Νέες εκτιμήσεις για τη βιωσιμότητα του ελληνικού χρέους, στις οποίες επισημαίνεται ότι οι μεσοπρόθεσμοι κίνδυνοι για τη βιωσιμότητα έχουν αυξηθεί έναντι προηγούμενων αναλύσεων, καταθέτει η Κομισιόν σε έκθεσή της.

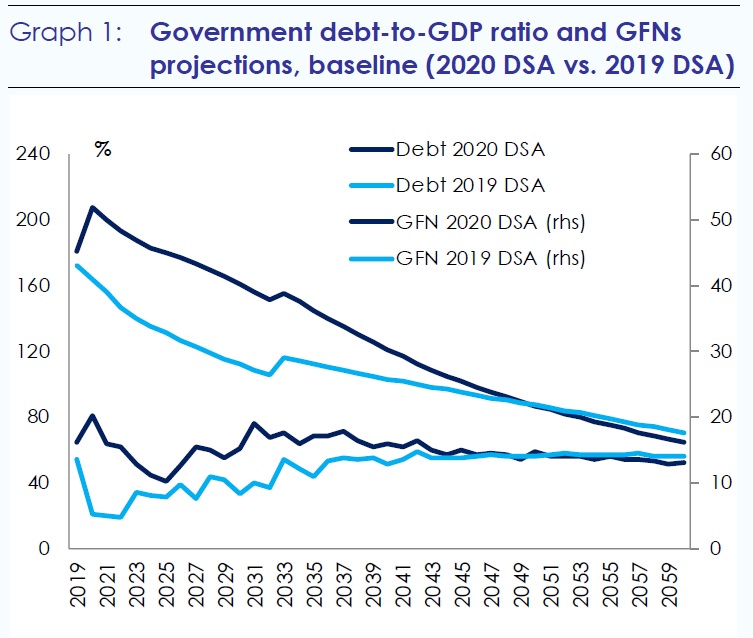

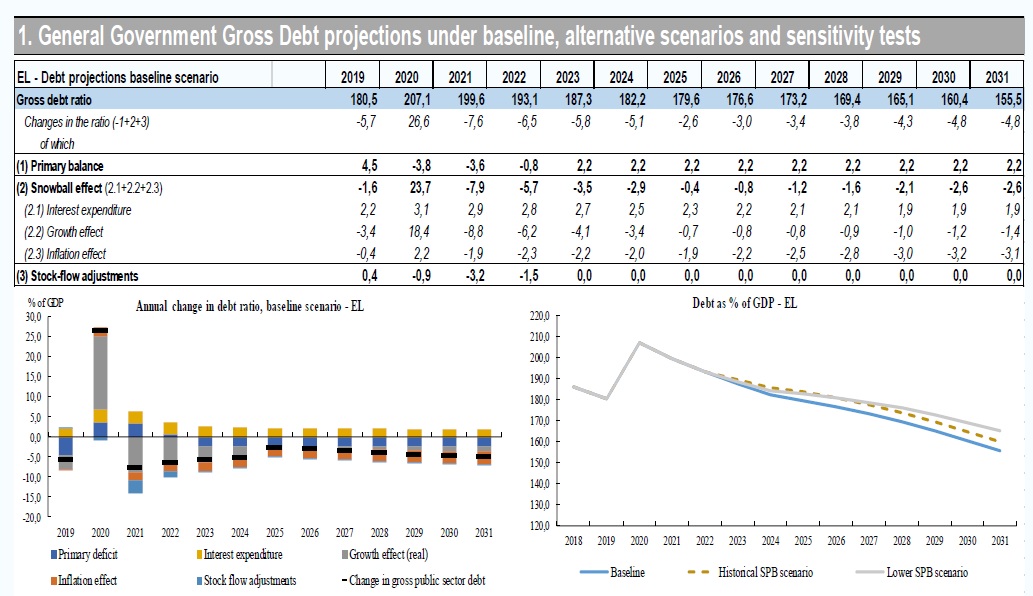

Στο «Debt Sustainability Monitor» που εξέδωσε πάντως επιλέγονται καθησυχαστικοί τόνοι. Όπως επισημαίνεται, παρά την βραχυπρόθεσμη έκρηξη το βασικό σενάριο δείχνει επιστροφή σε πτωτική πορεία για τον λόγο χρέος/ΑΕΠ. Η πανδημία αναμένεται να οδηγήσει σε αύξηση αυτού του δημόσιου χρέους ως ποσοστό του ΑΕΠ από το 180,5% το 2019 στο 207% το 2020. Ωστόσο τα δημοσιονομικά μέτρα που υιοθετήθηκαν αναμένεται να είναι βραχυπρόθεσμα και η οικονομία να αρχίσει να ανακάμπτει από φέτος, οπότε θα αρχίσει να βελτιώνεται και το παραπάνω ποσοστό.

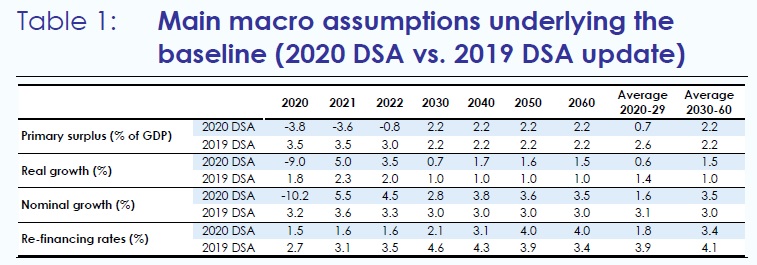

Παρ’ όλα αυτά το χρέος της χώρας θα παραμείνει σε υψηλά επίπεδα, άνω του 120% του ΑΕΠ μέχρι το 2040, γεγονός που μεταφράζεται σε βραχυπρόθεσμη και μέση επιδείνωση έναντι της προηγούμενης ανάλυσης, οπότε υπολογίζονταν ότι τότε θα είχε περιοριστεί στο 100%. Αντίθετα, το 2060 η εκτίμηση της Κομισιόν είναι ότι το χρέος θα έχει υποχωρήσει σε επίπεδα που αναμένονταν να φτάσει και στην ανάλυση που έκανε το 2019, εξαιτίας των ευνοϊκών χρηματοδοτικών όρων.

Σε ότι αφορά τις μικτές χρηματοδοτικές ανάγκες (GFN) υπολογίζεται ότι θα κινούνται άνω του 15% του ΑΕΠ για τα επόμενα 20 χρόνια, πριν περιοριστούν στο 13% περί το 2060. Αυτό αντανακλά πολύ μεγαλύτερες χρηματοδοτικές ανάγκες μεσοπρόθεσμα. Χαρακτηριστικό είναι ότι στην προηγούμενη ανάλυση DSA, υπολογίζονταν ότι οι μικτές χρηματοδοτικές ανάγκες αναμένονταν να μείνουν κάτω του 10% μέχρι τις αρχές της δεκαετίας του 2030. Μακροπρόθεσμα η σημερινή με την προηγούμενη ανάλυση ταυτίζονται.

Τι μπορεί να πάει στραβά

Η Κομισιόν επισημαίνει ότι το βασικό σενάριο υπόκειται σε αβεβαιότητες που διευρύνονται. Η χρηματοδοτική εικόνα μπορεί να γίνει λιγότερο ευνοϊκή ειδικά πέρα από τον μεσοπρόθεσμο ορίζοντα.

Όπως προκύπτει στο εναλλακτικό σενάριο που το risk premium για το χρέος είναι υψηλότερο οι μικτές χρηματοδοτικές ανάγκες θα είναι μεγαλύτερες αλλά θα παραμείνουν οριακά κάτω από το όριο του 20% μακροπρόθεσμα. Αν αυτή η αρνητική εξέλιξη συνδυαστεί με χαμηλότερη μακροπρόθεσμη ανάπτυξη η τροχιά του χρέους δεν θα σταθεροποιηθεί και οι μικτές χρηματοδοτικές ανάγκες θα ξεπεράσουν το 20% από τα μέσα του 2030 και στη συνέχεια. Αυτός είναι και ο λόγος που η Κομισιόν επισημαίνει την ανάγκη μιας φιλόδοξης αναπτυξιακής ατζέντας.

Στα θετικά για την Ελλάδα καταγράφεται το ότι υπάρχουν μικρά ρίσκα αναχρηματοδότησης την επόμενη δεκαετία με συνέπεια να μην υπάρχει φόβος ότι ένα αρνητικό σοκ σε ανάπτυξη ή επιτόκια θα έχει ουσιαστικό αντίκτυπο σε αυτό το διάστημα. Με βάση όλα τα σενάρια της παρούσας DSA, η τροχιά του χρέους παραμένει σε καθοδικό μονοπάτι σε μεσοπρόθεσμο ορίζοντα.

Ωστόσο δεδομένου ότι οι μικτές χρηματοδοτικές ανάγκες αναμένεται στο βασικό σενάριο να παραμείνουν άνω του 15% και να φτάσουν το 19% του ΑΕΠ το 2031, αρνητικά σοκ μπορούν να οδηγήσουν σε πιο επίμονα δημοσιονομικά ελλείμματα και περαιτέρω αύξηση του κόστους εξυπηρέτησης.

Ένα από τα πλεονεκτήματα που έχει η Ελλάδα είναι το ότι οι υποχρεώσεις έχουν μεγάλες ωριμάνσεις και μικρό κόστος, καθώς πολύ μεγάλο μέρος τους αφορά τον επίσημο τομέα. Θετικά αναμένεται να επιδράσει και το Ταμείο Ανάκαμψης.

Ενώ ωστόσο το μαξιλάρι ρευστότητας παραμένει υψηλό, πέριξ των 19,6 δισ. ευρώ με βάση τα στοιχεία του Σεπτεμβρίου 2020, υποχρεώσεις που σχετίζονται με κρατικές εγγυήσεις μπορούν να δημιουργήσουν κινδύνους.

Τέλος, μια ξαφνική αντιστροφή του περιβάλλοντος χαμηλών επιτοκίων θα λειτουργήσει επίσης επιβαρυντικά.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία