Tο Χρηματιστήριο από τις 21/4 κερδίζει περισσότερες από 130 μονάδες και το ελληνικό 10ετές ομόλογο, στο ίδιο διάστημα, υποχώρησε σχεδόν 300 μονάδες βάσης: είναι σαφές ότι οι αγορές (και η ελληνική μαζί) βλέπουν το ποτήρι μισογεμάτο ως προς την πιθανότητα να επιτευχθεί συμφωνία στις διαπραγματεύσεις της ελληνικής κυβέρνησης με τους εταίρους και δανειστές.

Σε κάθε περίπτωση, όμως, η κατάσταση μοιάζει με ναρκοπέδιο. Δεν θα είναι καθόλου απλό να αποκατασταθεί το κλίμα αμοιβαίας δυσπιστίας που επικρατεί ακόμα - παρά τις καλές προθέσεις και τις δηλώσεις αισιοδοξίας (ελληνικής προελεύσεως κυρίως). Ο δρόμος μέχρι τα απτά δείγματα γραφής (μέτρα από την ελληνική κυβέρνηση, λεφτά από τους εταίρους) θα είναι δύσκολος, πολύ περισσότερο που τα χρονικά περιθώρια στενεύουν. Πρώτο -και σημαίνον- δείγμα για την εξέλιξη των διαπραγματεύσεων θα έχουμε στη συνεδρίαση της ΕΚΤ στις 6 Μαΐου. End (είτε happy είτε το... άλλο) πιθανότατα θα έχουμε στο Eurogroup της 11ης Μαΐου. Σ' αυτό το διάστημα θα απαιτηθούν πολύ γερά νεύρα, καθώς το παραμικρό αρνητικό μπορεί να τινάξει στον αέρα τις λεπτές και ευαίσθητες ισορροπίες.

Οι αγορές μετοχών και ομολόγων έχουν καταγράψει αξιόλογα κέρδη από τα χαμηλά τους επίπεδα την προηγούμενη εβδομάδα, προεξοφλώντας θετικές εξελίξεις. Οι μετοχές στο Χρηματιστήριο Αθηνών από τις 690 μονάδες στις 21 Απριλίου κινούνται πια στα επίπεδα των 820 μονάδων, όπου αντιμετωπίζουν τις πρώτες πολύ ισχυρές τεχνικές αντιστάσεις.

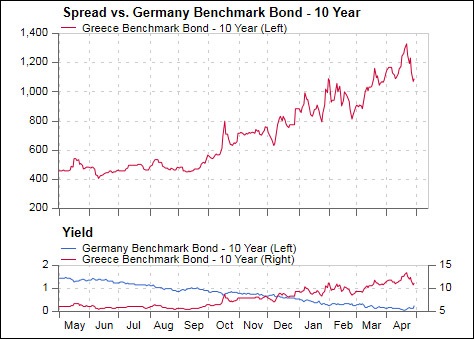

Στην αγορά ομολόγων, η απόδοση του ελληνικού δεκαετούς μετά το υψηλό του 13,5% αποκλιμακώθηκε χαμηλότερα, στο 10,6%, με το spread της απόδοσης από το γερμανικό δεκαετές ομόλογο Bund να προσεγγίζει τις 1.000 μονάδες, το χαμηλότερο επίπεδο του τελευταίου μήνα.

Οι επενδυτές πριν από την κομβική ημερομηνία της 11ης Μαΐου θα παραμείνουν με το βλέμμα στη συνεδρίαση της ΕΚΤ την Τετάρτη 6 Μαΐου. Σε αυτήν τη συνάντηση, που θεωρείται-κλειδί, η Ευρωπαϊκή Κεντρική Τράπεζα μπορεί να θέσει προς συζήτηση το θέμα της αύξησης του συντελεστή haircut που επιβάλλει στα ελληνικά χρεόγραφα που δέχεται ως εχέγγυα για την παροχή ρευστότητας στις τράπεζες μέσω του μηχανισμού ELA. Συνεπώς, ό,τι και αν αποφασίσει η ΕΚΤ θα δώσει ένδειξη για το πού πραγματικά βρισκόμαστε, όπως έγινε και στο παρελθόν με την άρση του waiver λίγο μετά τις εκλογές.

Μικρό καλάθι

Πάντως, οι ειδικοί παραμένουν μοιρασμένοι για το μέλλον της χώρας και αυτό αποτυπώνεται σε όλες τις εκθέσεις και έρευνες που διεξάγονται τις τελευταίες ημέρες. Παρά το πιο θετικό κλίμα που έχει δημιουργήσει και το ανακάτεμα της τράπουλας από την ελληνική πλευρά στη σύνθεση της διαπραγματευτικής ομάδας, η πιθανότητα η Ελλάδα να αποχωρήσει από την Ευρωζώνη παραμένει, και μάλιστα αυξάνεται.

Σύμφωνα με την τελευταία έρευνα του Reuters σε επενδυτές και traders ένα τέτοιο ενδεχόμενο εμφανίζει πια πιθανότητα 40%.

Η πλειονότητα των ερωτηθέντων υποστήριξε πως η Ελλάδα μπορεί να χρεοκοπήσει και να παραμείνει στην ευρωζώνη, ενώ η μειοψηφία απάντησε αρνητικά σε αυτό το ενδεχόμενο. Στην αντίστοιχη έρευνα τις προηγούμενες μέρες, η πιθανότητα αποχώρησης της χώρας από το ευρώ βρισκόταν στο 28%.

Η σημαντική αύξηση της πιθανότητας του Grexit έρχεται τη χρονική στιγμή που οι τιμές στα εγχώρια επενδυτικά assets φαίνεται να αντικρούουν αυτό το ακραίο ενδεχόμενο.

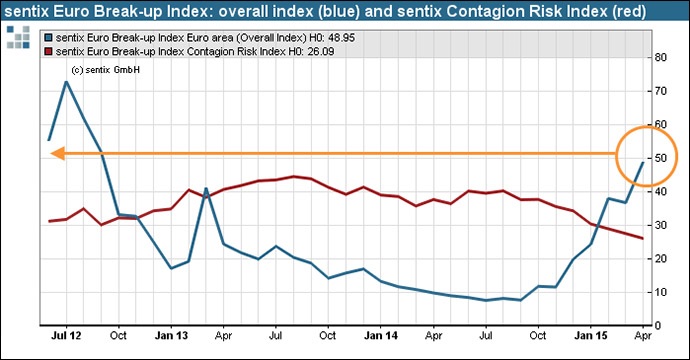

Ο δείκτης που μετρά το Grexit, ο Sentix, προβλέπει διάσπαση της ευρωζώνης στο επόμενο δωδεκάμηνο, αφού σχεδόν οι μισοί επενδυτές που συμμετείχαν σε έρευνα της γερμανικής ομάδας Sentix εκτίμησαν ότι η Ελλάδα θα βρεθεί εκτός ευρωζώνης τους επόμενους 12 μήνες. Για την Ελλάδα, ο δείκτης εξόδου από το υψηλό του τον Μάρτιο, στο 35,5, εκτινάχθηκε τον Απρίλιο στο 48,3, εξέλιξη που υποδεικνύει ότι ένας στους δύο επενδυτές βλέπει με δυσπιστία το μέλλον της Ελλάδας στη νομισματική ένωση.

Ο συνολικός δείκτης διάσπασης της ευρωζώνης ενισχύθηκε στο 49 από 36,8 τον προηγούμενο μήνα και πλέον βρίσκεται στα ίδια επίπεδα με το 2012 - αν και στο ενδεχόμενο αυτό ρόλο έχουν διαδραματίσει και οι επικείμενες εκλογές στη Μ. Βρετανία.

Σενάρια επί σεναρίων

Από την άλλη πλευρά, όσο η Ελλάδα πλησιάζει στη χρεοκοπία χωρίς να διαφαίνεται συμφωνία που να μπορεί να ξεκλειδώσει χρηματοδότηση, τόσο περισσότερο πιθανό είναι να βρεθεί μια λύση, σύμφωνα με μια μερίδα αναλυτών.

Οι αναλυτές της Goldman Sachs, της UBS, της Deutsche Bank, της JP Morgan, της BofA Merrill Lynch, της Nomura, της HSBC, της BNP Paribas και της Citigroup επαναλαμβάνουν ότι το βασικό τους σενάριο δεν είναι η έξοδος της Ελλάδας από το ευρώ, αυτό όμως δεν τους εμποδίζει να επεξεργάζονται σενάρια επί σεναρίων.

Σημαντική εξέλιξη αποτελεί η αλλαγή στάσης της γερμανικής Commerzbank που θεωρεί ότι η πιθανότητα Grexit αναβάλλεται μέχρι τον Ιούνιο, αφού μέχρι τότε η χώρα θα έχει τη ρευστότητα για να καλύπτει τις τρέχουσες ανάγκες της.

Οι επενδυτικές τράπεζες επισημαίνουν ότι, αν δεν επιτευχθεί κάποια συμφωνία μέχρι την 11η Μαΐου, τότε δεν μπορούν να αποφευχθούν σενάρια που να περιλαμβάνουν εξελίξεις όπως εκλογές, δημοψήφισμα, έλεγχοι κεφαλαίου, IOUs ή ακόμα και χρεοκοπία εντός ευρώ. Ειδικά για το θέμα του δημοψηφίσματος, η πρόσφατη τοποθέτηση του πρωθυπουργού, το έφερε ως βασικό σενάριο πλέον στις αγορές, μειώνοντας ωστόσο το ενδεχόμενο των νέων εκλογών.

Για την JP Morgan, που παραμένει πιο αισιόδοξη από το consensus, η εκτίμηση είναι ότι η Ελλάδα και η ευρωζώνη θα καταλήξουν σύντομα σε συμφωνία. Ωστόσο και αυτή διατηρεί το Grexit ως ενδεχόμενο αφού αυτή τη στιγμή υπάρχει σημαντική πιθανότητα να υπάρξει κάποιου είδους στάση πληρωμών από την Ελλάδα.

Το Eurogroup της 11ης Μαΐου είναι εκείνο που θα κρίνει το μέλλον της Ελλάδας, εκτιμά η BNP Paribas, θεωρώντας ότι, εάν δεν επιτευχθεί συμφωνία, πιθανότατα η χώρα να οδηγηθεί στις κάλπες, αν και για την ίδια το τέλος του Ιουνίου είναι ακόμη πιο σημαντική ημερομηνία γιατί συμπίπτει με τη λήξη του τρέχοντος προγράμματος και μπορεί να είναι ο καταλύτης για την ΕΚΤ να αλλάξει την πολιτική της στο θέμα της παροχής έκτακτης ρευστότητας στις ελληνικές τράπεζες.

Για την BofA - Merrill Lynch, οι ώρες για την Ελλάδα είναι κρίσιμες, αλλά υπάρχει ελπίδα για μια συμφωνία στο Eurogroup της 11ης Μαΐου, αφού και η καταβολή της δόσης του ΔΝΤ την αμέσως επόμενη μέρα μπορεί να ευνοεί σε μια τέτοια εξέλιξη. Η αμερικανική επενδυτική τράπεζα αναλύει και σενάρια πληρωμής των δαπανών στο εσωτερικό με IOUs, ενώ επισημαίνει ότι παρότι κανείς δεν το θέλει το Grexit,

Για την Deutsche Bank το βασικό σενάριο είναι μια ισορροπημένη συμβιβαστική λύση για να παραμείνει η Ελλάδα στην ευρωζώνη.

Τέλος, η Goldman Sachs και η HSBC προχωρούν τις ημερομηνίες – σταθμούς παρακάτω χρονικά, θέτοντας ως ημερομηνία-κλειδί όχι το τέλος του Ιουνίου, αλλά την 20ή Ιουλίου, που το ελληνικό κράτος πρέπει να αποπληρώσει τις λήξεις των ομολόγων των 3,6 δισ. ευρώ που έχει στην κατοχή της η ΕΚΤ.

Η Goldman Sachs πιστεύει ότι η κατάσταση είναι πιθανό να παραμείνει εξαιρετικά αβέβαιη μέχρις ότου η Ελλάδα και η ευρωζώνη φτάσουν σε μια πιο μακροπρόθεσμη συμφωνία χρηματοδότησης που θα κάνει τις πληρωμές των 6,5 δισ. ευρώ προς την ΕΚΤ πιο σίγουρες, δεδομένου ότι η χώρα έχει θέσει σε εφαρμογή μη συμβατικούς ή και ανορθόδοξους τρόπους για να καλύψει τις ανάγκες της.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα