Για ακόμη μία φορά κατά την τελευταία πενταετία, βρισκόμαστε μπροστά σε ένα χρονικό διάστημα που θα αποδειχθεί κρίσιμο για το μέλλον της ελληνικής οικονομίας. Για ακόμη μία φορά, επίσης, οι επενδυτές τηρούν στάση αναμονής σε μια χρηματιστηριακή αγορά που χαρακτηρίζεται από μεγάλη πτώση και από εντονότατες διακυμάνσεις. Θα συγκρουστούμε τελικά ανεπανόρθωτα με την Ευρώπη, ή τελικά θα προχωρήσουμε σε έναν «έντιμο συμβιβασμό» που όλα δείχνουν ότι θα απέχει από τις προεκλογικές εξαγγελίες της κυβέρνησης;

Η αλήθεια είναι πως στις τιμές των εγχώριων περιουσιακών στοιχείων έχει προεξοφληθεί κατά σημαντικό ποσοστό το ενδεχόμενο της εξόδου της χώρας από τη ζώνη του ευρώ. Δεν είναι τυχαίο ότι οι αποδόσεις των ελληνικών δεκαετών ομολόγων έχουν εκτοξευθεί σε διψήφιο ποσοστό, όταν τα κυπριακά έχουν υποχωρήσει κάτω από το 4% και τα ευρωπαϊκά βρίσκονται σε ιστορικά χαμηλά.

Πώς αλλιώς να ερμηνευθεί ότι στον χώρο των επαγγελματικών ακινήτων, γίνονται αγορές σε επίπεδα τιμών έτσι ώστε να κλειδώνονται σε βάθος δεκαετίας αποδόσεις ενοικίου της τάξεως του 8%, του 9% ή και του 11%. Στο Χρηματιστήριο της Αθήνας, επίσης, αν εξαιρέσει κάποιος τις μετοχές των εταιρειών με διεθνοποιημένη δραστηριότητα, τότε το τρέχον επίπεδο του Γενικού Δείκτη έχει επιστρέψει στα χαμηλά του 2012...

Δύσκολα προβλήματα

Ζητούμενο βέβαια είναι το αν οι φόβοι που εκφράζει η αγορά για την «επόμενη μέρα» της ελληνικής οικονομίας είναι βάσιμοι, ή αν εμπεριέχουν κάποια στοιχεία υπερβολής. Αν και κανείς δεν μπορεί να απαντήσει με απόλυτο τρόπο στο συγκεκριμένο ερώτημα, το μόνο βέβαιο είναι πως η ελληνική οικονομία καλείται να αντιμετωπίσει αρκετές και σημαντικού μεγέθους προκλήσεις, μεταξύ των οποίων συγκαταλέγονται:

-Είναι η μόνη χώρα στην ευρωζώνη που ως κράτος δεν έχει διασφαλισμένη τη χρηματοδότησή του για τους επόμενους δώδεκα μήνες (για την ακρίβεια, ούτε καν για το επόμενο δίμηνο).

-Μόνο η Ελλάδα και η Κύπρος δεν συμμετέχουν στο πρόγραμμα ποσοτικής χαλάρωσης που ξεκίνησε η Ευρωπαϊκή Κεντρική Τράπεζα. Πάντως, η Κύπρος αναμένεται να ενταχθεί σύντομα στο σχετικό πρόγραμμα.

-Παρότι η Ελλάδα έχει από τα χαμηλότερα κατά κεφαλήν εισοδήματα στην ευρωζώνη, το 2015 προβλέπεται να πετύχει χαμηλότερο ρυθμό ανάπτυξης από τον μέσο όρο της ευρωζώνης. Και μάλιστα αυτό υπό την προϋπόθεση ότι δεν θα δούμε κάποιο ακραίο σενάριο στις σχέσεις Ελλάδας-Ευρώπης.

-Σε αντίθεση με τον αρχικό στόχο του προϋπολογισμού περί πρωτογενούς πλεονάσματος 3,5% επί του ΑΕΠ, σήμερα αμφισβητείται το ενδεχόμενο επίτευξης πρωτογενούς πλεονάσματος, έστω και κατά ένα ευρώ, γεγονός που μεγαλώνει το λεγόμενο «δημοσιονομικό κενό» και που αναμένεται να αποτελέσει έναν ακόμη μοχλό πίεσης των Ευρωπαίων για τη λήψη πρόσθετων σκληρών μέτρων.

Ανησυχούν οι επιχειρήσεις

Σε ό,τι αφορά την πραγματική οικονομία, οι παράγοντες των επιχειρήσεων προτάσσουν τρία βασικά και επείγοντα προβλήματα:

1.Τη συνεχιζόμενη -και μάλιστα εντεινόμενη μετά την απόσυρση καταθέσεων και το στέγνωμα των κρατικών οργανισμών- έλλειψη ρευστότητας, ό,τι αυτό συνεπάγεται για τη βιωσιμότητα των επιχειρήσεων και για την πορεία του ΑΕΠ. Να σημειωθεί επίσης πως τα επιτόκια δανεισμού στην Ελλάδα συνεχίζουν να είναι πολύ μεγαλύτερα σε σύγκριση με τα επιτόκια των ανταγωνιστών τους στις χώρες της Ευρώπης.

2.Το φαινόμενο της «ακυβερνησίας» που παρατηρείται στην Ελλάδα σε κάθε αλλαγή κυβέρνησης ή ακόμη και ανασχηματισμού στην ίδια κυβέρνηση. Έτσι, εδώ και μήνες δεν προχωρούν οι διαδικασίες για την προώθηση των έργων του ΕΣΠΑ (κινδυνεύουν να χαθούν δισ. ευρώ), για τον αναπτυξιακό νόμο και για μια σειρά άλλα σημαντικά οικονομικά θέματα.

3.Την εντονότατη αβεβαιότητα με αποτέλεσμα να αναβάλλονται επενδύσεις, να αποσύρονται καταθέσεις από τις τράπεζες και να επηρεάζεται πτωτικά η κατανάλωση.

Οι κίνδυνοι και το... λαχείο

Το μόνο βέβαιο είναι πως μετά τη σύνοδο κορυφής της Πέμπτης, Ελλάδα και Ευρώπη συμφώνησαν... πως θα τα πουν αναλυτικότερα τις επόμενες ημέρες. Όσο για το «πακέτο ανθρωπιστικής βοήθειας» των δύο δισ. από τον Ζαν Κλωντ Γιούνκερ μάλλον θα πρέπει να ερμηνευθεί ως μια κίνηση «καλής θέλησης» προκειμένου η ελληνική κυβέρνηση να πάρει αποφάσεις για τις οποίες μέχρι σήμερα κρατά εντονότατες επιφυλάξεις.

Αναμφίβολα, η Ελλάδα επιθυμεί την άμεση υποχώρηση της αβεβαιότητας, την παροχή ρευστότητας και μια χαλαρή στάση των Ευρωπαίων στο ζήτημα της εγχώριας δημοσιονομικής πολιτικής. Επειδή, θεωρείται πολύ δύσκολο να πάρει ένα τόσο μεγάλο «δώρο» από την Ευρώπη το... μπαλάκι φαίνεται πως θα περάσει στην ελληνική κυβέρνηση που καλείται να δώσει απαντήσεις οι οποίες πιθανότατα θα αποδειχτούν πολιτικά δύσκολες.

Χρηματιστήριο για τολμηρούς και βραχυπρόθεσμους

Στους ρυθμούς των διαπραγματεύσεων βρίσκονται οι μετοχές και τα ελληνικά ομόλογα για ακόμα μία εβδομάδα, ενώ το volatility στην αγορά εξακολουθεί να προκαλεί τρόμο στους επενδυτές που προσπαθούν να εκμεταλλευθούν τις βραχυπρόθεσμες μεταβολές. Δυστυχώς, η κατάσταση στην Ελλάδα επιδεινώνεται εσωτερικά και η οικονομία συρρικνώνεται, ενώ τα φορολογικά έσοδα είναι χαμηλότερα των στόχων, με τις τραπεζικές καταθέσεις να συνεχίζουν να φεύγουν από το σύστημα όσο η πολιτική αστάθεια αυξάνεται, τόσο στο εσωτερικό της όσο και στις σχέσεις με τους επίσημους πιστωτές. Την προηγούμενη εβδομάδα, η HSBC, η JP Morgan, αλλά και η Morgan Stanley προχώρησαν σε πτωτικές αναθεωρήσεις είτε για τις μετοχές, είτε για τα ομόλογα της χώρας, ενώ οι ξένοι θεσμικοί επενδυτές φαίνεται να συνεχίζουν την αποεπένδυσή τους από το ελληνικό χρηματιστήριο.

Ειδικά η ανάλυση της Morgan Stanley έχει ιδιαίτερη σημασία. Ο οίκος τηρεί ουδέτερη σύσταση για τις ελληνικές μετοχές, καθώς τοποθετεί τις πιθανότητες παραμονής ή εξόδου της χώρας από την ευρωζώνη στο 50%-50%, αν και βλέπει μακροπρόθεσμα αξία και σημαντικό περιθώριο ανόδου στο ενδεχόμενο παραμονής στο ευρώ. Το σενάριο του συμβιβασμού θα οδηγούσε σε περιθώριο ανόδου 88% σε ορίζοντα 12 μηνών, ενώ η έξοδος από το ευρώ θα ενείχε σημαντικό περιθώριο πτώσης για τις ελληνικές μετοχές, επισήμανε ο αμερικανικός επενδυτικός οίκος.

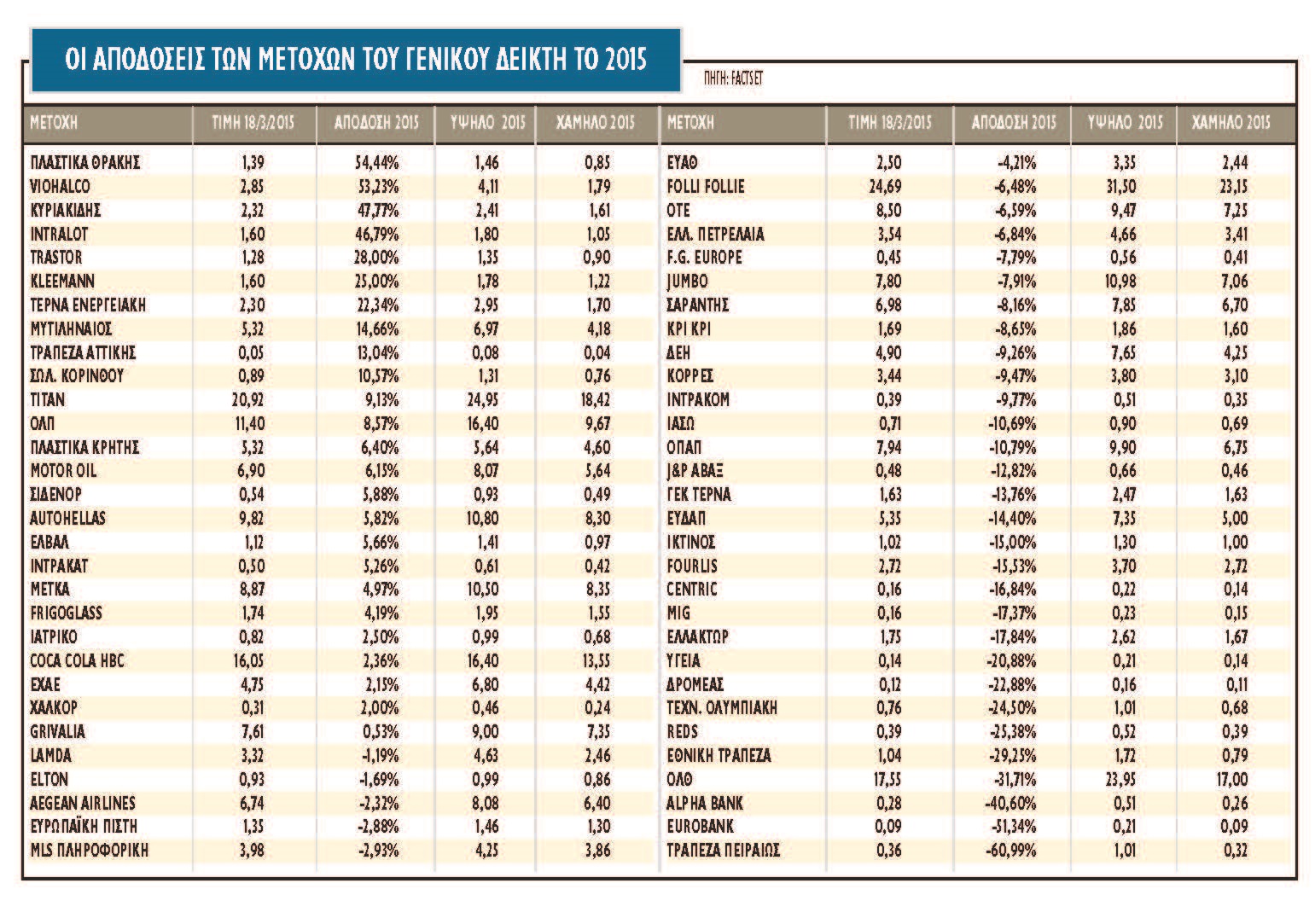

Εκτός όμως από τις τράπεζες, η αγορά μετοχών έχει και μια άλλη εικόνα να επιδείξει. Παρότι ο Γενικός Δείκτης σημειώνει απώλειες 11% από τις αρχές του έτους, η πλειονότητά από τις ελληνικές μετοχές της υψηλής και της μεσαίας κεφαλαιοποίησης μόλις έχει αρχίσει να καταγράφει απώλειες το 2015. Από τις αρχές του νέου έτους, 10 από τις 25 μετοχές της υψηλής κεφαλαιοποίησης παρουσιάζουν κέρδη, ενώ o αντίστοιχος δείκτης σημειώνει πτώση 18%.

Η Viohalco, η ΤΕΡΝΑ Ενεργειακή, η Μυτιληναίος, η Τιτάν, ο ΟΛΠ και η Motor Oil σημειώνουν αποδόσεις άνω του 6% και ξεχωρίζουν για τη διαφοροποίησή τους από το υπόλοιπο ταμπλό το 2015. Στο ίδιο χρονικό διάστημα, εκτός από τις παραπάνω, αισθητά καλύτερη συμπεριφορά από τον δείκτη σημειώνουν και οι μετοχές των ΜΕΤΚΑ, Coca Cola HBC, ΕΧΑΕ, Grivalia και Aegean Airlines.

Από τις μετοχές που απαρτίζουν τον Γενικό Δείκτη, η εικόνα επίσης είναι ενθαρρυντική αφού Intralot, Πλαστικά Θράκης, Κυριακίδης Μάρμαρα, Σωληνουργεία Κορίνθου και Kleemann σημειώνουν αποδόσεις άνω του 30% και με αυξημένες συναλλαγές σε σχέση με το 2014.

Στην παραπάνω διαφοροποίηση μεταξύ τραπεζών και λοιπών εταιρειών θα αρχίσει να εισέρχεται περισσότερο και ο παράγοντας των μερισμάτων, όσο τα αποτελέσματα του 2014 ξεδιπλώνονται, αφού δεν είναι λίγες οι περιπτώσεις μετοχών που θα εμφανίσουν αρκετά υψηλές μερισματικές αποδόσεις.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα