Έπειτα από έξι χρόνια επιθετικής νομισματικής χαλάρωσης από τις κεντρικές τράπεζες, οι επενδυτές των ομολόγων ξεκίνησαν το 2014 με τις αποδόσεις στα περισσότερα προϊόντα σταθερού εισοδήματος υψηλής ποιότητας να βρίσκονται σε ιστορικά χαμηλά επίπεδα ή πολύ κοντά σε αυτά. Εξέλιξη η οποία ήταν αποτέλεσμα του οικονομικού περιβάλλοντος, αλλά και της παγκόσμιας αδυναμίας σε όρους ανάπτυξης, που διατηρεί αυτήν την πολύ χαλαρή νομισματική πολιτική.

Ανέκαθεν τα κρατικά ομόλογα είχαν τον χαρακτήρα της ασφαλούς τοποθέτησης για τους επενδυτές, αλλά η οικονομική κρίση τους έχει αναγκάσει να συνειδητοποιήσουν πως τελικά μπορεί να μην είναι απολύτως ασφαλή όλα τα κρατικά ομόλογα.

Σε γενικές γραμμές, τα κρατικά ομόλογα συμπεριφέρονται διαφορετικά από τις θεωρητικά πιο επικίνδυνες κατηγορίες περιουσιακών στοιχείων, όπως οι μετοχές και τα εταιρικά ομόλογα υψηλής απόδοσης. Αυτές οι επενδυτικές κατηγορίες είναι πολύ ευαίσθητες στις μεταβολές των προσδοκιών για την ανάπτυξη: όταν οι προσδοκίες για την οικονομία αυξάνονται, οι αποδόσεις σε αυτές τις κατηγορίες επενδύσεων τείνουν να αυξάνονται επίσης. Το αντίθετο συμβαίνει όταν μειώνονται οι προσδοκίες ανάπτυξης, οπότε τείνουν να αυξάνονται οι τιμές των ομολόγων, ρίχνοντας την (αντιστρόφως κινούμενη) απόδοση.

Οι αιτίες

Όμως, όπως και οι μετοχές, έτσι και τα κρατικά ή τα εταιρικά ομόλογα μπορεί μερικές φορές να χαρακτηρίζονται υπερτιμημένα ή υποτιμημένα. Βάσει των σημερινών συνθηκών αποτίμησης, τα κρατικά ομόλογα θα μπορούσαν να θεωρηθούν αντικειμενικά υπερτιμημένα βλέποντας τις αποδόσεις που προσφέρουν, πάντοτε σε σχέση με τις εκτιμήσεις για την οικονομία.

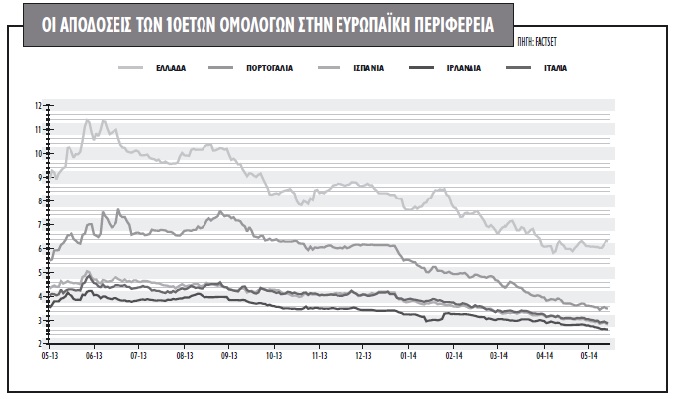

Τα yields στα κρατικά ομόλογα της περιφέρειας μειώθηκαν ακόμα και στο 5,5% στην περίπτωση της Ελλάδας από τον Ιούλιο του 2012, που ο Μάριο Ντράγκι, διοικητής της ΕΚΤ, ανακοίνωσε το περιβόητο «whatever it takes», πως θα κάνει δηλαδή «ό,τι χρειαστεί» για να σωθεί το ευρώ.

Οι προσδοκίες για την πολιτική της ΕΚΤ είναι αναμφισβήτητα η μεγαλύτερη κινητήριος δύναμη αυτής για τη μείωση των αποδόσεων όλων των ομολόγων της ευρωζώνης. Παρότι οι προοπτικές στην ευρωζώνη και ειδικά στις προβληματικές χώρες έχουν βελτιωθεί σε σχέση με έναν χρόνο πριν, δεν σημαίνει ότι οι ανισορροπίες ή οι αδυναμίες των οικονομιών έχουν επιλυθεί. Όμως, το κυνήγι των αποδόσεων και η διάθεση των αμερικανικών επενδυτικών κεφαλαίων να αγνοούν τους κινδύνους διαμορφώνουν μια τελείως διαφορετική κατάσταση. Η αρχική πτώση στις αποδόσεις των ομολόγων που ήταν το ζητούμενο έχει πλέον επαναφέρει τα ερωτήματα κατά πόσον οι αποδόσεις που παρατηρούνται συνδέονται με την πραγματική κατάσταση των οικονομιών.

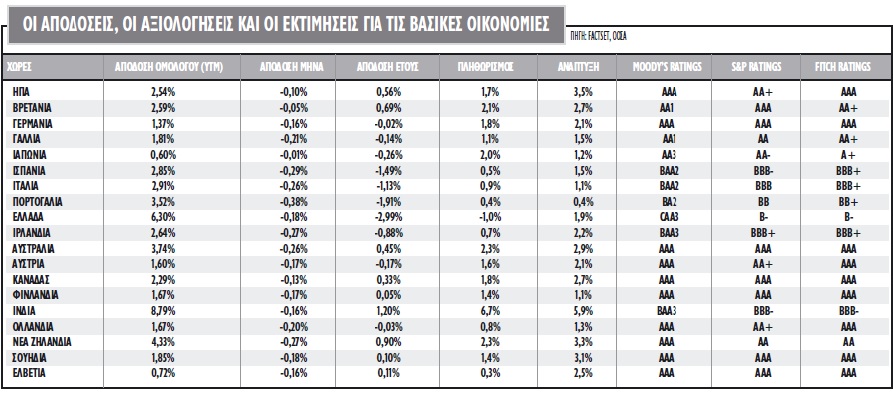

Βασική παράμετρος για την αποτίμηση των ομολόγων, εκτός από τις προβλέψεις για την οικονομική ανάπτυξη, είναι οι προσδοκώμενοι ρυθμοί πληθωρισμού και οι αξιολογήσεις των οίκων Moody's, Standard & Poor's και Fitch. Με τον πληθωρισμό να συνεχίζει να υποχωρεί, η ανάπτυξη του ονομαστικού ΑΕΠ έχει εμφανίσει αμελητέα βελτίωση, ενώ η Ελλάδα και η Πορτογαλία θα παραμείνουν σε αποπληθωρισμό (deflation) τουλάχιστον μέχρι και το 2015.

Η εικόνα τώρα

Η πιο διφορούμενη απόδοση σήμερα στην ευρωπαϊκή περιφέρεια δεν είναι η απόδοση των ελληνικών ή των πορτογαλικών 10ετών. Η απόδοση του 2,91%, κάτω από το όριο του 3% για το ιταλικό 10ετές (σ.σ. σε αυτά τα επίπεδα βρέθηκε τις προηγούμενες ημέρες πριν αυξηθεί ελαφρά το τελευταίο διήμερο), είναι εκείνη που ανοίγει τη συζήτηση για το πόσο χαμηλότερα μπορεί να οδηγήσει η νομισματική χαλάρωση της ΕΚΤ τις αποδόσεις στην Ευρώπη. Παρά τη στασιμότητα και την απουσία μεταρρυθμίσεων στην οικονομία, την ασταθή πολιτική κατάσταση και το χρέος στο 132,6% του ΑΕΠ, η Ιταλία δανείζεται σήμερα με τα χαμηλότερα επιτόκια από τότε που ιδρύθηκε η ευρωζώνη. Για την Ιταλία, ο ΟΟΣΑ και η Ευρωπαϊκή Επιτροπή προβλέπουν αναιμική ανάπτυξη φέτος και πληθωρισμό κάτω από 0,8%.

Αντίστοιχη είναι η κατάσταση για την Ισπανία, με χαμηλά επίπεδα-ρεκόρ για το 10ετές, ενώ η ανεργία θα παραμείνει άνω του 25%, και το προηγούμενο τρίμηνο η οικονομία της αυξήθηκε κατά 0,4%.

Στην Ιρλανδία, οι αποδόσεις στα 10ετή έχουν υποχωρήσει στο 2,64% δηλαδή μόνο 10 μονάδες βάσης πάνω από τα αμερικανικά 10ετή. Παρότι η οικονομία κινήθηκε στο δ΄ τρίμηνο του 2013 με -2,3%, αν και το χρέος της διατηρείται στο 123,7% και παρότι βγήκε από το δικό μνημόνιο μόλις τον περασμένο Δεκέμβριο, δανείζεται με 110 μονάδες βάσης λιγότερες από την Αυστραλία και 169 μ.β. χαμηλότερα από τη Νέα Ζηλανδία, που είναι «ΑΑΑ» οικονομίες!

Τα 10ετή ομόλογα της Πορτογαλίας, με αξιολόγηση non investment grade - speculative, είχαν την προηγούμενη εβδομάδα yield 3,54% και προσφέρουν χαμηλότερη απόδοση από τα αντίστοιχα ομόλογα της Αυστραλίας, με αξιολόγηση «ΑΑΑ», ενώ η απόδοσή τους από πέρυσι τον Μάιο έχει μειωθεί πάνω από 4%.

Ακόμη και η Ελλάδα -που με το PSI και το PSI Plus υποχρέωσε τους ιδιώτες επενδυτές σε σημαντικές απώλειες κεφαλαίου- επέστρεψε στις αγορές με το 5ετές της και άντλησε 3 δισ. ευρώ. Ειδικά για τη χώρα μας, από τον Μάιο του 2013 η απόδοση του 10ετούς έφτασε να έχει μειωθεί σχεδόν κατά 550 μονάδες βάσης. Εν συνεχεία το τελευταίο διήμερο με αφορμή το θέμα της φορολόγησης και τις κάλπες οι τιμές πιέστηκαν και η απόδοση κινήθηκε για το 10ετες ξανά στα όρια του 7%.

Παρότι είναι πολύ δύσκολο να πει κάποιος αν η οικονομία σταθεροποιείται ή αρχίζει πραγματικά να ανακτά μερικές από τις απώλειες των τελευταίων ετών, αυτό που είναι πραγματικά εμφανές και δημιουργεί μεγάλη εμπιστοσύνη στους επενδυτές είναι η εξέλιξη των ίδιων των τιμών ελληνικών μετοχών και ομολόγων.

Τέλος, ακόμα πιο αξιοσημείωτο είναι η μαζική επιστροφή των ελληνικών εταιρειών, συμπεριλαμβανομένων των ελληνικών τραπεζών, στις αγορές. Μέσα σε ενάμιση μήνα, οι τέσσερις συστηματικές τράπεζες ήταν σε θέση να πραγματοποιήσουν αυξήσεις μετοχικού κεφαλαίου 8,31 δισ. ευρώ και να αντλήσουν από ομολογιακές εκδόσεις 1,25 δισ. ευρώ και μάλιστα με εντυπωσιακούς ρυθμούς υπερκάλυψης. Την ίδια περίοδο, τέσσερις εισηγμένες εταιρείες στο Χρηματιστήριο Αθηνών προσέλκυσαν άλλο 1,5 δισ. ευρώ, αθροίζοντας το συνολικό ποσό στα 14,1 δισ. ευρώ ή στο 8,8 % του ΑΕΠ του 2013.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς