Ιδιαίτερη σύνεση απαιτείται στα «στοιχήματα» που αναλαμβάνουν οι επενδυτές στις αγορές συναλλάγματος αυτή την περίοδο, λόγω της παράδοξης κίνησης κάποιων ισοτιμιών αλλά και του αστάθμητου παράγοντα των κινήσεων των κεντρικών τραπεζών.

Πώς έχει η εικόνα για τα βασικότερα νομίσματα

Δολάριο ΗΠΑ (USD)

Τα τελευταία στοιχεία για τη δημιουργία νέων θέσεων εργασίας στις ΗΠΑ ήταν από τα πιο αδύναμα των τελευταίων ετών, κάτι που απομακρύνει ακόμη περισσότερο το βασικό σενάριο του 2015 στις αγορές συναλλάγματος, το οποίο έκανε λόγο για σειρά αυξήσεων των βασικών αμερικάνικων επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve), τη στιγμή που οι υπόλοιπες Κεντρικές Τράπεζες θα μείωναν ή θα διατηρούσαν σε ιστορικά χαμηλά τα δικά τους επιτόκια. Η εξέλιξη αυτή έχει πιέσει το δείκτη Δολαρίου (Dollar Index) σε χαμηλό ενάμιση περίπου έτους, πολύ κοντά σε τεχνική στήριξη διάσπαση της οποίας θα σημάνει από άποψη τεχνικής ανάλυσης περαιτέρω απώλειες για το νόμισμα.

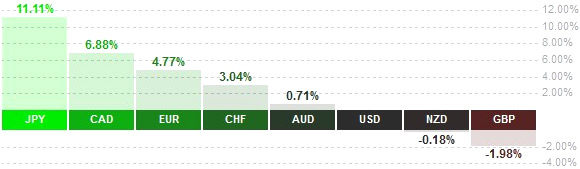

Το γράφημα δείχνει τις αποδόσεις των βασικών νομισμάτων έναντι του Δολαρίου ΗΠΑ, που θεωρείται το σημαντικότερο «αποθεματικό νόμισμα» στον πλανήτη.

Τιμές 9/5/2016

Ιαπωνικό Γεν (JPY)

«Πρωταθλητής» αποδόσεων έναντι του USD είναι εντός του 2016 το ιαπωνικό Γεν (+11,11%), παρά μάλιστα τις εκτιμήσεις ότι η Bank of Japan θα παρέμβει επιθετικά στις αγορές συναλλάγματος προκειμένου να ανακόψει τη μεγάλη ανατίμηση του νομίσματος, με δεδομένο ότι αυτή πλήττει καίρια την κερδοφορία των σημαντικών για το ιαπωνικό ΑΕΠ εξαγωγικών επιχειρήσεων. Οι συνεχιζόμενες αναφορές της ιαπωνικής Τράπεζας στον κίνδυνο αποπληθωρισμού στην ασιατική χώρα θα μπορούσαν να σηματοδοτήσουν την επιτάχυνση της «εκτύπωσης» Γεν εντός του 2016. Το ΑΕΠ της Ιαπωνίας αναπτύσσεται αναιμικά (+0,7% σε ετήσια βάση), ενώ οι δείκτες επιχειρηματικής εμπιστοσύνης (PMI) «δείχνουν» ύφεση.

Δολάριο Kαναδά (CAD)

Κέρδη (+6,88%) για το καναδέζικο Δολάριο (CAD) έναντι του USD, με τη μεταβλητότητα τιμών να συνδέεται άμεσα με την τιμή του αργού πετρελαίου, καθώς ο Καναδάς αποτελεί έναν από τους μεγαλύτερους πετρελαιοπαραγωγούς στον κόσμο.

Ευρώ (EUR)

Σημαντική άνοδο (+4,77%) έχει επιδείξει από την αρχή του έτους το Ευρώ έναντι του Δολαρίου ΗΠΑ, με την ισοτιμία να κινείται φαινομενικά «αντίθετα» από τα θεμελιώδη μεγέθη της Ευρωζώνης, «αγνοώντας» ουσιαστικά το κολοσσιαίο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, που έχει ως επίκεντρο τις αγορές ομολόγων. Παρά την ανάπτυξη 1,6% σε ετήσια βάση στην Ευρωζώνη, ο αρνητικός πληθωρισμός, που παραμένει επίμονα κάτω από το «στόχο» του 2% που έχει θέσει η ΕΚΤ, συντηρούν την πιθανότητα να επεκτείνει η Τράπεζα τον ισολογισμό της περαιτέρω.

Το Ευρώ σημείωσε πριν μερικές συνεδριάσεις υψηλό 9 μηνών πάνω από το 1,16 έναντι του Δολαρίου, με τους traders να αναγνωρίζουν ότι η ισοτιμία ευνοείται όταν η διάθεση των επενδυτών για ανάληψη ρίσκου υποχωρεί. Το νόμισμα αποκτά σταδιακά τη συμπεριφορά «νομίσματος χρηματοδότησης» λόγω του χαμηλού του επιτοκίου, κάτι που το κάνει παραδόξως να προσομοιάζει σε «ασφαλές επενδυτικό καταφύγιο». Η αρνητική συσχέτιση του Ευρώ με τις μετοχές του γερμανικού δείκτη DAX μπορεί να αιτιολογηθεί από την εξωστρέφεια των συγκεκριμένων επιχειρήσεων.

Ελβετικό Φράγκο (CHF)

Σε ό,τι αφορά το ελβετικό Φράγκο, αυτό έχει κερδίσει έδαφος (+3,04%) από την αρχή του έτους έναντι του USD, παρά μάλιστα το αρνητικό βασικό επιτόκιο που έχει θεσπίσει η Κεντρική Τράπεζα της Ελβετίας στην προσπάθειά της να «εισάγει» πληθωρισμό ώστε να καταπολεμήσει την πτώση του σε αρνητικό επίπεδο μετά από πολλές δεκαετίες.

Η λειτουργία του νομίσματος ως «ασφαλές καταφύγιο» του προσδίδει ιδιαίτερο ενδιαφέρον όσο διατηρούνται τα σενάρια «ανώμαλης προσγείωσης» στην παγκόσμια ανάπτυξη και τις μετοχικές αποτιμήσεις.

Δολάρια Αυστραλίας (AUD) και Νέας Ζηλανδίας (NZD)

Οριακές οι αποδόσεις από την αρχή του έτους για τα «εμπορευματικά» νομίσματα AUD (+0,71%) και NZD (-0,18%), που πιέζονται κυρίως από την μακροχρόνια καθοδική τάση στις τιμές των βιομηχανικών μετάλλων (σιδηρομεταλλεύματα, χαλκός κλπ) και άλλων εμπορευμάτων (πετρέλαιο, γαλακτοκομικά κλπ) και τη θεωρητική μείωση της ζήτησης για αυτά από την υπό επιβράδυνση των ρυθμών οικονομικής ανάπτυξης της Κίνας.

Η υποχώρηση του risk sentiment τους τελευταίους μήνες έχει μειώσει τη ζήτηση για τα συγκεκριμένα νομίσματα, τα οποία χαρακτηρίζονται από τα συγκριτικά υψηλά επιτόκια που προσφέρουν στους καταθέτες. Η τελευταία απόφαση της κεντρικής Τράπεζας της Αυστραλίας (Reserve Bank of Australia) να μειώσει το βασικό της επιτόκιο από το 2% στο 1.75%, δηλώνοντας παράλληλα την ανησυχία της για της για το χαμηλό ύψος του πληθωρισμού στη χώρα, «αφαίρεσε» μέρος από το θετικό επιτοκιακό spread του AUD έναντι των ανταγωνιστών του και παρέσυρε πτωτικά και το «αδελφό» NZD.

Λίρα Αγγλίας (GBP)

Απώλειες (-1,98%) για τη Λίρα Αγγλίας (GBP), με «φόντο» το ρίσκο εξόδου της Βρετανίας από την Ευρωπαϊκή Ένωση (Brexit), το οποίο συντελεί στη μείωση της επιχειρηματικής αισιοδοξίας (ΡΜΙ) στη χώρα σε χαμηλό 3 ετών. Σημαντικός παράγοντας για την πορεία της Λίρας η κίνηση των εμπορευμάτων, καθώς μεγάλες επιχειρήσεις της χώρας ασχολούνται με την κλάδο πρώτων υλών (μέταλλα, ενέργεια).

Στα θετικά για το νόμισμα, η σταθεροποίηση του ποσοστού ανεργίας της Βρετανίας σε χαμηλό 8 ετών στο 5,1% και η ετήσια αύξηση 2,1% του ΑΕΠ, που πάντως που δεν αναμένεται να κάνουν τη Bank of England να διστάσει να «κόψει» τα επιτόκια δανεισμού στη χώρα στην περίπτωση που αυτή βρεθεί προ των πυλών εξόδου από την Ε.Ε., εξέλιξη που αναλυτές συνδέουν με επιθετικές εκροές κεφαλαίων.

Προοπτικές

Το επόμενο διάστημα, εκτιμούμε ότι σημαντικότεροι παράγοντες επηρεασμού της πορείας των βασικών νομισμάτων θα είναι οι εξής:

1. Τιμές εμπορευμάτων. Αυτές αφορούν κυρίως τα AUD, NZD, CAD και GBP. Σχετική με αυτό είναι και η διάθεση των επενδυτών για ανάληψη ρίσκου (risk-on), όπως αποτυπώνεται σε μετοχικούς δείκτες και ομόλογα. Για παράδειγμα, το ιαπωνικό JPY και το ελβετικό CHF παραδοσιακά κινούνται αντίθετα από τους μετοχικούς δείκτες, αλλά στην ίδια κατεύθυνση με τα κρατικά ομόλογα υψηλής πιστοληπτικής διαβάθμισης και τον χρυσό. Στον αντίποδα, νομίσματα όπως το AUD και το CAD θεωρούνται αυτά με την υψηλότερη θετική συσχέτιση προς τα προϊόντα ρίσκου (risk assets).

2. Κινήσεις των κεντρικών τραπεζών σε επίπεδο νομισματικής πολιτικής. Το επίκεντρο βρίσκεται στο timing των μεταβολών στα επιτόκια και στη ρητορική που έχει προηγηθεί αυτών. Με δεδομένο ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ φαίνεται να έχει περιορισμένη διάθεση να αυξήσει τα βασικά δολαριακά επιτόκια (με κύρια αιτιολογία τους αδύναμους ρυθμούς της παγκόσμιας ανάπτυξης), «στοίχημα» πλέον για τους επενδυτές αποτελεί το ποια από τις μεγάλες Κεντρικές Τράπεζες θα ακολουθήσει την επιθετικότερη πολιτική μείωσης των παρεμβατικών της επιτοκίων, κίνηση που συνιστά παράγοντα έμμεσης υποτίμησης ενός νομίσματος. Τα spread σε παρεμβατικά επιτόκια και αποδόσεις κρατικών ομολόγων, παρά το ότι βρίσκονται σε ιστορικά χαμηλά επίπεδα, δεν παύουν να επηρεάζουν τις κεφαλαιακές ροές προς τα διάφορα νομίσματα.

3. Τα βασικά μακροοικονομικά μεγέθη. Πέραν των μετρήσεων για το ΑΕΠ, στην παρούσα φάση, οι επενδυτές του USD παρακολουθούν κυρίως την καταναλωτική εμπιστοσύνη και τις νέες θέσεις εργασίας στις ΗΠΑ, ενώ το EUR επηρεάζεται εντονότερα από τις μετρήσεις για τον πληθωρισμό, τις επιχειρηματικές προσδοκίες στην Ευρωζώνη. Σημαντικός παράγοντας για την επενδυτική διάθεση έναντι του AUD και του NZD αποτελούν τα στοιχεία ανάπτυξης της Κίνας, που παρότι βρίσκονται σε υψηλά επίπεδα (6,7% ετήσιο), έχουν υποχωρήσει σε σχέση με το πρόσφατο παρελθόν.

4. Γεγονότα, όπως μετρήσεις κοινής γνώμης για το Brexit στη Βρετανία, εκλογικά αποτελέσματα σε χώρες-μέλη της Ευρωζώνης (Ισπανία), νέα στοιχεία για την κρίση χρέους (Ελλάδα), αποφάσεις πετρελαιοπαραγωγών χωρών για το ύψος της παγκόσμιας παραγωγής (που αφορούν τα έσοδα του Καναδά, τα κέρδη εταιριών βρετανικών συμφερόντων, το κόστος παραγωγής των εταιριών της Ευρωζώνης κλπ).

Σημειώνουμε ότι η «παράδοξη» σε πολλές περιπτώσεις κίνηση των ισοτιμιών αντίθετα με τα μάκρο (βλ. Ευρώ/Δολάριο) και ο αστάθμητος καταλυτικός παράγοντας που ακούει στο όνομα «κεντρικές τράπεζες», οι οποίες έχουν εισέλθει σε έναν άτυπο «νομισματικό πόλεμο», καλούν τους επενδυτές να δείχνουν ιδιαίτερη σύνεση κατά την ενασχόλησή τους με τις συναλλαγματικές ισοτιμίες στο τρέχον χρηματιστηριακό περιβάλλον χαμηλών αποδόσεων και υψηλής μεταβλητότητας.

*Ο Πέτρος Στεριώτης κατέχει πιστοποιήσεις της Επιτροπής Κεφαλαιαγοράς στην Παροχή Επενδυτικών Συμβουλών και τη Διαχείριση Χαρτοφυλακίου Πελατών (email: [email protected]).

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα