Νέα δεδομένα στο επενδυτικό τοπίο δημιουργεί η απόφαση της Κίνας να υποτιμήσει το νόμισμά της, σημειώνει ο Steen Jakobsen. Μια κατακόρυφη αύξηση της αξίας VaR (value-at-risk) θα έχει ως αποτέλεσμα τη δημιουργία τάσης αποφυγής κινδύνου. Η λιγότερη διαφάνεια, η μικρότερη ανάπτυξη, ο κίνδυνος αποπληθωρισμού και η αδυναμία κατανόησης οδηγούν σε λιγότερες τοποθετήσεις και στον κίνδυνο διάσπασης των επιπέδων στήριξης στις μετοχές (προσωπικά επιλέγω τη στήριξη για τα ΣΜΕ του DAX στις 10.668 μονάδες ως το πρώτο επίπεδο πώλησης).

Το αμερικανικό δολάριο αναμένεται να αποδυναμωθεί. Εκτιμώ ότι η τιμή του θα διαμορφωθεί στο 1,1400-1,1500 έναντι του ευρώ, προτού ξαναδοκιμάσει το επίπεδο του 1,1000, αλλά και ότι θα αυξηθεί εκ νέου προς τα τέλη του έτους (στόχος το 1,1900, βλ. παρακάτω διάγραμμα).

Η κίνηση της Κίνας πυροδοτεί γεγονότα που θα αλλάξουν τη γενική τάση ανακύκλωσης του πλεονάζοντος κεφαλαίου από την Ασία προς την αγορά ομολόγων των ΗΠΑ και κατά πάσα πιθανότητα θα προκαλέσουν μια σημαντική μείωση ύψους 3,6 τρισ. αμερικανικών δολαρίων στα αποθέματα συναλλάγματος της Κίνας.

Με απλά λόγια, οι ΗΠΑ θα δεχθούν λιγότερη στήριξη από την Ασία για τη χρηματοδότηση των ελλειμμάτων της χώρας και το τίμημα γι' αυτό θα είναι μια παρατεταμένη αύξηση στο κόστος κεφαλαίου (συνέπεια η οποία διακρίνεται ήδη στα spread των αποδόσεων των ομολόγων). Συνυπολογίστε, επίσης, το γεγονός ότι η δύναμη του αμερικανικού δολαρίου συσχετίζεται αντιστρόφως ανάλογα με τον κύκλο των επιτοκίων (το υψηλότερο κόστος κεφαλαίου αποδυναμώνει το αμερικανικό δολάριο: όσο η τιμή του χρήματος αυξάνεται, η τιμή του δολαρίου, ως αποθεματικού νομίσματος, χρειάζεται να προσαρμοστεί προς τα κάτω).

Τα εμπορεύματα ή τα πάγια περιουσιακά στοιχεία θα γίνουν πιο ελκυστικά. Το άνοιγμα της Κίνας, η μη στήριξη του ορίου του ελβετικού φράγκου από την Κεντρική Τράπεζα της Ελβετίας, η απομάκρυνση της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Fed) και της Τράπεζας της Αγγλίας (BoE) από πολιτικές ποσοτικής χαλάρωσης κι η μικρότερη ανακύκλωση κεφαλαίων θα οδηγήσει την τιμή του αμερικανικού δολαρίου σε κορύφωση, και η διαδικασία εξόδου από μια κατάσταση μηδενικής ανάπτυξης, μηδενικών επιτοκίων και μηδενικής ελπίδας, θα επιφέρει σε όλα τα άυλα περιουσιακά στοιχεία εξίσου μηδενικές αναμενόμενες αποδόσεις. Συνεπώς, θα προκύψουν πιο ελκυστικές αποτιμήσεις για είδη όπως ο χρυσός και ο άργυρος (ο οποίος παραμένει η αγαπημένη μου τοποθέτηση αγοράς).

Οι Κινέζοι επενδυτές στρέφονται ήδη προς τον χρυσό (όπως φαίνεται στο διάγραμμα, παρακάτω), εγκαταλείποντας τα ακίνητα, τις μετοχές και τις καταθέσεις σε κρατικές τράπεζες προς όφελος του μοναδικού νομίσματος που ΔΕΝ ελέγχεται από κάποια κεντρική τράπεζα: τον χρυσό.

Το USD κατά πάσα πιθανότητα θα αποδυναμωθεί έναντι του EUR ως εξής:

Πηγή: Bloomberg

Χρυσός/γουάν (ένα έτος):

Πηγή: Bloomberg

«Των γεγονότων που έπονται προηγείται η σκιά τους» (山雨欲来风满楼) - κινέζικη παροιμία

Το μέγεθος της σύγχυσης σε ό,τι αφορά την Κίνα είναι εντυπωσιακό. Σπανίως έχω δει τόσο πολλούς έξυπνους ανθρώπους τόσο μπερδεμένους την ίδια στιγμή.

Η Κίνα ειδικά μοιάζει να παραμένει ένα αίνιγμα για τους Αγγλοσάξονες μελετητές και στρατηγικούς αναλυτές, οι οποίοι γαλουχήθηκαν με κεντρικές τράπεζες και υπεύθυνους χάραξης πολιτικής που επιδιώκουν να παρατείνουν και να προσποιούνται με κάθε κόστος.

Υποθέτω ότι το συμπέρασμα στο οποίο καταλήγω είναι ότι η Κίνα, με την υποτίμηση του γουάν αυτή την εβδομάδα, έπαψε να προσποιείται.

Τα σημάδια ήταν ορατά

Είμαι λίγο θυμωμένος με τον εαυτό μου, αφού κατά το πρόσφατο ταξίδι μου στην Κίνα, στις αρχές Ιουλίου, έκανα τρεις σημαντικές παρατηρήσεις, οι οποίες θα έπρεπε να με είχαν προετοιμάσει για αυτή την υποτίμηση. Πρώτη (και πιο εντυπωσιακή) παρατήρηση ήταν το γεγονός ότι ο πραγματικός ρυθμός της φιλελευθεροποίησης που λαμβάνει χώρα στην Κίνα ήταν ταχύτερος από όσο θα μπορούσαν να εκτιμήσουν ακόμα και οι υπεύθυνοι χάραξης πολιτικής ή οι ρυθμιστικές αρχές.

Η δεύτερη παρατήρηση ήταν ότι η διεθνοποίηση του CNY αποτελούσε συνεχώς θέμα αναφοράς και επανερχόταν επίμονα στις συζητήσεις που έκανα -και ακριβώς αυτό είναι που με οδήγησε στην τρίτη μου παρατήρηση: ότι όλοι οι μεγάλοι επενδυτές συναλλάγματος στην Κίνα προχωρούσαν σε πώληση του CNY!

Το πιο σημαντικό συμπέρασμά μου είναι ότι η υποτίμηση στην Κίνα δεν θα έπρεπε να έχει προκαλέσει μεγάλη έκπληξη -αντιθέτως, πραγματοποιήθηκε εντός συγκεκριμένου πλαισίου.

Η υποτίμηση αποτελεί ένα τεράστιο βήμα, ένα γενναίο βήμα, αλλά και ένα βήμα που εντάσσεται απόλυτα στο σχέδιο στήριξης της κινεζικής οικονομίας, δεδομένου ότι λειτουργεί ως γέφυρα στο έργο του Δρόμου του Μεταξιού (ο οποίος λογικά θα «ανοίξει» το 2016-2017).

Καταλυτικός παράγοντας εξακολουθεί να είναι η διεθνοποίηση του CNY, που εκφράζεται με τη συμπερίληψη του νομίσματος στα Ειδικά Τραβηκτικά Δικαιώματα (ΕΤΔ) του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ) -κάτι που, για να πραγματοποιηθεί, απαιτεί με τη σειρά του ένα κινεζικό νόμισμα πιο ελεύθερης διαπραγμάτευσης.

Το γεγονός ότι η Κίνα επέλεξε να κινηθεί χρονικά ακριβώς πριν από την πιθανολογούμενη αύξηση των επιτοκίων από τη Fed τον Σεπτέμβριο (σημειώστε ότι ο υποδιοικητής Dudley δήλωνε τις προηγούμενες ημέρες ότι «...μπορεί να μην υπάρξει πρόβλημα για το γουάν να προσαρμοστεί στην οικονομία») αποτελεί ξεκάθαρη ένδειξη ότι δεν θα σταματήσει τη Fed.

Αποτελεί, επίσης, γεγονός ότι η κίνηση του Πεκίνου πραγματοποιήθηκε ακριβώς πριν από την επίσημη επίσκεψη του Κινέζου προέδρου Xi Jinping στις ΗΠΑ τον προσεχή Σεπτέμβριο...

Ναι, η Κίνα ενεργεί βάσει σχεδίου. Μπορεί να διαφωνείτε με αυτό το σχέδιο, αλλά τουλάχιστον υπάρχει σχέδιο.

Ποιο είναι το σχέδιο για την Ελλάδα, την Ευρώπη, τη Λατινική Αμερική ή ακόμα και τις ΗΠΑ;

«Πού είναι το χρήμα;»

Προτού με περάσετε για φανατικό κινεζόφιλο, οφείλω να τονίσω ότι το να διαθέτει κανείς ένα σχέδιο δεν ταυτίζεται απαραίτητα με την υλοποίηση αυτού. Αλλά αν αυτή η υποτίμηση ακολουθηθεί από περαιτέρω ενοποίηση και καλύτερη πρόσβαση στις χρηματοοικονομικές αγορές της Κίνας, σε μακροχρόνιο ορίζοντα το πρόσημο θα είναι ξεκάθαρα θετικό.

Πώς είναι δυνατόν, άλλωστε, η μετάβαση από μια κλειστή δομή λογαριασμών κεφαλαίου σε μια ανοιχτή οικονομία να έχει καθαρά αρνητικό πρόσημο;

Η υποτίμηση θα επηρεάσει, επίσης, θετικά την κινεζική ανάπτυξη, ωστόσο, για να είμαι ειλικρινής, πιστεύω ότι ο συνδυασμός χαμηλότερων επιτοκίων (οι μειώσεις στο υποχρεωτικό ελάχιστο αποθεματικό ξεκίνησαν τον Φεβρουάριο) και χαμηλότερων τιμών στα εμπορεύματα και στην ενέργεια θα προσφέρει μεγαλύτερες δυνατότητες για ανάπτυξη στο μέλλον σε σχέση με τις αλλαγές που έγιναν στο νόμισμα.

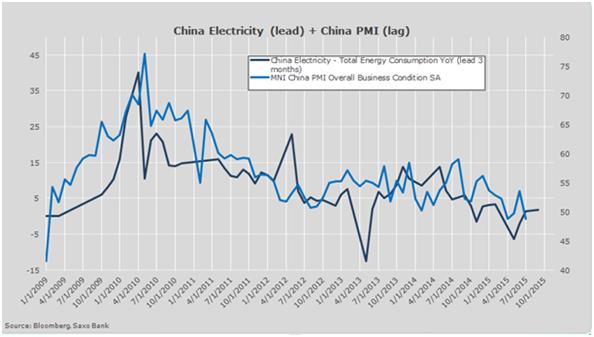

Για την ακρίβεια, η κατανάλωση ενέργειας σημειώνει μικρή αύξηση, γεγονός που υποδεικνύει ότι τα χειρότερα πέρασαν -ή ότι το χαμηλότερο κόστος εισροών φέρνει αποτελέσματα.

Η κατανάλωση ηλεκτρικής ενέργειας στην Κίνα (σε ετήσια βάση) με προέκταση τριμήνου, έναντι του δείκτη PMI ΜΝΙ για την Κίνα:

Πρόκειται για κινεζική φούσκα ή όχι;

Πολλά από τα άτομα με τα οποία συζήτησα το τελευταίο 24ωρο θεωρούν ότι η Κίνα «συμπιέζεται εκρηκτικά». Χμμ... ίσως ορισμένα από τα στοιχεία να δείχνουν προς αυτή την κατεύθυνση.

(Ξέρω, ξέρω, η μελέτη των στοιχείων είναι βαρετή. Αλλά όπως και να 'χει...)

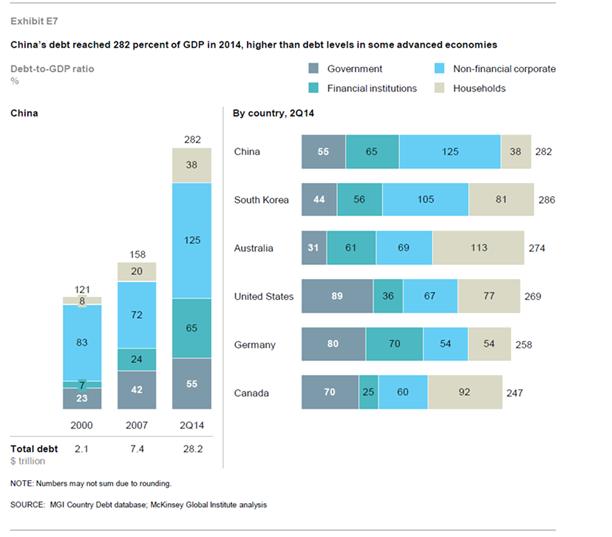

Σύμφωνα με έκθεση της McKinsey, η αναλογία συνολικού χρέους προς ΑΕΠ στην Κίνα διαμορφώνεται στο 282%.

Το ποσοστό είναι υψηλό, ωστόσο, σε σχετικούς όρους κινείται στα ίδια επίπεδα με αυτά που διαμορφώνονται σε άλλα μεγάλα κράτη:

(Σε περίπτωση που αναρωτιόσασταν, ο δείκτης χρέους προς ΑΕΠ της Ιαπωνίας είναι 517% και της Ισπανίας 401%)

Για μένα, εκεί βρίσκεται η ουσία. Δίνεται υπερβολική έμφαση στη μεταβολή κατά 3% του CNY, σε σχέση με τις σημαντικότερες μακροοικονομικές επιπτώσεις. Η αύξηση του ονομαστικού ΑΕΠ της Κίνας ξεπερνά εύκολα την αξία του χρέους, ενώ η ακαθάριστη εγχώρια αποταμίευση -στο 49,9% του ΑΕΠ- προσφέρει μια ευρεία και σταθερή πηγή χρηματοδότησης για τις κινεζικές αρχές.

Η έκθεση της McKinsey σημειώνει εύλογα ότι η «η ταχύτητα της ανάπτυξης του χρέους είναι ανησυχητική». Ωστόσο, σε ό,τι αφορά το συγκεκριμένο θέμα οφείλουμε να αναφέρουμε επίσης ότι η Κίνα «ενηλικιώνεται» και βρίσκεται σε διαφορετικό στάδιο του κοινωνικοοικονομικού κύκλου της σε σύγκριση με τις ανεπτυγμένες χώρες.

Αυτό ουσιαστικά σημαίνει «επενδύσεις προ αποδόσεων» και τα καλά νέα είναι ότι από το 2008 έως το 2010 η Κίνα απλώς κατανάλωσε περισσότερα χρήματα. Σήμερα, ωστόσο, ανοίγει τις αγορές της.

Είναι απαραίτητο να διατηρούμε μια προοπτική στα πράγματα

Τέλος, η απόφαση (τουλάχιστον προς το παρόν) χρειάζεται να εξεταστεί στις σωστές της διαστάσεις: το CNY είναι 14% ισχυρότερο συγκριτικά με πέρυσι την ίδια εποχή, το USD έχει ενισχυθεί έναντι όλων των λοιπών νομισμάτων και οι εξαγωγές έχουν μειωθεί. Επιπλέον, και σημαντικότερο, οι δύο βασικοί ανταγωνιστές της Κίνας, η Κορέα και η Ιαπωνία, έχουν υποτιμήσει το νόμισμά τους κατά 15% και 40%, αντίστοιχα, μέσα στα τελευταία δύο χρόνια.

Το Bloomberg εκτιμά ότι μια υποτίμηση ύψους 10% στο νόμισμα θα οδηγήσει σε αύξηση των εξαγωγών κατά 10% (κατά τη γνώμη μου, μια σταδιακή υποτίμηση μεγέθους 10-15% είναι πολύ πιθανή). Το αρνητικό στοιχείο εδώ είναι ο κίνδυνος φυγής κεφαλαίου, αλλά και στο συγκεκριμένο θέμα, το Bloomberg εκτιμά ότι για κάθε 1% μεταβολή στο CNY χάνονται 40 δισ. USD -δηλαδή 400 δισ. USD σε υποτίμηση 10%.

Είναι σίγουρα ένα ρίσκο, αλλά η Κίνα, χάρη στα αποθέματα ύψους 3,4 τρισ. USD που διαθέτει, μπορεί να το αντιμετωπίσει.

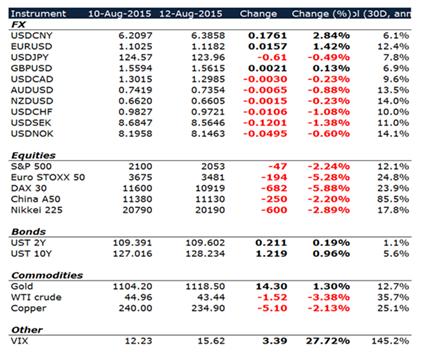

Ωστόσο, αυτά είναι μόνο θεωρίες. Το πραγματικό τεστ είναι πώς θα αντιδράσει η αγορά τις επόμενες δύο με τρεις εβδομάδες -και προκειμένου να το εξετάσει, ο αγαπητός μου συνάδελφος Mads Koefoed δημιούργησε ένα εργαλείο παρακολούθησης προϊόντων/Δεικτών, το οποίο χρησιμοποιεί την τιμή κλεισίματος της Δευτέρας ως δείκτη-100 (πριν από την πρώτη υποτίμηση).

Το αποτέλεσμα μέχρι στιγμής είναι το εξής:

Πηγή: Saxo Bank

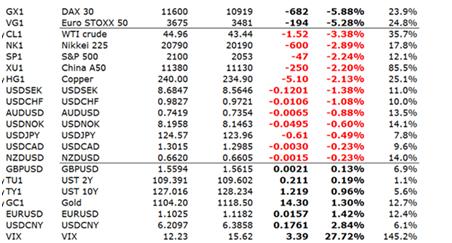

Ή μπορούμε να το εξετάσουμε με σειρά απόδοσης από την υποτίμηση μέχρι σήμερα:

Πηγή: Saxo Bank

Όντως, θεωρώ ότι η κινεζική παροιμία είναι σωστή: των γεγονότων που έπονται πράγματι προηγείται η σκιά τους. Ωστόσο, κάποιος οφείλει παρ' όλα αυτά να αναρωτηθεί μήπως υπάρχει μια άλλη κινεζική παροιμία που είναι πιο κατάλληλη: «Ένας σοφός άνθρωπος δεν πρέπει να στέκεται δίπλα σε έναν επικίνδυνο τοίχο»...

Μόνο ο χρόνος θα δείξει.

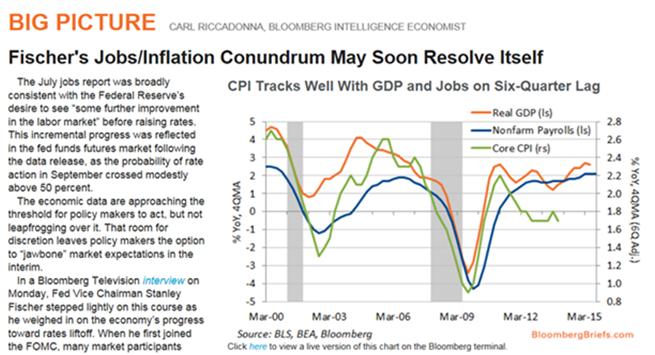

Τέλος, την προσοχή μου τράβηξε ένα διάγραμμα του Bloomberg που συντάχθηκε βάσει της ομιλίας του υποδιοικητή Stanley Fischer, τη Δευτέρα 10/8. Σε έναν κόσμο όπου όλα «αποτιμώνται ατελώς» οικονομικά, παρουσιάζει ενδιαφέρον να δούμε πώς η αύξηση των θέσεων εργασίας οδηγεί σε αύξηση του πληθωρισμού και παρουσιάζει υψηλή συσχέτιση (>70%) με αυτόν (πολύ περισσότερο από ό,τι η αύξηση του ΑΕΠ).

Βρισκόμαστε, άραγε, προ εκπλήξεως σε ό,τι αφορά τον πληθωρισμό -ή έστω, προ ενός επανα-ϋπολογισμού του μελλοντικού πληθωρισμού;

Πηγή: Bloomberg

Η Fed θα προχωρήσει σε αύξηση των επιτοκίων τον Σεπτέμβριο. Εξακολουθώ να υποστηρίζω αυτή τη θέση, όπως εξακολουθώ να υποστηρίζω και ότι αυτή η αύξηση θα πυροδοτήσει έναν νέο κύκλο στην αγορά, που θα χαρακτηρίζεται από χαμηλότερο USD, υψηλότερα επιτόκια και άνοδο της τιμής των εμπορευμάτων.

Εν κατακλείδι, ωστόσο, η Fed παραμένει ο καταλυτικός παράγοντας.

(*) Ο Steen Jakobsen διορίστηκε Επικεφαλής Οικονομολόγος της Saxo Bank τον Μάρτιο του 2011. Επέστρεψε στην τράπεζα μετά από δύο χρόνια απουσίας. Κατά τη διάρκεια αυτού του διαστήματος ήταν επικεφαλής επενδύσεων για τη Limus Capital Partners. Πριν από την αναχώρησή του, στις αρχές του 2009, ο Steen εργαζόταν στη Saxo Bank ως επικεφαλής επενδύσεων για σχεδόν εννέα χρόνια. Ο Steen Jakobsen έχει περισσότερα από 20 χρόνια εμπειρίας στις συναλλαγές για ίδιο λογαριασμό και στις εναλλακτικές επενδύσεις. Το 1989, αφότου ολοκλήρωσε τις σπουδές του στα οικονομικά στο πανεπιστήμιο της Κοπεγχάγης, ξεκίνησε την καριέρα του στη Citibank N.A. Copenhagen, από όπου μεταπήδησε στην Hafnia Merchant Bank ως διοικητής, επικεφαλής πωλήσεων και δικαιωμάτων προαίρεσης. Το 1992 προσελήφθη ως αντιπρόεδρος στην Chase Manhattan, στο Λονδίνο, ως επικεφαλής των πωλήσεων στη Σκανδιναβία, ενώ στη συνέχεια μετέβη στην Chase Manhattan Proprietary Trading Group. Από το 1995 έως το 1997 εργάστηκε ως χρηματιστής συναλλαγών σε ίδιο λογαριασμό, καθώς και ως επικεφαλής του τμήματος ροών στη Swiss Bank Corp. του Λονδίνου. Το 1997 έγινε επικεφαλής συναλλαγών, FX και δικαιωμάτων προαίρεσης στη Christiania (σήμερα Nordea) στη Νέα Υόρκη, όπου και παρέμεινε έως το 1999, όταν μετέβη στη UBS, επίσης στη Νέα Υόρκη, ως εκτελεστικός διευθυντής της Global Proprietary Trading Group.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο