Τα επιτόκια αποτελούν βαρόμετρο σε μια οικονομία. Πρόκειται για το κρίσιμο μέγεθος που επηρεάζει τα πάντα στην επιχειρηματική και καταναλωτική δραστηριότητα. Τις δόσεις των στεγαστικών δανείων, το κόστος δανεισμού των εταιρειών, τις χρεώσεις των πιστωτικών καρτών και πολλά άλλα.

Το επιτόκιο, δηλαδή το κόστος του χρήματος που ορίζεται από τις κεντρικές τράπεζες, καθορίζει την ποσότητα των δανείων που θα συναφθούν και κατ’ επέκταση το ύψος της πίστωσης. Αν είναι χαμηλό, υπάρχει κίνητρο για κάποιον να δανειστεί, επειδή θα του στοιχίσει λιγότερο. Αντίθετα, αν είναι υψηλό, τότε θα κοιτάξει να αποφύγει τα δάνεια. Όμως έτσι θα καταναλώσει ή θα επενδύσει λιγότερο, με συνέπεια το πάγωμα της συνολικής οικονομικής δραστηριότητας.

Τι ακριβώς είναι το επιτόκιο των ομολόγων; Η ετήσια απόδοση την οποία κερδίζει ο κάτοχός τους στη λήξη κάθε έτους. Ένα ομόλογο δεν είναι παρά μια δανειακή σύμβαση με το κράτος ή την εταιρεία που το εκδίδει. Τα βασικά στοιχεία κάθε δανειακής σύμβασης, έτσι και το ομόλογο, είναι ο χρόνος αποπληρωμής (ωρίμανσης, στην τραπεζική γλώσσα), το ετήσιο επιτόκιο (κουπόνι), το ποσό του δανείου και βέβαια το νόμισμα στο οποίο θα πρέπει να εξοφληθεί.

Στα αμερικανικά ομόλογα, των οποίων η αγορά έχει τη μεγαλύτερη ρευστότητα, βάθος, αλλά και σημασία παγκόσμια, ο χρόνος λήξης είναι ανάμεσα στα 2 και 30 χρόνια, με τα πιο πολλά που εκδίδονται να είναι τα δεκαετή.

Αν για παράδειγμα εκδοθεί ένα δεκαετές ομόλογο 100.000 δολαρίων με επιτόκιο 4%, τότε κάθε χρόνο ο κάτοχός του θα λαμβάνει 4.000 ως τόκο. Στη λήξη της δεκαετίας, θα λάβει εκτός από τους τόκους και το κεφάλαιο που δάνεισε. Αν φυσικά ο δανειολήπτης είναι σε θέση να εξοφλήσει τις υποχρεώσεις του.

Μια ιδιαιτερότητα σε σχέση με τα υπόλοιπα παραδοσιακού τύπου δάνεια είναι πως ο επενδυτής, ο ιδιοκτήτης του τίτλου, μπορεί να το πουλήσει σε κάποιον άλλο ενδιαφερόμενο, πριν τη λήξη του. Σε ποια τιμή όμως; Εδώ παίζει καθοριστικό ρόλο το επιτόκιο της νεότερης έκδοσης. Αν το επιτόκιο είναι υψηλότερο, τότε οι επενδυτές έχουν συμφέρον να αποκτήσουν το πιο πρόσφατο, καθώς η απόδοσή του συμφέρει περισσότερο. Συνεπώς η αξία των παλαιότερων εκδόσεων, τα οποία έχουν μικρότερο κουπόνι, υποχωρεί.

Με βάση το προηγούμενο παράδειγμα, αν η νεότερη έκδοση φέρει επιτόκιο 5%, τότε η παλιότερη αυτόματα καθίσταται λιγότερο ελκυστική για τους επενδυτές. Συνεπώς η τιμή του πέφτει. Προσοχή, το επιτόκιο δεν μεταβάλλεται, ούτε φυσικά η ονομαστική του αξία. Αλλάζει όμως η αξία με την οποία μπορεί να αλλάξει χέρια στη δευτερογενή αγορά.

Αυτός είναι ο λόγος που η αξία των ομολόγων έχει υποχωρήσει τόσο πολύ. Τα προηγούμενα ομόλογα είχαν εκδοθεί με πολύ χαμηλότερο επιτόκιο σε σχέση με αυτά που εκδίδονται τώρα, μετά τις πρόσφατες αποφάσεις των κεντρικών τραπεζών.

Πρόκειται για απροκάλυπτη χειραγώγηση της αγοράς από μέρους της τραπεζικής ελίτ; Ασφαλώς. Το επιτόκιο, σε συνθήκες ελεύθερης αγοράς, προκύπτει από τις διαθέσεις των επενδυτών. Αν κάποιο κράτος ή εταιρεία θεωρείται όσο το δυνατόν πιο «ασφαλές», δηλαδή η πιθανότητα να μην καταφέρει να πληρώσει τις υποχρεώσεις του προσεγγίζει το μηδέν, τότε βρίσκει πρόθυμους αγοραστές με χαμηλό επιτόκιο. Δεν χρειάζεται να πληρώσει πολλά σε τόκους, προκειμένου να βρει χρηματοδότες.

Αντίθετα, αν ο εκδότης δεν είναι τόσο φερέγγυος ή αν οι οικονομικές συνθήκες δημιουργούν ανησυχία ότι στη λήξη του θα αντιμετωπίσει δυσκολίες εξόφλησης του χρέους, τότε οι επενδυτές αναζητούν υψηλότερο κουπόνι. Υψηλότερη απόδοση, επειδή το ρίσκο να μην πάρουν πίσω τα χρήματά τους είναι και αυτό υψηλότερο. Αν διαπιστώσουν ότι μια οικονομία πάει χάλια ή ότι μια χρωστάει πολλά σε σχέση με αυτά που μπορεί να πληρώσει, δεν έχουν κανένα λόγο να ρισκάρουν. Τόσες χώρες ή εταιρείες υπάρχουν που ψάχνουν για δανεικά, θα προτιμήσουν τα επενδύσουν αλλού.

Κάθε κυβέρνηση επιδιώκει να πετύχει όσο το δυνατόν μικρότερα επιτόκια, γιατί θα πληρώσει λιγότερους τόκους. Θα βάλει μικρότερη φορολογία στους πολίτες της ή θα περισσεύουν χρήματα για την παιδεία, την υγεία, τις συντάξεις. Όταν όλα λειτουργούν εύρυθμα, είναι προς το συμφέρον όλων των εμπλεκόμενων. Το κράτος χρηματοδοτεί τις ανάγκες του και οι επενδυτές λαμβάνουν μια αξιοπρεπή απόδοση των οικονομιών τους.

Να γιατί είναι τόσο σημαντική η πίστωση. Διότι όταν ένας δανειολήπτης λαμβάνει χρήματα, είναι σε θέση να αυξήσει τις δαπάνες του. Αυτό ενισχύει την οικονομική δραστηριότητα, επειδή το ποσό που ξοδεύει ένα άτομο αποτελεί το εισόδημα ενός άλλου. Κάθε ευρώ που ξοδεύει κάποιος, το εισπράττει κάποιος άλλος. Συνεπώς, όταν ξοδεύονται περισσότερα, κάποιος (ή κάποιοι) κερδίζει (ή κερδίζουν) περισσότερα.

Τότε γιατί οι κεντρικές τράπεζες με τη σύμφωνη γνώμη των κυβερνήσεων ή σε συνεννόηση μαζί τους αυξάνουν τα επιτόκια; Δεν γνωρίζουν ότι έτσι παγώνει η οικονομική δραστηριότητα; Ότι με λιγότερη κατανάλωση οδηγείται μια οικονομία σε συρρίκνωση; Σε κλείσιμο επιχειρήσεων λόγω μειωμένου τζίρου, αύξησης των δαπανών για την εξυπηρέτηση των δανειακών υποχρεώσεων, ύφεση, ανεργία; Φυσικά το γνωρίζει. Ακόμα χειρότερα, το επιδιώκει!

Αν προσδοκάς να κερδίσεις 5% από μια μετοχή και το ομόλογο της εταιρίας προσφέρει την ίδια απόδοση, δεν έχεις κάποιο λόγο να μην τοποθετηθείς με τη μεγαλύτερη δυνατή ασφάλεια. Παρόμοιο είναι το σκεπτικό και με τις επενδύσεις στην «πραγματική» οικονομία. Γιατί να ρισκάρεις επενδύοντας τα χρήματά σου ανοίγοντας μια επιχείρηση, αφού μπορείς να βρεις παρόμοιες αποδόσεις χωρίς να δουλεύεις και χωρίς να αγωνιάς αν θα πάει καλά η δουλειά σου;

Οι επενδυτές προτιμούν τα ομόλογα από τις υπόλοιπες τοποθετήσεις, επειδή θεωρούνται πιο ασφαλή. Ωστόσο το τίμημα που πληρώνουν είναι η χαμηλότερη απόδοση. Όταν λοιπόν το επιτόκιο ανεβαίνει, τότε η όρεξή τους για ρίσκο μειώνεται. Αντίθετα, όταν η οικονομία πάει καλά ή αν τα επιτόκια είναι μηδενικά, τότε γίνονται πιο ελκυστικές οι άλλες επενδυτικές κατηγορίες, καθώς οι προοπτικές για μεγαλύτερα κέρδη αυξάνονται. Οι επενδυτές δεν είναι ευχαριστημένοι με τις μικρές αποδόσεις των ομολόγων. Επιδιώκουν να τοποθετήσουν τα κεφάλαιά τους πιο αποδοτικά.

Δεν απαντήσαμε όμως στο γιατί οι κεντρικές τράπεζες επιδιώκουν ύφεση, ανεβάζοντας τα επιτόκια, όπως κάνουν τους τελευταίους μήνες. Επειδή πρωταρχικός τους στόχος είναι η τιθάσευση του πληθωρισμού. Στην προσπάθειά τους να αντιμετωπίσουν τις επιπτώσεις της πανδημίας και τον περιορισμό στις μετακινήσεις αγαθών και ανθρώπων, προέβησαν σε μια εκτεταμένη και άνευ προηγουμένου διάχυση ρευστότητας, η οποία ανέβασε απότομα τις τιμές των περιουσιακών στοιχείων και των προϊόντων.

Αυτή η παρέμβαση οδήγησε σε μια ανωμαλία, την αύξηση των τιμών και συνεπώς τη διάβρωση της αγοραστικής αξίας των νομισμάτων. Με την ίδια ποσότητα χρήματος, αγόραζες λιγότερα αγαθά, υπηρεσίες, περιουσιακά στοιχεία. Κάτι που φυσικά δεν αποδέχονται αδιαμαρτύρητα οι πολίτες. Οι κεντρικοί τραπεζίτες τούς καθησυχάζουν, ισχυριζόμενοι πως αυτή η ανωμαλία θα διορθωθεί με συνέχιση των παρεμβάσεών τους, αλλά αυτή τη φορά από την ανάποδη μεριά. Εφαρμόζοντας πολιτικές νομισματικής σύσφιξης, οι τιμές θα αρχίσουν να σταθεροποιούνται.

Τι περιθώριο υπάρχει να ανέβουν πολύ τα επιτόκια, πριν γίνει η ζημιά στην πραγματική οικονομία μη αναστρέψιμη; Πρόκειται για μια ενδιαφέρουσα διανοητική άσκηση, που πολύ σύντομα θα απαντηθεί στην πράξη.

Στις ΗΠΑ, όπου τα ακίνητα ευθύνονται για μεγάλο μέρος του ΑΕΠ, τα επιτόκια των στεγαστικών δανείων εκτοξεύτηκαν. Αυτό προκάλεσε ένα διττό αποτέλεσμα. Κατ' αρχάς οι νυν δανειολήπτες να επιβαρύνονται με αρκετά μεγαλύτερο μέρος του εισοδήματός τους, που πρέπει να διοχετεύεται στις δόσεις του δανείου τους. Δεύτερον, αποθαρρύνει τους υποψήφιους αγοραστές να αποκτήσουν νέο σπίτι με δάνειο. Και όπως γνωρίζουμε, ένα σημαντικό ποσοστό των αγορών γίνεται μέσω δανείων.

Η μικρότερη ζήτηση για σπίτια πού οδηγεί; Στην πτώση της τιμής τους. Ωστόσο αυτό το πρόβλημα δεν αφορά τους ιδιοκτήτες μόνο. Η υποχώρηση των τιμών οδηγεί σε προβληματικές τράπεζες, καθώς όχι μόνο θα ανέβει το ποσοστό εκείνων που δεν θα μπορούν να πληρώσουν κανονικά τη δόση τους, αλλά και θα μειωθεί η αξία των ενεχύρων που έχουν δοθεί τα δάνεια. Πρόκειται για ένα καθοδικό σπιράλ που μόνο μέχρι ένα σημείο είναι ανεκτό, πριν δημιουργηθεί σοβαρή αναστάτωση στον τραπεζικό τομέα. Πριν η κρίση διαχυθεί και στην υπόλοιπη οικονομία.

Το Bitcoin έχει δύο βασικά μειονεκτήματα σε αυτή τη συγκυρία. Πρώτον, δεν προσφέρει ονομαστικές αποδόσεις, όπως κουπόνι ομολόγων, μερίσματα που δίνουν οι μετοχικοί τίτλοι ή ενοίκια από ακίνητα.

Δεύτερον, θεωρείται περιουσιακό στοιχείο υψηλού ρίσκου. Τέτοιου τύπου τίτλοι ευνοούνται όταν η ρευστότητα είναι άφθονη και οι αποδόσεις σε πιο ασφαλείς τοποθετήσεις είναι μηδενικές. Είναι η περίοδος που οι επενδυτές, προκειμένου να σημειώσουν κέρδη, εμφανίζονται πρόθυμοι να ρισκάρουν περισσότερο, όπως προαναφέραμε.

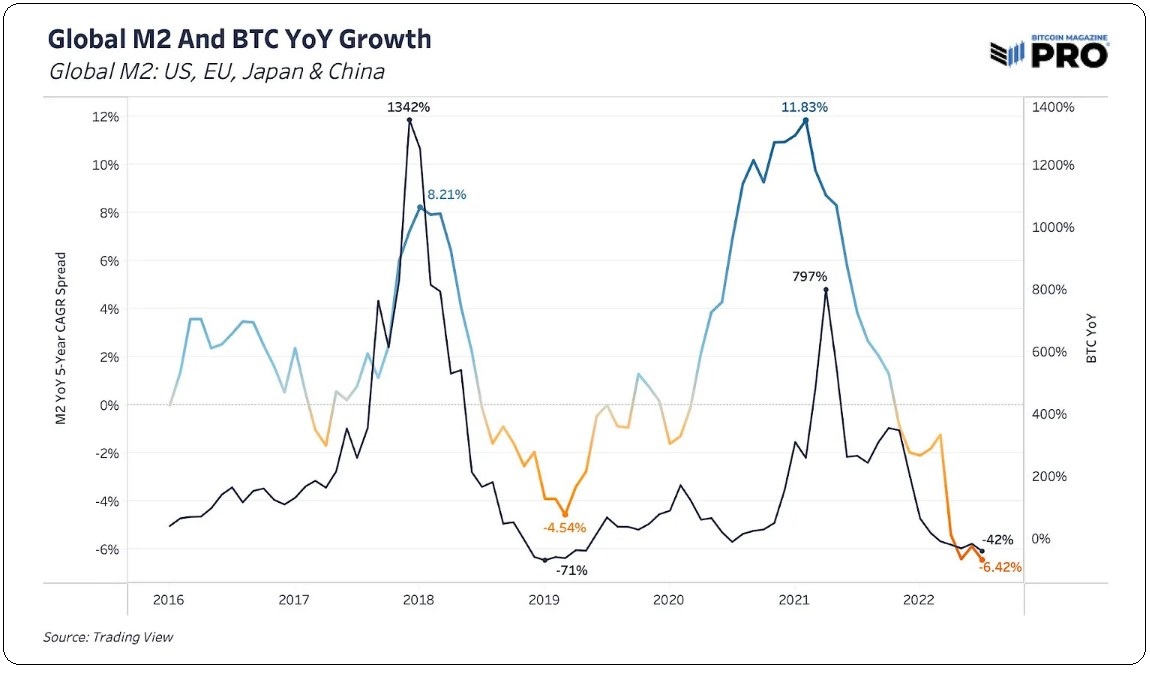

Η ρευστότητα επηρεάζει όλα τα περιουσιακά στοιχεία. Τα τεράστια χρηματικά ποσά που «εκτυπώθηκαν» την περίοδο της πανδημίας, παρά την οικονομική στασιμότητα, έδωσαν ώθηση σε οτιδήποτε υπήρχε με σταθερή ποσότητα, όπως το Bitcoin. Πράγματι, οι αυξομειώσεις στη ρευστότητα εξηγούν πειστικά τις πρόσφατες κινήσεις του κρυπτονομίσματος.

Αν επιθυμούμε να προβλέψουμε τη μελλοντική τιμή του Bitcoin, ο πιο ασφαλής δρόμος είναι η ανίχνευση της ώθησης από τη ρευστότητα του δολαρίου. Όπως παρατηρούμε στο διάγραμμα, για παράδειγμα η κορυφή τον Νοέμβριο του 2021 συνέβη μετά την κορύφωση του δείκτη ρευστότητας. Το ίδιο συνέβη και στην κορυφή του 2017!

* Ειδική προσφορά: Για τους αναγνώστες του Εuro2day.gr και μετά τη νέα συνεργασία που πραγματοποιήσαμε με το ανταλλακτήριο Binance, όσοι γράφονται ως νέοι πελάτες, με αυτό το λινκ https://accounts.binance.com/en/register?ref=39576698, μετά την πρώτη τους αγοραπωλησία θα λάβουν μπόνους 50 δολαρίων και άλλα προνόμια.

Βιβλίο για τα κρυπτονομίσματα

Μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» από το https://www.media2day.gr/seminars

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία