Οι απόψεις των αναλυτών διχάζονται όσον αφορά στο αν η παγκόσμια οικονομία βρίσκεται σε φάση ύφεσης. Ωστόσο κανείς δεν αμφιβάλλει ότι στο καλύτερο σενάριο θα υπάρξει επιβράδυνση.

Στους λόγους που εμποδίζουν την ανάπτυξη έχουμε αναφερθεί πολλές φορές: η αύξηση του κόστους της ενέργειας, οι πληθωριστικές πιέσεις που αναγκάζουν τις κυβερνήσεις να λάβουν υφεσιακά μέτρα προκειμένου να μειώσουν την κατανάλωση, η δυσλειτουργία της εφοδιαστικής αλυσίδας κ.λπ.

Παρά το δυσμενές μακροοικονομικό κλίμα που έχει οδηγήσει σε υποχώρηση τις μετοχές και τα κρυπτονομίσματα, από τα μέσα Ιουνίου έχει σημειωθεί ανάκαμψη των τιμών. Οι αγορές σε γενικές γραμμές βρίσκονται σε μια φάση που οι αναλυτές ονομάζουν ράλι «ανακούφισης». Ο όρος αυτός χαρακτηρίζει τις εύθραυστες ανόδους που ακολουθούν μια περίοδο σημαντικής πτώσης.

Ο δείκτης της ισχύς του δολαρίου

Ένας από τους βασικούς δείκτες-βαρόμετρα που πρέπει να εξετάζουμε προκειμένου να αποκρυπτογραφήσουμε την τάση της αγοράς είναι ο US dollar index (DXY). Ο δείκτης παρακολουθεί την τιμή του δολαρίου έναντι έξι νομισμάτων ελεύθερης διαπραγμάτευσης από χώρες με σημαντικές εμπορικές σχέσεις με τις ΗΠΑ. Τα νομίσματα αυτά είναι τα ευρώ, γιεν, στερλίνα, καναδέζικο δολάριο, ελβετικό φράγκο και σουηδική κορόνα.

Στόχος του είναι να δώσει μια ένδειξη της ισχύος του αμερικανικού νομίσματος στις παγκόσμιες αγορές. Ο δείκτης αυξάνεται όταν το δολάριο κερδίζει σε αξία έναντι των άλλων νομισμάτων και πέφτει όταν το δολάριο εξασθενεί.

Όπως παρατηρούμε στο διάγραμμα, το δολάριο όχι μόνο βρίσκεται σε ανοδική τάση από τον περασμένο Μάιο, αλλά και η δύναμή του αυξάνεται το τελευταίο εξάμηνο με ακόμα πιο έντονους ρυθμούς. Χαρακτηριστικό της ισχύος του είναι πως βρίσκεται στο υψηλότερο σημείο του εδώ και μια εικοσαετία!

Ένα πολύ ισχυρό νόμισμα δεν είναι αναγκαστικά θετικό για ένα κράτος. Συγκεκριμένα για τις ΗΠΑ το δυνατό δολάριο δυσκολεύει τις εξαγωγές και ευνοεί τις εισαγωγές, διευρύνοντας το εμπορικό έλλειμμα. Πέρα από αυτό, όμως, είναι σημείο πίεσης για να ανεβάσει τα επιτόκια η Fed, καθώς τα αμερικανικά ομόλογα καθίστανται ακριβότερα για τους ξένους. Για να τα αγοράσουν, θα χρειαστούν μεγαλύτερο κίνητρο.

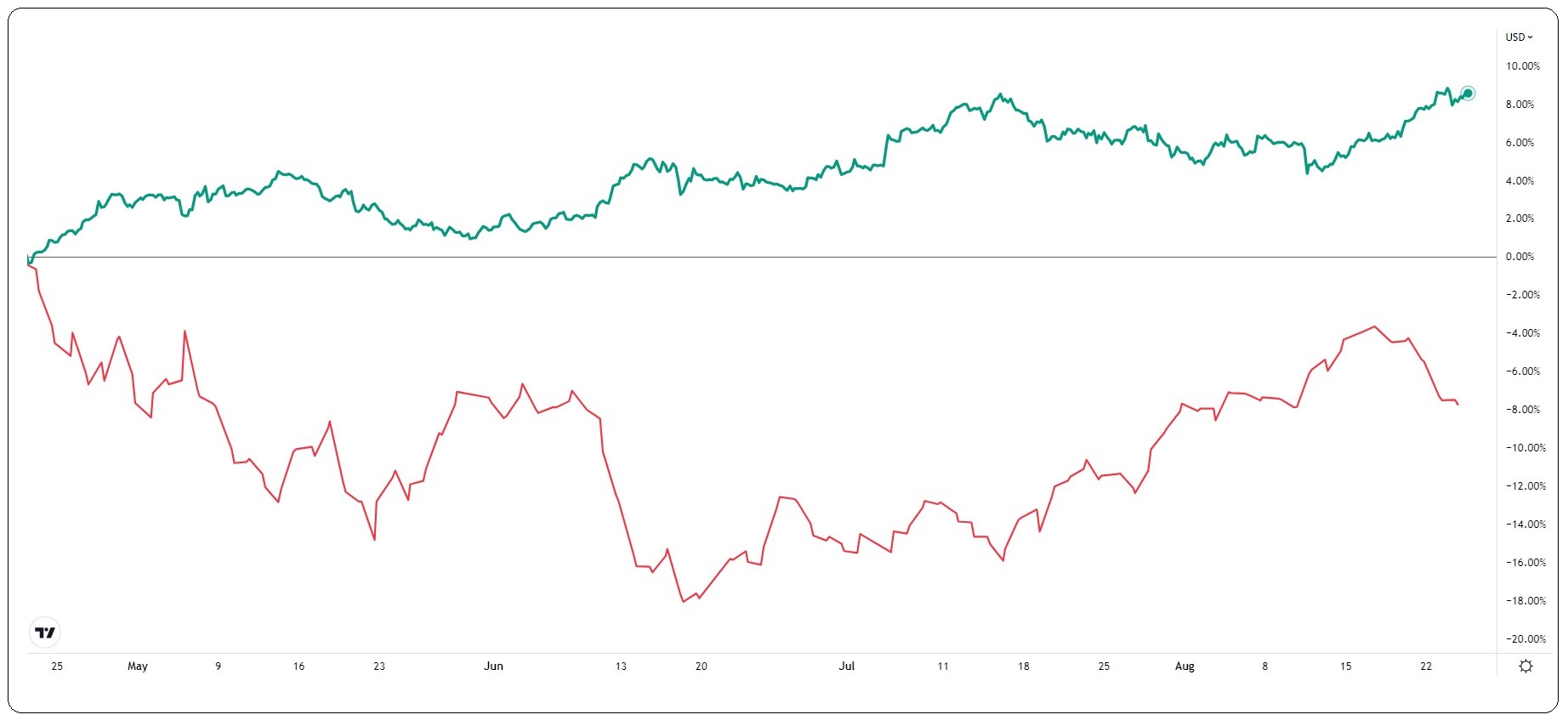

Τι ενδιαφέρει η πορεία του δολαρίου τους επενδυτές των crypto; Όπως έχουμε διαπιστώσει, αρκεί ακόμα και η προοπτική της ανόδου των επιτοκίων για να γκρεμίσει τις αγορές. Όχι αναγκαστικά να αποφασίσει το συμβούλιο της Fed να ανέβουν. Πράγματι, τους τελευταίους μήνες η πορεία του δολαρίου (πράσινο) με αυτή του δείκτη S&P 500 (κόκκινο) είναι σχεδόν σαν να κάνουν push-ups στον καθρέφτη. Όποτε υποχωρεί το ένα, ανεβαίνει το άλλο.

Το μέλλον του δολαρίου

Μπορεί βραχυπρόθεσμα να εμφανίζεται δυνατό το δολάριο, αλλά σε βάθος χρόνου εγείρονται σοβαρά ερωτήματα. Οι Αμερικανοί έχουν πλέον να αντιμετωπίσουν τη δυσπιστία των χωρών που δεν βρίσκονται ευθυγραμμισμένες με τα συμφέροντά τους. Η δέσμευση των συναλλαγματικών αποθεμάτων της κεντρικής τράπεζας της Ρωσίας ήταν μια κίνηση που θορύβησε πολλούς στα ανώτερα στρώματα της τραπεζικής ιεραρχίας και των διαχειριστών κεφαλαίων.

Οι διακανονισμοί μεταξύ κεντρικών τραπεζών και οι διεθνείς πληρωμές συνεχίζονταν απρόσκοπτα ακόμα και από τη γερμανική κεντρική τράπεζα στον Β’ Παγκόσμιο Πόλεμο. Οι απαιτήσεις και οι υποχρεώσεις δεν αμφισβητούνταν, θεωρούνταν «ιερές».

Αυτή είναι η πιο δραματική εξέλιξη και πρόκληση που θα αντιμετωπίσει το παγκόσμιο χρηματοπιστωτικό σύστημα το επόμενο διάστημα. Όχι τώρα, επειδή είμαστε ακόμα μέσα στη σύγκρουση και η αβεβαιότητα είναι μεγάλη. Ωστόσο μόλις καταλαγιάσει η σκόνη είναι λογικό να περιμένουμε εξελίξεις.

Δεν είναι δυνατόν να μην έχουν προβληματιστεί οι Κινέζοι βλέποντας ότι ανά πάσα στιγμή κάποιος έχει τη δυνατότητα να τους κλείσει τη στρόφιγγα της ρευστότητας. Κι αν εκείνοι νιώθουν άνετα επειδή τους διασφαλίζει από ένα τέτοιο ενδεχόμενο η στρατιωτική τους ισχύς, αυτό δεν ισχύει για μικρότερες χώρες.

Τα τρέχοντα συνολικά συναλλαγματικά αποθέματα υπολογίζονται σε 12 τρισεκατομμύρια δολάρια και οι περισσότερες χώρες «αποθηκεύουν» αυτά τα κεφάλαια σε ένα δίκτυο που ελέγχεται από τους Αμερικανούς. Κάτι που είναι σχεδόν βέβαιο πως θα αλλάξει.

Αυτό ισχύει τόσο για κράτη όσο και για ιδιώτες. Αν είσαι εύπορος Ρώσος, Κινέζος, Ινδός, Σαουδάραβας, μέχρι χθες ένα σημαντικό μέρος των κεφαλαίων σου είχε τοποθετηθεί στη Δύση. Στην «ασφάλεια» του δολαρίου και του ευρώ, των αμερικανικών και ευρωπαϊκών ομολόγων, σε ακίνητα στη Νέα Υόρκη, στο Παρίσι, στο Λονδίνο. Αυτή η ασφάλεια δεν υπάρχει πια. Η εμπιστοσύνη χάθηκε και είναι μάλλον απίθανο να ανακτηθεί ξανά.

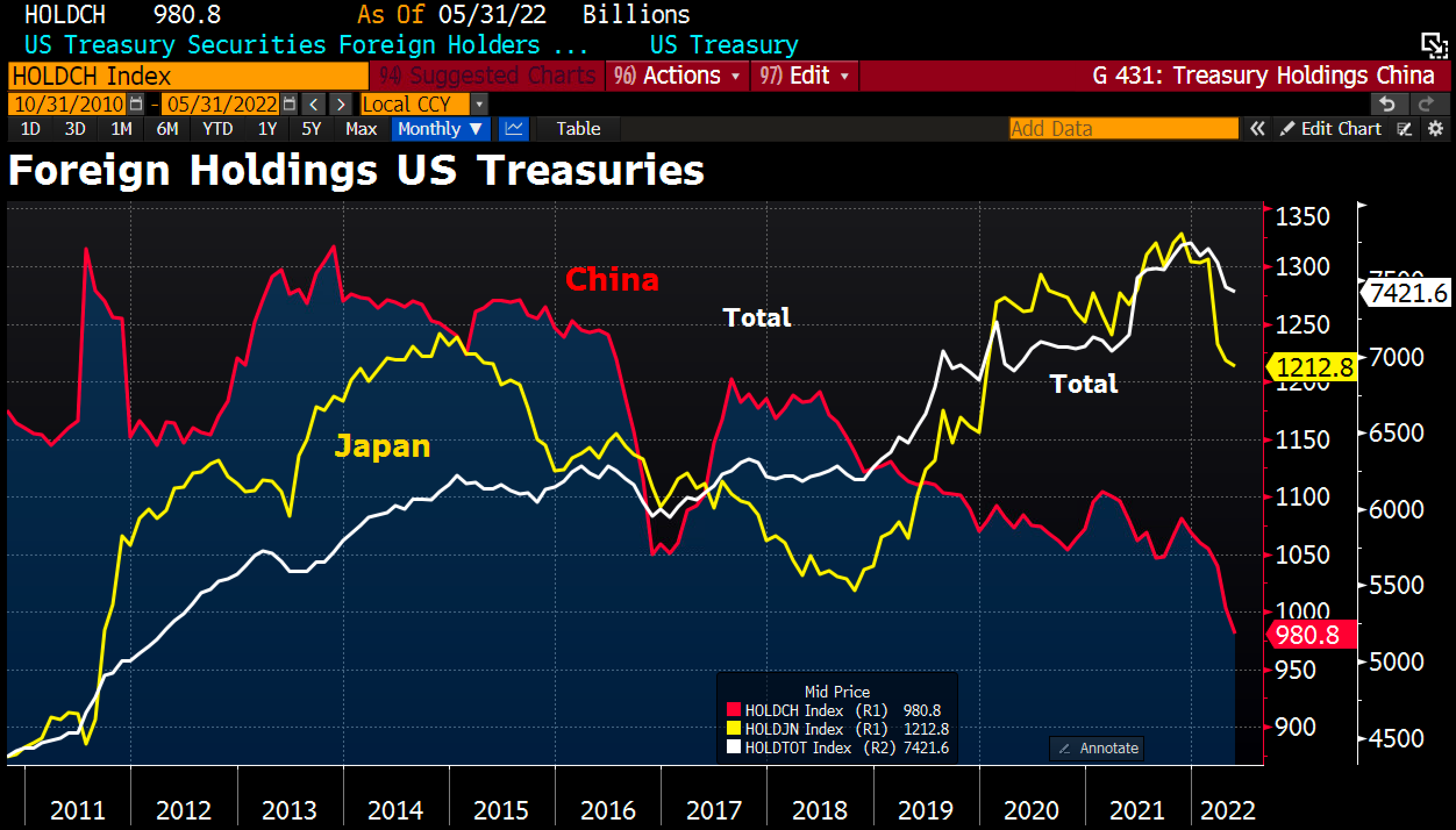

Ήδη η Κίνα όπως και η Ρωσία είχαν φροντίσει τα τελευταία χρόνια να ελαττώσουν την εξάρτησή τους από το αμερικανικό νόμισμα. Όπως φανερώνει το παρακάτω διάγραμμα, οι Κινέζοι από το 2013 σταδιακά μειώνουν τα αμερικανικά ομόλογα που έχουν στην κατοχή τους.

Τότε πού οφείλεται η άνοδος του δολαρίου τον τελευταίο καιρό; Η απάντηση είναι απλή: στην ακόμα μεγαλύτερη αδυναμία των υπόλοιπων οικονομιών και κυρίως της ευρωζώνης. Η προοπτική να μοιράζεται το ρεύμα με δελτίο σε εύρωστες χώρες της Ευρώπης πριν λίγο καιρό ακουγόταν ως σενάριο επιστημονικής φαντασίας. Σήμερα όμως αποτελεί το πιθανότερο ενδεχόμενο. Η ΕΕ πληρώνει πολύ ακριβά τη μεγάλη εξάρτησή της από το ρωσικό φυσικό αέριο.

Η πορεία του Ethereum

Σε στιγμές αβεβαιότητας, οι επενδυτές στα κρυπτονομίσματα δεν διαφέρουν από τους υπόλοιπους στις μετοχές. Είναι ευάλωτοι σε φήμες και είναι εύκολο να ενεργήσουν με βάση το συναίσθημα και όχι τη λογική. Ειδικά για τους βραχυπρόθεσμους traders τα όρια μεταξύ όσων ασχολούνται με τις παραδοσιακές αγορές και τα κρυπτονομίσματα γίνονται δυσδιάκριτα. Σε μεγάλο βαθμό επειδή πρόκειται για τους ίδιους. Αν όχι αναγκαστικά ως φυσικά πρόσωπα, αλλά ψς νοοτροπία.

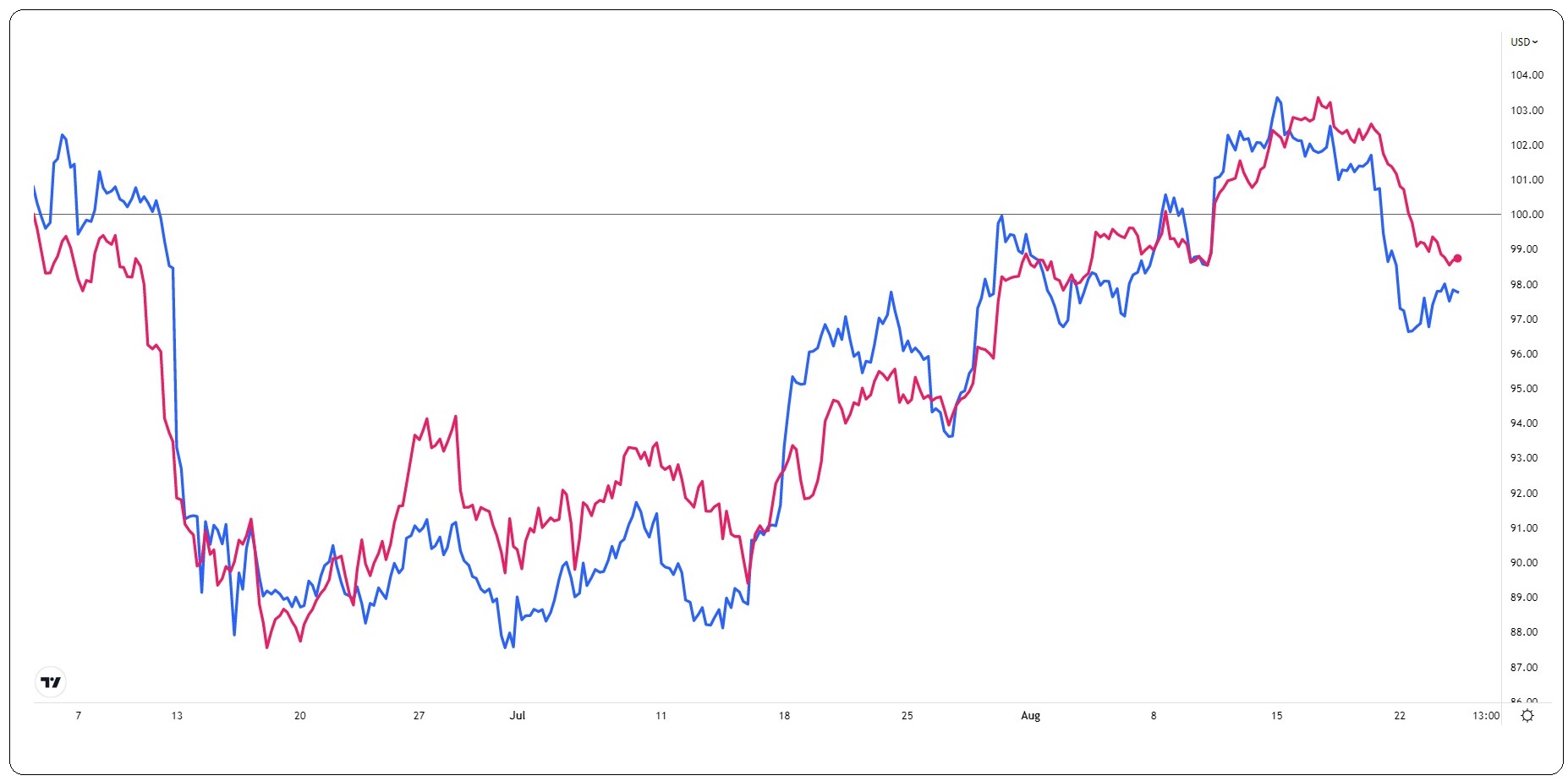

Συχνά αναφέρουμε τον ισχυρό βαθμό συσχέτισης που παρουσιάζει, ειδικά τους τελευταίους μήνες, το Bitcoin με τον τεχνολογικό δείκτη Nasdaq. Αυτή τη φορά παρουσιάζουμε κάποια με μια πρώτη εκτίμηση άσχετα μεταξύ τους: τα futures του S&P 500 (κόκκινο) με του Ethereum (μπλε). Όπως βλέπουμε στο 4ωρο διάγραμμα, από την αρχή του καλοκαιριού δυσκολεύεσαι να τα ξεχωρίσεις. Η κατεύθυνση είναι ίδια, η χρονική στιγμή που ανεβοκατεβαίνουν σχεδόν ταυτίζεται. Το μόνο που διαφέρει, είναι το beta, η ένταση της μεταβλητότητας.

Σεμινάρια και βιβλίο για τα κρυπτονομίσματα

Τα σεμινάρια θα συνεχίσουν ξανά από Σεπτέμβρη. Μπορείτε όμως να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» από το https://www.media2day.gr/seminars και στα βιβλιοπωλεία. Οι κάτοικοι του εξωτερικού μπορούν να το παραγγείλουν από το Amazon.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία