H επιστροφή του πληθωρισμού εξέπληξε πολλούς, συμπεριλαμβανομένων και κεντρικών τραπεζιτών. Το ίδιο και η παρεπόμενη αύξηση στα ονομαστικά επιτόκια. Οι εκπλήξεις αυτές έφεραν και άλλες εκπλήξεις μαζί τους, ιδίως ένα μίνι σοκ στις τράπεζες.

Το ερώτημα, λοιπόν, είναι: «Τι θα συμβεί από εδώ και πέρα;». Θα υποχωρήσει ο πληθωρισμός στα ιστορικά χαμηλά προ πανδημίας επίπεδα ή θα αποτελέσει ένα μακραίωνο πρόβλημα, όπως τη δεκαετία του 1970 και του 1980; Και τι θα συμβεί στα επιτόκια;

Όπως επισημαίνει ο Στίβεν Κινγκ, σύμβουλος της HSBC, στο Πρέπει να μιλήσουμε για τον πληθωρισμό, πολλοί είχαν εφησυχάσει υπερβολικά όσον αφορά το ενδεχόμενο επιστροφής του πληθωρισμού. Όπως σημειώνει, επίσης, μόλις ο πληθωρισμός και, προπαντός, οι προσδοκίες για τον πληθωρισμό, εδραιωθούν, είναι πολύ δύσκολο να εξουδετερωθούν. Πώς φτάσαμε σε αυτό το σημείο; Έχουν ακόμα οι θεσμοί μας αρκετή αξιοπιστία και είναι ο πληθωρισμός αρκετά παροδικός ώστε να επιστρέψουμε σε περιβάλλον χαμηλού πληθωρισμού με μικρό κόστος;

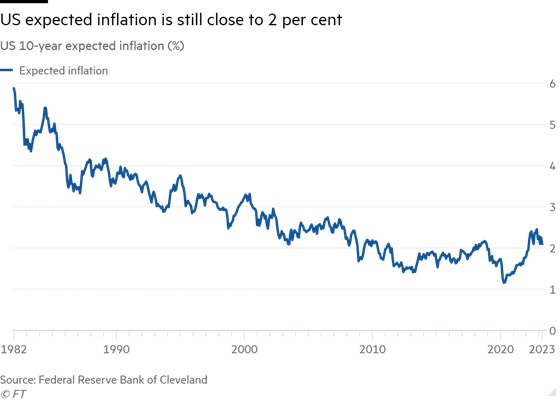

Είναι πιο πιθανό, κατά τη γνώμη μου, να επιστρέψουμε σε πληθωρισμό κοντά στο 2% το έτος ή ενδεχομένως λίγο υψηλότερα. Αυτό περιμένουν και οι αγορές: σύμφωνα με τη Fed του Κλίβελαντ, o προσδοκώμενος πληθωρισμός στις ΗΠΑ είναι 2,1%, σχεδόν σε απόλυτη ευθυγράμμιση με τον στόχο. Αυτό δείχνει εμπιστοσύνη ότι ο στόχος θα επιτευχθεί. Το risk premium του πληθωρισμού υπολογίζεται στις 0,5 ποσοστιαίες μονάδες, το οποίο ευθυγραμμίζεται με τους ιστορικούς μέσους όρους.

Υπάρχουν δύο (επάλληλα) επιχειρήματα γιατί αυτό μπορεί να αποδειχθεί υπερβολικά αισιόδοξο. Το ένα είναι ότι οι συνθήκες στο μέτωπο της προσφοράς έχουν γίνει πιο πληθωριστικές. Η αποπαγκοσμιοποίηση και άλλα σοκ έχουν προκαλέσει μόνιμη μείωση στην ελαστικότητα της προσφοράς σημαντικών εισροών. Αυτό θα αυξήσει το κόστος της διατήρησης του πληθωρισμού σε χαμηλά επίπεδα. Το άλλο είναι ότι η πολιτική οικονομία του περιορισμού του πληθωρισμού έχει επιδεινωθεί. Έτσι, η κοινή γνώμη ενδιαφέρεται λιγότερο για τον πληθωρισμό σήμερα, εν μέρει επειδή δεν έχει μνήμες από μια μακρά περίοδο πληθωρισμού. Επιπλέον, οι κυβερνήσεις θέλουν να μειώσουν το χρέος τους, το οποίο ήταν πολύ υψηλότερο από ό,τι πριν από 15 χρόνια, χωρίς να χρειαστεί να περιορίσουν τα δημοσιονομικά ελλείμματα. Τέλος, το τζίνι του πληθωρισμού έχει βγει πλέον από το μπουκάλι. Το να το ξαναβάλουμε μέσα θα πονέσει.

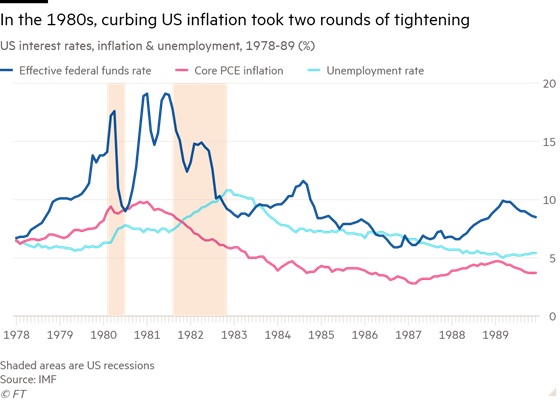

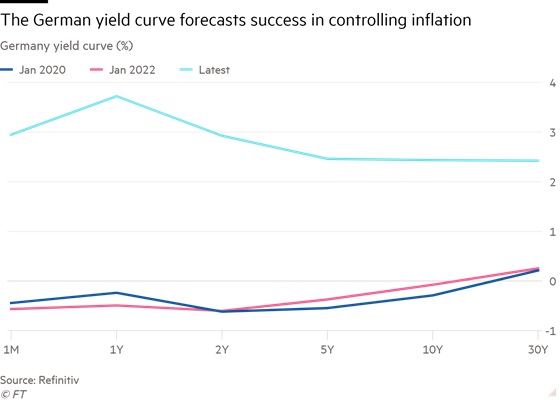

Δεν με πείθει κανένα από τα επιχειρήματα αυτά. Προφανώς, δεν υπάρχει αναγκαία συσχέτιση ανάμεσα στην προσφορά και τον πληθωρισμό, καθώς έχει σημασία και η ζήτηση. Εφόσον η συνολική ζήτηση αυξάνεται σε ευθυγράμμιση με το δυνητικό παραγόμενο προϊόν και η δομή του προϊόντος είναι ευλόγως ευέλικτη, η ύπαρξη συγκεκριμένων περιορισμών είναι απολύτως συμβατή με χαμηλά επίπεδα πληθωρισμού. Επιπλέον, όσοι είναι υπεύθυνοι για τη νομισματική πολιτική δεν θα θέλουν να μείνουν στην ιστορία ως οι υπεύθυνοι για την απώλεια της νομισματικής σταθερότητας. Τελευταίο αλλά όχι λιγότερο σημαντικό, γνωρίζουν ότι θα είναι πολύ πιο εύκολο να καταπνίξουν τον πληθωρισμό τώρα παρά να πρέπει να συσφίξουν τη νομισματική πολιτική και αργότερα (Βλέπε τα διαγράμματα).

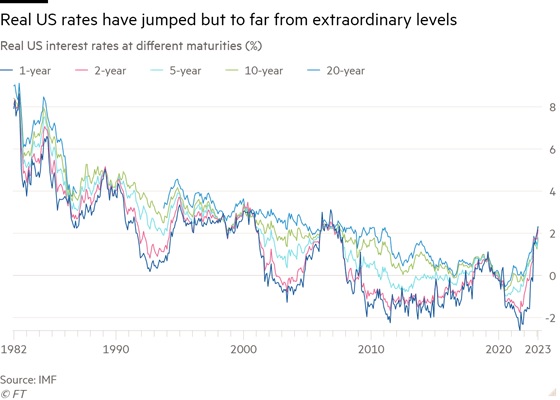

Ας υποθέσουμε ότι αυτό είναι σωστό. Τότε η αύξηση στα ονομαστικά επιτόκια που αντιστοιχεί στον πληθωρισμό θα εξαφανιστεί. Αλλά τι θα συμβεί με τα πραγματικά επιτόκια; Τα πραγματικά επιτόκια κινήθηκαν χαμηλότερα για μια γενιά, προτού φτάσουν σε αρνητικά επίπεδα κατά τη διάρκεια της πανδημίας. Από τότε, έχουν ανακάμψει σημαντικά. Τι θα συμβεί τώρα;

Στην τελευταία έκθεση για την παγκόσμια οικονομία, το ΔΝΤ καταπιάνεται με αυτό το ερώτημα εξετάζοντας «το φυσικό επιτόκιο», το οποίο ορίζεται «ως το πραγματικό επιτόκιο το οποίο που ούτε δίνει ώθηση ούτε επιβραδύνει την οικονομία”. Αυτό είναι το επιτόκιο στο οποίο θα ανάμενε κανείς ο πληθωρισμός να παραμένει σταθερός (απουσία σοκ). Το φυσικό επιτόκιο δεν είναι άμεσα ορατό. Αλλά μπορεί να υπολογιστεί. Το βασικό συμπέρασμα της ανάλυσης του Ταμείου είναι «ότι μόλις το τρέχον πληθωριστικό επεισόδιο περάσει, τα επιτόκια θα υποχωρήσουν πιθανότατα προς τα προ πανδημίας επίπεδα στις ανεπτυγμένες οικονομίες».

Μετά τα πρόσφατα σοκ, λοιπόν, τα πραγματικά και ονομαστικά επιτόκια θα επανέλθουν εκεί που ήταν το 2019. Συγκεκριμένα, αναμένει ότι ο αντίκτυπος της περαιτέρω γήρανσης του πληθυσμού να είναι μέτριος, όπως και ο (αντίθετος) αντίκτυπος του υψηλότερου δημόσιου χρέους.

Τον Μάρτιο, δύο κορυφαίοι οικονομολόγοι, ο Ολιβιέ Μπλανσάρ και ο Λόρενς Σάμερς, συζήτησαν λεπτομερώς το ζήτημα για το Peterson Institute for International Economics. Από τους δύο, ο Μπλανσάρ ήταν πιο κοντά στη θέση του ΔΝΤ. Ο Σάμερς, ο οποίος επανεισήγαγε την ιδέα της «μακροχρόνιας διαχρονικής στασιμότητας» στον δημόσιο διάλογο το 2015, έχει τώρα αλλάξει άποψη, υποστηρίζοντας ότι τα επιτόκια θα είναι σημαντικά υψηλότερα από ότι στο πρόσφατο παρελθόν.

Η διαφορά δεν είναι τεράστια. Ο Μπλανσάρ υποστηρίζει ότι το πραγματικό επιτόκιο θα παραμείνει κάτω από τον ρυθμό της ανάπτυξης, το οποίο είναι πολύ σημαντικό για τη βιωσιμότητα του χρέους. Δεν ισχυρίζεται ότι θα επιστρέψουν σε αρνητικά επίπεδα. Ο Σάμερς πιστεύει ότι θα είναι λίγο υψηλότερα από την πρόβλεψη της Fed για ένα φυσικό επιτόκιο 0,5%. Ένας λόγος για τον οποίο τα πραγματικά επιτόκια θα είναι υψηλότερα από πριν, συμφωνούν, είναι οι υψηλότερες επενδύσεις στην ενεργειακή μετάβαση. Ένας άλλος είναι η ανάγκη για περισσότερες δαπάνες στην άμυνα. Το υψηλότερο δημόσιο χρέος μπορεί επίσης να αυξήσει τα πραγματικά επιτόκια, αν και ο πληθωρισμός διαβρώνει το χρέος.

Οι δύο τους αποκλίνουν, ωστόσο, στο αν η επίμονη ζήτηση αντανακλά προσωρινούς παράγοντες (που συνδέονται με τον Covid) ή μεγαλύτερη ανθεκτικότητα. Διαφωνούν για το πώς η αποστροφή του ρίσκου θα κρατήσει τις αποδόσεις των ασφαλών στοιχείων ενεργητικού χαμηλά. Διαφωνούν για το αν η γήρανση του πληθυσμού θα αυξήσει περαιτέρω τα επιτόκια. Και διαφωνούν, επίσης, για τον πιθανό αντίκτυπο του δημόσιου χρέους στα επιτόκια. Σε όλα αυτά τα ζητήματα, ο Μπλανσάρ παίρνει μια θέση που δικαιολογεί χαμηλά φυσικά επιτόκια και Σάμερς μια θέση που δικαιολογεί το αντίθετο. Η θέση του είναι κοντά σε αυτή που υιοθετούν οι Τσαρλς Γκούντχαρτ και Μανότζ Πραντάν.

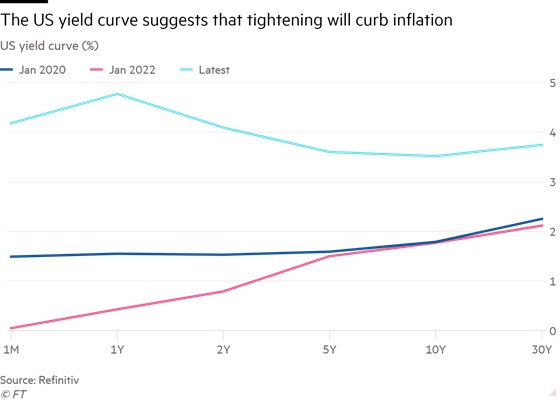

Οπότε, ας υποθέσουμε ότι ο πληθωρισμός θα υποχωρήσει στο 2 με 3%. Ας υποθέσουμε, επίσης, ένα πραγματικό επιτόκιο ισορροπίας στο 0 με 2%. Τότε τα ονομαστικά βραχυπρόθεσμα επιτόκια θα είναι 2 με 5% και, δεδομένων των risk premiums, τα μακροπρόθεσμα επιτόκια θα είναι 3 με 6%. Στo κατώτατο άκρο του εύρους, η βιωσιμότητα του χρέους θα είναι εύκολη. Στο ανώτατο άκρο, θα είναι μια πρόκληση. Αυτός ο βαθμός αβεβαιότητας είναι μεγάλος. Ωστόσο η πραγματικότητα μπορεί να είναι διαφορετική.

Η επιστροφή του πληθωρισμού έχει αλλάξει τον κόσμο. Το ερώτημα είναι πόσο. Είναι ένα ερώτημα στο οποίο ο χρόνος θα δώσει την απάντηση.

Η δική μου πρόβλεψη είναι «όχι με τόσο δραματικό τρόπο».

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα