Αυξήσεις μετοχικού κεφαλαίου και ομολογιακές εκδόσεις, παραμένουν σε ημερησία διάταξη στο Χ.Α., όμως είναι περισσότερο από ευδιάκριτες οι ενδείξεις κόπωσης στους περισσότερους Δεικτοβαρείς τίτλους, ενώ σε μεσαία και μικρότερη κεφαλαιοποίηση, η κινητικότητα έχει σαν “αφετηρία” τις θετικές, ή αρνητικές εκπλήξεις από τα αποτελέσματα που ανακοινώνουν οι Εισηγμένες.

Μένοντας στα αποτελέσματα, υπενθυμίζεται ότι απομένουν, περίπου, 100 Εταιρείες που δεν έχουν ανακοινώσει ακόμα τα μεγέθη χρήσης 2020, ενώ εκτιμήσεις ότι μπορεί να δοθεί παράταση μίας μέρας, λόγω Μ. Παρασκευής, δεν επιβεβαιώνονται από τις μέχρι στιγμής επίσημες ανακοινώσεις της Κεφαλαιαγοράς, χωρίς να αποκλείεται η έκπληξη στις αμέσως επόμενες μέρες.

Να σημειωθεί ότι σήμερα το Ελληνικό Χρηματιστήριο δεν είχε βοήθειες από τις κύριες Ευρωπαϊκές Αγορές, καθώς οι Επενδυτές είχαν στραμμένη την προσοχή τους στην διήμερη σύσκεψη της Federal Reserve που ξεκίνησε και στα εταιρικά αποτελέσματα που ανακοινώνονται.

Από την άλλη, ασφαλώς και προβλημάτισε το κλείσιμο του Χ.Α. στο χαμηλό ημέρας, έστω και αν ήταν αναμενόμενη η διόρθωση, κάτι που φάνηκε από την χθεσινή συνεδρίαση και την ευδιάκριτη υποχώρηση δεικτών και μετοχών από τα πρωινά υψηλά.

Ανεξάρτητα από το τελικό πρόσημο του Γενικού Δείκτη, εκείνο που αύξησε τον προβληματισμό στους περισσότερους Παράγοντες της Αγοράς, ήταν η ξαφνική απόσυρση των αγοραστών, στην συντριπτική πλειονότητα των τίτλων, με αποτέλεσμα στα χαμηλά ημέρας οι πτωτικές μετοχές να είναι υπερτετραπλάσιες των ανοδικών, εικόνα εξαιρετικά άσχημη, έστω και αν βελτιώθηκε σχετικά προς το τέλος και την οποία είχαν πολύ καιρό να δουν όσοι ασχολούνται με το εγχώριο χρηματιστηριακό ταμπλώ, επί καθημερινής βάσεως.

Με βάση τα παραπάνω, ασφαλώς και υπάρχει η συντηρητική σχολή σκέψης, σύμφωνα με την οποία “οι κινήσεις κατοχύρωσης κερδών θα μπορούσαν, βραχυπρόθεσμα, να επηρεάσουν το ανοδικό momentum”.

Στο επίκεντρο της προσοχής των Traders η μετοχή της Πειραιώς και λόγω του τεράστιου premium που συνεχίζει να έχει ο τίτλος της Spot Αγοράς, από το ΣΜΕ στην Αγορά Παραγώγων.

Μένοντας στην Πειραιώς, αξίζει να σημειωθεί πως σύμφωνα με την τελευταία κατάσταση της Επ. Κεφαλαιαγοράς, η ENA Investment Capital LLP μείωσε την καθαρή αρνητική της θέση στο 0,30%, από 0,70% προηγουμένως.

Επίσης, σύμφωνα με ανακοίνωση του FTSE και λόγω της πρόσφατης Α.Μ.Κ., αυξάνεται ο αριθμός των μετοχών της Πειραιώς που συμμετέχουν στον δείκτη FTSE Global Small Cap, με τις αλλαγές να ισχύουν από 29 Απριλίου 2021 και ίσως αυτό να εξηγεί, εν μέρει, το “όψιμο” αγοραστικό ενδιαφέρον, που ταυτόχρονα δημιουργεί “μαξιλάρι”, πριν την είσοδο των μετοχών που προέκυψαν από την πρόσφατη κεφαλαιακή ενίσχυση.

Ασφαλώς και υπάρχει και η πιο αισιόδοξη σχολή σκέψης.

Σύμφωνα με τον Μάνο Χατζηδάκη (Beta Sec.), η βασική αρχή μιας ανοδικής Αγοράς, είναι η πίστη ότι θα βρεθεί κάποιος να αγοράσει ακριβότερα, αυτό που εσύ αγόρασες ακριβά. Και από ότι φαίνεται το Χ.Α., εσχάτως, μπήκε μαζί με όλο τον υπόλοιπο “ζωδιακό κύκλο”, για τα καλά στον “αστερισμό των Ταύρων”.

Το πρόβλημα με τη χρηματοοικονομική, είναι ότι ο ψυχολογικός παράγοντας δεν έχει μια τυποποιημένη παραμετροποίηση, ώστε να μπορέσει κανείς να τον βάλει σε ένα προγνωστικό μοντέλο τιμών. Υπάρχουν Επενδυτές που αγοράζουν ομόλογα με αρνητικό επιτόκιο. Αγοράζουν δηλαδή με απόλυτη βεβαιότητα, ότι στη λήξη του ομολόγου θα χάσουν μέρος από το κεφάλαιό τους. Ο μόνος λόγος να μην χάσουν είναι να βρεθούν προθυμότεροι Επενδυτές να χάσουν περισσότερα από αυτούς, αγοράζοντας ακριβότερα.

Έχει ειπωθεί πολλές φορές, αλλά το μεγαλύτερο μέρος της εξήγησης της χρηματιστηριακής συμπεριφοράς συνοψίζεται πίσω από τη φράση: “η αντίληψη που έχουμε για την πραγματικότητα, είναι τελικά η πραγματικότητα του καθενός. Όταν πολλές επιμέρους αντιλήψεις συγχρονιστούν, τότε η πραγματικότητα γίνεται ενιαία”.

Το πόσο συνάδει η ενιαία αντίληψη με αυτό που πραγματικά ισχύει, έχει πεπερασμένο χρονικό όριο, ανάλογα με τη διαθέσιμη ρευστότητα. Το 1999 η ρευστότητα στο Χ.Α. ήταν άπειρη και ο χρόνος εκκαθάρισης ήταν πρακτικά απεριόριστος, αφού μπορούσε κανείς να “ρολάρει” διαρκώς τα ανοίγματα του. Για αυτό και οι τιμές πήγαν εκεί που πήγαν. Το ράλι έδινε την εντύπωση ότι δεν θα τελειώσει ποτέ. Αυτή ήταν η επικρατούσα πραγματικότητα το Σεπτέμβριο του 1999.

Υπάρχει, μετά από καιρό, αισιοδοξία και πλεόνασμα ρευστότητας που συντηρεί τις υψηλές τιμές και αναζητά ευκαιρίες, έστω και σε βραχυπρόθεσμο ορίζοντα.

“Σε τελική ανάλυση, έχει αποδειχθεί ότι οι ανοδικές Αγορές είναι ‘μπουφές’ για όλους. Οι πτωτικές είναι ‘ροτόντα’ για λίγους”, τονίζει ο υπεύθυνος τμήματος ανάλυσης της Beta Sec.

Δείκτες και μετοχές

Σε αντίθεση με τη χθεσινή συνεδρίαση, που κινήθηκε στον απόηχο της ετυμηγορίας της S&P, σήμερα άλλαξαν και τα δύο πρόσημα οι μετοχές των τεσσάρων συστημικών Τραπεζών, με την τελική εικόνα να μην θυμίζει τον χθεσινό “πανηγυρικό χαρακτήρα” (Alpha Bank -2,30%, Εθνική -2,71%, Eurobank -1,47%, Πειραιώς +4,41%). Στα αξιοσημείωτα η σημαντική, σημερινή μεταβλητότητα από την Πειραιώς, ο τίτλος της οποίας κινήθηκε μεταξύ 2,54 (-1,78%) και 3,3 ευρώ (+27,61%).

Και τα δύο πρόσημα άλλαξε ο κλαδικός δείκτης των Τραπεζών, κινούμενος μεταξύ 612,81 (+1,05%) και 594,6 μονάδων (-1,95%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 594,66 (-1,94%) και ολοκλήρωσε τις συναλλαγές σε νέα χαμηλά και στις 594,02 μονάδες, με ημερήσιες απώλειες 2,05%

Ο εν λόγω δείκτης συνεχίζει να έχει πρώτο, τεχνικά, ζητούμενο, το κλείσιμο υψηλότερα των 602 – 608 μονάδων, για να ανοίξει περιθώρια αναρρίχησης προς την επόμενη αντίσταση στις 655 μονάδες. Όμως το σημερινό κλείσιμο χαμηλότερα των 602 μονάδων, αλλά και χαμηλότερα των 599 μονάδων (εκθετικός ΚΜΟ 100 εβδομάδων), δεν αποκλείεται να βάλει σε δοκιμασία τις επόμενες στηρίξεις στις 573, 550 (ημερήσιο “stop long”) και 545 μονάδες (εκθετικός ΚΜΟ 90 εβδομάδων).

Δεν δημιουργεί κύματα ενθουσιασμού η τελική εικόνα στο ταμπλώ των μη Τραπεζικών blue chips, έστω και αν είναι σχετικά βελτιωμένη σε σχέση με την ενδοσυνεδριακή, όπου με θετική ημερήσια μεταβολή “επέπλευσαν” οι ΔΕΗ (+0,16%), ΛΑΜΔΑ (+2,64%), ΟΠΑΠ (+0,08%), ΟΤΕ (+0,43%), ΣΑΡ (+0,34%) και ΤΕΝΕΡΓ (+0,81%).

Στην ανοδική κίνηση του Ελλάκτωρα (-3,86%) που προηγήθηκε από τα πρόσφατα χαμηλά, με κινητήριο μοχλό την έγκριση της κεφαλαιακής ενίσχυσης, η στήλη είχε ειδοποιήσει ότι “αυτή θα έχει κοντινή ημερομηνία λήξης, μόλις οι αγοραστές των τελευταίων ημερών ‘θυμηθούν’, την τιμή στην οποία θα πραγματοποιηθεί η επικείμενη Α.Μ.Κ.”.

Η μετοχή συμπλήρωσε δεύτερη συνεχόμενη πτωτική συνεδρίαση, ενώ αξίζει να σημειωθεί ότι σήμερα πέρασε, μέσω του Χ.Α. και ένα “πακέτο” 3.333.333 μετοχών, ή το 1,5% της Εισηγμένης, στα 1,5 ευρώ ανά μετοχή, με premium σε σχέση με την τιμή του τίτλου στο ταμπλώ. Το ύψος της συναλλαγής ανήλθε στα 5 εκατ. ευρώ.

Επειδή είναι περίπου βέβαιο ότι θα συνεχιστεί η “ροκ” συμπεριφορά της μετοχής, η πρώτη αντίσταση στα 1,514 ευρώ (ημερήσιο “stop short”) και οι αμέσως επόμενες στα 1,59 – 1,615, με απώτερο στόχο τα 1,70 – 1,77 ευρώ. Από την άλλη, η απώλεια της στήριξης στα 1,40 – 1,389, δεν αποκλείεται να επαναφέρει τον τίτλο προς την περιοχή των 1,193 ευρώ.

Αλλάζει συνεχώς τελικά πρόσημα, ενώ συμπλήρωσε επτά συνεδριάσεις με κλεισίματα χαμηλότερα από το ψυχολογικό όριο των 9,00 ευρώ, η μετοχή του Σαράντη (+0,34%).

Ο τίτλος έχει δώσει ημερήσιο σήμα εξόδου, το οποίο αναιρείται με κλείσιμο υψηλότερα των 9,17 ευρώ και με τις επόμενες αντιστάσεις να εντοπίζονται στα 9,27 και 9,55 ευρώ. Πολύ ισχυρή δείχνει η στήριξη στα 8,64 ευρώ.

Ο τίτλος του ΟΛΠ (-1,63%), μαζί με την ΕΕΕ (-1,45%), ήταν οι δύο μετοχές της υψηλής κεφαλαιοποίησης, που κινήθηκαν μόνιμα με αρνητικό πρόσημο.

Η όποια διόρθωση στον τίτλο του Λιμανιού του Πειραιά, δεν πρέπει να επεκταθεί χαμηλότερα των 20,45 ευρώ (ημερήσιο “stop long”). Δείχνουν εξαιρετικά δυσκολοκατάβλητες οι πρώτες αντιστάσεις στα 23,50 και 24,80 ευρώ, ιδιαίτερα αν η μετοχή συνεχίσει να κινείται με χαμηλή συναλλακτική δραστηριότητα.

Οι κινήσεις των τίτλων

Χαμηλώνοντας σε κεφαλαιοποιήσεις, αξίζει να σημειωθεί ότι πέρασαν, μέσω του Χ.Α., τα “πακέτα” 25 εκατ. μετοχών της ΕΛΒΑΛΧΑΛΚΟΡ, στην τιμή των 2,00 ευρώ ανά μετοχή, συνολικής αξίας 50 εκατ. ευρώ (τα ακαθάριστα έσοδα της Viohalcο από τη συναλλαγή). Οι διατεθείσες μετοχές αντιστοιχούν σε ποσοστό 6,66% του συνολικού μετοχικού κεφαλαίου της EΛΧΑ. Αμέσως μετά τον διακανονισμό της συναλλαγής, η Viοhalco θα κατέχει 318.111.475 μετοχές στην Εταιρεία, ήτοι 84,78% του συνολικού μετοχικού κεφαλαίου της ΕΛΧΑ (-6,88%), η μετοχή της οποίας έδειξε διαθέσεις να προσεγγίσει την τιμή του placement.

Από εκεί και πέρα, κινήσεις κατοχύρωσης κερδών σε Τρ. Αττικής (-4,35%), Cenergy (-0,18%), MIG (-5,90%), Performance (-3,33%), Κορδέλλου (-1,10%), Πλ. Θράκης (-2,34%), δεύτερη μέρα παρουσίας αγοραστών σε Yalco (+19,51%) και Ευρ. Πίστη (+1,15%), ενώ τέσσερις συνεχόμενες ανοδικές συνεδριάσεις συμπλήρωσαν Frigoglass (+1%) και Γενική Εμπορίου (+5,62%).

Το “bid” χαμηλότερα από το προηγούμενο κλείσιμο σε Moda Bagno (+0,54%), Mevaco (+4,69%), Μουζάκη (+1,85%) και Ελλάδος (+0,78%), τελευταίο αρνητικό κλείσιμο στις 19/4 για Byte (+7,59% και λόγω ικανοποιητικών αποτελεσμάτων) και Reds (+0,63%), ενώ μετά από τέσσερις συνεχόμενες πτωτικές συνεδριάσεις αντέδρασε ο Κέκροπας (+3,60% και “στοιχήματα” από όσους ευελπιστούν ότι θα εκδοθεί γρήγορα η νέα δικαστική απόφαση).

“Καρέ” ανοδικών συνεδριάσεων και νέα υψηλά 80 μηνών από τον Άβακα (+4,73% και λόγω ικανοποιητικών αποτελεσμάτων), παρουσία πωλητών σε Επίλεκτο (-7,41%), Logismo (-6,19%), Revoil (-1,12%), AS Company (-0,43%), Ναύπακτο (-3,03%) και Βιοτέρ (-3,21%), ενώ ρευστοποιήσεις σημειώθηκαν και στην Lavipharm (-5,36%), από όσους περίμεναν αποτελέσματα καλύτερα από αυτά που ανακοίνωσε η Εισηγμένη.

Τεχνικά και ξεκινώντας από τον Γενικό Δείκτη, χάθηκε η πρώτη στήριξη στις 908 μονάδες και δεν αποκλείεται να μπουν σε δοκιμασία οι επόμενες στηρίξεις στις 881 (απλός ΚΜΟ 20 ημερών), 869 (ημερήσιο “stop long”), 867 (εκθετικός ΚΜΟ 30 ημερών) και 846 – 836 μονάδες.

Ισχυροποιήθηκαν οι αντιστάσεις στις 931 (gap), 949 – 950 και 1013 μονάδες (σχετικά αισιόδοξο σενάριο, με τα τρέχοντα δεδομένα).

Πρώτο μέλημα για τον δείκτη της υψηλής κεφαλαιοποίησης, παραμένει η ανοδική διαφυγή υψηλότερα των 2200 – 2240 μονάδων (gap), προκείμενου οι αγοραστές να βάλουν σαν επόμενο στόχο τις 2366 – 2371 μονάδες.

Όμως αν χαθεί η πρώτη στήριξη στις 2185, δεν μπορεί να αποκλειστεί πισωγύρισμα προς τις 2101 (ημερήσιο “stop long”), 2092 (εκθετικός ΚΜΟ 20 ημερών) και 2046 μονάδες.

Τι λένε οι Αναλυτές

“Η νηοπομπή των θετικών καταλυτών είχε τα ευεργετικά της αποτελέσματα, ακυρώνοντας το κυοφορούμενο πλαγιοκαθοδικό σενάριο και επαναφέροντας, με συνοπτικές διαδικασίες, τον ΓΔ πάνω από τις 900 μονάδες, χωρίς μάλιστα να υπάρξει συναλλακτική αναβάθμιση. Με το βλέμμα στην ολοκλήρωση των εταιρικών ανακοινώσεων για τα αποτελέσματα του 2020, η εκδήλωση αυξημένης μεταβλητότητας είναι το πιθανότερο βραχυπρόθεσμο σενάριο, σε σχέση με την κίνηση του ΓΔ”, εκτιμά η Κύκλος ΑΧΕΠΕΥ.

“Η βραχυπρόθεσμη τάση παραμένει ανοδική, με τον ΚΜΟ 30 ημερών στις 870 μονάδες. Σημεία στήριξης οι 900 και 870 μονάδες, ενώ σημεία αντίστασης οι 920 και 930 μονάδες. Εξαιρετικά τα αποτελέσματα της Byte, με υψηλούς ρυθμούς αύξησης της κερδοφορίας και των ελεύθερων ταμειακών ροών. Πιο συγκεκριμένα, ο ενοποιημένος κύκλος εργασιών διαμορφώθηκε στα €31,7 εκατ. (7% σε ετήσια βάση), τα λειτουργικά κέρδη στα €3,5 εκατ. (74% σε ετήσια βάση) και τα καθαρά κέρδη στα €1,7 εκατ. (177% σε ετήσια βάση). Οι ελεύθερες ταμειακές ροές αυξήθηκαν κατά €2,6 εκατ., στα €3,9 εκατ., λόγω της αύξησης των λειτουργικών ταμειακών ροών (+€2,6 εκατ.), ενώ οι επενδύσεις αυξήθηκαν οριακά στις €827.000. Το καθαρό ταμείο διαμορφώθηκε στα €3,1 εκατ., από καθαρό δανεισμό €1,2 εκατ. το 2019. H Διοίκηση προβλέπει ότι ο Όμιλος αναμένεται να διατηρήσει και να ενισχύσει τη κερδοφόρα πορεία του 2021, μέσω της εκτέλεσης των υπαρχόντων, αλλά και νέων αναληφθέντων μεγάλων έργων του Δημοσίου και του Ιδιωτικού τομέα. Η μετοχή διαπραγματεύεται με discount σε σχέση με τους Ανταγωνιστές της”, επισημαίνει η Merit Sec.

“Απαιτείται άμεση καταγραφή υψηλότερων επιπέδων, ώστε να διασφαλιστεί η περιοχή των 900 - 890 μονάδων. Εκτιμούμε ότι η κλίση της ανόδου θα μετριαστεί στο εξής, με απότομες αλλά και ελεγχόμενες διορθώσεις τιμών. Το διεθνές κλίμα παραμένει υποστηρικτικό εν μέσω αποτελεσμάτων στις ΗΠΑ, όπου τα ¾ των Εταιρειών του S&P 500 έχουν ανακοινώσει μεγέθη καλύτερα των εκτιμήσεων (Πηγή: Bloomberg)”, σημειώνει η Leon Depolas Sec.

Τις προηγούμενες ημέρες, το Ελληνικό Χρηματιστήριο είχε την τύχη να βιώσει ένα σπάνιο συγχρονισμό θετικών καταλυτών: η ύψους €1,38 δισ. ανακεφαλαιοποίηση της Πειραιώς συντελέστηκε υποδειγματικά, με σημαντική υπερκάλυψη τόσο του βιβλίου των Επενδυτών εξωτερικού, όσο και του βιβλίου Επενδυτών εσωτερικού, επιτρέποντας στη Διοίκηση, αλλά και στο Υπουργείο Οικονομικών και την ΤτΕ, να τη χαρακτηρίσει “σημαντική ψήφο εμπιστοσύνης”. Το είχε άλλωστε κάνει νωρίτερα η Αγορά, με την εκρηκτική άνοδο της τιμής της μετοχής, αποκαθιστώντας μικρό, έστω, μέρος των ζημιών των παλαιών Μετόχων, υπενθυμίζει ο Δημήτρης Τζάνας. Παράλληλα, ολοκληρώθηκε με επιτυχία η έκδοση του πράσινου ομολόγου της Μυτιληναίος, αλλά και η συνομολόγηση των Μετόχων για Α.Μ.Κ. στην Ελλάκτωρ, σύμφωνα με την πρόταση των Ολλανδών Μεγαλομετόχων.

Την Παρασκευή ήρθε η αναβάθμιση - έκπληξη από την S&P για το Ελληνικό αξιόχρεο, με την αισιόδοξη εκτίμηση των αναπτυξιακών προοπτικών της Ελληνικής Οικονομίας, επιτρέποντας στην Επενδυτική Κοινότητα να βλέπει την επάνοδο των Ελληνικών ομολόγων, σε επενδυτική βαθμίδα το 2022.

Και τέλος, η αναγγελία για νέα φορολογική μείωση στους συντελεστές εταιρικών κερδών και η κατάργηση του φόρου αλληλεγγύης, συμβάλει στην υποβοήθηση για διαμόρφωση πιο φιλικού επιχειρηματικού περιβάλλοντος.

Με τα δεδομένα αυτά, το σενάριο πλαγιοκαθοδικής κίνησης του Γενικού Δείκτη ακυρώθηκε και στη θέση του συντελέστηκε, με συνοπτικές διαδικασίες, η επάνοδος του ΓΔ στις 900 μονάδες και η υπέρβασή του μέχρι τις 919 μονάδες.

Όμως, παρά την “νηοπομπή” των θετικών καταλυτών, τα συναλλακτικά δεδομένα δεν διαφοροποιήθηκαν ιδιαίτερα. Η δυσπραγία στην Οικονομία συνεχίζεται, με τους Πασχαλινούς περιορισμούς να μην επιτρέπουν στην Αγορά να κινηθεί, μεταθέτοντας τη χαλάρωση των μέτρων το Μάιο, καθώς μάλιστα η υγειονομική κρίση συνεχίζεται και ο αριθμός των κρουσμάτων της πανδημίας παραμένει υψηλός.

Παράλληλα, παραμένει το ομιχλώδες σκηνικό περί το χρόνο έναρξης των κονδυλίων του Ταμείου Ανάκαμψης, αναγκάζοντας το Υπουργείο Οικονομικών να ανακοινώνει συγκρατημένο ρυθμό ανάκαμψης για φέτος (+3,6%) και πιο αισιόδοξο για το 2022 (+6,2%), οπότε εκτιμά ότι θα υπάρξει έκρηξη του ακαθάριστου σχηματισμού παγίου κεφαλαίου (+30,3%).

Εν όψει των παραπάνω, η κίνηση του ΓΔ προς τις 950 μονάδες είναι πιθανό να μετατεθεί χρονικά, με το βλέμμα της Επενδυτικής Κοινότητας να στρέφεται στην αξιολόγηση του συνόλου των αποτελεσμάτων των Εισηγμένων Εταιρειών, που αναμένεται να συντελεστεί μέχρι το τέλος Απριλίου.

Διαδικασία που θα επιτρέψει το επιλεκτικό “stock picking”, καθώς οι Τράπεζες με τα της εξυγίανσης των χαρτοφυλακίων τους, έχουν υπεραποσχολήσει τους Αναλυτές κατά το τελευταίο διάστημα.

Είναι επομένως πιθανό να υπάρξει εύλογη περίοδος περισυλλογής και αναστολής, προς το παρόν, σημαντικών επενδυτικών πρωτοβουλιών, με τον ΓΔ να κινηθεί σε μικρό εύρος και τις 900 μονάδες να αποτελούν το πλησιέστερο όριο στήριξης. Χωρίς να αποκλείεται η επέλευση νέων καταλυτών θετικών, ή αρνητικών, ικανών να μεταλλάξουν την επενδυτική ψυχολογία, διαδικασία που πάντα μπορεί να συντελεστεί, διαψεύδοντας τις βραχυχρόνιες προβλέψεις.

Στο διεθνές περιβάλλον, τίποτε δεν φαίνεται ικανό να διακόψει την ευφορία των Αγορών και το βλέμμα όλων στρέφεται πλέον προς τις Κεντρικές Τράπεζες και ιδιαίτερα εκείνη των ΗΠΑ.

Έτσι, η αναζωπύρωση του πληθωρισμού στο τέλος Απριλίου είναι ενδεχόμενο να αλλάξει τη στάση της Federal, που για την ώρα επιμένει στη διατήρηση των παρεμβατικών επιτοκίων στο 0% - 0,25%.

Την ίδια ώρα, μέσω των δημόσιων εγγραφών του Απριλίου, αντλήθηκαν €2,5 δισ. από τις Ειδικού Σκοπού Εταιρείες, για απόκτηση ελπιδοφόρων Φορέων που δραστηριοποιούνται στις νέες Τεχνολογίες.

Φορείς με χαμηλές πιθανότητες να υλοποιήσουν κερδοφόρα business plan με τα ευφάνταστα σχέδιά τους για ηλεκτρικά αυτοκίνητα, Τεχνολογίες διαστήματος, Ψηφιακών Νομισμάτων κ.α.

“Oδηγώντας τον Economist (24/4/2020) να αναφέρεται ανοικτά σε κίνδυνο ‘φούσκας’ στη Wall Street, το ‘σκάσιμο’ της οποίας μπορεί να επιφέρει απρόβλεπτες αναταράξεις στις Αγορές”, όπως τονίζει ο διευθυντής επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Η εικόνα των διεθνών αγορών

Με σαφές πλεονέκτημα των πωλητών, ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Αγορές Ασίας και Ειρηνικού. Ελεγχόμενες απώλειες στην Ευρώπη και στις πρώτες ώρες συναλλαγών στην Wall Street. Μικρά κέρδη για το Πετρέλαιο, οριακά χαμηλότερα το Ευρώ.

Επιτόπιος βηματισμός από τον Χρυσό, μικρά κέρδη για το Ασήμι, προς τα $55000 κινείται το Bitcoin, πάνω από τα $2630 το Ethereum.

Μετά την είδηση ότι η JP Morgan Chase ετοιμάζεται να ξεκινήσει ένα Bitcoin fund, οι Επενδυτές πληροφορήθηκαν σήμερα ότι η Mastercard και η Πλατφόρμα Gemini, ενώνουν τις δυνάμεις τους για να δημιουργήσουν την πρώτη πιστωτική κάρτα, που υποστηρίζεται από Κρυπτονομίσματα.

“Οι Χρήστες της κάρτας θα λαμβάνουν από αυτό το Καλοκαίρι έως και 3% σε Bitcoin, ή άλλα Κρυπτονομίσματα για τις αγορές τους”, όπως δήλωσαν οι Εταιρείες. Τα Ψηφιακά Νομίσματα θα κατατίθενται στον λογαριασμό Gemini, του Κατόχου της κάρτας.

Στις Αγορές προσφεύγει η Βρετανία, με τους Διαχειριστές να προεξοφλούν την ισχυρή ζήτηση, που θα συναντήσει το νέο Κρατικό χρέος του Ηνωμένου Βασιλείου.

“Αύξηση του ΑΕΠ κατά 3,5% προβλέπει η Γερμανική Κυβέρνηση για το τρέχον έτος”, δήλωσε ο Υπουργός Οικονομίας Πέτερ Αλτμάιερ, αναθεωρώντας προς το καλύτερο την προηγούμενη εκτίμηση για ανάπτυξη ύψους 3%.

Οι τιμές κατοικιών στις ΗΠΑ αυξήθηκαν 12% τον Φεβρουάριο, σε σύγκριση με τον αντίστοιχο περσινό μήνα, μετά την άνοδο κατά 11,2% τον Ιανουάριο, σύμφωνα με τον δείκτη τιμών S&P CoreLogic Case-Shiller.

Πακέτα ανέβασαν τζίρο

Επιστρέφοντας στα εγχώριου ενδιαφέροντος, η S&P Global εκτιμά ότι η Ελληνική Οικονομία θα είναι η πλέον ωφελημένη από τη λειτουργία του Ταμείου Ανάκαμψης, καθώς θα επιδείξει τα υψηλότερα οφέλη σε όρους ανάπτυξης από όλες τις Χώρες στην Ευρωζώνη, τα επόμενα επτά χρόνια. Σε δύο σενάρια που εξετάζει η S&P Global, η ανάπτυξη της Ελλάδας και του ΑΕΠ την περίοδο 2020 - 2026 θα μπορούσε σωρευτικά να διαμορφωθεί από +8,3%, έως +18,3%.

Προσοχή, καθώς σε αλλαγή της ημερομηνίας έναρξης της επίδρασης που θα έχουν οι νέες μετοχές της Τράπεζας Πειραιώς στον FTSE Global Small Cap Index, προχώρησε πριν από λίγο ο Οίκος FTSE Russell. Έτσι ενώ στην προηγούμενη ανακοίνωση γινόταν λόγος για έναρξη από 29 Απριλίου, στην τελευταία ενημέρωση σημειώνει πως αυτό θα γίνει στις 10 Μαΐου.

Υπενθυμίζεται ότι η διαπραγμάτευση των νέων μετοχών της Πειραιώς, είναι προγραμματισμένη να ξεκινήσει στο Χ.Α. στις 7/5, οπότε αναμένεται με υψηλό ενδιαφέρον, από αύριο κιόλας, η “συμπεριφορά” των “όψιμων” αγοραστών (!)

Ο Γενικός Δείκτης κινήθηκε μεταξύ 918,95 (+0,64%) και 903,79 μονάδων (-1,02%). Στις 17.00 βρέθηκε στις 904,01 (-1%) και ολοκλήρωσε τις συναλλαγές σε νέα χαμηλά και στις 903,44 μονάδες, με ημερήσιες απώλειες 1,06%.

Ο τζίρος στα 122,3 εκατ., όμως από αυτά τα 55 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΛΛΑΚΤΩΡ, ΕΛΧΑ), ενώ ΕΛΧΑ, ΠΕΙΡ και ΑΛΦΑ απασχόλησαν το 57% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΛΑΜΔΑ, ΟΤΕ και ΤΕΝΕΡΓ και με το θετικό οι ΕΕΕ, ΜΥΤΙΛ και ΟΛΠ.

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Alpha Bank, Viohalco, Jumbo, TITC, Ελ. Πετρέλαια και ΕΧΑΕ.

Καλύτερη της ενδοσυνεδριακής, αλλά κακή η τελική εικόνα με 42 ανοδικές μετοχές, έναντι 79 πτωτικών, ενώ 13 τίτλοι έκλεισαν με απώλειες μεγαλύτερες του 4%.

Κατοχύρωση κερδών και στην αγορά παραγώγων

Συνεδρίαση που χαρακτηρίστηκε από κινήσεις κατοχύρωσης κερδών και στην Αγορά Παραγώγων και η οποία συνοδεύτηκε από σημαντική καθίζηση των συναλλαγών τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (25.423 συμβόλαια).

Στα 8.052 συμβόλαια του δείκτη οι ανοιχτές θέσεις (από 7.634 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Μάιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 752, 735 για τον Μάιο και 17 για τον Ιούνιο, τιμή κλεισίματος για τον πρώτο μήνα 2.190,25) κινήθηκε μεταξύ 2.189 και 2.233 μονάδων.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Eurobank (5.332), Alpha Bank (7.849), ΔΕΗ (306), Εθνική (4.617), ΓΕΚ (201), Cenergy (160), ΟΤΕ (117), Ιντρακόμ (229), Μυτιληναίο (141), Viohalco (143), Ελλάκτωρα (871), Τρ. Αττικής (131), Πειραιώς (4.171), Lamda Development (298), ΑΔΜΗΕ (161), Motor Oil (240), Τέρνα Ενεργειακή (129).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Ιούνιος), στα Σ.Μ.Ε. επί μετοχών σε: Eurobank 74.928, MIG 44.596, Alpha Bank 132.501, Πειραιώς 198.842, ΔΕΗ 20.672, Εθνική 49.919, ΓΕΚ 11.571.

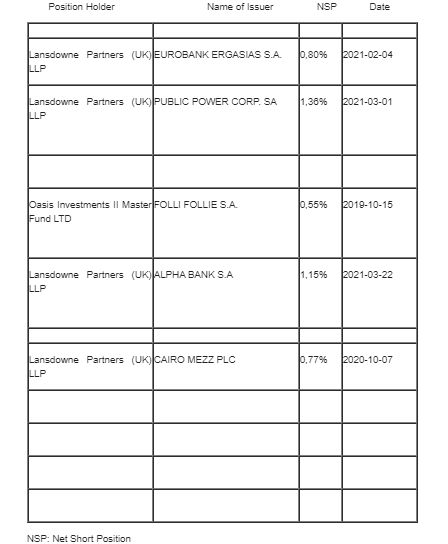

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 42.432.316 τεμ., (από 41.985.658 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.714.563 τεμ. (1.714.563), Eurobank 37.055.518 τεμ. (36.854.772), ΟΠΑΠ 1.472.272 τεμ. (1.472.272), Εθνική 10.643.067 τεμ. (10.627.067), Πειραιώς 1.589.912 τεμ. (1.646.115).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία