Το χρηματιστήριο, εάν και λειτουργεί κυρίως μέσω του μηχανισμού των προσδοκιών, ποτέ δεν αποκλίνει από την συνισταμένη των πραγματικών συνιστωσών της οικονομίας.

Πέρα λοιπόν από την πολυπλοκότητα της αξιολόγησης από τους θεσμούς, και μέσω της εκπλήρωσης των δημοσιονομικών στόχων αλλά και του περαιτέρω βάθους της ύφεσης για το 2016, οι μετοχές έχουν προεξοφλήσει με τη σημερινή τιμολόγησή τους σχεδόν τα έσχατα σενάρια για τους βασικούς μακροοικονομικούς δείκτες.

Είναι χαρακτηριστικό ότι εάν κανείς αντιπληθωρίσει την κεφαλαιοποίηση της αγοράς και αφαιρέσει τις νέες εισαγωγές, τότε θα διαπιστώσει πως η αγορά έχει πάει 27 χρόνια πίσω, στα επίπεδα του 1989.

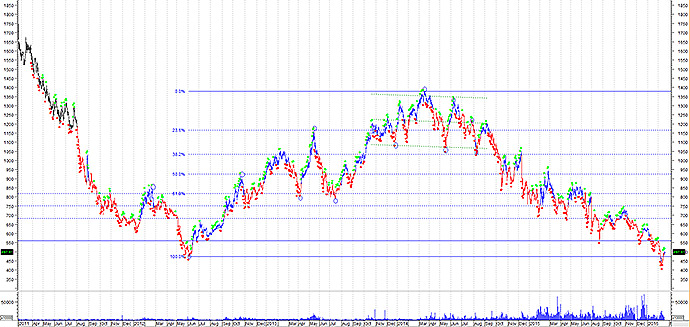

Ερχόμενοι σε πιο βραχυπρόθεσμη θεώρηση της αγοράς, επισημαίνουμε ότι σύμφωνα και με την ελληνικής τεχνογνωσίας πλατφόρμα παροχής εφαρμοσμένης επενδυτικής πληροφόρησης Trading Vectors, οι μετοχές του Γενικού Δείκτη μετά την υπερπώληση (sell-off) πρέπει να έχουν ένα πρώτο επίπεδο στήριξης τις 470 μονάδες.

Επιπλέον, η ελάχιστη τιμή του εύρους της στήριξης δεν μπορεί να είναι κάτω από τις 420 μονάδες αφού, εάν παραβιασθεί και αυτό το επίπεδο, θα είναι εξαιρετικά δύσκολο να εντοπισθεί νέο επίπεδο στήριξης.

Διαφορετικά, εάν παραβιασθούν ανοδικά οι 560 μονάδες και μετά οι 630 μονάδες, αυτή η πορεία θα δώσει επαρκή δείγματα σταθεροποίησης της αγοράς.

Η αφετηρία δε σχηματισμού ξεκίνησε από τον Μάιο του 2012 (αρχή κυβέρνησης Σαμαρά), με την τοπική ανοδική κορυφή να λαμβάνει χώρα τον Απρίλιο 2014 (περί τις 1.400 μονάδες).

Η τεχνική εικόνα του Γενικού Δείκτη

Δεν πρέπει επίσης να ξεχνάμε μετά το πρώτο κύμα των προσδοκιών, ο ορθολογισμός επικρατεί και καθορίζει περισσότερο την πορεία των χρηματιστηριακών δεικτών. Ετσι από την έναρξη εφαρμογής των μνημονίων (2010-2016) ο Γενικός Δείκτης απώλεσε περί τις 1.900 μονάδες, με αποτέλεσμα να έχει απωλεσθεί το 80% της χρηματιστηριακής αξίας των ελληνικών εισηγμένων εταιρειών.

Για όλα τα παραπάνω, και πέραν του τι εντοπίζει η τεχνική, οι επενδυτές θα πρέπει, σε πρώτο επίπεδο, να αξιολογούν θετικά μετοχές με υψηλές μερισματικές αποδόσεις και στη συνέχεια και σταδιακά τις μετοχές εταιρειών αξίας και μεγέθυνσης. Και αυτό διότι σε λίγο διάστημα θα ξεκινήσουν να δημοσιεύονται οι ετήσιοι ισολογισμοί αλλά και οι προτάσεις διανομής μερισμάτων τα οποία και θα επικυρωθούν από τις Γενικές Συνελεύσεις των Μετόχων το αργότερο έως 31/5/16. Ενδεικτικά αναφέρουμε τις μετοχές της Τράπεζας της Ελλάδος και την Grivalia.

*Ο Αναστάσιος Τσομπανίδης είναι πιστοποιημένος επενδυτικός σύμβουλος από την Επιτροπή Κεφαλαιαγοράς.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο