Τα μακροοικονομικά μεγέθη των αναπτυσσόμενων χωρών επιδεινώνονται, με αποτέλεσμα τα χρηματιστήρια, τα νομίσματα και τα ομόλογά τους να έχουν καταγράψει σημαντικές απώλειες από την αρχή του έτους.

Ας δούμε ποια είναι η τρέχουσα κατάσταση στην οικονομία της Βραζιλίας, της πρώτης χώρας στο ακρωνύμιο «BRICs», που περιλαμβάνει τις μεγαλύτερες αναπτυσσόμενες οικονομίες του πλανήτη.

Μακροοικονομική κατάσταση

Η 7η μεγαλύτερη οικονομία στον πλανήτη με βάση το ΑΕΠ, η Βραζιλία, χώρα πλούσια σε πρώτες ύλες, όπως μεταλλεύματα, πετρέλαιο, ζάχαρη κ.ά., βρίσκεται αντιμέτωπη με τη μεγαλύτερη ύφεση των δύο τελευταίων δεκαετιών.

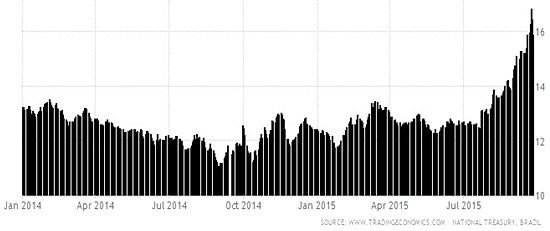

Το εγχώριο ΑΕΠ μειώθηκε κατά 2,6% σε ετήσια βάση το 2ο τρίμηνο, ενώ δραματική είναι και η πτώση του νομίσματος ρεάλ (BRL), που έχει διολισθήσει 50% έναντι του δολαρίου από τις αρχές του έτους.

Γράφημα: USD/BRL

Σε ό,τι αφορά στα επιμέρους μάκρο της Βραζιλίας, τους επενδυτές προβληματίζουν ιδιαίτερα:

- Η αύξηση του ποσοστού ανεργίας στο 7,6%.

- Η εκτίναξη του πληθωρισμού στο 9,5%, που εν μέρει οφείλεται στη διολίσθηση του BRL, η οποία αυξάνει το κόστος των εισαγόμενων προϊόντων.

- Η εμφάνιση πρωτογενούς δημοσιονομικού ελλείμματος μετά από πάρα πολλά χρόνια.

- Η αύξηση της πραγματικής αξίας σε BRL του κρατικού και εταιρικού χρέους που αποτιμάται σε δολάρια, η οποία κάνει δυσκολότερη την αποπληρωμή του.

- Η αύξηση των επιτοκίων (yields) για έκδοση νέων χρεογράφων στη χώρα.

- Η βουτιά στις μετρήσεις βιομηχανικής παραγωγής, λιανικών πωλήσεων, μεταποιητικής δραστηριότητας, επιχειρηματικής και καταναλωτικής εμπιστοσύνης κ.λπ.

Πτώση στις τιμές των εμπορευμάτων

Ο κυριότερος παράγοντας πίσω από την ύφεση στη Βραζιλία είναι η μείωση της παγκόσμιας ζήτησης και των τιμών για τα εμπορεύματα που εξάγει η χώρα, που οφείλεται κυρίως στην επιβράδυνση της κινεζικής οικονομίας και τσους χαμηλούς ρυθμούς ανάπτυξης σε Ευρωζώνη, Ιαπωνία κ.λπ.

Τις τιμές πιέζει περαιτέρω η προεξόφληση ότι οι Βραζιλιάνοι παραγωγοί πρώτων υλών που αποτιμώνται σε δολάρια (όπως πετρέλαιο, ζάχαρη κ.λπ.) θα χρησιμοποιήσουν επιθετικές πολιτικές πώλησης, με στόχο να εκμεταλλευτούν την ισχύ του αμερικανικού νομίσματος έναντι του BRL. Τα αποτελέσματα της πτώσης των τιμών είναι εμφανή στη μείωση της αξίας των εξαγωγών κατά 20% περίπου σε ένα έτος.

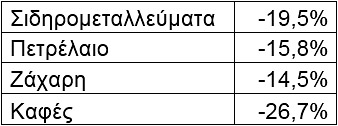

Πίνακας: Απόδοση χρηματιστηριακά διαπραγματεύσιμων εμπορευμάτων που παράγει η Βραζιλία (31/12/2014-28/9/2015)

Ο ρόλος του δολαρίου

Τα δυνατά μάκρο της οικονομίας των ΗΠΑ και οι αναφορές μελών του ΔΣ της Ομοσπονδιακής Τράπεζας Federal Reserve ότι σκοπεύει να αυξήσει το βασικό δολαριακό επιτόκιο το επόμενο διάστημα, ενδυναμώνουν το δολάριο, καθώς τα διεθνή επενδυτικά κεφάλαια στρέφονται προς νομίσματα αυξανόμενων αποδόσεων. Η πολύμηνη ενίσχυση του δολαρίου έναντι των υπόλοιπων νομισμάτων έχει επιταχύνει την πτώση στις τιμές των εμπορευμάτων που εξάγει η Βραζιλία, με δεδομένο ότι αυτά τιμολογούνται σε USD και συνεπώς φαίνονται ακριβότερα στους εισαγωγείς από χώρες εκτός ΗΠΑ, γεγονός που μειώνει περαιτέρω τη ζήτηση και τις τιμές τους.

Πολιτικό ρίσκο

Τα μακροοικονομικά στοιχεία δείχνουν ότι η κυβέρνηση της Βραζιλίας έχει διαχειριστεί ανεπιτυχώς τα δημοσιονομικά της χώρας, προκαλώντας αύξηση του πληθωρισμού και της ανεργίας, μείωση της επενδυτικής εμπιστοσύνης και πρόσφατα υποβάθμιση της πιστοληπτικής αξιολόγησης της χώρας σε «junk» από τον οίκο αξιολόγησης S&P. Ο εύθραυστος κυβερνητικός συνασπισμός θα κληθεί να προωθήσει επώδυνες οικονομικές πολιτικές, με στόχο τη μείωση του κρατικού ελλείμματος, τη στιγμή που η οικονομία βρίσκεται σε φάση στασιμοπληθωρισμού.

Το ποσοστό δημοφιλίας της προέδρου της χώρας έχει πέσει κοντά στο 10%, καθώς της καταλογίζονται ευθύνες για την επιδείνωση των οικονομικών συνθηκών, την παραποίηση στατιστικών στοιχείων της χώρας και τον ρόλο της στο σκάνδαλο διαφθοράς που συνδέει πολιτικούς με τον κρατικό πετρελαϊκό κολοσσό Petrobras. Υπό αυτές τις συνθήκες, η εφαρμογή μέτρων λιτότητας στη χώρα αποτελεί πολύ δύσκολη υπόθεση.

Νομισματική κρίση

Το βραζιλιάνικο ρεάλ (BRL) έχει υποχωρήσει στο χαμηλότερο επίπεδο από τη σύστασή του (1994). Η υψηλή ενδοημερήσια μεταβλητότητα τιμών (intraday volatility) έχει προκαλέσει τη διεύρυνση του spread αγοράς-πώλησης και σε κάποιες περιπτώσεις, την αύξηση του περιθωρίου ασφάλισης (margin) που απαιτείται για την πραγματοποίηση νέων συναλλαγών.

Για να φρενάρουν τη διολίσθηση του ρεάλ, οι νομισματικές αρχές της Βραζιλίας υποσχέθηκαν πρόσφατα να κάνουν ό,τι απαιτείται για να το στηρίξουν, με χρήση των υψηλών αποθεμάτων ξένου συναλλάγματος που διακρατεί (370 δισ. δολάρια), ενώ δεν αποκλείεται και νέα αύξηση του επιτοκίου παρέμβασης από το τρέχον 14,25%, με στόχο τον έλεγχο του πληθωρισμού και τον περιορισμό της εκροής κεφαλαίων. Στον απόηχο των δηλώσεων, το νόμισμα απομακρύνθηκε από το ιστορικό χαμηλό του, σημειώνοντας το μεγαλύτερο ημερήσιο ράλι από το 2008.

Η κεντρική τράπεζα ήδη χρησιμοποιεί παράγωγα, όπως swaps και repos, προκειμένου να αυξήσει την προσφορά δολαρίων και να μειώσει τις πιέσεις που δέχεται το ρεάλ. Αναλυτές θεωρούν τους μέχρι τώρα χειρισμούς της Banco do Brasil ανεπαρκείς, με δεδομένη την ένταση και τη διάρκεια της νομισματικής κρίσης και τα διογκούμενα προβλήματα στην πραγματική οικονομία της Βραζιλίας. Σε κάθε περίπτωση, οι παρεμβάσεις νομισματικής πολιτικής δεν αρκούν από μόνοι τους για να διορθώσουν όλα τα κακώς κείμενα στην οικονομία της χώρας.

«Κραχ» στο χρηματιστήριο του Σάο Πάολο

Ο χρηματιστηριακός δείκτης Bovespa σημείωσε πρόσφατα χαμηλό 6 ετών, παρουσιάζοντας υψηλή συσχέτιση τιμών (correlation) με τον δείκτη εμπορευμάτων.

Γράφημα: Δείκτης Bovespa

«Βουτιά» στα ομόλογα

Λόγω της μεγάλης υποτίμησης του ρεάλ, τεράστιες είναι οι κεφαλαιακές απώλειες που έχουν υποστεί οι κάτοχοι ομολόγων με νόμισμα έκδοσης το BRL. Η πτώση στις τιμές των δεκαετών κρατικών ομολόγων της Βραζιλίας έχει ανεβάσει τις ετήσιες αποδόσεις τους στο 16%. Πλέον, το κόστος δημόσιου και εταιρικού δανεισμού μέσω νέων ομολογιακών εκδόσεων στη Βραζιλία είναι δυσβάσταχτο, πλήττοντας τις επενδύσεις στη χώρα.

Στο πολύ πιθανό πλέον σενάριο που μετά τη S&P υπάρξει υποβάθμιση του χρέους της Βραζιλίας σε non-investment grade και από τους οίκους Moody's και Fitch, θεσμικοί επενδυτές θα αναγκαστούν να ρευστοποιήσουν ομόλογα της χώρας λόγω περιορισμών που θέτουν τα καταστατικά τους, κάτι που θα πιέσει περαιτέρω τις τιμές των χρεογράφων στη χώρα.

Τα ασφάλιστρα κινδύνου (CDS) για ασφάλιση σε περίπτωση χρεοκοπίας της Βραζιλίας βρίσκονται σε υψηλό 7 ετών.

Συγκεκριμένα, ο επενδυτής πληρώνει ετησίως 500.000 δολάρια περίπου για να ασφαλίσει βραζιλιάνικο κρατικό χρέος αξίας 10 εκατ. δολαρίων και διάρκειας 5 ετών. Η τιμή του CDS έχει τετραπλασιαστεί την τελευταία διετία, κάτι που δείχνει ότι οι θεσμικοί επενδυτές δίνουν αυξημένες πιθανότητες στο σενάριο πτώχευσης της Βραζιλίας και είναι διατεθειμένοι να πληρώσουν περισσότερο προκειμένου να προστατευτούν από ένα τέτοιο ενδεχόμενο.

Δομικά προβλήματα

Η βραζιλιάνικη οικονομία αντιμετωπίζει σημαντικά δομικά προβλήματα. Την προηγούμενη δεκαετία αναπτύχθηκε ταχέως, στηριζόμενη στο «ράλι» των τιμών των εμπορευμάτων. Η χώρα δεν εκμεταλλεύτηκε τη θετική συγκυρία, ώστε να διαφοροποιήσει την οικονομία της ή να αυξήσει την παραγωγικότητα μέσω της υλοποίησης διαρθρωτικών μεταρρυθμίσεων.

Αντιθέτως, υπήρξε κακοδιαχείριση της χρηματοδότησης μέσω των κρατικά ελεγχόμενων τραπεζών και πενταπλασιασμός των κρατικών δαπανών μέσα σε μία δεκαετία, με αδιαφανή πολλές φορές κριτήρια. Επίσης, οι στόχοι που έθετε η κυβέρνηση για την πορεία της οικονομίας ήταν ανέφικτοι, και οι προβλέψεις της άστοχες, με αποτέλεσμα να απογοητεύει συχνά τους διεθνείς επενδυτές. Η μεγάλη συμμετοχή του κρατικού τομέα στο ΑΕΠ της χώρας, σε σύγκριση με τις πραγματικές υπηρεσίες που παρέχει, λειτουργεί ως «βαρίδι» στους ρυθμούς οικονομικής ανάπτυξης, κάτι που γίνεται πιο εμφανές τώρα που φαίνεται να έχει ολοκληρωθεί ο μακροχρόνιος ανοδικός κύκλος των τιμών των εμπορευμάτων.

Η αύξηση του κόστους του χρήματος, η έντονη επενδυτική αβεβαιότητα, η νομισματική κρίση κ.λπ. πιέζουν την εταιρική κερδοφορία στη Βραζιλία και καθυστερούν την πραγματοποίηση επενδύσεων. Μόνο το «πάγωμα» των επενδύσεων του πετρελαϊκού κολοσσού Petrobras, λόγω του σκανδάλου με τις δωροδοκίες πολιτικών, εκτιμάται ότι αφαιρεί 1% από το ετήσιο ΑΕΠ της Βραζιλίας σε μία τόσο κρίσιμη για τη χώρα περίοδο.

Σε ό,τι αφορά στην αγορά εργασίας, οι μισθοί αυξήθηκαν ταχύτερα από το ΑΕΠ τα τελευταία χρόνια, κάτι που είχε ως αποτέλεσμα την πιστωτική επέκταση και την αύξηση της κατανάλωσης. Η τρέχουσα μείωση των μισθών λόγω της ύφεσης, σε συνδυασμό με την αποπληρωμή των υψηλών δανειακών υποχρεώσεων που δημιουργήθηκαν τα προηγούμενα «χρυσά» χρόνια της βραζιλιάνικης οικονομίας, πλήττουν το διαθέσιμο προσωπικό εισόδημα και βαθαίνουν την ύφεση, τις οικονομικές ανισότητες και τις κοινωνικές αναταραχές.

Δύσκολη η αντιστροφή του κλίματος

Με βάση τα μέχρι τώρα δεδομένα, το βραζιλιάνικο ρεάλ, οι μετοχές και τα ομόλογα της χώρας θα συνεχίσουν να δέχονται πιέσεις λόγω της επιδείνωσης στα μακροοικονομικά μεγέθη και το υψηλό πολιτικό ρίσκο, έστω και αν παρατηρηθούν «ράλι ανακούφισης» τεχνικής κυρίως φύσεως. Λαμβάνοντας υπόψη ότι οι ΗΠΑ εξετάζουν τη σύσφιξη της νομισματικής τους πολιτικής, η Κίνα έχει μπει σε φάση επιβράδυνσης και οι τιμές των εμπορευμάτων έχουν έντονη καθοδική τάση και αναζητούν πυθμένα σε πολυετή χαμηλά, δυσκολευόμαστε να διακρίνουμε τον καταλύτη που θα μπορέσει να αντιστρέψει πειστικά το πτωτικό «σπιράλ» στο οποίο έχει εισέλθει η οικονομία της Βραζιλίας.

Οι οίκοι αξιολόγησης έχουν προειδοποιήσει για νέα υποβάθμιση του αξιόχρεου της Βραζιλίας, ενώ οι μεγάλες κεντρικές τράπεζες (Fed, ΕΚΤ κ.λπ.) αναφέρονται στα ρίσκα που δημιουργούν για την παγκόσμια οικονομία οι αναταράξεις στις αναπτυσσόμενες αγορές.

Η κυβέρνηση και η κεντρική τράπεζα της Βραζιλίας βρίσκονται σε δύσκολη θέση, καθώς καλούνται να ακολουθήσουν πολιτική μείωσης των κρατικών ελλειμμάτων και σφικτή νομισματική πολιτική, αντίστοιχα, μέσα σε περιβάλλον στασιμοπληθωρισμού και κοινωνικών αναταραχών.

Η έντονη αβεβαιότητα για μια σειρά παραγόντων που επηρεάζουν την οικονομία της χώρας (από την τιμή των εξαγώγιμων εμπορευμάτων μέχρι την κυβερνητική συνοχή) επιτάσσουν τη μείωση της έκθεσης στις αγορές της χώρας. Οι απώλειες που έχουν υποστεί φέτος στη Βραζιλία διεθνείς επενδυτές λόγω της πτώσης του ρεάλ και της μείωσης των αποτιμήσεων σε βραζιλιάνικες μετοχές και ομόλογα μειώνουν τη διάθεσή τους να αναλάβουν νέες επενδυτικές πρωτοβουλίες, καθώς έχει γίνει δυσκολότερη η αποτίμηση των κινδύνων και η άντληση κεφαλαίων.

Οι επόμενες εβδομάδες είναι ιδιαίτερα κρίσιμες για τη χώρα, με την ύφεση να βαθαίνει και την κοινωνική και πολιτική κατάσταση να είναι έκρυθμη. Με δεδομένο ότι η βραζιλιάνικη οικονομία είναι η μεγαλύτερη οικονομία στη Λατινική Αμερική, οι όποιες εξελίξεις έχουν σοβαρές επιπτώσεις στην παγκόσμια ανάπτυξη.

Οι πιο αισιόδοξοι εκτιμούν ότι οι αγορές της Βραζιλίας είναι σε «υπερπωλημένη» φάση, ότι τα τεράστια αποθεματικά σε ξένο νόμισμα απομακρύνουν το ενδεχόμενο χρεοκοπίας και ότι η διοργάνωση των Ολυμπιακών Αγώνων το επόμενο καλοκαίρι θα αναζωογονήσει -προσωρινά τουλάχιστον- την οικονομία.

Παράλληλα, η πτώση του ρεάλ κάνει την αγορά περιουσιακών στοιχείων και την πραγματοποίηση επενδυτικών projects στη χώρα «φθηνότερη» για τους ξένους, γεγονός που μπορεί να δώσει ώθηση στις αποδόσεις κεφαλαίου (ROC). Επίσης, ο έλεγχος του ρεάλ από την ίδια την κεντρική τράπεζα της Βραζιλίας προσφέρει στη χώρα ευελιξία κινήσεων, που απουσιάζει στην περίπτωση χωρών της Ευρωζώνης που αντιμετωπίζουν δημοσιονομικά προβλήματα.

Σε κάθε περίπτωση, οι επενδυτές πρέπει να χτίζουν σταδιακά τις θέσεις τους, κάνοντας χρήση Stop-loss και Risk Management, ώστε να περιορίζουν τις απώλειες και να αποφεύγουν τον κίνδυνο υπερέκθεσης.

Προϊόν ETF που προσφέρει έκθεση στο βραζιλιάνικο χρηματιστήριο είναι το EWZ.

*Ο Πέτρος Στεριώτης είναι οικονομολόγος (MSc), με πιστοποιήσεις της Επιτροπής Κεφαλαιαγοράς στην Παροχή Επενδυτικών Συμβουλών και τη Διαχείριση Χαρτοφυλακίου Πελατών (e-mail: [email protected]).

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία