Tο τελευταίο τρίμηνο δεν προχωρά με θετικό τέμπο στο Χρηματιστήριο της Αθήνας, σε αντίθεση με τις μεγάλες ξένες αγορές. Το μήνυμα είναι μάλλον αρνητικό, ενώ προκαλεί ολοένα και μεγαλύτερο προβληματισμό.

Το ερώτημα είναι σχετικά απλό, ειδικά για όσους έχουν κάποια πείρα στα εγχώρια χρηματιστηριακά δρώμενα: Αν η αγορά υποαποδίδει την ώρα που η ελληνική οικονομία ξεπερνά την Ευρώπη και οι θετικές ειδήσεις έρχονται, τι θα συμβεί όταν η οικονομία και οι επιχειρήσεις αρχίσουν να προετοιμάζονται για την επόμενη ύφεση ή κρίση στην οικονομία;

Η κατάσταση που επικρατεί, ωστόσο, είναι οξύμωρη. Πολλές ελληνικές επιχειρήσεις δρέπουν καρπούς από την επιστροφή στην κανονικότητα, το μειωμένο κόστος δανεισμού και την ανάπτυξη, ενώ εμφανίζουν χρηματοοικονομική υγεία ως απόρροια του επιτυχημένου σχεδιασμού τους.

Τα στοιχεία για την πορεία της ελληνικής οικονομίας φέτος αλλά και για το 2025-2026 είναι αρκετά ενθαρρυντικά, αφού κάθε νέα εκτίμηση επιβεβαιώνει ότι η ελληνική οικονομία θα κινηθεί με ρυθμούς ανάπτυξης 2%-2,5%. Το πρωτογενές πλεόνασμα προβλέπεται στο 2,5% του ΑΕΠ το 2025, υποστηρίζοντας τη μείωση του χρέους από 153,7% του ΑΕΠ το 2024 στο 149,1% το 2025.

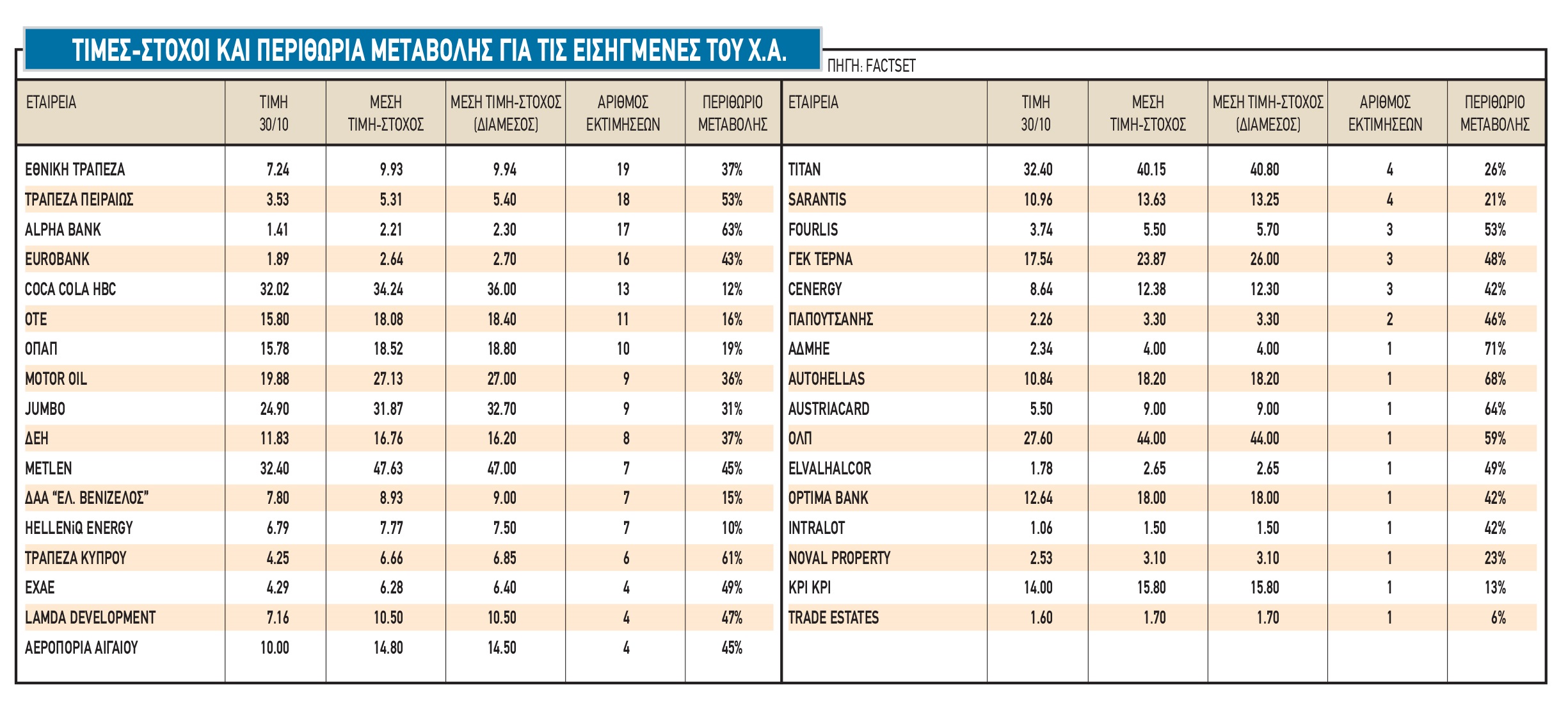

Την ίδια στιγμή, ρίχνοντας μια ματιά στις αποτιμήσεις και τις τιμές-στόχους των μετοχών του ελληνικού χρηματιστηρίου, οι αισιόδοξοι (ή, έστω, όσοι βλέπουν το ποτήρι μισογεμάτο) βρίσκουν ένα στήριγμα και επιχείρημα υπέρ των επιλεκτικών τοποθετήσεων στην αγορά: οι αποτιμήσεις είναι χαμηλές και τα περιθώρια ανόδου για αρκετές μετοχές μεγάλα. Φυσικά οι απαισιόδοξοι έχουν διαφορετική άποψη.

Κάπως έτσι, όμως, η πορεία του Χ.Α. μπορεί να κρύβει εκπλήξεις και σε δεύτερο χρόνο να ανταμείψει όσους επιλέξουν να τοποθετηθούν επιλεκτικά και με μακροπρόθεσμο ορίζοντα. Τα σημεία στα οποία θα πρέπει να εστιάσουν οι επενδυτές είναι η ρευστότητα και το εταιρικό μάνατζμεντ, που θα πρέπει να συνοδεύονται και από λογικές αποτιμήσεις, αλλά όχι μόνο σε επίπεδο τιμής προς κέρδη (P/E) αλλά και σε επίπεδο εξέλιξης ταμειακών ροών.

Η γενική εικόνα

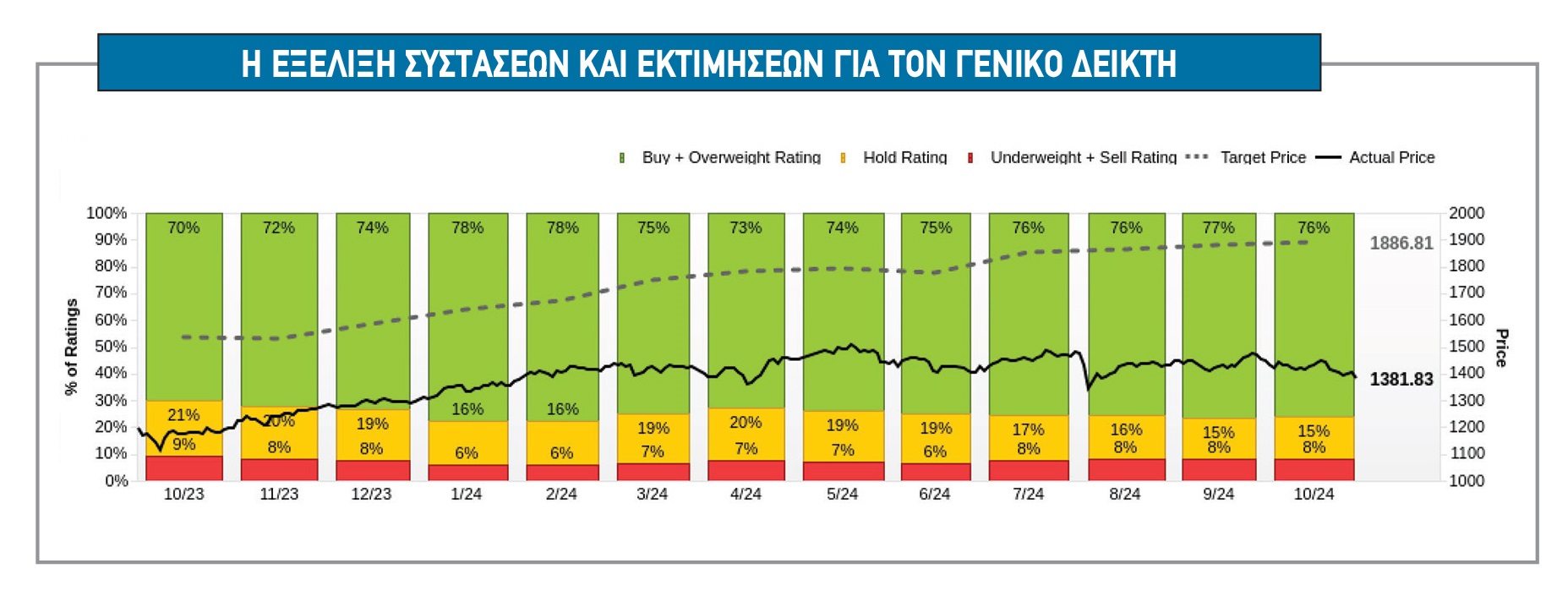

Παρά τη διατήρηση στα επίπεδα πέριξ των 1.400 μονάδων, η ψυχολογία στο Χ.Α. δεν μπορεί να θεωρηθεί ότι βρίσκεται σε υψηλά επίπεδα. Οι επενδυτές προσπαθούν να καταλάβουν πώς κινείται η αγορά, αλλά από την άλλη πλευρά φαίνεται ότι ο Γενικός Δείκτης προσπαθεί να σχηματίσει έναν υποτυπώδη «πάτο» στις 1.350- 1.400 μονάδες. Ο Γενικός Δείκτης του Χρηματιστηρίου της Αθήνας εμφανίζει τη χειρότερη απόδοση το τελευταίο τρίμηνο μεταξύ των ευρωπαϊκών δεικτών.

Το P/Ε για το 2024 του δείκτη της ελληνικής αγοράς εκτιμάται σε 6,94 φορές φέτος και 7,57 φορές το 2025 και λίγο υψηλότερα από τις 7 φορές το 2026. Το σημείο στο οποίο επίσης υπερτερεί ο Γενικός Δείκτης είναι η χαμηλότερη αποτίμηση σε όρους EV/EBITDA (κέρδη προ φόρων, τόκων και αποσβέσεων προς αξία επιχείρησης), με 6 φορές φέτος και 5,5 φορές περίπου τη διετία 2025-2026. Ο εγχώριος δείκτης εμφανίζει ένα σταθμισμένο discount της τάξεως του 35% σε σχέση με τους δείκτες benchmark της ευρωπαϊκής αγοράς σε όρους EV/EBITDA.

Το σημείο στο οποίο υστερεί σημαντικά η εγχώρια αγορά είναι στις εκτιμήσεις για την πορεία των βασικών μεγεθών των επόμενων ετών. Η ελληνική αγορά, όπως προκύπτει από τα consensus trends των αναλυτών, καταγράφει αρνητικές μεταβολές στις εκτιμήσεις για τα κέρδη ανά μετοχή το τελευταίο τρίμηνο. Η εκτίμηση είναι -8% στα καθαρά κέρδη ανά μετοχή του 2025. Αναφορικά με τον κύκλο εργασιών, οι μεταβολές στις εκτιμήσεις το τελευταίο τρίμηνο είναι οριακές.

Πόσο επηρεάστηκαν οι τιμές-στόχοι

Οι αναλυτές έχουν ξεκινήσει να προσαρμόζουν τις τιμές-στόχους για το τέλος του έτους και με το βλέμμα στο 2025. Οι τράπεζες είναι οι πρώτες για τις οποίες οι ξένοι αναλυτές έχουν προχωρήσει σε σημαντικές αλλαγές των τιμών-στόχων τους. Παραδόξως, οι αλλαγές δεν αφορούν τις συστάσεις τους, αλλά μικρές μειώσεις στις τιμές-στόχους.

Τα περιθώρια ανόδου στην ελληνική αγορά παραμένουν ακόμα πολύ υψηλά σε μέσους όρους, παρά τη μικρή υποχώρηση στις τιμές-στόχους για κάποιες τράπεζες. Συνολικά, οι μετοχές της υψηλής κεφαλαιοποίησης τελούν υπό διαπραγμάτευση με θετικό upside potential, με ελάχιστες εξαιρέσεις.

Σύμφωνα με τα στοιχεία της FactSet, οι αναλυτές θέτουν μέση τιμή-στόχο για την Τράπεζα Πειραιώς στα 5,40 ευρώ, ενώ στο ταμπλό αποτιμάται 3,45 ευρώ, άρα το περιθώριο ανόδου είναι της τάξεως του 55% ή και υψηλότερα.

Για τη μετοχή της Εθνικής Τράπεζας, η μέση τιμή-στόχος προσεγγίζει τα 10 ευρώ και το περιθώριο ανόδου διαμορφώνεται σε 40%, ενώ τους τελευταίους τρεις μήνες έχει αυξηθεί η μέση τιμή-στόχος κατά 2%.

Το υψηλότερο upside έχει η μετοχή της Alpha Bank, οι εκτιμήσεις εμφανίζονται με προσδοκώμενη απόδοση σχεδόν 70% και μέση τιμή-στόχο στα 2,30 ευρώ, ενώ τους τελευταίους τρεις μήνες η μέση τιμή-στόχος έχει μειωθεί 4%.

Τέλος, για τη Eurobank, με μέση τιμή-στόχο πλέον τα 2,70 ευρώ και τιμή 1,90 ευρώ στο ταμπλό, ενώ τους τελευταίους τρεις μήνες οι αναλυτές έχουν μειώσει τη μέση τιμή-στόχο 2%.

Από τις μη τραπεζικές μετοχές, οι τίτλοι των Jumbo, Motor Oil, HellenIQ Energy, ΔΕΗ και Aegean Airlines σημειώνουν τις μεγαλύτερες πτώσεις στις μέσες τιμές-στόχους τους στο τελευταίο τρίμηνο.

Υπάρχουν, όμως, αρκετές περιπτώσεις μετοχών που οι αναλυτές περιμένουν τις διοικήσεις να προβούν σε κάποια εκτίμηση της κατάστασης.

Τέλος, την εντελώς αντίθετη πορεία με την αγορά εμφανίζει η μετοχή του ΟΤΕ, αφού η μέση τιμή-στόχος είναι τα 19,40 ευρώ βάσει των εκτιμήσεων των αναλυτών, με αύξηση στη μέση τιμή-στόχο κατά 7% στο τελευταίο τρίμηνο.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς