H Jefferies, μετά την ανακοίνωση του οίκου FTSE/Russell για την Ελλάδα, ρίχνει μια πιο προσεκτική ματιά στη χώρα και στο τι θα μπορούσε να σημαίνει μια πιθανή αναβάθμιση.

Το βασικό στοιχείο για την εγχώρια αγορά είναι οι απαντήσεις στα ερωτήματα τι εισροές θα μπορούσαμε να περιμένουμε, πόσες ελληνικές μετοχές θα ήταν επιλέξιμες στους δείκτες των ανεπτυγμένων αγορών αλλά και αν η αναβάθμιση από τον οίκο FTSE θα μπορούσε να «πιέσει» και τον οίκο MSCI προς την ίδια κατεύθυνση.

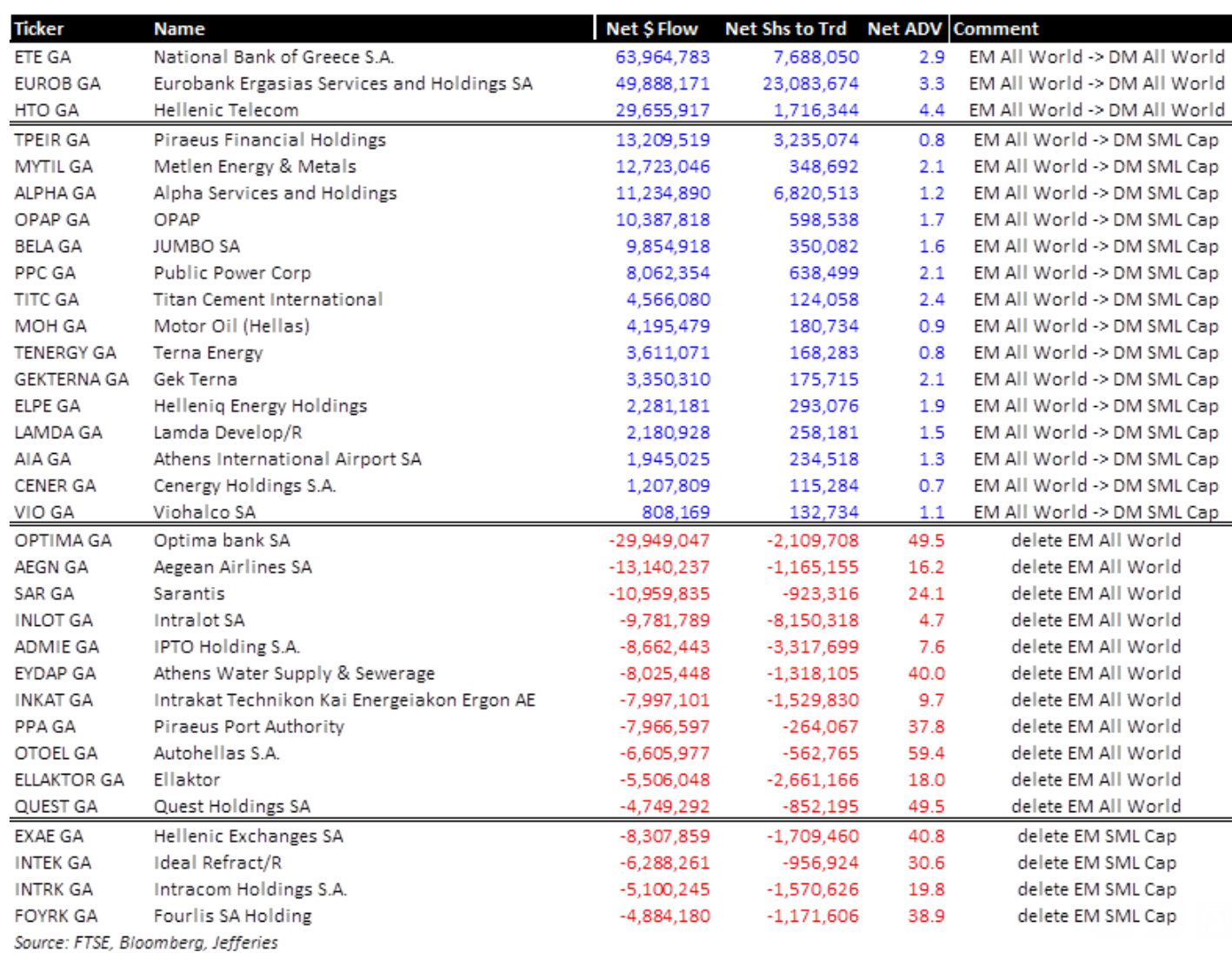

«Για αρχή, δεν θα ήταν επιλέξιμες για αναβάθμιση σε καθεστώς "ανεπτυγμένης αγοράς" όλες οι σημερινές ελληνικές συνιστώσες του δείκτη FTSE EM All Cap, δεδομένου ενός πολύ μεγαλύτερου ορίου μεγέθους. Ως εκ τούτου, έχουμε μερικές μετοχές που ουσιαστικά θα απομακρύνονταν πλήρως από τους δείκτες, ενώ τα ονόματα μεγαλύτερης κεφαλαιοποίησης θα ήταν αποδέκτες καθαρών εισροών, αν και μικρών σε όρους ημερών διαπραγμάτευσης, δεδομένου ότι σε ακαθάριστο επίπεδο θα είχαν επίσης κάποιες εκροές από την απομάκρυνσή τους από τις αναδυόμενες αγορές. Συνολικά, οι καθαρές εισροές θα είναι ύψους 95 εκατ. δολαρίων, αν και με ακαθάριστες ροές 1,9 δισ. δολαρίων ΗΠΑ», προβλέπουν οι αναλυτές του αμερικανικού οίκου.

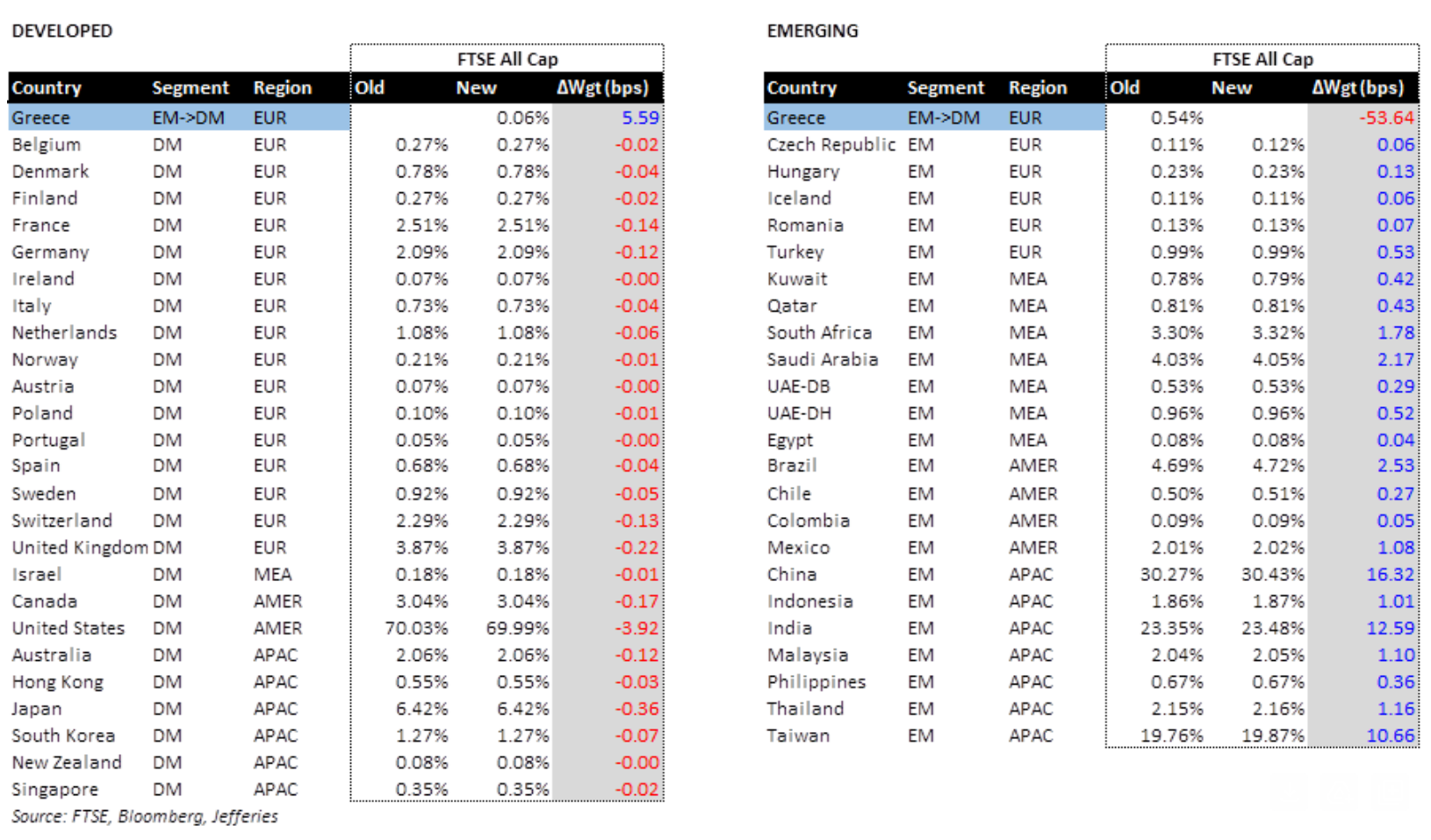

«Η Ελλάδα από 33 συμμετοχές στον δείκτη FTSE EM All Cap με βάρος 54 μονάδες βάσης (0,54%), θα μεταπηδήσει σε 18 μετοχές στον δείκτη FTSE DM All Cap με βάρος περίπου 5,6 μονάδες βάσης ή 0,056%.

Σε παγκόσμια βάση, η είσοδος της Ελλάδας θα έφερνε καθαρές εκροές 806 εκατ. δολαρίων από τις αναδυόμενες αγορές έναντι καθαρών εισροών 711 εκατ. δολαρίων από τις ανεπτυγμένες. Αν όλα τα άλλα παραμείνουν σταθερά, εκτιμούμε ότι ο μονόπλευρος κύκλος εργασιών θα ανέλθει σε 952 εκατ. δολάρια (ακαθάριστες συναλλαγές 3,8 δισ. δολάρια)», προβλέπει ο οίκος.

Η Jefferies επισημαίνει, επίσης, ότι ο οίκος FTSE σημειώνει πως η Ελλάδα πληροί επί του παρόντος και τα 22 κριτήρια ποιότητας των αγορών που απαιτούνται για την αναβάθμιση σε καθεστώς DM, καθώς και τον ελάχιστο αριθμό επενδύσιμων μετοχών και ένα ακαθάριστο εθνικό εισόδημα ανά κάτοικο «υψηλό».

Ποιο είναι το χρονοδιάγραμμα για την αναβάθμιση

«Θα περιμέναμε ότι ο οίκος FTSE δεν θα βιαστεί όσον αφορά την αναβάθμιση. Ωστόσο, δεδομένου ότι η χώρα πληροί ήδη σχεδόν όλα τα βασικά κριτήρια, το κύριο έναυσμα είναι πιθανό να είναι η αναβάθμιση της αξιολόγησης από τη Moody's, μετά την οποία ο FTSE θα πρέπει να είναι σε θέση να προχωρήσει.

Η επόμενη επικαιροποίηση της ταξινόμησης χωρών έχει προγραμματιστεί για τον Μάρτιο. Πρόκειται γενικά για μια ενδιάμεση ενημέρωση όπου ο FTSE έχει δηλώσει ότι θα παράσχει μια ενημέρωση σχετικά με την κατάσταση της Ελλάδας. Στο πιο ευνοϊκό σενάριο, ο FTSE θα μπορούσε να ανακοινώσει την απόφασή του να αναβαθμίσει τη χώρα κατά τη διάρκεια της ενημέρωσης του Μαρτίου 2025, με σκοπό να τεθεί σε ισχύ κατά την εξαμηνιαία αναθεώρηση του Σεπτεμβρίου 2025», συνεχίζουν οι αναλυτές της Jefferies.

H Jefferies σημειώνει ότι η Ελλάδα είχε προηγουμένως καταταχθεί ως ανεπτυγμένη αγορά από τον FTSE, έχοντας αναβαθμιστεί το 2001 από Advanced Emerging σε DM. Ωστόσο, η χώρα υποβιβάστηκε ξανά σε Advanced Emerging τον Μάρτιο του 2016. Η χώρα αναβαθμίστηκε επίσης από τον MSCI το 2001 σε DM, πριν υποβαθμιστεί τον Νοέμβριο του 2013.

«Οι πάροχοι των δεικτών τείνουν να παρέχουν περισσότερο χρόνο σε περιπτώσεις αναβαθμίσεων σε αντίθεση με τις υποβαθμίσεις, όπου υπάρχει μεγαλύτερη επείγουσα ανάγκη πίσω από την αλλαγή και καθώς οι επενδυτές χρειάζονται περισσότερο χρόνο για να προετοιμαστούν να συμμετάσχουν σε μια νέα αγορά από ό,τι για να αποχωρήσουν από μια υπάρχουσα. Στην περίπτωση της αναβάθμισης της Πολωνίας σε DM, για παράδειγμα, ο FTSE ανακοίνωσε την απόφασή του τον Σεπτέμβριο του 2017 για την ένταξή της τον Σεπτέμβριο του 2018. Αυτό θα μπορούσε στη συνέχεια να υποδηλώνει αναβάθμιση το 2026, αλλά θα μπορούσε πάντα να πάρει περισσότερο χρόνο», εξηγεί η επενδυτική τράπεζα.

Το «αγκάθι» του οίκου MSCI

Η Ελλάδα διαπραγματεύεται ως ανεπτυγμένη αγορά κατά την άποψη των traders μας και τα σχόλια του MSCI σχετικά με την υποδομή της αγοράς είναι ως επί το πλείστον ευνοϊκά, με εξαίρεση ορισμένες ανησυχίες σχετικά με τις δομές omnibus, τον δανεισμό μετοχών και τις ανοικτές πωλήσεις.

Ωστόσο, η μεγαλύτερη ανησυχία που θα είχαμε είναι ο αριθμός των επενδύσιμων εταιρειών που θα πληρούσαν τα κριτήρια του οίκου MSCI για την ανεπτυγμένη αγορά. Η ρευστότητα των μετοχών είναι ικανοποιητική, αλλά το μέγεθος είναι πρόβλημα, καθώς μόνο 4 εταιρείες πληρούν τις απαιτήσεις μεγέθους του MSCI, σε αντίθεση με τις ελάχιστες απαιτούμενες 5 εταιρείες.

Με βάση τις προηγούμενες εμπειρίες μας, κάθε αλλαγή ταξινόμησης χωρών τείνει να είναι διαφορετική. Είδαμε τον FTSE να συμπεριλαμβάνει τη Σαουδική Αραβία και το Κουβέιτ στους δείκτες του για τις αναδυόμενες αγορές πριν από μερικά χρόνια, αν και δεν είναι πολύ σχετικές μελέτες περίπτωσης, καθώς προστέθηκαν από το καθεστώς «μη ταξινομημένης», άρα εντελώς εκτός του δείκτη. Η πιο σχετική περίπτωση ίσως είναι η Πολωνία, με τον FTSE να ανακοινώνει τα σχέδιά του να αναβαθμίσει τη χώρα τον Σεπτέμβριο του 2017, με ισχύ από τον Σεπτέμβριο του 2018, αλλά όπου η αγορά υποχώρησε μόλις κατά 7% περίπου κατά τη διάρκεια της περιόδου», καταλήγει η αμερικανική τράπεζα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς