Κλίμα ικανοποίησης επικρατεί στο Χρηματιστήριο της Αθήνας σε ό,τι αφορά την αγορά των εταιρικών ομολόγων, καθώς οι κάτοχοί τους, είτε καταγράφουν υπεραξίες είτε -στη χειρότερη περίπτωση- επιτυγχάνουν σε βάθος χρόνου ετησιοποιημένες αποδόσεις υψηλότερες από αυτές των προθεσμιακών τραπεζικών καταθέσεων.

Βασικός καταλύτης για το θετικό κλίμα που επικρατεί αυτή την περίοδο στην αγορά είναι η πτωτική πορεία των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα, η οποία ήδη ξεκίνησε νωρίτερα φέτος (έχουμε ήδη δύο περικοπές και πιθανολογείται βάσιμα άλλη μία μέσα στον Οκτώβριο) και αναμένεται να συνεχιστεί το 2025.

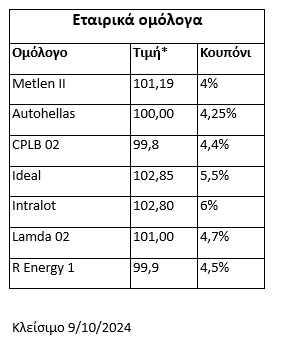

Ως αποτέλεσμα, οι εκδόσεις που έγιναν από το καλοκαίρι του 2022 και μετά, όπως για παράδειγμα αυτές των Metlen, Autohellas, CPLP II, Ideal, Intralot, R1 Energy (βλέπε στοιχεία παρατιθέμενου πίνακα) τελούν υπό διαπραγμάτευση σε επίπεδα τιμών που είτε υπερβαίνουν είτε προσεγγίζουν το «100» (ονομαστική αξία έκδοσης). Έτσι, οι συγκεκριμένοι ομολογιούχοι συχνά καταγράφουν υπεραξίες και σε κάθε περίπτωση εισπράττουν «κουπόνια» (τοκομερίδια) που υπερβαίνουν το 4% ή και το 5%.

Τα «κουπόνια» αυτά όχι μόνο είναι πολλαπλάσια από τα επιτόκια των προθεσμιακών τραπεζικών καταθέσεων (γύρω στο 1%-1,3%), αλλά επιπλέον είναι «κλειδωμένα» για τα επόμενα χρόνια (ανάλογα με τη διάρκεια κάθε ομολόγου), όταν αντίθετα τα τραπεζικά επιτόκια προβλέπεται να συρρικνωθούν περαιτέρω.

Υπάρχουν όμως και πολλά ομόλογα στο ΧΑ που τελούν υπό διαπραγμάτευση κάτω -ή και αρκετά κάτω- από το «100» (ονομαστική αξία). Πρόκειται κυρίως για δημόσιες εγγραφές που είχαν γίνει έως και το πρώτο τρίμηνο του 2022, όταν η ΕΚΤ διατηρούσε σε πολύ χαμηλά επίπεδα τα επιτόκιά της.

Ακόμη όμως και σε αυτές τις περιπτώσεις, κερδισμένοι είναι όσοι αγόρασαν αυτά τα ομόλογα από το ταμπλό του ΧΑ την τελευταία διετία, καθώς ήδη έχουν σημειώσει σημαντικές υπεραξίες. Για παράδειγμα, υπήρχαν ομόλογα που διαπραγματεύονταν ακόμη και χαμηλότερα του «90», ενώ σήμερα φλερτάρουν με το «93» ή ακόμη και με «97». Πέραν αυτού, οι συγκεκριμένοι επενδυτές έχουν καρπωθεί και έχουν «κλειδώσει» για τα επόμενα χρόνια ετήσιες αποδόσεις (yields) που συχνά προσεγγίζουν ή και υπερβαίνουν το 4%.

Aκόμη όμως και όσοι επενδυτές απέκτησαν τα ομόλογα αυτά από τη διαδικασία της δημόσιας εγγραφής (χωρίς να προχωρήσουν στη συνέχεια σε «μουαγέν», προκειμένου να μειώσουν το μέσο κόστος κτήσης τους) συνεχίζουν έως σήμερα να εισπράττουν «κουπόνια» υψηλότερα από τα τραπεζικά επιτόκια, ενώ παράλληλα στη λήξη των ομολόγων θα εισπράξουν το σύνολο του αρχικού τους κεφαλαίου συν το κουπόνι του τελευταίου εξαμήνου.

Αισιοδοξία για νέες εκδόσεις

Σύμφωνα πάντως με παράγοντες της αγοράς, η αναμενόμενη περαιτέρω υποχώρηση των επιτοκίων από την ΕΚΤ θα αποτελέσει δέλεαρ και για άλλες εταιρείες να εκδώσουν εταιρικά ομόλογα μέσω του ΧΑ. Σύμφωνα με τους ίδιους κύκλους, «λόγω του ελάχιστου ποσού των 1.000 ευρώ που απαιτείται ανά τίτλο, μπορεί εύκολα και φτηνά κάποιος επενδυτής να δημιουργήσει το δικό του χαρτοφυλάκιο εταιρικών ομολόγων, προσδοκώντας μια ικανοποιητική απόδοση, η οποία θα είναι υψηλότερη των προσφερόμενων επιτοκίων, συνοδευόμενη από αρκετά χαμηλό ρίσκο. Καλό θα ήταν η συγκεκριμένη αγορά να αποκτήσει μεγαλύτερο εύρος (μέσα από περισσότερες εκδόσεις) και βάθος (εμπορευσιμότητα)».

Όπως δήλωσε πρόσφατα ο διευθύνων σύμβουλος της ΕΧΑΕΕΧΑΕ 0,00% Γιάννος Κοντόπουλος, υπάρχουν επαφές με κυβερνητικούς φορείς, με στόχο τον μηδενισμό του συντελεστή φορολόγησης επί των τόκων (σήμερα ανέρχεται σε 15%) στα εταιρικά ομόλογα που διαπραγματεύονται στο ΧΑ.

Ακολουθήστε το Euro2day.gr στο Google News!Παρακολουθήστε τις εξελίξεις με την υπογραφη εγκυρότητας του Euro2day.gr

Ακολουθήστε το Euro2day.gr στο Google News!Παρακολουθήστε τις εξελίξεις με την υπογραφη εγκυρότητας του Euro2day.gr FOLLOW USΑκολουθήστε τη σελίδα του Euro2day.gr στο Linkedin

FOLLOW USΑκολουθήστε τη σελίδα του Euro2day.gr στο Linkedin

Νέα ανατροπή με τους καθαρισμούς οικοπέδων

Νέα ανατροπή με τους καθαρισμούς οικοπέδων Τουρισμός: Σεζόν σε κόκκινο φόντο περιμένει τη Σαντορίνη

Τουρισμός: Σεζόν σε κόκκινο φόντο περιμένει τη Σαντορίνη Η ΑΒ Βασιλόπουλος βάζει πλώρη για 700 καταστήματα γειτονιάς

Η ΑΒ Βασιλόπουλος βάζει πλώρη για 700 καταστήματα γειτονιάς Αχ. Κωνσταντακόπουλος: Η έξυπνη λύση για στέγαση στα νησιά

Αχ. Κωνσταντακόπουλος: Η έξυπνη λύση για στέγαση στα νησιά Ο Σκλαβενίτης χτίζει υποδομές αξίας 500 εκατ. ευρώ

Ο Σκλαβενίτης χτίζει υποδομές αξίας 500 εκατ. ευρώ Μητσοτάκης: Εντυπωσιακή η δουλειά που κάνει η Metlen στον Βόλο

Μητσοτάκης: Εντυπωσιακή η δουλειά που κάνει η Metlen στον Βόλο O Σκλαβενίτης μαγειρεύει και αλλάζει τους όρους του παιχνιδιού

O Σκλαβενίτης μαγειρεύει και αλλάζει τους όρους του παιχνιδιού Ο Γιάννης Βασιλάκος αναλαμβάνει καθήκοντα CEO στον όμιλο Fourlis

Ο Γιάννης Βασιλάκος αναλαμβάνει καθήκοντα CEO στον όμιλο Fourlis Ambrosia Capital: Αδικαιολόγητο discount στις τράπεζες, οι τιμές-στόχοι

Ambrosia Capital: Αδικαιολόγητο discount στις τράπεζες, οι τιμές-στόχοι Τράπεζα Κύπρου: Ανεβάζει τον πήχη για τη μετοχή η Deutsche Bank

Τράπεζα Κύπρου: Ανεβάζει τον πήχη για τη μετοχή η Deutsche Bank