H πλειονότητα των επενδυτών δυσανασχετεί εδώ και αρκετούς μήνες λόγω της στασιμότητας που παρουσιάζει ο Γενικός Δείκτης, του μειωμένου όγκου των συναλλαγών, αλλά και επειδή η κινητικότητα στην περιφέρεια έχει περιοριστεί δραστικά.

Έλληνες και ξένοι «παίκτες» δείχνουν διστακτικοί στο να βάλουν το χέρι στην τσέπη και να ενισχύσουν τις θέσεις τους, ωστόσο την ίδια χρονική περίοδο αποφεύγουν τις ρευστοποιήσεις, μη έχοντας εναλλακτικές επιλογές σε μια περίοδο αποκλιμάκωσης των επιτοκίων.

Σε πιο καλή θέση φαίνεται να βρίσκονται οι επενδυτές που θεωρούν πως δεν θα έχουμε κάποια επιδείνωση του επενδυτικού περιβάλλοντος λόγω των διεθνών οικονομικών και γεωπολιτικών κινδύνων. Αυτοί έχουν όλη τη χρονική άνεση να συνδυάσουν τις τακτικές του «stock picking» και του «buy and hold», ιδιαίτερα όταν το ελληνικό χρηματιστήριο διαπραγματεύεται με ελκυστικότερους δείκτες σε σύγκριση με τα ευρωπαϊκά και τα εταιρικά κέρδη διατηρούνται ισχυρά.

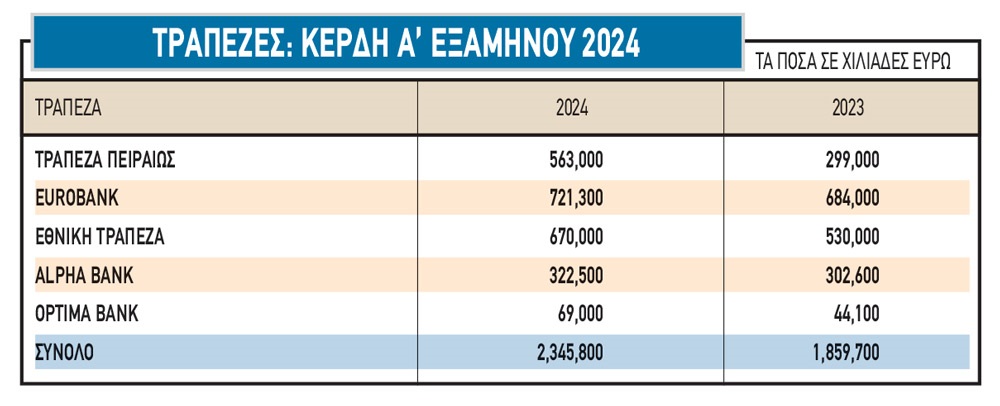

Σε κάθε περίπτωση, ο Σεπτέμβριος θα είναι μήνας γεμάτος με εξελίξεις που θα μπορούσαν να επηρεάσουν τις τιμές των μετοχών: οι αποφάσεις Fed και ΕΚΤ για τα επιτόκια, η αξιολόγηση της ελληνικής οικονομίας από τον «σκληρό» οίκο Moody’s και φυσικά η δεύτερη φάση αποεπένδυσης του ΤΧΣ από την Εθνική Τράπεζα.

Από τη μια πλευρά οι επενδυτές διστάζουν να τοποθετηθούν σε μετοχές λαμβάνοντας υπόψη το περιβάλλον μιας ευρύτατης οικονομικής και γεωπολιτικής αβεβαιότητας ανά τον κόσμο, από την άλλη πλευρά όμως δεν βλέπουν να έχουν εναλλακτικές επιλογές τοποθέτησης των χρημάτων τους, ιδίως τώρα που τα επιτόκια αναμένεται να ακολουθήσουν πτωτική πορεία και οι τιμές των ομολόγων έχουν ήδη ανεβεί, σπεύδοντας να προεξοφλήσουν τις αποφάσεις της Ευρωπαϊκής Κεντρικής Τράπεζας.

Περίοδος μακράς αναμονής

«Ως το τέλος του χρόνου τα επιτόκια των ετήσιων προθεσμιακών καταθέσεων θα έχουν πέσει κάτω από τη μονάδα και η απόδοση των δωδεκάμηνων Εντόκων Γραμματίων του Ελληνικού Δημοσίου θα βρίσκεται κοντά στο 2,5%. Από τις στιγμή που υπάρχουν αυτές οι προβλέψεις, πόσο λογικό είναι για κάποιον να πουλήσει τις μετοχές του, από τις οποίες απολαμβάνει κατά μέσο όρο υψηλότερη μερισματική απόδοση;», αναρωτιέται γνωστός αναλυτής.

Με αυτό τον τρόπο περιγράφουν το τρέχον κλίμα στο Χρηματιστήριο της Αθήνας πολλοί παράγοντες της αγοράς, θεωρώντας πως βρισκόμαστε σε μια περίοδο μακράς αναμονής, με τους επενδυτές από τη μια πλευρά να φοβούνται, από την άλλη πλευρά όμως να εξακολουθούν να πιστεύουν ότι τα χρηματιστήρια έχουν περιθώρια ανόδου, υπό την προϋπόθεση ότι θα επιβεβαιωθεί στην πράξη το βασικό σενάριο, που θέλει την κρίση στη Μέση Ανατολή να μη διευρύνεται, τις σχέσεις της Δύσης με Κίνα και Ρωσία να μην επιδεινώνονται περαιτέρω και τις τιμές της ενέργειας να συνεχίζουν να κινούνται κοντά στα τρέχοντα επίπεδα. Προφανώς, αν το σενάριο αυτό διαψευσθεί, τότε μιλάμε για μια… διαφορετική άσκηση.

Τα επιχειρήματα των «ταύρων»

Πάντως, οι «ταύροι» του ελληνικού χρηματιστηρίου έχουν μια σειρά επιχειρημάτων, με βάση τα οποία θεωρούν ότι σε μεσοπρόθεσμη βάση ο Γενικός Δείκτης μπορεί να κινηθεί ανοδικά.

- Ξεκινούν από την αναμενόμενη μείωση των επιτοκίων σε ΗΠΑ και Ευρώπη τον Σεπτέμβριο, ευελπιστώντας πως θα προκύψει και ακόμη μία επιπλέον κίνηση μέσα στο 2024 (συνολική πτώση 0,50% σε ό,τι αφορά την Ευρωζώνη).

- Δεν αναμένουν ιδιαίτερα νέα από την πρωθυπουργική ομιλία στη ΔΕΘ, γνωρίζοντας πως εδώ και πολλά χρόνια η Διεθνής Έκθεση της Θεσσαλονίκης δεν επηρεάζει τον Γενικό Δείκτη. Αντίθετα, με έντονο ενδιαφέρον οι «γνώστες» περιμένουν στις 13 Σεπτεμβρίου την έκθεση των Moody’s (του περισσότερο «σκληρού» και αξιόπιστου στη διεθνή επενδυτική κοινότητα οίκου αξιολόγησης) για την ελληνική οικονομία, όπου ελπίζεται να υπάρξει κάποια βελτίωση της βαθμολογίας σε ότι αφορά την πιστοληπτική ικανότητα του Δημοσίου.

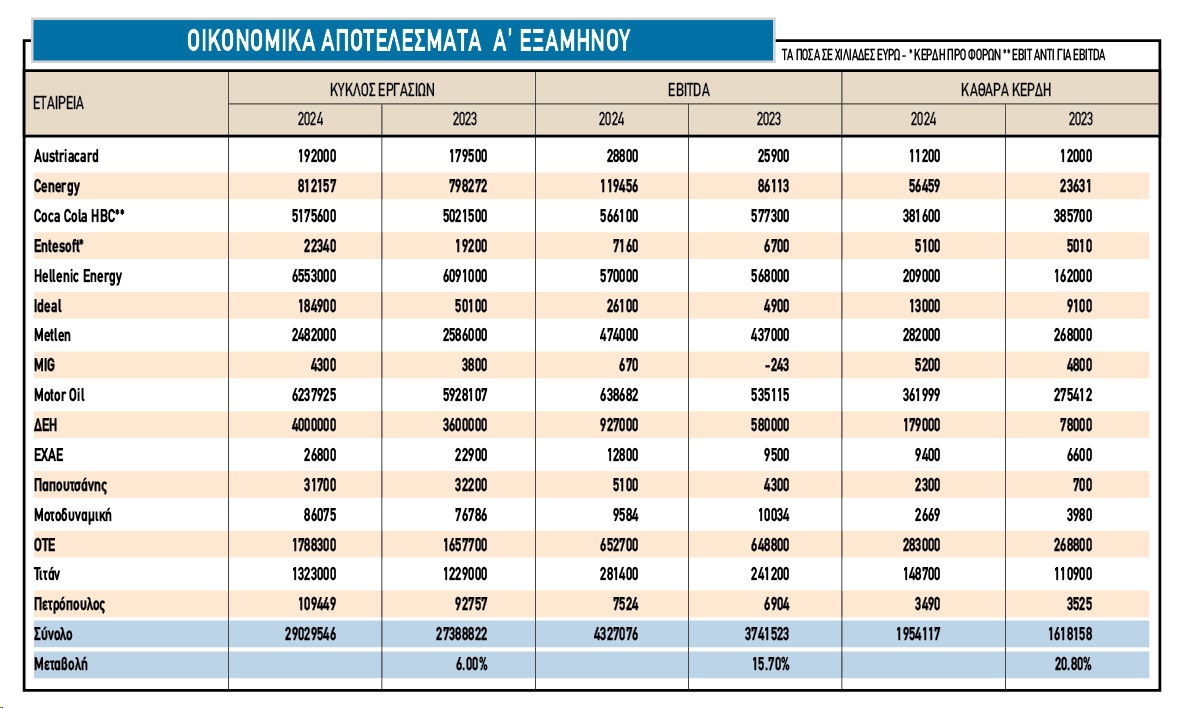

- Επισημαίνουν ότι το Χ.Α. διαπραγματεύεται με ελκυστικότερους δείκτες P/E και μερισματικής απόδοσης σε σχέση με τα άλλα ευρωπαϊκά χρηματιστήρια, την ώρα που τα εξαμηνιαία αποτελέσματα των εισηγμένων εταιρειών (βλέπε στοιχεία σχετικού παρατιθέμενου πίνακα) κινούνται σε υψηλότερα επίπεδα από τα περσινά, παρότι οι συγκρινόμενες επιδόσεις του 2023 είχαν χαρακτηριστεί ως εξαιρετικές.

- Η Ελλάδα δεν δείχνει να αντιμετωπίζει ζητήματα πολιτικού ρίσκου (σε αντίθεση π.χ. με τα όσα συμβαίνουν σε Γαλλία και Γερμανία), ούτε και δημοσιονομικά θέματα, όπως πολλές άλλες χώρες της Γηραιάς Ηπείρου που δέχονται το pressing της Ευρωπαϊκής Επιτροπής.

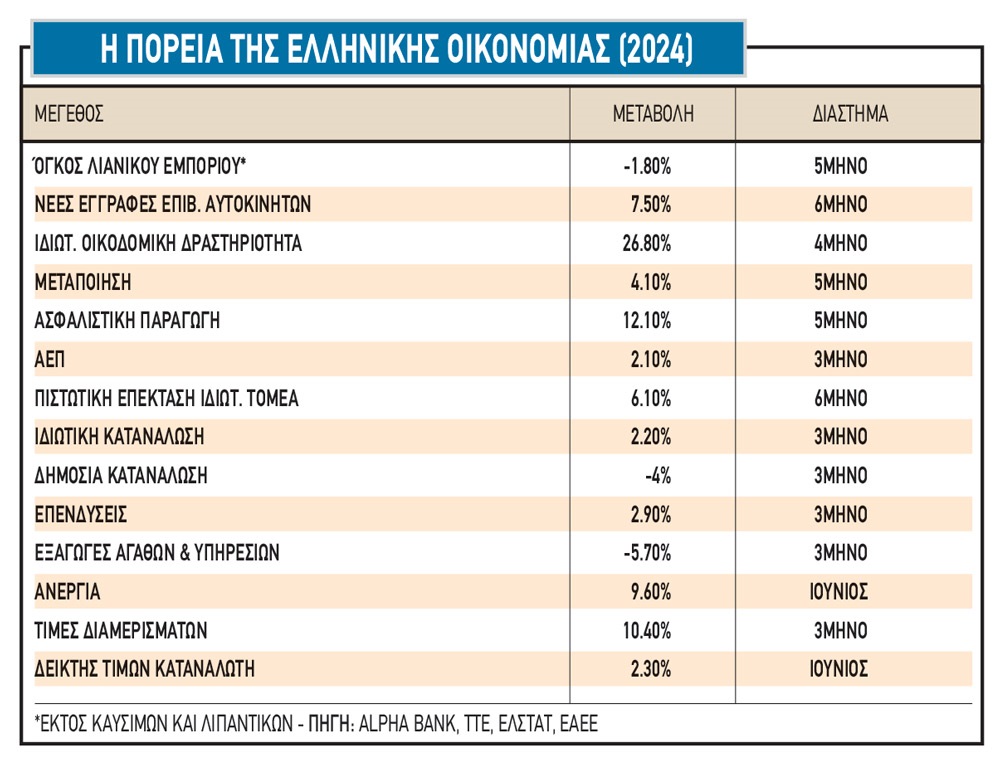

- Και φυσικά, η ελληνική οικονομία -παρά τα σημαντικά της προβλήματα- συνεχίζει να υπεραποδίδει έναντι των ευρωπαϊκών (βλέπε στοιχεία παρατιθέμενου πίνακα), με κινητήριους μοχλούς τον τουρισμό, τις επενδύσεις, την πληροφορική και την οικοδομική δραστηριότητα).

Ενισχυτικά στην εταιρική κερδοφορία αναμένεται να επιδράσει η πορεία του ελληνικού ΑΕΠ κατά τη διετία 2025-2026. Ειδικότερα, μετά το περυσινό +2,3% και τις φετινές εκτιμήσεις για +2%, η Eurobank εκτιμά πως η ελληνική οικονομία έχει τη δυνατότητα να επιτύχει ρυθμό ανάπτυξης γύρω στο +2,4% τόσο το 2025 όσο και το 2026.

Σύμφωνα με την τράπεζα, κινητήριος μοχλός της μελλοντικής πορείας της εγχώριας οικονομίας αποτελεί η αναμενόμενη ανάκαμψη στην Ευρωζώνη (αποτελεί το σημαντικότερο εμπορικό εταίρο της Ελλάδας, με ό,τι αυτό συνεπάγεται για τις εξαγωγές μας) και τα έργα του Ταμείου Ανάκαμψης, τα οποία -τόσο στο σκέλος των δανείων, όσο και σε αυτό των επιδοτήσεων- θα πλησιάζουν σε μεγαλύτερο βαθμό ωριμότητας.

H εποχή του «stock picking»

Οι περισσότεροι συμμετέχοντες στην εγχώρια χρηματιστηριακή αγορά έχουν τους λόγους τους να είναι δυσαρεστημένοι από την τρέχουσα κατάσταση που επικρατεί στο Χ.Α. κατά τους τελευταίους μήνες:

- Οι επαγγελματίες του χώρου δυσανασχετούν για το χαμηλό όγκο των συναλλαγών, με ό,τι αυτό σημαίνει για τα δικά τους εισοδήματα.

- Οι οπαδοί της περιφέρειας βλέπουν τα «μικρά χαρτιά» να έχουν σταματήσει να «κινούνται» και τις δραστηριότητες των σχετικών λόμπι να βρίσκονται σε ύπνωση. Αρκετοί μάλιστα επενδυτές που παρασύρθηκαν από φήμες και αγόρασαν στα ψηλά καταγράφουν αξιοσημείωτες απώλειες.

- Οι αρμόδιοι διαπιστώνουν πως, πέρα από τον Διεθνή Αερολιμένα Αθηνών (κατόπιν πολιτικών παρεμβάσεων) και την επικείμενη επιστροφή της Τράπεζας Κύπρου, καμιά σημαντική εισαγωγή νέας εταιρείας στο Χ.Α. δεν έχουμε δει μέσα στη φετινή χρονιά (αντίθετα, αποχώρησαν οι Entersoft, Epsilon Net και Reads).

- Και τέλος, όλοι αυτοί αναρωτιούνται για το αν μια τέτοια χρηματιστηριακή αγορά με τόσο χαμηλό όγκο συναλλαγών, μπορεί μέσα στους επόμενους μήνες να σηκώσει στην πλάτη της -και να πιάσει επιθυμητές αποτιμήσεις- το δεύτερο στάδιο αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας από την Εθνική Τράπεζα, πιθανά placements όπως αυτά των Helleniq Energy και Attica Group, την αύξηση μετοχικού κεφαλαίου της Cenergy ύψους 200 εκατ. ευρώ, αλλά και μια σειρά άλλων απαιτούμενων κινήσεων που αναμένονται από όσες εταιρείες δεν πληρούν σήμερα τα κριτήρια του νέου κανονισμού του Χ.Α. σε ό,τι αφορά το ποσοστό της ελεύθερης διασποράς τους.

Από την άλλη πλευρά, υπάρχει και μια μικρή ομάδα επενδυτών που έχει κάθε λόγο να είναι χαρούμενη σ’ αυτή τη συγκυρία. Πρόκειται για τους οπαδούς του «stock picking» και ιδιαίτερα για εκείνους εξ αυτών που δεν πιστεύουν ότι θα δούμε κάποια ακραία κατάσταση στη διεθνές οικονομικό και γεωπολιτικό σκηνικό.

Μιλάμε για όσους επιλέγουν τη στρατηγική «buy and hold» («αγόρασε και περίμενε») επειδή ο Γενικός Δείκτης κινείται εδώ και αρκετούς μήνες σε ένα περιορισμένο εύρος τιμών και άρα αυτοί έχουν όλη τη χρονική άνεση και τη δυνατότητα να μελετήσουν την κατάσταση και να χτίζουν σταδιακά τα χαρτοφυλάκιά τους (με προσοχή και χωρίς υπερβολές στο κόστος κτήσης) και ανάλογα με τις εξελίξεις στο επενδυτικό περιβάλλον.

Οι εξελίξεις του Σεπτεμβρίου -καθόλου λίγες σε αριθμό και σημασία- πολύ πιθανόν να επηρεάσουν τις αποφάσεις τους. Ενδεικτικά και μόνο αναφερόμαστε στις αποφάσεις της Fed και της ΕΚΤ για τα επιτόκια, στην αξιολόγηση της ελληνικής οικονομίας από τον «σκληρό» οίκο Moody’s και φυσικά στη δεύτερη φάση αποεπένδυσης του ΤΧΣ από την Εθνική Τράπεζα (θα έχουμε ένα καλό δείγμα για πόσο οι ξένοι θεσμικοί «ψηφίζουν» Ελλάδα και ΧΑ).

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς