Ενας πολύ συνηθισμένος δείκτης αποτίμησης εταιρειών και ιδιαίτερα σε περιπτώσεις διεξαγωγής deals είναι αυτός της επιχειρηματικής αξίας (Enterprise Value) προς το EBITDA ή διαφορετικά EV/EBITDA.

Ως επιχειρηματική αξία ορίζουμε το άθροισμα της χρηματιστηριακής αξίας της εταιρείας στο ταμπλό του ΧΑ συν τον καθαρό δανεισμό της (σύνολο υποχρεώσεων προς τράπεζες και μισθώσεις, μείον διαθέσιμα, μείον τοποθετήσεις σε χρηματοοικονομικά περιουσιακά στοιχεία).

Είναι προφανές ότι όσο χαμηλότερη είναι η τιμή του δείκτη τόσο πιο «ελκυστική» θεωρείται η αγορά μιας μετοχής, όταν φυσικά όλοι οι υπόλοιποι παράγοντες διατηρούνται σταθεροί.

Ωστόσο, όπως όλοι οι επενδυτικοί δείκτες, έτσι και ο EV/EBITDA χαρακτηρίζεται από αρκετές αδυναμίες, μεταξύ των οποίων συγκαταλέγονται:

- Μπορεί να οδηγήσει σε παραπλανητικά συμπεράσματα, σε περίπτωση που το EBITDA έχει επηρεαστεί από έκτακτους και μη επαναλαμβανόμενους παράγοντες, ή σε περίπτωση που λόγω της κυκλικότητας των εργασιών της, οι επιδόσεις μιας επιχείρησης παρουσιάζουν συχνά έντονες διακυμάνσεις από χρόνο σε χρόνο.

- Δεν εξετάζει το ύψος των επιτοκίων με το οποίο επιβαρύνεται μια εταιρεία.

- Δεν συνεξετάζει τις προοπτικές κάθε εταιρείας (στατικότητα του δείκτη).

- Επιχειρήσεις του κλάδου των ακινήτων αξιολογούνται κυρίως με βάση τον δείκτη P/NAV ή P/BV, από τη στιγμή που τα ακίνητά τους αποτιμώνται λογιστικά με βάση τις τρέχουσες εύλογες αξίες τους.

- Δεν εξετάζει ζητήματα που σχετίζονται με τη διασπορά και την εμπορευσιμότητα κάθε μετοχής.

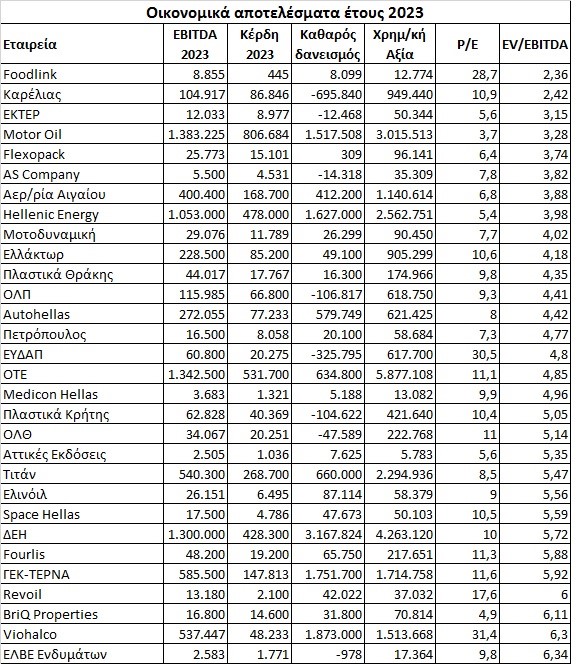

Εξετάζοντας τώρα τα οικονομικά αποτελέσματα των εισηγμένων για το 2023 και λαμβάνοντας υπόψη τα κλεισίματα των τιμών της 2/5/2024, προκύπτει ότι:

- Δέκα εταιρείες υποχρεώθηκαν σε αρνητικό EBITDA, οπότε δεν μπορούν να αξιολογηθούν με βάση τον συγκεκριμένο δείκτη. Πρόκειται για τις AVE, Προοδευτική, Βιοτέρ, Ικτίνος Μάρμαρα, ΒΙΣ, Λεβεντέρης, Μαθιός, Frigoglass, Μπήτρος και Κλωστοϋφαντουργία Ναυπάκτου.

- Στον παρατιθέμενο πίνακα, παρουσιάζονται οι τριάντα μετοχές με τον χαμηλότερο δείκτη EV/EBITDA. Στον ίδιο πίνακα, παρατίθενται και οι δείκτες P/E των ίδιων εταιρειών, απ’ όπου προκύπτει πως οι δείκτες P/E και EV/EBITDA δεν οδηγούν πάντοτε στην ίδια ένδειξη για το ποιες μετοχές είναι περισσότερο ελκυστικές από τις άλλες (γενικότερα, θα πρέπει να συνεξετάζεται μια σειρά δεικτών πριν ληφθούν επενδυτικές αποφάσεις). Για παράδειγμα, ο EV/EBITDA αναδεικνύει σε μεγαλύτερο βαθμό επιχειρήσεις με θετικό καθαρό ταμείο, ή με οριακό καθαρό δανεισμό (π.χ. Καρέλιας, ΕΚΤΕΡ, Flexopack, AS Company, ΕΥΔΑΠ, Πλαστικά Κρήτης, ΕΛΒΕ Ενδυμάτων, κ.λπ.).

- Μόνο 45 εταιρείες (περίπου η μία στις τρεις) εμφανίζονται με EV/EBITDA διψήφιο, γεγονός που δείχνει πως με βάση και αυτόν τον συγκεκριμένο δείκτη αποτίμησης, οι ελληνικές μετοχές δεν θεωρούνται κατά μέσο όρο υπερτιμημένες.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία