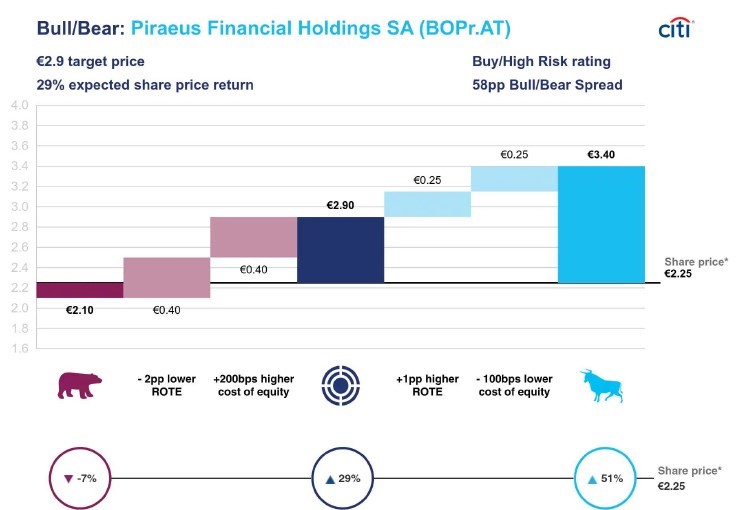

Νέα σημαντικά αυξημένη τιμή-στόχο προτείνει η αμερικανική τράπεζα Citigroup για την Τράπεζα Πειραιώς στα 2,90 ευρώ ανά μετοχή από 2,00 ευρώ προγενέστερα και σημαντικό περιθώριο ανόδου 29%, παρά το φετινό re-rating.

Η Citigroup εκτιμά την τιμή-στόχο στα 3,40 ευρώ στο bull case scenario της, με περιθώριο ανόδου 51% ενώ στο bear case scenario 2,10 ευρώ και περιθώριο πτώσης 7%, διατηρώντας την αξιολόγηση Buy/High Risk για τη μετοχή της Τράπεζας Πειραιώς.

Τα οικονομικά αποτελέσματα του 2022, η επιτυχημένη μείωση της μη εξυπηρετούμενης έκθεσης NPEs, τα ανθεκτικά μακροοικονομικά δεδομένα και η πρόοδος στη βελτίωση της κεφαλαιακής ισχύος, o δείκτης κεφαλαίων CET1 της τράπεζας που θα ξεπεράσει το 12% μέχρι το τέλος του τρέχοντος έτους, είναι τα βασικά στοιχεία για την αναβάθμιση της τιμής-στόχου.

Για την αποτίμηση της μετοχής της τράπεζας, μειώνει το κόστος κεφαλαίου της τράπεζας σε 15,9% από 21,6% προηγουμένως και σε συνδυασμό με την αναβάθμιση των κερδών, αυτό οδηγεί στην αύξηση της τιμής-στόχου στα 2,90 ευρώ.

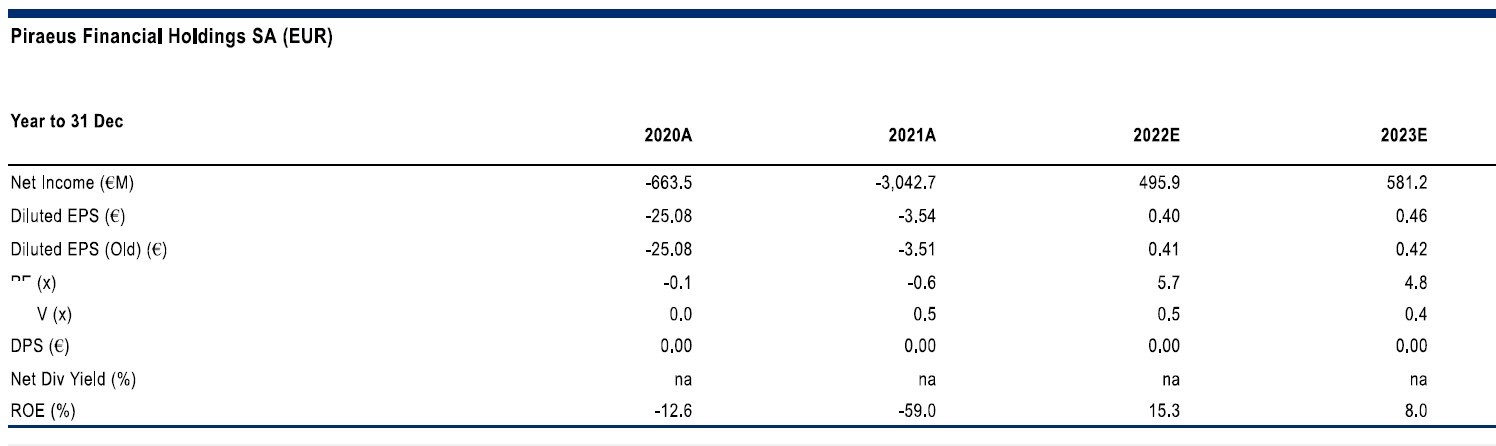

Η μετοχή έχει αναβαθμιστεί στο ταμπλό του ελληνικού χρηματιστηρίου τους τελευταίους μήνες, αλλά εξακολουθεί να παραμένει ελκυστικά αποτιμημένη σε 0,47 φορές σε όρους ενσώματης λογιστικής αξίας και 4,8 φορές σε όρους κερδών ανά μετοχή για φέτος.

Η Citigroup αυξάνει τα κέρδη λαμβάνοντας υπόψη το πρόσφατο guidance, με μια πιο θετική προοπτική για τα καθαρά έσοδα από τόκους, δεδομένης της θετικής επίδρασης των πρόσφατων αυξήσεων των επιτοκίων της ΕΚΤ.

Αντίθετα, τα κέρδη μειώνονται από την αναπροσαρμογή των προβλέψεων για τα λειτουργικά έξοδα και το κόστος κινδύνου, ώστε να ληφθεί υπόψη η επίδραση του υψηλότερου πληθωρισμού και των αυστηρότερων νομισματικών συνθηκών στην ποιότητα του ενεργητικού και στο κόστος των εκδοθέντων ομολόγων AT1. Οι αλλαγές οδηγούν σε αύξηση των προβλέψεων για τα κέρδη ανά μετοχή κατά +12% φέτος και +9% το 2024.

Η Citigroup αυξάνει σημαντικά τις προβλέψεις για τα καθαρά έσοδα από τόκους (NII), ώστε να αντανακλάται η θετική επίδραση των υψηλότερων επιτοκίων στο περιθώριο κέρδους. Η διοίκηση αναμένει ότι το επιτοκιακό καθαρό περιθώριο (NIM) επί του ενεργητικού θα ξεπεράσει το 2% φέτος, από 1,5% που καταγράφηκε στο εννεάμηνο πέρυσι και στοχεύει σε αύξηση του NII, υποθέτοντας ότι το επιτόκιο θα παραμείνει στο 2,5%.

Παράλληλα, όμως, η άνοδος μετριάζεται από το υψηλότερο λειτουργικό κόστος της τράπεζας, το κόστος κινδύνου και τα έξοδα που αφορούν την έκδοση του AT1. Η υψηλότερη πρόβλεψη για το NII μετριάζεται από μια προς τα πάνω προσαρμογή των προβλέψεων για το λειτουργικό κόστος και το κόστος κινδύνου που αντανακλά την αρνητική επίδραση του αυξημένου πληθωρισμού στο κόστος και των αυστηρότερων νομισματικών συνθηκών στην ποιότητα του ενεργητικού.

Η Citigroup εξακολουθεί να αναμένει ότι η Tράπεζα Πειραιώς θα σημειώσει πρόοδο στη μείωση του δείκτη των NPEs, ο οποίος αναμένει ότι θα μειωθεί στο 6,3% έως το τέλος του 2023 από 8,7% στο τέλος Σεπτεμβρίου πέρυσι, παρόλο που αυτό είναι ελαφρώς πάνω από τον στόχο της διοίκησης για επίπεδο κάτω από 6%.

Οι προσδοκίες της αμερικανικής τράπεζας για το κόστος κινδύνου για το τρέχον έτος, συμπεριλαμβανομένου του κόστους εξυπηρέτησης των NPEs είναι σύμφωνες με την καθοδήγηση της διοίκησης για 120 μ.β. Επιπλέον, ενσωματώνει το κόστος των εκδοθέντων AT1 στο μοντέλο των κερδών της, το οποίο αντιπροσωπεύει ετήσια επιβάρυνση ύψους 53 εκατ. ευρώ στα αποδιδόμενα κέρδη.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία