Μετά το χαμηλό όλων των βασικών δεικτών του Χ.Α. στις 11/2/2016, με τη βύθιση του Γενικού Δείκτη στις 420 μονάδες και του τραπεζικού στις 18, πολλοί πίστεψαν ότι η συνέχεια θα είναι πολύ πιο δύσκολη. Όμως, τρεις μήνες μετά, ο δείκτης των τραπεζών κινείται 200% υψηλότερα και ο Γενικός Δείκτης έχει κερδίσει σχεδόν 50%.

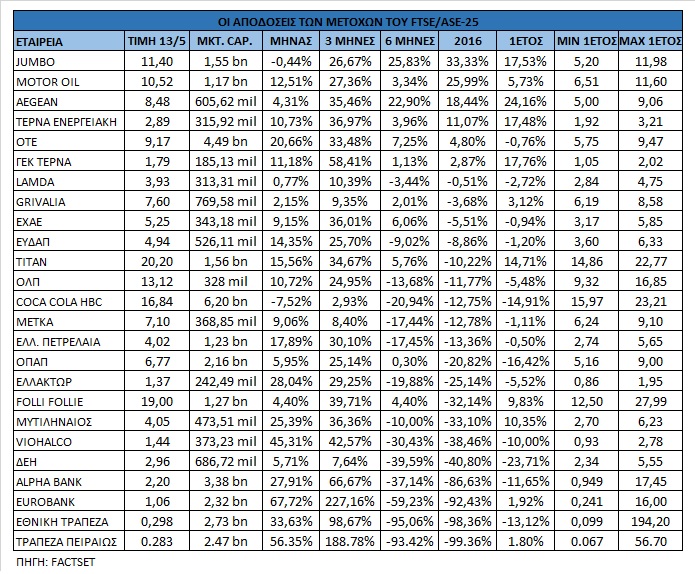

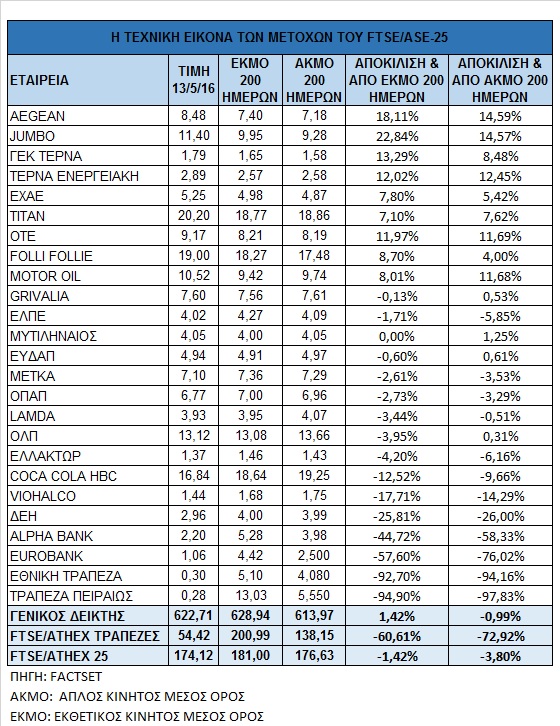

Στο επίκεντρο βρίσκονται οι τραπεζικές μετοχές, με τις αποδόσεις τους από τις αρχές του έτους να παραμένουν σε ελαφρώς αρνητικό έδαφος, πλην Τράπεζας Πειραιώς, αλλά από τα χαμηλά του Φεβρουαρίου έχουν ενισχυθεί έως και 300%! Την ίδια στιγμή, σημαντικές μετοχές της υψηλής και της μεσαίας κεφαλαιοποίησης κινούνται αρκετά υψηλότερα, συγκρινόμενες με τον Γενικό Δείκτη.

Επιπλέον, και οι τιμές των ελληνικών κρατικών και εταιρικών ομολόγων προσπαθούν να ξεπεράσουν κρίσιμα επίπεδα. Η άνοδος των τιμών των κρατικών ομολόγων από το πρώτο δεκαήμερο του Φεβρουαρίου, σε μέσα επίπεδα, προσεγγίζει το 30% για το GGB Strip, με το διετές να σημειώνει τη μικρότερη θετική μεταβολή και με τις πιο μακρινές λήξεις τις υψηλότερες, δείχνοντας ότι το βραχυπρόθεσμο ρίσκο της στην οικονομία παραμένει υψηλότερο από ό,τι το μακροπρόθεσμο. Η τιμή του ελληνικού δεκαετούς στις 13/5 βρέθηκε οριακά πάνω από τις 75 μονάδες (απόδοση στο 7,4%), πολύ κοντά στα χαμηλότερά του επίπεδα από πέρυσι τον Δεκέμβριο.

Στον αντίποδα, η αποκλιμάκωση για το ομόλογο λήξεως 2017 δεν είναι τόσο εντυπωσιακή, αφού η απόδοση του τριετούς ήταν στο 5,5% στα μέσα Δεκεμβρίου του 2015 και παραμένει οριακά πάνω από το 8%. Οι αποδόσεις για τις πιο μακρινές λήξεις της εικοσαετίας και της εικοσιπενταετίας διαμορφώθηκαν σε παραπλήσια ή και χαμηλότερα επίπεδα από την αντίστοιχη του δεκαετούς ομολόγου, αποκαλύπτοντας ότι η πλήρης επιστροφή των θεσμικών επενδυτών, αλλά και η κανονικότητα στην καμπύλη των αποδόσεων των ελληνικών ομολόγων έχει ακόμα δρόμο.

Την ίδια περίοδο, παρότι οι αξίες που είναι διαπραγματεύσιμες καθημερινά είναι σχετικά μικρές, οι τιμές των ομολογιακών εκδόσεων των εισηγμένων εταιρειών έχουν επίσης διαμορφωθεί σε αρκετά υψηλότερα επίπεδα, με μικρές εξαιρέσεις, ως απόρροια της βελτίωσης των συνθηκών στις αγορές και της απόφασης της ΕΚΤ για αγορές high yield εταιρικών ομολόγων.

Τον τελευταίο μήνα, οι ξένοι επενδυτές δεν έμειναν παρατηρητές στο Χ.Α., αφού προχώρησαν σε μικρή αύξηση των θέσεών τους, εκμεταλλευόμενοι τις ευκαιρίες και τις καλύτερες τιμές που δόθηκαν σε επιμέρους μετοχές. Στον αντίποδα, οι εγχώριοι επενδυτές μείωσαν τις θέσεις τους. Από τα στοιχεία της EPFR γίνεται φανερό ότι οι εισροές των funds δεν αυξάνονται όπως μετά την περίοδο Μαρτίου, αλλά παραμένουν σε θετικό έδαφος, κοντά στα 50 εκατ. δολάρια.

Τον τελευταίο μήνα, οι ξένοι επενδυτές δεν έμειναν παρατηρητές στο Χ.Α., αφού προχώρησαν σε μικρή αύξηση των θέσεών τους, εκμεταλλευόμενοι τις ευκαιρίες και τις καλύτερες τιμές που δόθηκαν σε επιμέρους μετοχές. Στον αντίποδα, οι εγχώριοι επενδυτές μείωσαν τις θέσεις τους. Από τα στοιχεία της EPFR γίνεται φανερό ότι οι εισροές των funds δεν αυξάνονται όπως μετά την περίοδο Μαρτίου, αλλά παραμένουν σε θετικό έδαφος, κοντά στα 50 εκατ. δολάρια.

Για την αλλαγή, ωστόσο, της μεσοπρόθεσμης προσέγγισης των ξένων επενδυτών φαίνεται ότι θα απαιτηθούν πολλά περισσότερα από μια απλή συμφωνία στις 24 Μαΐου. Η κινητήριος δύναμη για την επιστροφή των θεσμικών ξένων χαρτοφυλακίων (Global Emerging Funds) στις μετοχές δεν θα είναι άλλος από την ίδια την ελληνική οικονομία. Αν και εφόσον η οικονομία μπορέσει να κερδίσει το στοίχημα του θετικού growth για το 2016, τότε το outlook θα είναι διαφορετικό.

Τέλος, η συμμετοχή του ΔΝΤ στο ελληνικό πρόγραμμα, αλλά και οι αποφάσεις της ΕΚΤ για τις ελληνικές τράπεζες και τα ελληνικά ομόλογα, με την επαναφορά του waiver και τη μείωση του haircut στα collaterals που επιβάλλει, μπορούν αλλάξουν άρδην την εικόνα της αγοράς -πρωτίστως των τραπεζών.

- Στις τράπεζες η Alpha Bank αποτιμάται λιγότερο από 3,4 δισ. ευρώ, η ΕΤΕ 2,7 δισ. ευρώ, η Πειραιώς 2,5 δισ. ευρώ και η Εurobank 2,3 δισ. ευρώ. Οι αποδόσεις από τα χαμηλά στις 11/2 είναι: Alpha Bank 132%, ΕΤΕ 200%, Πειραιώς 322%, Eurobank 326%. Οι τράπεζες αποτιμώνται σε αρκετά χαμηλότερα επίπεδα σε όρους P/TBV, τόσο σε σχέση με τις αναδυόμενες όσο και σε σχέση με τις ευρωπαϊκές.

- Η Aegean Airlines έχει ξεπεράσει τα 600 εκατ. ευρώ σε χρηματιστηριακή αξία και η απόδοσή της είναι +24% φέτος ενώ πρέπει να προστεθεί και η αποκοπή του μερίσματος. Η αποτίμησή της το 2016 είναι 8,5 φορές τα κέρδη της και 3,6 φορές τα EBITDA. Ο δείκτης Euro Stoxx Travel & Leisure αποτιμάται στις 16 φορές τα κέρδη του 2016 και στις 7,5 φορές τα EBITDA.

- Η Aegean Airlines έχει ξεπεράσει τα 600 εκατ. ευρώ σε χρηματιστηριακή αξία και η απόδοσή της είναι +24% φέτος ενώ πρέπει να προστεθεί και η αποκοπή του μερίσματος. Η αποτίμησή της το 2016 είναι 8,5 φορές τα κέρδη της και 3,6 φορές τα EBITDA. Ο δείκτης Euro Stoxx Travel & Leisure αποτιμάται στις 16 φορές τα κέρδη του 2016 και στις 7,5 φορές τα EBITDA.

- Η F.F. Group, με 1,2 δισ. ευρώ αποτίμηση, επίσης ξεχωρίζει σε απόδοση σε όλα τα χρονικά διαστήματα, αλλά στις 52 εβδομάδες η πτώση παραμένει υψηλή. Με αποτίμηση 5 φορές τα EBITDA και 7,5 φορές τα κέρδη της για το 2016, διαπραγματεύεται με σημαντικά discount έναντι του κλάδου Euro Stoxx Retail.

- Η Μυτιληναίος παραμένει χαμηλότερα από τα 500 εκατ. ευρώ, με τη ΜΕΤΚΑ να αποτιμάται στα 370 εκατ., και μπορεί να είναι από τις πλέον ωφελημένες τόσο από τις εξελίξεις στις τιμές του αλουμινίου όσο και του ευρώ. Η αποτίμησή της το 2016 είναι 8 φορές τα κέρδη της και 5,9 φορές τα EBITDA.

- Στην Jumbo, η κεφαλαιοποίηση έχει ξεπεράσει το 1,5 δισ. ευρώ. Στο β' τρίμηνο του 2016, η μέση τιμή-στόχος δεν δίνει ισχυρά περιθώρια ανόδου από τα τρέχοντα επίπεδα. Βάσει των θεμελιωδών όμως, η αποτίμηση είναι 7,3 φορές τα EBITDA του 2016 και 13,5 φορές τα κέρδη 2016.

- Στη Μotor Oil συνεχίζεται το χτίσιμο θέσεων γύρω από τα 9,5 ευρώ και η αξία των μετοχών της δεν ξεπερνά τα 1,2 δισ. ευρώ. Η απόδοσή της το τελευταίο έτος ξεπερνά όλες τις μετοχές της υψηλής κεφαλαιοποίησης πλην της Jumbo. Πέραν της μερισματικής απόδοσης, η αποτίμηση είναι εξαιρετικά χαμηλή: 4 φορές τα EBITDA 2016 και 5 φορές τα κέρδη 2017.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία