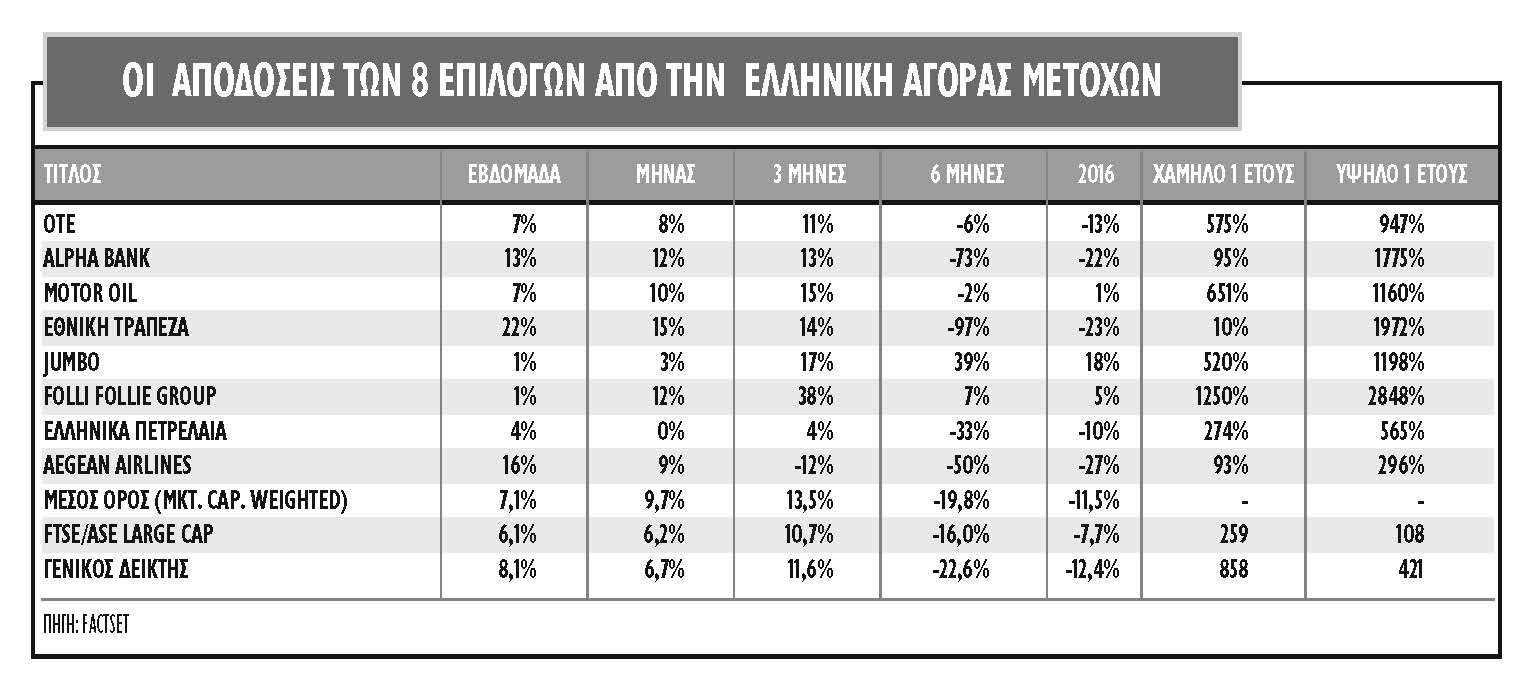

Tο 2016 ξεκίνησε με τεράστιες δυσκολίες για τη χρηματιστηριακή αγορά αφού το πρώτο τρίμηνο ο δείκτης της υψηλής κεφαλαιοποίησης σημείωσε πτώση 13% και ο τραπεζικός δείκτης 25%, παρά τα σημαντικά κέρδη του Μαρτίου κατά 14% και 31%, αντίστοιχα.

Δυστυχώς το βασικό στοίχημα για την αγορά και την οικονομία, όπως και στις αρχές τους έτους, δεν είναι άλλο από την επιτυχή ολοκλήρωση της πρώτης αξιολόγησης του τρίτου προγράμματος εντός εύλογων χρονικών ορίων. Μέχρι στιγμής, αυτά τα «εύλογα» χρονικά περιθώρια μετακινούνται συνεχώς, με αποτέλεσμα η αβεβαιότητα να διατηρείται. Πλέον η Μ. Πέμπτη στις 28 Απριλίου αποτελεί την πιο πρόσφατη προσθήκη στη λίστα με τις πιθανές ημερομηνίες ολοκλήρωσης της συμφωνίας.

Στο θετικό σενάριο, η ολοκλήρωση της αξιολόγησης θα επιτρέψει στα funds που ειδικεύονται στις παγκόσμιες αναδυόμενες αγορές (GEMs - Global Emerging Funds) να εξετάσουν με διαφορετικό επενδυτικό τρόπο την εγχώρια αγορά μετοχών. Σε αυτή την εξέλιξη μπορεί ενδεχομένως να συνεισφέρει και η πρόσφατη μετακίνηση της ελληνικής αγοράς από τον οίκο FTSE Group.

Στον αντίποδα, ωστόσο, υπάρχει μια συνεχώς αυξανομένη σχολή πιο συντηρητικής σκέψης, που εκτιμά ότι το χαρτί της αξιολόγησης κάηκε.

Πλέον, ακόμα και αν τελεσφορήσουν οι συνομιλίες την τρέχουσα εβδομάδα, δεν πρόκειται να είναι καταλύτης για τη δυναμική και μακράς πνοής ανοδική πορεία της αγοράς, αφού ο χρονισμός για κάτι τέτοιο χάθηκε στο τέλος του πρώτου διμήνου. Ειδικά για τις τράπεζες, ενώ η απόφαση της ΕΚΤ να συμπεριλάβει τα ομόλογα έκδοσης EFSF στο πρόγραμμα ποσοτικής χαλάρωσης μπορεί να αυξάνει σημαντικά τις πιθανότητες για τον στόχο της κερδοφορίας κατά την τρέχουσα χρήση, οι ενδείξεις όμως για το 2017 είναι δυσοίωνες.

Τέλος, το στοιχείο που θα συνεχίσει να επηρεάζει καταλυτικά την πορεία της αγοράς μας στο δεύτερο εξάμηνο είναι η πορεία των ξένων δεικτών.

Οι αμερικανικές αγορές βρίσκονται πολύ κοντά στα ιστορικά υψηλά τους, οι ευρωπαϊκοί δείκτες σχεδόν έχουν σβήσει τις απώλειες έτους με τις συνθήκες risk-on να διατηρούνται. Αν ωστόσο οι συνθήκες στις ξένες αγορές διαφοροποιηθούν, τότε οι δυσκολίες θα αυξηθούν και εδώ.

Ποιοι ξεχωρίζουν

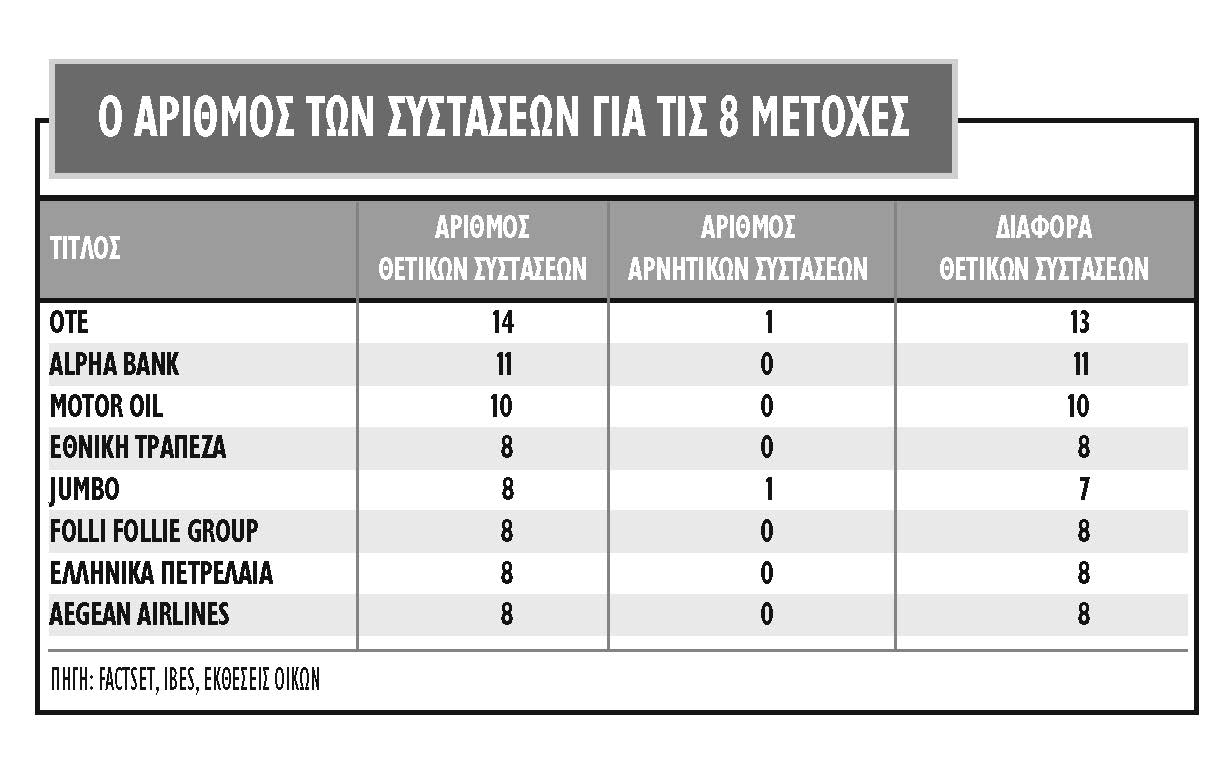

Οι τίτλοι του Χρηματιστηρίου της Αθήνας που ξεχωρίζουν ξεκάθαρα στις τάξεις των επαγγελματιών λαμβάνουν πλήρως αυτές τις δύσκολες συνθήκες. Παρ' όλα αυτά, φαίνεται από τις συστάσεις ότι το θετικό σενάριο παραμένει το κυρίαρχο για το δεύτερο εξάμηνο.

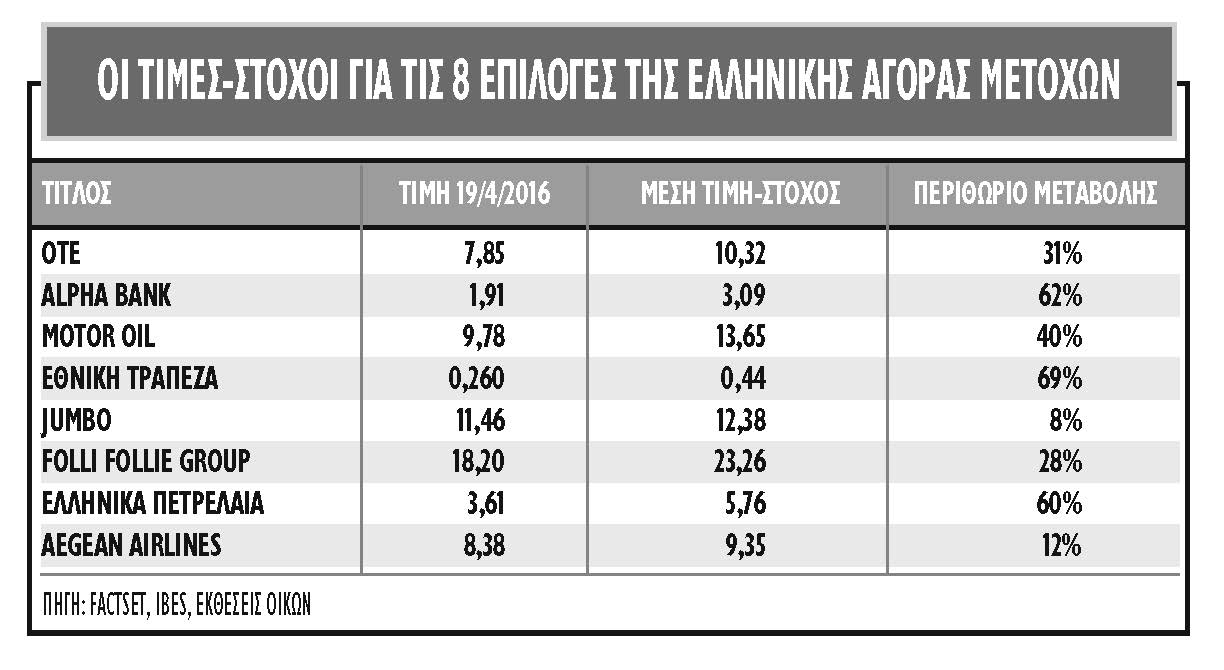

Οι top επιλογές για το υπόλοιπο του 2016 είναι οι τίτλοι των ΟΤΕ, Alpha Bank και Motor Oil. Στις επόμενες θέσεις βρίσκονται οι τίτλοι: Εθνική Τράπεζα, Aegean Airlines, Jumbo, Folli-Follie Group και Ελληνικά Πετρέλαια.

• Η μετοχή του ΟΤΕ, με 14 θετικές συστάσεις και μία αρνητική, είναι κορυφαία επιλογή από το ελληνικό χρηματιστήριο για το β' εξάμηνο του 2016. Η μέση τιμή-στόχος τοποθετείται στα 10,3 ευρώ ανά μετοχή, με upside potential της τάξεως του 20% και με δείκτες αποτίμησης χαμηλότερους από τον δείκτη Euro Stoxx Telecommunications 35% σε όρους EV/EBITDA.

• Στην επόμενη θέση με 11 θετικές προτάσεις και τρεις ουδέτερες βρίσκεται ο τίτλος της Alpha Bank. Η μέση τιμή-στόχος τοποθετείται στα 3,1 ευρώ ανά μετοχή, με upside potential της τάξεως του 40% και με δείκτες αποτίμησης αρκετά χαμηλότερους από τον μέσο όρο των ευρωπαϊκών τραπεζών. Η συμμετοχή του DTC/DTA στα εποπτικά κεφάλαια είναι ο χαμηλότερος μεταξύ των τεσσάρων τραπεζών στο 40%. Για το 2016, μέσος πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 12 φορές, ενώ ο δείκτης P/ΤBV διαμορφώνεται στις 0,32 φορές, έναντι 0,7 φορές για τον ευρωπαϊκό μέσο όρο.

• Η επιλογή της Motor Oil με 10 θετικές ψήφους και καμία αρνητική δείχνει την πεποίθηση της αγοράς και των αναλυτών στην επιχείρηση. Η μέση τιμή-στόχος τοποθετείται στα 13,65 ευρώ ανά μετοχή με upside potential της τάξεως του 40% και με δείκτες αποτίμησης αρκετά χαμηλότερα από τον μέσο όρο της αγοράς και των διυλιστηρίων στην περιοχή. Για το 2016 και 2017, ο πολλαπλασιαστής EV/EBITDA υπολογίζεται σε 4 φορές περίπου.

• Η απόδοση της Jumbo είναι θετική σε όλα τα χρονικά διαστήματα, με τα μεγέθη της εταιρείας να ακολουθούν αντίθετη πορεία από την ελληνική οικονομία. Η μέση τιμή-στόχος τοποθετείται στα 12,38 ευρώ ανά μετοχή με περιθώριο ανόδου 8% και με δείκτες αποτίμησης χαμηλότερα από την αγορά. Για το 2016, ο πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 13,6 φορές και η μετοχή είναι διαπραγματεύσιμη με discount σε σχέση με τους δείκτες Euro Stoxx Personal & Household Goods και Stoxx Retail, με EV/EBITDA λίγο πάνω από τις 7 φορές.

• Η Folli Follie Group, παρά τις ανησυχίες για τις αυξημένες ανάγκες κεφαλαίου κίνησης και το μειωμένο free cash-flow, παραμένει top επιλογή για τους αναλυτές. Σε όρους αποτίμησης ο τίτλος της Folli-Follie Group εμφανίζει ιδιαίτερα υψηλό discount, καθώς αποτιμάται με δείκτη P/E που δεν ξεπερνά τις 7,2 φορές και σε όρους EV/EBITDA τις 5 φορές για το 2016. Η μέση τιμή-στόχος για τη μετοχή είναι τα 23,3 ευρώ και το περιθώριο ανόδου είναι 30%.

• Η Aegean Airlines συνεχίζει να «καρπώνεται» τα οφέλη από τον τουρισμό και μετοχικά υπεραποδίδει της αγοράς σε όλα τα χρονικά διαστήματα. Το θετικό outlook για τις δραστηριότητες της επιχείρησης, οι τιμές των καυσίμων, οι ταμειακές ροές της και η μερισματική απόδοση είναι τα αμυντικά χαρακτηριστικά της. Ο τίτλος της Aegean Airlines εμφανίζει σημαντικά discount έναντι του ευρωπαϊκού κλάδου, με δείκτες EV/EBITDAR που δεν ξεπερνούν τις 5 φορές. Η μέση τιμή-στόχος για τη μετοχή είναι τα 9,4 ευρώ και το περιθώριο ανόδου είναι 12%.

• Για την Εθνική Τράπεζα, η μέση τιμή-στόχος τοποθετείται στο 0,44 ευρώ ανά μετοχή με περιθώριο της τάξεως του 50% και με δείκτες αποτίμησης σε επίπεδα distress. Η συμμετοχή του DTC στα εποπτικά κεφάλαια είναι η δεύτερη χαμηλότερη, ενώ διαθέτει την υψηλότερη ρευστότητα μεταξύ των τεσσάρων τραπεζών. Όπως και στην περίπτωση της Alpha Bank, οι τελευταίες εκθέσεις προβλέπουν κέρδη για το 2016 και ο μέσος πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 30 φορές, ενώ ο δείκτης P/ΤBV διαμορφώνεται στις 0,32 φορές, έναντι 0,7 φορές για τον ευρωπαϊκό μέσο όρο.

• Για τα Ελληνικά Πετρέλαια, η μέση τιμή-στόχος στα 5,76 ευρώ ανά μετοχή δίνει ιδιαίτερα υψηλό περιθώριο ανόδου, ενώ η τιμή απέχει μόλις 35% από το ιστορικό χαμηλό της. Το περιβάλλον των περιθωρίων διύλισης στο πρώτο τρίμηνο δεν ήταν τόσο ευνοϊκό όσο στο 2015, ενώ και η λήξη ομολόγου τον Μάιο επηρεάζεται αρνητικά από τη συνεχή διαπραγμάτευση. Από την άλλη, η συμφωνία με την ιρανική NIOC αποτελεί θετική εξέλιξη τόσο για την παραγωγική διαδικασία όσο και για την αποπληρωμή των υποχρεώσεων της εταιρείας όπως επίσης και η πώληση του ΔΕΣΦΑ. Ο τίτλος των ΕΛΠΕ είναι επίσης διαπραγματεύσιμος με σημαντικά discount έναντι των ευρωπαϊκών διυλιστηρίων, με λιγότερο από 4 φορές τα EBITDA του 2016.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία