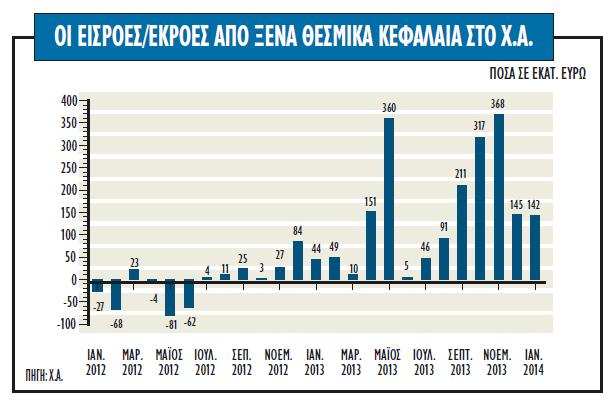

Tο 2014 ξεκίνησε... έντονα για το ελληνικό χρηματιστήριο. Απ' τη μια πλευρά, η αλλαγή δεδομένων από τη μετάταξή του στις αναδυόμενες αγορές, η βελτιωμένη ορατότητα για την ελληνική οικονομία, αλλά και η "οσμή" πολιτικής λύσης στο ζήτημα του χρέους, παρά τα όποια "σκαμπανεβάσματα στις διαπραγματεύσεις" δίνουν ώθηση στις τιμές των μετοχών και αυξάνουν τις προσδοκίες. Απ' την άλλη πλευρά, τα χρόνια προβλήματα της ελληνικής οικονομίας, η εξάντληση των εταιρειών και κυρίως των πολιτών από την παρατεταμένη ύφεση, αλλά και το μάλλον ασταθές διεθνές περιβάλλον, επιβάλλουν πιο συγκρατημένες επενδυτικές προσεγγίσεις.

Παρ' όλα αυτά, υπάρχουν εταιρείες που δείχνουν ότι όχι μόνο έχουν ξεπεράσει τον σκόπελο, αλλά και ότι μπορούν να κινηθούν ακόμα ψηλότερα. Και, καθώς το χρηματιστηριακό παιχνίδι είναι "παντός καιρού", οι αναλυτές, ξένοι και Έλληνες, έχουν εστιάσει στις μετοχές που υπόσχονται τα περισσότερα. Αυτές τις μετοχές, δέκα τον αριθμό, εντοπίζει το Euro2day.gr και τις παρουσιάζει.

Οι ελληνικές μετοχές κινούνται στα υψηλότερα επίπεδα της τελευταίας διετίας, όχι μόνο έχοντας ενσωματώσει τη μείωση του κινδύνου της χώρας σε κάποιο βαθμό, αλλά και έχοντας προεξοφλήσει ένα μέρος από το περιβόητο recovery στην οικονομία, βελτιώνοντας τις εξόφθαλμα χαμηλές αποτιμήσεις τους.

Υπό αυτό το πρίσμα, οι εκτιμήσεις για τα φαβορί και τα top picks της φετινής χρονιάς αποκτούν μεγαλύτερη σημασία, αφού οι πρώτες εβδομάδες διαπραγμάτευσης δείχνουν στους συμμετέχοντες ότι το 2014 θα είναι μια χρονιά stock picking για το ελληνικό χρηματιστήριο.

Υπό αυτό το πρίσμα, οι εκτιμήσεις για τα φαβορί και τα top picks της φετινής χρονιάς αποκτούν μεγαλύτερη σημασία, αφού οι πρώτες εβδομάδες διαπραγμάτευσης δείχνουν στους συμμετέχοντες ότι το 2014 θα είναι μια χρονιά stock picking για το ελληνικό χρηματιστήριο.

Η δυσκολία για φέτος ενισχύεται και από το γεγονός ότι το 2013 ήταν η δεύτερη συνεχόμενη χρονιά με άνοδο 30% περίπου για τον Γενικό Δείκτη του Χ.Α, ενώ από τις αρχές του 2014 η εγχώρια αγορά βρίσκεται αντιμέτωπη με πολύ υψηλή μεταβλητότητα.

Ο Γενικός Δείκτης έφθασε να σημειώνει κέρδη 11,5% στο πρώτο δεκαήμερο του Ιανουαρίου, στη συνέχεια και έως το τέλος του μήνα είχαμε έντονη διόρθωση και profit taking, ενώ στις πρώτες συνεδριάσεις του Φεβρουαρίου βρεθήκαμε και πάλι με άνοδο, της τάξεως του 10%.

Παράλληλα, οι σημαντικές ειδήσεις που έχει μπροστά της η ελληνική οικονομία έχουν δημιουργήσει προσδοκίες για θετικότερη στάση από τους επενδυτές στο εξωτερικό. Αν και έχει αυξηθεί ο αριθμός των ελληνικών μετοχών που παρακολουθούν οι ξένοι αναλυτές και διαχειριστές, αυτός παραμένει αρκετά μικρός και περιλαμβάνει περίπου 15 με 20 εταιρείες.

Βέβαια, παρά τη σχετική αισιοδοξία ότι τελικά η Ελλάδα θα μπορέσει να βγει από την ύφεση φέτος, τα ανοιχτά μέτωπα είναι πολλά, με τον πολιτικό κίνδυνο να αποτελεί το πρώτο και σημαντικότερο. Ειδικά όμως το πρώτο εξάμηνο, εκτός από πολιτικά φορτισμένο, θα είναι και η χρονική περίοδος κατά την οποία θα κριθεί μια σειρά κρίσιμων θεμάτων με την τρόικα, αλλά και η διαχειρισιμότητα του δημοσίου χρέους.

Βέβαια, παρά τη σχετική αισιοδοξία ότι τελικά η Ελλάδα θα μπορέσει να βγει από την ύφεση φέτος, τα ανοιχτά μέτωπα είναι πολλά, με τον πολιτικό κίνδυνο να αποτελεί το πρώτο και σημαντικότερο. Ειδικά όμως το πρώτο εξάμηνο, εκτός από πολιτικά φορτισμένο, θα είναι και η χρονική περίοδος κατά την οποία θα κριθεί μια σειρά κρίσιμων θεμάτων με την τρόικα, αλλά και η διαχειρισιμότητα του δημοσίου χρέους.

Αν τελικά το πρώτο εξάμηνο αποτελέσει περίοδο με χαρακτήρα «ανώμαλου δρόμου», τότε το Χρηματιστήριο Αθηνών είναι πολύ πιθανό να επαναλάβει την πορεία του 2013, αλλά και του 2012, οπότε η εγχώρια αγορά σημείωσε στα αντίστοιχα πρώτα εξάμηνα αρνητικές επιδόσεις -7% και -9%, αλλά στα δεύτερα εξάμηνα γύρισε, με αποδόσεις +49% και +37% αντίστοιχα.

Η νέα προσέγγιση

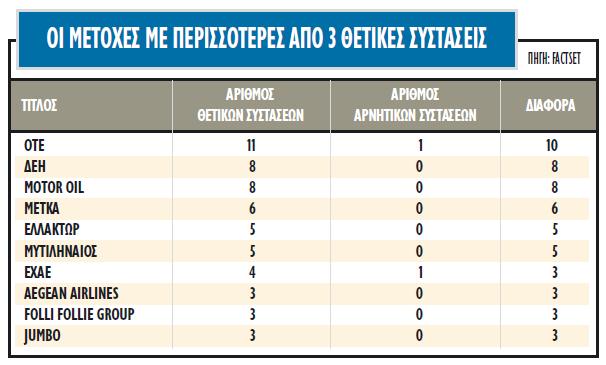

Όπως προκύπτει από την ανάλυση των στοιχείων της factset αλλά και των reports των χρηματιστηριακών εταιρειών, οι τίτλοι με περισσότερες από 3 συστάσεις «αγοράς» από Έλληνες και ξένους αναλυτές για φέτος είναι περίπου ίσοι σε αριθμό με πέρσι, όμως το μίγμα των εταιρειών έχει διαφοροποιηθεί.

-Το πρώτο στοιχείο που έχει ενδιαφέρον και αλλάζει τα συμπεράσματα από πέρσι είναι οι επιλογές των αναλυτών, οι οποίες απομακρύνονται σταδιακά από τα εξαγωγικά χαρτιά και προσεγγίζουν τις εταιρείες με ισχυρή παρουσία στην εγχώρια αγορά, που είναι σε θέση να εκμεταλλευθούν την αντιστροφή της ύφεσης.

-Το δεύτερο στοιχείο είναι η προσέγγιση για τον τραπεζικό κλάδο. Αν και εξακολουθούν να απουσιάζουν οι τραπεζικοί τίτλοι από τα top picks, έχουμε περάσει από την απόλυτη αποστροφή σε θετικές συστάσεις για τις τράπεζες ή τα warrants τους. Πέρυσι καμία ελληνική τράπεζα δεν εμφάνιζε θετική σύσταση! Φέτος, όμως, για την Τράπεζα Πειραιώς λ.χ. οι συστάσεις είναι σε πλήρη ισορροπία με 3 θετικές και 3 αρνητικές, για την Alpha Bank 4 θετικές συστάσεις και 4 αρνητικές, ενώ μόνο για την Εθνική Τράπεζα οι αρνητικές συστάσεις ξεπερνούν αισθητά τις θετικές.

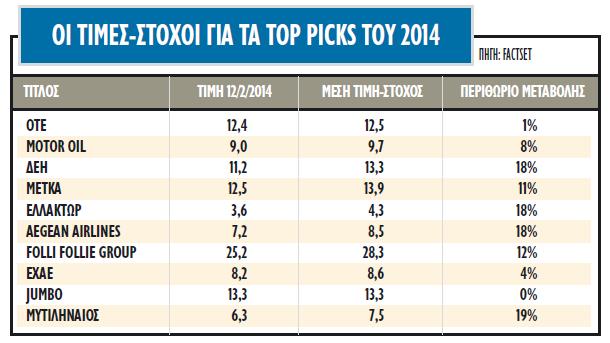

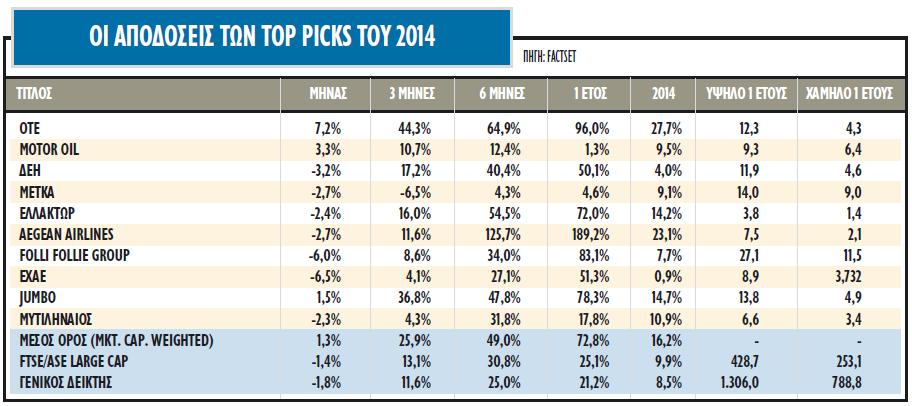

Μια σημαντική ομοιότητα όμως με πέρσι είναι η top επιλογή. Όπως και το 2013, έτσι και για το 2014 ο τίτλος του ΟΤΕ είναι η μετοχή που ξεχωρίζει, με 11 θετικές συστάσεις. Ακολουθούν με 8 συστάσεις αγοράς η ΔΕΗ και η Motor Oil, ενώ στις επόμενες θέσεις βρίσκονται οι τίτλοι των ΜΕΤΚΑ, ΕΛΛΑΚΤΩΡ, Μυτιληναίος, ΕΧΑΕ, Aegean Airlines, Folli Follie Group και Jumbo.

Εκτιμήσεις, αποτιμήσεις και αποδόσεις

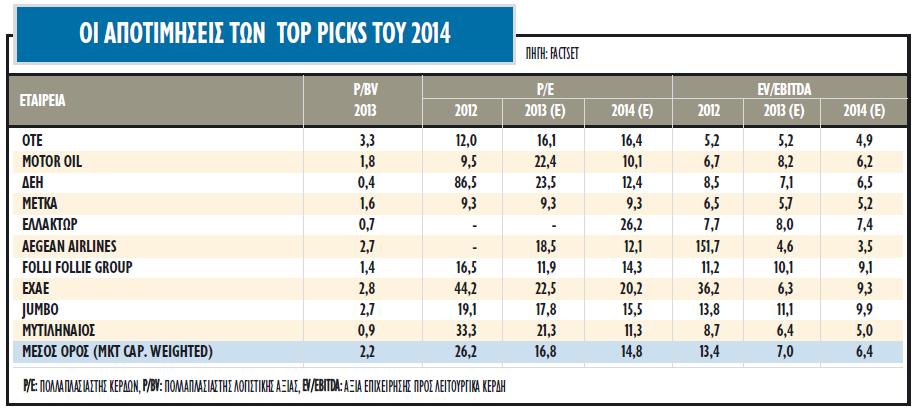

-Η επιλογή του ΟΤΕ, με 11 θετικές ψήφους και μία αρνητική, δείχνει με βεβαιότητα η κορυφαία επιλογή από το ελληνικό χρηματιστήριο για το 2014 από Έλληνες και ξένους. Η μέση τιμή-στόχος τοποθετείται στα 12,5 ευρώ ανά μετοχή, με μηδενικό upside πλέον, αλλά με δείκτες αποτίμησης ελαφρώς χαμηλότερους από τον δείκτη Euro Stoxx Telecommunications. Το 2014 η μετοχή του ΟΤΕ έχει ξεκινήσει με σημαντική υπεραπόδοση σε σχέση με την αγορά.

-Οι μετοχές των ΔΕΗ και Motor Oil μοιράζονται τη δεύτερη θέση με 8 θετικές συστάσεις.

-Οι μετοχές των ΔΕΗ και Motor Oil μοιράζονται τη δεύτερη θέση με 8 θετικές συστάσεις.

Για τον τίτλο της Motor Oil, underperformer πέρυσι σε σχέση με την αγορά, η μέση τιμή-στόχος τοποθετείται στα 9,7 ευρώ ανά μετοχή με upside potential της τάξεως του 8% και με δείκτες αποτίμησης κάτω από τον μέσο όρο της αγοράς. Για το 2014, ο πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 10 φορές, με υψηλό ρυθμό μεγέθυνσης στα κέρδη ανά μετοχή.

Η ΔΕΗ ανέβηκε στη δεύτερη θέση των κορυφαίων επιλογών έχοντας κλείσει το gap σε όρους αποτιμήσεων με τις ευρωπαϊκές εταιρείες. Η τιμή-στόχος είναι πολύ υψηλότερα, στα 13,3 ευρώ ανά μετοχή, ενώ για φέτος ο δείκτης Net Debt / EBITDA είναι 4 φορές.

-Στη τρίτη θέση με 6 θετικές προτάσεις, όπως και το 2013, βρίσκεται ο τίτλος της ΜΕΤΚΑ. Η μέση τιμή - στόχος τοποθετείται στα 13,9 ευρώ ανά μετοχή, με upside potential της τάξεως του 11% και με δείκτες αποτίμησης χαμηλότερους από τον μέσο όρο της Ευρώπης. Για το 2014 ο πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 9 φορές, ενώ ο δείκτης P/BV διαμορφώνεται στη 1,6 φορά έναντι 2,2 φορών για τον μέσο όρο.

-Στην επόμενη θέση με 5 θετικές προτάσεις βρίσκονται οι τίτλοι του Μυτιληναίου και της ΕΛΛΑΚΤΩΡ. Για τη Μυτιληναίος, η μέση τιμή-στόχος των αναλυτών τοποθετείται στα 7,5 ευρώ ανά μετοχή, αρκετά υψηλότερα από τα τρέχοντα επίπεδα διαπραγμάτευσης της μετοχής στα 6,3 ευρώ ανά μετοχή. Για τη Μυτιληναίος, οι δείκτες αποτίμησης είναι σε αρκετά χαμηλότερα επίπεδα σε σχέση με αυτά της αγοράς, με σημαντικό περιθώριο περαιτέρω βελτίωσης των μεγεθών της αν οι ρυθμοί ανάπτυξης ενισχυθούν, ενώ η μόχλευσή της πλέον της επιτρέπει ευελιξία.

Για τη μετοχή της ΕΛΛΑΚΤΩΡ, η απόδοση το προηγούμενο έτος ήταν άνω του 65%, ενώ έχει ξεκινήσει το 2014 με +14%, ξεπερνώντας την αγορά. Η μέση τιμή-στόχος τοποθετείται αρκετά υψηλότερα σε σχέση με την τρέχουσα, στα 4,3 ευρώ ανά μετοχή, με upside potential της τάξεως του 18%. Πέρσι, δεν ήταν στη λίστα με τις κορυφαίες επιλογές, αλλά για φέτος o τίτλος αποτελεί για την ελληνική ανάκαμψη καλή επιλογή για να στοιχηματίσει κάποιος.

-Στην επόμενες θέσεις με 3 θετικές προτάσεις βρίσκονται οι μετοχές των Aegean Airlines, Folli Follie Group, EXAE και Jumbo. Για την Aegean, πρωταθλήτρια επιδόσεων με +195% πέρσι, η άνοδος συνεχίζεται και φέτος με +23%, και μόνο η μετοχή του ΟΤΕ έχει υψηλότερη απόδοση. Είναι η πρώτη φορά που εισέρχεται στη λίστα με τα top picks και η αποτίμησή της, παρά τη σημαντική άνοδο της τιμής, παραμένει σε επίπεδα χαμηλότερα της αγοράς, με τη μέση τιμή-στόχο στα 8,5 ευρώ.

Για τη Folli Follie Group, η απόδοση του +81% πέρυσι συνδυάζεται με το +67% του 2012, ενώ και φέτος κινείται με θετικό πρόσημο. Η τιμή-στόχος τοποθετείται στα 28,3 ευρώ ανά μετοχή με upside potential της τάξεως του 12% και με δείκτες αποτίμησης 14 φορές τα κέρδη του 2014 και 9 φορές τα EV/EBITDA.

Για την ΕΧΑΕ, η απόδοση του +50% στις 52 εβδομάδες συνδυάζεται με το +2,5% φέτος. Η μέση τιμή-στόχος τοποθετείται στα 8,6 ευρώ ανά μετοχή με μικρό upside potential, ενώ παρά τις τέσσερις θετικές συστάσεις υπάρχει και μια αρνητική. Οι δείκτες αποτίμησης της εταιρείας είναι στις 20 φορές τα κέρδη του 2014 και 9 φορές τα EV/EBITDA.

Και η Jumbo έχει 3 θετικές συστάσεις με την απόδοση το 2013 άνω του 75% και με τα μεγέθη της εταιρείας να αντιστέκονται στην ύφεση της ελληνικής οικονομίας. Η μέση τιμή - στόχος βρίσκεται στα 13,3 ευρώ ανά μετοχή, έχοντας πλήρως αποτιμηθεί βάσει των εκτιμήσεων των αναλυτών. Για το 2014, ο πολλαπλασιαστής κερδοφορίας υπολογίζεται σε 15 φορές, ενώ η μετοχή παραμένει «φθηνή» σε σχέση με τους δείκτες Stoxx Retail, με EV/EBITDA λίγο κάτω από τις 10 φορές.

*Δείτε τους πίνακες σε υψηλότερη ανάλυση στη στήλη «Συνοδευτικό Υλικό»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία