Παρά τις επιμέρους διαφορές τους, οι ξένοι επενδυτικοί οίκοι τελικά συμφωνούν σε τέσσερα βασικά σημεία, με γνώμονα την ημερομηνία-ορόσημο της 26ης Ιανουαρίου.

Μέχρι στιγμής, οι αναλυτές των Citigroup, JP Morgan, Morgan Stanley, Goldman Sachs, Bank of America Merrill Lynch από την Αμερική και HSBC, Barclays, Wood & Company, BNP Paribas, Societe General, Credit Agricole, Commerzbank, Deutsche Bank, ABN Amro και UBS από την Ευρώπη είναι μόνο μερικοί από όσους έχουν δημοσιεύσει επίσημα τις απόψεις τους για το τι μέλλει γενέσθαι για την Ελλάδα και την Ευρώπη.

Το άτυπο consensus των παραπάνω φαίνεται να συμφωνεί στα ακόλουθα:

Το πρώτο είναι ότι ο φόβος του Grexit, αν και είναι υπαρκτός, παραμένει ακόμα πολύ περιορισμένος και σε πολύ χαμηλά επίπεδα, μη συγκρινόμενα με το πρώτο εξάμηνο του 2012. Σε κανένα report δεν αποτελεί σενάριο με ποσοστό που να προκαλεί σοκ. Ακόμα και ο δημιουργός της λέξης Grexit, ο Willem Buiter, Global Chief Economist της Citigroup, χαρακτηρίζει μπλόφα της Μέρκελ και της γερμανικής κυβέρνησης το δήθεν Grexit, για να επηρεάσει τις εκλογές στην Ελλάδα.

Η Societe Generale, μετά από έρευνα που πραγματοποίησε σε 179 αναλυτές κατέληξε στο ότι η πιθανότητα εξόδου της Ελλάδας από την ευρωζώνη εντός των επόμενων 12 μηνών είναι από μικρή έως μηδαμινή. Το 27% των ερωτηθέντων θεωρεί πως ο κίνδυνος εξόδου της Ελλάδας από την ευρωζώνη είναι μηδαμινός, ενώ το 26% εκτιμά πως η πιθανότητα Grexit ανέρχεται στο 10%.

Το 20% των αναλυτών θεωρεί πως το σενάριο εξόδου της Ελλάδας από το ευρώ ανέρχεται στο 25%, ενώ το 13% εκτιμά πως οι πιθανότητες εγκατάλειψης του ευρώ είναι «μισές-μισές».

Το δεύτερο στοιχείο είναι ότι ο ΣΥΡΙΖΑ θα είναι πρώτο κόμμα και θα σχηματίσει κυβέρνηση, κατά πάσα πιθανότητα, με τη συμβολή κάποιου άλλου κόμματος ή κομμάτων. Βάσει των reports προκύπτει ότι, η Citigroup, η JP Morgan, η Barclays, η Bank of America Merrill Lynch, η Wood & Company, η ABN Amro και η Morgan Stanley θέτουν στα βασικά τους σενάρια ως πιο πιθανή μια κυβέρνηση ΣΥΡΙΖΑ σε συνεργασία με κάποιο άλλο κόμμα.

Στον αντίποδα, κινείται η Goldman Sachs που σε ανάλυσή της στις 16 Ιανουαρίου, προέβλεψε ότι η Ν.Δ. μπορεί να ωφεληθεί από την πτώση της ανεργίας και του πληθωρισμού και έδωσε πιθανότητες 43% να επανεκλεγεί. H ελβετική UBS από την πλευρά της εκτιμά ότι η πολιτική σκηνή είναι τόσο περίπλοκη που δεν είναι εφικτό να προβλέψεις το ακριβές αποτέλεσμα.

Το τρίτο στοιχείο είναι ότι η αβεβαιότητα δεν θα τελειώσει με το πέρας της εκλογικής διαδικασίας. Η αλλαγή κυβέρνησης και η περιπλοκότητα των θεμάτων στα οποία θα πρέπει να υπάρξει συμφωνία θα απαιτήσει αυξημένο χρονικό διάστημα προσαρμογής, οπότε η αβεβαιότητα θα παραμείνει και την επομένη των εκλογών, καταλήγουν οι ξένοι επενδυτικοί οίκοι. Για το χρονικό ορίζοντα, δηλαδή το πότε τελικά θα υπάρξει συμφωνία με τους εταίρους, οι απόψεις απέχουν πολύ μεταξύ τους, ενώ τοποθετούνται πολλές διαφορετικές ημερομηνίες ως ορόσημα, με το τέλος Φεβρουαρίου και το τέλος Μαρτίου τα πιο πιθανά.

Το τέταρτο στοιχείο, το οποίο είναι και άμεσα συνδεδεμένο με το τρίτο, είναι ότι τα ελληνικά assets θα εξακολουθήσουν να έχουν αυξημένο ρίσκο. Οι ελληνικές μετοχές, και ειδικά των τραπεζών, παρά τη φθηνή τους αποτίμηση, δεν εμφανίζουν ακόμα ελκυστική σχέση κινδύνου – απόδοσης.

Η μόνη άποψη που αψηφά το ρίσκο και την αβεβαιότητα είναι αυτή της βρετανικής HSBC, που εκτός του ότι θεωρεί όλη αυτή τη συζήτηση γύρω από τις ελληνικές εκλογές υπερβολική, παράλληλα συνιστά αγορά για τις εγχώριες μετοχές.

Ταυτόχρονα, η JP Morgan, επισημαίνει ότι το discount της ελληνικής αγοράς σε σχέση με τις αναδυόμενες είναι στα υψηλότερα επίπεδα από τη στιγμή που η Ελλάδα επανακατηγοριοποιήθηκε στις αναδυόμενες, από την άλλη πλευρά όμως μείωσε τις συστάσεις τις για τις ελληνικές τράπεζες και επίσης αφαίρεσε τη χώρα από τη λίστα με τις overweight επιλογές της στο τέλος του 2014.

Παράλληλα, η Morgan Stanley, η Bank of America Merrill Lynch και η Goldman Sachs μείωσαν έως και 40% τις τιμές στόχους των ελληνικών τραπεζών, υπό το πρίσμα ότι παρά τη μακροπρόθεσμη αξία που ενδεχομένως να εμφανίζουν, η αβεβαιότητα και η νέα κατάσταση που θα προκύψει μπορεί να αποτελέσουν τροχοπέδη για τις τιμές τους.

Τέλος, οι απόψεις για τα ελληνικά ομόλογα είναι πιο ασαφείς. Η Morgan Stanley βλέπει ελκυστικές αποτιμήσεις στα κρατικά ομόλογα και προτρέπει τους επενδυτές να τα διακρατήσουν εν όψει των εκλογών, αφού σε μάκρο επίπεδο η οικονομία πιθανότατα θα είναι πιο ανθεκτική σε μια αλλαγή πολιτικής κατεύθυνσης από ό,τι η οικονομία σε μίκρο επίπεδο.

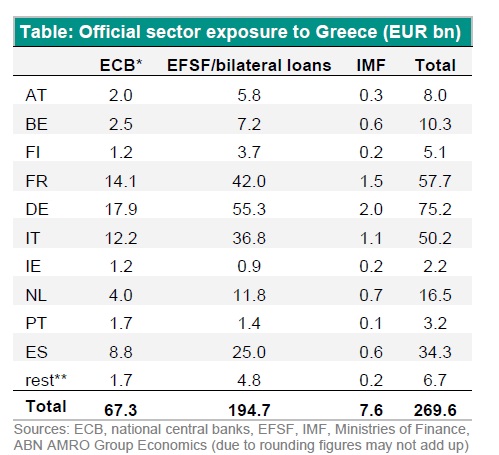

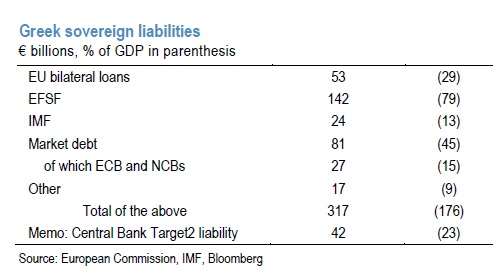

Από την άλλη, η JP Morgan που φαίνεται να αμφιταλαντεύεται ανάμεσα στο βραχυπρόθεσμο ρίσκο και στις μακροπρόθεσμες προοπτικές των ελληνικών assets, επισημαίνει ότι ένα χαμηλότερο σημείο εισόδου στα senior ομόλογα των ελληνικών τραπεζών ίσως είναι επενδυτική ευκαιρία. Το βασικό σενάριο της JP Morgan είναι μια νέα κυβέρνηση υπό τον ΣΥΡΙΖΑ η οποία μετά από διαπραγμάτευση με τον επίσημο τομέα θα οδηγήσει σε συμφωνία για νέο πρόγραμμα.

Παρ' όλα αυτά, πιστεύει ότι η επικράτηση της Ν.Δ. ή η δημιουργία ενός «μεγάλου συνασπισμού» είναι το καλύτερο δυνατό σενάριο.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς