Mια σειρά δύσκολων και περίπλοκων εξισώσεων καλείται να λύσει η ελληνική πλευρά, ώστε η οικονομία να μπει σε μια πορεία διαρκούς ανάπτυξης, από τα πολύ χαμηλά επίπεδα στα οποία βρίσκεται. Η πολιτική των καθυστερήσεων και των αναβολών λειτουργεί πλέον σε βάρος μας, καθώς υπάρχει ο κίνδυνος να μπλεχτούν ακόμη περισσότερο τα πράγματα στο προσεχές μέλλον από μια νέα ύφεση στην ευρωπαϊκή οικονομία ή από νέα όξυνση στις σχέσεις μεταξύ των ευρωπαϊκών χωρών και ευρωπαϊκών οργανισμών (π.χ. σχέσεις Ηνωμένου Βασιλείου με την Ευρωπαϊκή Ενωση, Βορρά - Νότου ή Βορρά και Ευρωπαϊκής Κεντρικής Τράπεζας).

Απέναντι σ’ αυτές τις καταστάσεις, το ελληνικό χρηματιστήριο ως μόνο του όπλο διαθέτει τις χαμηλές πλέον αποτιμήσεις των εταιρειών του, οι οποίες όμως δεν φαίνονται αρκετές για να προσελκύσουν σ’ αυτήν τη φάση το ενδιαφέρον των ξένων θεσμικών επενδυτών. Έτσι, οι αγοραστές είναι κυρίως αυτοί που μπαίνουν με μια ευρύτερη χρονικά προοπτική ή εκείνοι που ποντάρουν σε μια θετική είδηση-έκπληξη, η οποία θα προέλθει είτε από την εγχώρια πολιτική σκηνή, είτε από τους Ευρωπαίους εταίρους μας.

Η Ελλάδα θα πρέπει να ξεπεράσει πολλά και δύσκολα εμπόδια μέσα στους επόμενους μήνες, ώστε να μπει σε μια διαδικασία διατηρήσιμης ανάκαμψης, σε σχέση πάντα με τα πολύ χαμηλά τρέχοντα επίπεδα. Γιατί όσο και αν το ΑΕΠ γ΄ τριμήνου ήταν θετικό, η πρόβλεψη για ρυθμό ανάπτυξης 2,9% σε καμιά περίπτωση δεν μπορεί να υλοποιηθεί σε ένα κλίμα αβεβαιότητας και υψηλών επιτοκίων όπως αυτό που βιώνουμε το τελευταίο δίμηνο.

Η χώρα λοιπόν θα πρέπει να επιλύσει τέσσερις δύσκολες εξισώσεις:

- Εξίσωση πρώτη: Η κυβέρνηση καλείται να πάρει επώδυνες πολιτικά αποφάσεις για να λάβει την απαιτούμενη θετική έκθεση της τρόικας. Αυτό που η ελληνική πλευρά έχει επανειλημμένως τονίσει είναι πως τα επόμενα μέτρα της δεν θα είναι εισπρακτικά και θα αναφέρονται μόνο σε «τομές» και «διαρθρωτικές αλλαγές». Όμως, δεν φαίνεται να βρίσκονται σε μια τέτοια κατεύθυνση πολλές από τις τρέχουσες απαιτήσεις της τρόικας, όπως η αύξηση σε ορισμένες κατηγορίες ΦΠΑ, η μείωση βασικών συντάξεων σε συγκεκριμένα ασφαλιστικά ταμεία, οι απολύσεις στο δημόσιο και οι νέες (έμμεσες αυτήν τη φορά) μειώσεις αποδοχών σε υπαλλήλους του δημοσίου με το νέο μισθολόγιο.

- Εξίσωση δεύτερη: Σε περίπτωση που όλα πάνε καλά στην πρώτη... εξίσωση, η λήψη της «προληπτικής γραμμής στήριξης» μπορεί να αποτελεί ένα όπλο για να πετύχουμε καλύτερα επιτόκια, ωστόσο μοιάζει με το κεντρί ορισμένων εντόμων, που μπορούν να το χρησιμοποιήσουν μόνο μία φορά, και μάλιστα μετά πεθαίνουν. Και αυτό γιατί, αν η Ελλάδα κάνει χρήση της γραμμής στήριξης, τότε θα στιγματιστεί από τις αγορές ως αποτυχημένη και γενικότερα η έξοδός της στις αγορές θα τεθεί σε δοκιμασία. Άρα, θα πρέπει να φροντίσει ώστε να μην κάνει χρήση αυτού του όπλου, βασιζόμενη ουσιαστικά στις δικές της δυνάμεις. Για να γίνει όμως αυτό, απαιτείται κατ’ ελάχιστον κλίμα πολιτικής σταθερότητας, συνέχιση της σφιχτής δημοσιονομικής πολιτικής και επίτευξη θετικών ρυθμών ανάπτυξης. Πόσο δεδομένα θεωρούνται αυτά το 2015, με βάση τη σημερινή διάταξη των πολιτικών δυνάμεων της χώρας και την υπάρχουσα δυναμική;

- Εξίσωση τρίτη: Η ελληνική πλευρά (και σωστά) περιμένει την ολοκλήρωση αυτών των διαπραγματεύσεων, για να ξεκινήσουν οι συζητήσεις με στόχο την αναδιάρθρωση του δημόσιου χρέους. Η τελευταία θα βοηθήσει την Ελλάδα στο να μειώσει ως ένα βαθμό τη φορολογία και να αυξήσει τις δημόσιες επενδύσεις τα επόμενα χρόνια, άρα στο να τονώσει κάπως παραπάνω τη δοκιμαζόμενη εδώ και μια εξαετία οικονομία της. Η συζήτηση όμως για την αναδιάρθρωση του χρέους θα έπρεπε κανονικά να είχε ξεκινήσει από τον περασμένο Απρίλιο, αλλά μετατέθηκε για μετά τις ευρωεκλογές του Μαΐου, στη συνέχεια για μετά τα stress tests των τραπεζών και τώρα ευρωπαϊκοί κύκλοι υποστηρίζουν πως κάτι τέτοιο δεν... χρειάζεται να γίνει ή πως δεν θα μπορέσει να περάσει από τα κοινοβούλια των χωρών τους. Η Ελλάδα, λοιπόν, καλείται απέναντι σ’ αυτό το αρνητικό κλίμα είτε να πετύχει ένα συνδυασμό επιμήκυνσης-μείωσης επιτοκίων (που ζητάει η Νέα Δημοκρατία) είτε ένα κούρεμα του μεγαλύτερου μέρους του χρέους (που ζητάει ο ΣΥΡΙΖΑ).

- Εξίσωση τέταρτη: Για να πετύχει η χώρα την πολυπόθητη ανάπτυξη, χρειάζεται αναμφίβολα μεγάλου ύψους επενδύσεις από το εξωτερικό. Την ίδια ώρα, όμως, διαθέτει έναν εσωτερικό μηχανισμό που... καταφέρνει να μπλοκάρει ή έστω να καθυστερεί σημαντικά (όποιο κίνδυνο μπορεί να συνεπάγεται αυτό κάθε φορά) ακόμη και ήδη συμφωνημένες επενδύσεις. Χαρακτηριστικά πρόσφατα παραδείγματα είναι αυτά του Ελληνικού, του τρίτου προβλήτα του ΟΛΠ και του Αστέρα Βουλιαγμένης.

Και το κακό είναι πως σε όλες τις προαναφερθείσες περιπτώσεις, ο χρόνος κυλάει εναντίον μας: όσο περισσότερο καθυστερούμε να τις επιλύσουμε, τόσο το χειρότερο για την οικονομία, τόσο διογκώνονται τα προβλήματα, τόσο πιο πολύπλοκες γίνονται οι εξισώσεις...

Ένα μεγαλύτερο κακό, όμως, είναι ότι η χώρα επιχειρεί να βγει από το μνημόνιο χωρίς συγκεκριμένο εθνικό σχέδιο και χωρίς να έχει διδαχτεί από τα παθήματα της κρίσης. Οι πολιτικοί λαϊκισμοί, η νομοθετική επιπολαιότητα (λ.χ. οι επιπτώσεις στα πανεπιστήμια από τον νόμο Αρβανιτόπουλου για τις μεταγραφές) και τα συνεχή κρούσματα διαφθοράς αποτελούν σαφή δείγματα ότι βγαίνουμε από το μνημόνιο περίπου με την ίδια νοοτροπία που μπήκαμε σε αυτό.

Μεγάλες στρεβλώσεις στην αγορά των μετοχών

Πολύ φόβο και ακόμα περισσότερο θόρυβο κρύβουν οι πρόσφατες συνεδριάσεις του Χ.Α., αφού οι επενδυτές επιλέγουν τον πανικό ως... κριτήριο για τις επενδυτικές τους αποφάσεις. Η αντίδρασή τους ωστόσο έχει βάσιμο λόγο ύπαρξης. Η πολιτική εικόνα έχει περιπλέξει την κατάσταση στο Χ.Α. και στα ομόλογα, η απόδοση του 10ετούς διατηρείται άνω του 8% και εισάγει και πάλι στην εξίσωση τον πολιτικό κίνδυνο.

Η «τρομακτική» πτώση του 15% για την αγορά και του 28% για τον δείκτη των τραπεζών μετά την ανακοίνωση των αποτελεσμάτων των τραπεζικών stress tests στις 26 Οκτωβρίου, φοβίζει ακόμα και τους πιο τολμηρούς και ουσιαστικά επανέφερε την αγορά μπροστά σε σενάρια τρόμου, που οι περισσότεροι εκτιμούσαν ότι ήταν οριστικά παρελθόν.

Παράλληλα, πτώση έχουμε και στις τιμές των ελληνικών ομολόγων (πάνω από 15% από τα υψηλά στις 13 Οκτωβρίου), η οποία συμπίπτει χρονικά τόσο με τη διατήρηση της πολιτικής αβεβαιότητας όσο και με της άρνηση της τρόικας να επιστρέψει στην Ελλάδα. Το ελληνικό 10ετές ομόλογο λήξεως 2023 ήταν διαπραγματεύσιμο στο 6,75% ένα μήνα πριν και πλέον βρίσκεται στο 8,15%.

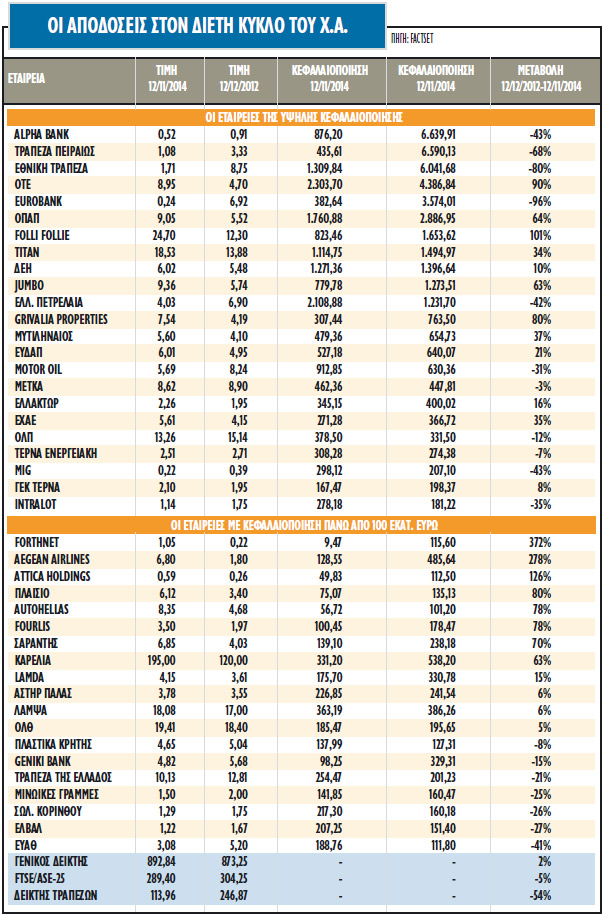

Η αγορά, όπως φαίνεται από την πορεία του Γενικού Δείκτη, έχει επιστρέψει στα τέλη του 2012, ενώ ο δείκτης της υψηλής κεφαλαιοποίησης κινείται λίγο χαμηλότερα από την αντίστοιχη περίοδο. Όμως, ο δείκτης των τραπεζών έχει χάσει παραπάνω από το μισό της αξίας του σημειώνοντας και νέα χαμηλά δωδεκαμήνου και δείχνοντας πόσο αρνητικά έχει επηρεάσει την εικόνα της αγοράς η πορεία των τραπεζικών αξιών. Μετά τις ανακεφαλαιοποιήσεις και την αύξηση των ποσοστών συμμετοχής των τραπεζών στη διαμόρφωση των δεικτών, η πορεία της αγοράς έχει μπει και πάλι σε περιπέτειες.

Παρότι ο Γενικός Δείκτης δείχνει να βρίσκεται σε αντίστοιχα επίπεδα με την περίοδο του Δεκεμβρίου του 2012, οι μη τραπεζικές μετοχές της υψηλής κεφαλαιοποίησης εξακολουθούν να σημειώνουν σημαντικά κέρδη, αποκαλύπτοντας πόσο στρεβλή είναι η συμμετοχή των τραπεζών στη διαμόρφωση της τελικής εικόνας. Οι μετοχές των Alpha Bank, Τράπεζας Πειραιώς, Εθνικής Τράπεζας και Eurobank σημειώνουν απώλειες από 43% έως 96%, ενώ για το ίδιο διάστημα (Δεκέμβριος 2012 μέχρι σήμερα) μόλις επτά μετοχές της υψηλής κεφαλαιοποίησης καταγράφουν απώλειες: MIG, Ελληνικά Πετρέλαια, Intralot, Motor Oil, ΟΛΠ, ΤΕΡΝΑ Ενεργειακή και ΜΕΤΚΑ κινούνται με αρνητικό πρόσημο στη σύγκριση με απώλειες από 43% έως 3%.

Παράλληλα, οι τίτλοι των Folli Follie Group, OTE, Grivalia Properties, ΟΠΑΠ και Jumbo εξακολουθούν να εμφανίζουν πολύ ισχυρά κέρδη, παρά την πρόσφατη αδυναμία τους. Η Folli Follie Group εξακολουθεί να είναι διαπραγματεύσιμη με διπλάσια τιμή απ’ ό,τι τον Δεκέμβριο του 2012, ο ΟΤΕ κατά 90% υψηλότερα, η Grivalia Properties κατά 80% και o ΟΠΑΠ κατά 64%, όσο περίπου και η Jumbo.

Στις χαμηλότερες κεφαλαιοποιήσεις της αγοράς, επίσης η εικόνα επιβεβαιώνει την παραπάνω κατάσταση, αφού ακόμα και η μετοχή της Τράπεζας της Ελλάδος βρίσκεται σε χαμηλότερα επίπεδα από τον Δεκέμβριο του 2012 κατά 21%. Στις εταιρείες με κεφαλαιοποίηση μεγαλύτερη των 100 εκατ. ευρώ, ελάχιστες σημειώνουν απώλειες με τις ΕΥΑΘ, Σωληνουργεία Κορίνθου, ΕΛΒΑΛ, Minoan Lines και ΣΙΔΕΝΟΡ να έχουν τις χειρότερες επιδόσεις. Στον αντίποδα, οι Forthnet, Aegean Airlines, Attica Group, Πλαίσιο, Autohellas, Fourlis και Σαράντης έχουν κέρδη άνω του 70%.

Σε τεχνικό επίπεδο, η θετική ματιά για την αγορά, αλλά από μικρή μερίδα επενδυτών, εστιάζει στο ότι το παράθυρο της ανοδικής αντίδρασης δεν έχει κλείσει και κλειδί για την επιστροφή σε θετικό μονοπάτι είναι η διατήρηση των 850 μονάδων, το οποίο ήταν και το πρόσφατο χαμηλό στην αγορά.

Επί της ουσίας, όπως επισημαίνεται, το σκηνικό ανατρέπεται άρδην μόνο αν δούμε κλείσιμο κάτω από αυτό το επίπεδο. Στον αντίποδα, οι ξένοι επενδυτές κινούνται με βάση το κλίμα και τα μηνύματα από την εσωτερική σκηνή της χώρας και, αν αποφασίσουν να ρευστοποιήσουν πιο επιθετικά, είναι πολύ πιθανό να έχουμε extreme επίπεδα πώλησης έως τις 788 μονάδες, χωρίς πολλές αντιδράσεις και... περιστροφές.

Παράλληλα, η τεχνική εικόνα της ΕΤΕ δεν δημιουργεί πολλά περιθώρια αισιοδοξίας, αφού κινείται καθημερινά σε νέα ιστορικά χαμηλά, ενώ και η Alpha Bank, που εμφάνιζε καλύτερη τεχνική εικόνα, ουσιαστικά έχει καταρρεύσει και κινείται σε χαμηλά δωδεκαμήνου.

Για τον δείκτη της υψηλής κεφαλαιοποίηση θα είναι θετικό αν διατηρηθεί πάνω από το όριο των 270 μονάδων, ωστόσο δεν είναι βέβαιο ότι το επίπεδο αυτό θα κρατήσει τους πωλητές αν και εφόσον συνεχιστούν οι πιέσεις και η πολιτική αβεβαιότητα, ενώ χαμηλότερα είναι και οι 250 μονάδες. Πάντως, όλα τα ημερήσια διαγράμματα δεικτοβαρών μετοχών όπως η Εθνική, Πειραιώς, Alpha Bank, ΔΕΗ, Ελληνικά Πετρέλαια, Motor Oil, Τιτάν, έχουν δώσει «σήμα εξόδου», ενώ ελαφρώς καλύτερη είναι η τεχνική εικόνα για τους τίτλους των Μυτιληναίος, ΜΕΤΚΑ, Folli Follie, Jumbo, αλλά και της Coca Cola HBC, που προσπαθεί να μείνει σε επαφή με τα 17,5 ευρώ.

Σε μηνιαίο επίπεδο, μόνο οι τίτλοι του Μυτιληναίου και της Jumbo δεν έχουν δώσει σήμα πώλησης και βρίσκονται σε ουδέτερη θέση, ενώ σε κατάσταση «buy» παραμένει μόνο η Folli Follie.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία