Μοιρασμένες είναι οι επενδυτικές τράπεζες για τις μετοχές και την πορεία του S&P 500 μέχρι το τέλος του 2022, αν και η μέση τιμή-στόχος για τον δείκτη των αμερικανικών μετοχών είναι σε υψηλά ακόμα επίπεδα.

Από τη μια, αρνητικά σήματα από τα περιθώρια κέρδους και τις αποτιμήσεις βλέπει η Morgan Stanley που βάζει τον πήχη για τους βασικούς δείκτες σε Ευρώπη και ΗΠΑ αρκετά χαμηλότερα, από την άλλη η JP Morgan παραμένει «ταύρος» και προτείνει στους επενδυτές να προσθέσουν «λελογισμένο κίνδυνο» στα χαρτοφυλάκιο τους.

«Παραμένουμε επιφυλακτικοί για τις μετοχές, δεδομένου του δύσκολου μακροοικονομικού περιβάλλοντος, του αυξημένου γεωπολιτικού κινδύνου και ενός νέου κύκλου υποβάθμισης των κερδών ανά μετοχή (EPS) το β΄ εξάμηνο, καθώς τα περιθώρια κέρδους συρρικνώνονται και οι αποτιμήσεις επίσης δείχνουν προς χαμηλότερα επίπεδα», εξηγούν για τις μετοχές οι αναλυτές της Morgan Stanley.

Στον ευρωπαϊκό δείκτη MSCI Europe (τρέχουσα τιμή 1.762) έχει στόχο στο βασικό σενάριο τις 1.760 μονάδες, στο θετικό σενάριο τις 2.000 μονάδες με ανοδικό περιθώριο 10% και, τέλος, στο αρνητικό σενάριο 1.340 μονάδες με πτωτικό περιθώριο πάνω από 25%. Η βασική τιμή-στόχος για το β' τρίμηνο του 2023 για τον δείκτη S&P 500 είναι οι 3.900 μονάδες, με την αγορά να θέτει έναν πολλαπλασιαστή P/E 16,5 φορές, ενώ στο μέτωπο των κερδών κατεβάζει τις εκτιμήσεις λόγω των αυξημένων πιέσεων στα κόστη και των επιβραδυνόμενων εσόδων.

Ακόμη και στο θετικό σενάριο της Morgan Stanley, για το β' τρίμηνο ο στόχος είναι στις 4.450 μονάδες, λίγο υψηλότερα από τα τρέχοντα επίπεδα. Στην περίπτωση των 4.450 μονάδων, η αγορά θέτει έναν πολλαπλασιαστή P/E 17,9 φορές για τα μελλοντικά (Ιούνιος 2024) κέρδη ανά μετοχή. Σε αυτό το σενάριο, η «γερακίσια» πορεία της Fed δεν αποτελεί κίνδυνο για το σκηνικό ανάπτυξης των ΗΠΑ και η καταναλωτική εμπιστοσύνη ανακάμπτει καθώς ο πληθωρισμός εξασθενεί.

Στο κακό σενάριο (bear case), η τιμή-στόχος πέφτει στις 3.350 μονάδες στο β' τρίμηνο του 2023, με την αγορά να θέτει έναν πολλαπλασιαστή P/E 15,9 φορές για τα μελλοντικά κέρδη ανά μετοχή των 212 δολαρίων. Αυτό το σενάριο προϋποθέτει ύφεση για τη Morgan Stanley και επιβράδυνση της αύξησης των κερδών το 2022 και στη συνέχεια εντελώς αρνητική μεταβολή το 2023 (-10%). Στο σενάριο αυτό, η συρρίκνωση των περιθωρίων είναι πιο σοβαρή το 2022 και το 2023, ο πληθωρισμός παραμένει σταθερότερος και η Fed παραμένει σε τροχιά «αυξήσεων επιτοκίων» παρά την επιβράδυνση του ρυθμού ανάπτυξης και τη σύσφιγξη των χρηματοπιστωτικών συνθηκών.

Για την JP Morgan ο στόχος του S&P 500 είναι στις 4.900 μονάδες, ενώ σταθερά θετικός για την πορεία των μετοχών στο β' εξάμηνο είναι ο strategist Marko Kolanovic, καθώς θεωρεί ότι το trade-off μεταξύ ανάπτυξης και πολιτικής φαίνεται ότι θα βελτιωθεί στο β΄ εξάμηνο, ενώ και οι αναθεωρήσεις των κερδών των εταιρειών είναι σε γενικές γραμμές θετικές.

Οι στόχοι που θέτει η ομάδα ανάλυσης της JPM για τις βασικές αγορές είναι οι 4.900 μονάδες για τον δείκτη S&P 500 στο τέλος του έτους ή 19% υψηλότερα, οι ευρωπαϊκές μετοχές 14% υψηλότερα, στις 275 μονάδες ο MSCI Eurozone και πάνω από 22% ανοδικό περιθώριο ο δείκτης των αναδυόμενων αγορών MSCI EM στις 1.300 μονάδες.

«Διατηρούμε την άποψή μας υπέρ του ρίσκου, δεδομένης της χαμηλής τοποθέτησης των επενδυτών σε μετοχές, του ρεκόρ επαναγορών μετοχών από τις ίδιες τις εταιρείες (buybacks), το πτωτικό κλίμα και την προσδοκία μας ότι δεν θα υπάρξει βραχυπρόθεσμη ύφεση χάρη στους ισχυρούς καταναλωτές των ΗΠΑ, την επαναλειτουργία από την Covid-19 και τα κίνητρα της Κίνας», εξηγεί ο Kolanovic.

Σε πιο ουδέτερο κλίμα είναι η αμερικανική τράπεζα Citigroup, που εκτιμά ότι ο δείκτης τιμής προ κέρδη (Ρ/Ε) του δείκτη MSCI World έχει υποχωρήσει από το μέγιστο -στις 20 φορές- στις 15 φορές, ακολουθώντας την άνοδο των αποδόσεων του αμερικανικού δεκαετούς ομολόγου (ομόλογο που προστατεύει από τον πληθωρισμό - 10Y TIPS) στο 0,3%.

«Περαιτέρω αύξηση στο +1% θα σήμαινε ότι ο παγκόσμιος δείκτης μετοχών τελεί υπό διαπραγμάτευση με συντελεστή 14 φορές. Η φετινή μείωση των μετοχών έχει παρακολουθήσει στενά την αύξηση των πραγματικών αποδόσεων, εξηγεί η Citi. Η νομισματική σύσφιγξη οδήγησε τις αποδόσεις των 10ετών ομολόγων των ΗΠΑ σε άνοδο από απόδοση -1,2% πέρσι το Νοέμβριο σε +0,3%. Οι στρατηγικοί αναλυτές της Citi για τα επιτόκια πιστεύουν ότι οι πραγματικές αποδόσεις τιμολογούν τώρα την αυστηρή (hawkish) νομισματική πολιτική, αλλά αναγνωρίζουν τους κινδύνους υπέρβασης. Η απάντηση της Citi στον παραπάνω φόβο είναι η σύνθεση ενός παγκόσμιου μετοχικού χαρτοφυλακίου που θα πρέπει να βοηθά στην αντιστάθμιση έναντι μιας περαιτέρω υποβάθμισης των μετοχών. Η στάση τους είναι αγορά (long) σε μετοχές αξίας και πώληση μετοχών ανάπτυξης

Οι μέσες εκτιμήσεις για τους δείκτες

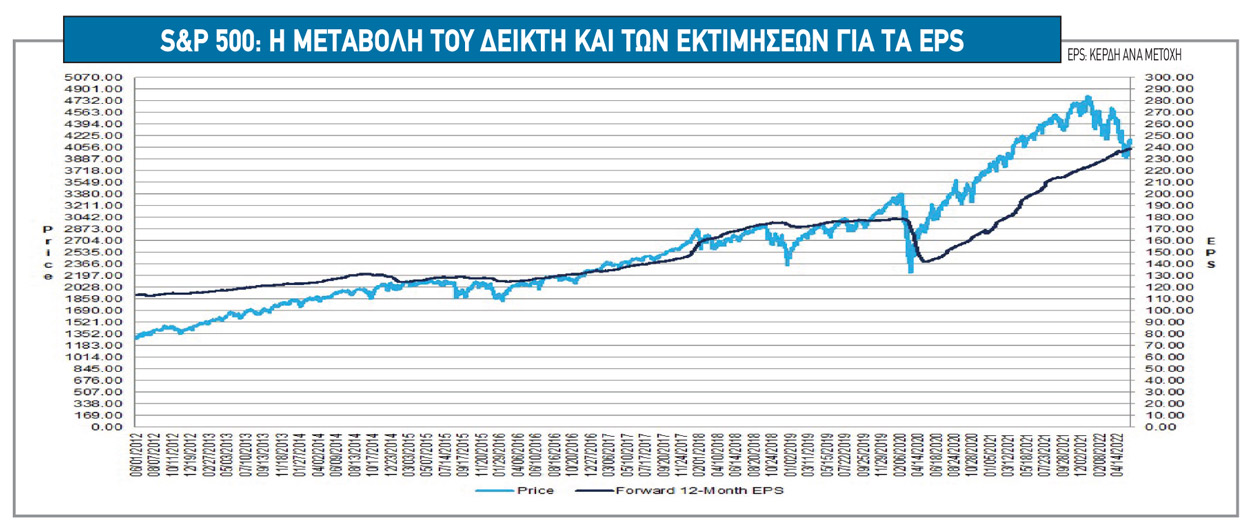

Ο δείκτης P/E των επόμενων 12 μηνών για τον S&P 500 είναι 17,5 φορές και είναι κάτω από τον μέσο όρο πενταετίας στις 18,6 φορές, αλλά πάνω από τον μέσο όρο των 10 ετών, που είναι 16,9 φορές, σύμφωνα με την Factset. Είναι επίσης χαμηλότερα από τα επίπεδα που καταγράφηκαν στο τέλος του α' τριμήνου, αλλά από τότε η τιμή του δείκτη έχει μειωθεί κατά 7,8%, ενώ η μελλοντική 12μηνη εκτίμηση των κερδών μετοχή (EPS) έχει αυξηθεί κατά 2,3%. Σε επίπεδο τομέων, ο δείκτης καταναλωτικών αγαθών (24,8 φορές) έχει τον υψηλότερο δείκτη P/E των επόμενων 12 μηνών, ενώ οι τομείς της ενέργειας (10,8 φορές) και των χρηματοοικονομικών (12,8 φορές) έχουν τον χαμηλότερο δείκτη P/E των επόμενων 12 μηνών.

Οι αναλυτές, κατά μέσο όρο, προβλέπουν 21% αύξηση της τιμής του δείκτη S&P 500 για τους επόμενους 12 μήνες, ενώ η τιμή-στόχος είναι στις 5.037 μονάδες, σημαντικά υψηλότερα από τις περίπου 4.000 μονάδες σήμερα. Σε επίπεδο τομέων, οι υπηρεσίες επικοινωνιών (+32,9%), οι καταναλωτικές διακρίσεις (+27,5%) και η τεχνολογία πληροφοριών (+24,1%) αναμένεται να δουν τις μεγαλύτερες αυξήσεις τιμών, καθώς αυτοί οι τομείς έχουν τις μεγαλύτερες ανοδικές διαφορές μεταξύ της τιμής-στόχου bottom-up και της τιμής κλεισίματος. Από την άλλη πλευρά, οι τομείς της ενέργειας (+5%) και των υπηρεσιών κοινής ωφέλειας (+6,4%) αναμένεται να δουν τις μικρότερες αυξήσεις τιμών, καθώς αυτοί οι τομείς έχουν τις μικρότερες ανοδικές διαφορές μεταξύ της τιμής-στόχου από κάτω προς τα πάνω και της τιμής κλεισίματος.

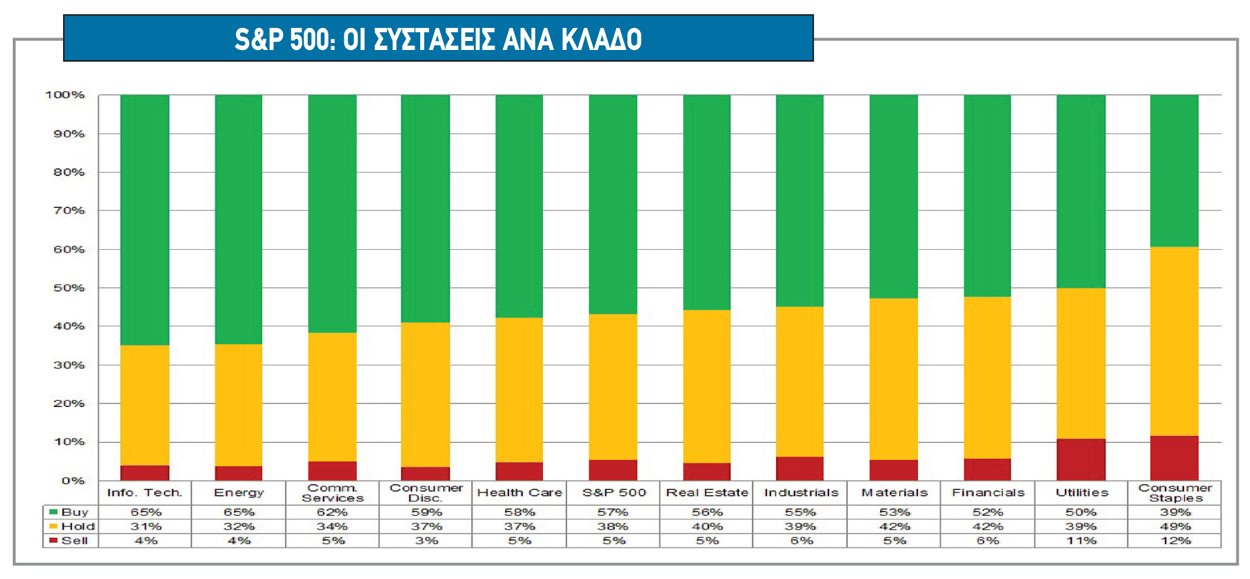

Συνολικά, υπάρχουν 10.729 αξιολογήσεις για μετοχές στον S&P 500, από αυτές το 56,8% είναι αξιολογήσεις αγοράς, το 37,7% είναι Hold αξιολογήσεις και το 5,4% είναι αξιολογήσεις Sell. Σε επίπεδο τομέα, οι αξιολογήσεις για την τεχνολογία πληροφοριών (65%) και την ενέργεια (65%) έχουν τα υψηλότερα ποσοστά αξιολογήσεων αγοράς, ενώ ο τομέας των καταναλωτικών αγαθών (39%) έχει τα χαμηλότερα ποσοστά αξιολογήσεων αγοράς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα