Το 2006 το Χρηματιστήριο του Λονδίνου «σνόμπαρε» τους μνηστήρες πέρα από τον Ατλαντικό που επιχειρούσαν να το σαγηνεύσουν.

Εκείνη την εποχή, τα ευρωπαϊκά χρηματιστήρια στροβιλίζονταν με ιλιγγιώδη ρυθμό στον δικό τους γαμήλιο χορό. Αρκετοί από τους μεγάλους είχαν ήδη ενωθεί σχηματίζοντας το Euronext. Η Γερμανία προσπαθούσε να πλασαριστεί ως παγκόσμιος ηγέτης. Οι υπερφουσκωμένοι ανταγωνιστές των ΗΠΑ προσπαθούσαν εν χορώ να κατακτήσουν τις ευρωπαϊκές αγορές και να δημιουργήσουν ισχυρά υπερατλαντικά κέντρα για εισαγωγές και συναλλαγές.

Η Ευρώπη είχε «έναν αέρα», μια πεποίθηση ότι οι δεσμοί της θα μπορούσαν να αποτελέσουν σοβαρή πρόκληση για τη Wall Street, η οποία βρισκόταν ακόμα στη σκιά του κραχ του dot-com και μιας σωρείας εταιρικών σκανδάλων. Ειδικά το χρηματιστήριο του Λονδίνου (LSE), με το ιστορικό του κύρος, ήταν ανένδοτο και αμύνθηκε αποφασιστικά. Είχε ήδη αποφύγει αρκετούς πιθανούς εταίρους, συμπεριλαμβανομένου του γερμανικού χρηματιστηρίου της Φρανκφούρτης, και θα συνέχιζε στην ίδια γραμμή.

Το Λονδίνο είχε μια «μοναδική παγκόσμια θέση», τεκμηρίωσε το LSE, δομημένη στη βαθιά επενδυτική βάση του City και στην κορυφαία βαθμίδα χρηματοοικονομικών υπηρεσιών. Όλο αυτό το οικοσύστημα θα ήταν όχι απλώς η οδός, αλλά και το θεμέλιο για να συνεχιστεί η προσέλκυση εταιρειών απ' όλο τον κόσμο που αναζητούσαν χρηματιστηριακή στέγη.

Κρίση στις ευρωπαϊκές μετοχές

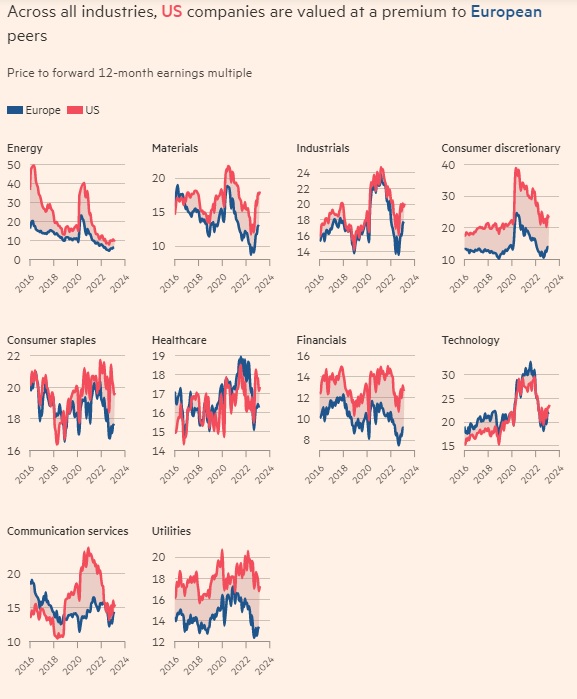

Η οικονομική κρίση, η αποχώρηση του Ηνωμένου Βασιλείου από την ΕΕ και η παγκόσμια υγειονομική κρίση έδειξαν αργότερα ότι όλες οι πλευρές έσφαλλαν. Οι αγορές των ΗΠΑ παραμένουν η αδιαμφισβήτητη στέγη για εισαγωγή και διαπραγμάτευση μετοχών των πιο δυναμικών και ταχέως αναπτυσσόμενων εταιρειών του κόσμου. Το Λονδίνο αποτυγχάνει να προσελκύσει αρχικές δημόσιες προσφορές (IPO) με λάμψη, και μάλιστα χάνει μερικά από τα πιο αξιόπιστα ονόματά του. Άλλες ευρωπαϊκές αγορές είναι περιφερειακές και αβαθείς, εξακολουθώντας να φέρουν μια έντονη μυρωδιά παλαιάς οικονομίας, στην οποία κυριαρχούν οι τράπεζες και οι βιομηχανίες.

Οι επενδυτές λένε ότι το ευρωπαϊκό όνειρο για την οικοδόμηση μιας επενδυτικής σκηνής μετοχών που θα ανταγωνιστεί τις ΗΠΑ παραμένει απόμακρο και ότι ο δρόμος προς τη δημιουργία του είναι στρωμένος με εμπόδια πρακτικά, πολιτικά και πολιτισμικά. Ακόμα κι αν τα ευρωπαϊκά χρηματιστήρια τροποποιήσουν τους κανόνες εισαγωγής σε μια προσπάθεια να προσελκύσουν νέες εταιρείες, οι ΗΠΑ έχουν ισχυρό προβάδισμα που θα χρειάζονταν δεκαετίες για να κλονιστεί, καθώς ο κόσμος προσαρμόζεται αργά στο τέλος της εποχής εύκολου χρήματος που γιγάντωσε τις εταιρείες του πρωταθλητισμού στην Αμερική.

«Οι ΗΠΑ είχαν έναν πολύ θετικό κύκλο ανατροφοδότησης στην τεχνολογία και με εταιρείες υψηλής ανάπτυξης», λέει ο Euan Munro, διευθύνων σύμβουλος της βρετανικής Newton Investment Management. «Αυτό δημιούργησε αποδόσεις και ενθουσιασμό, οι άνθρωποι επένδυσαν και δεν υπήρχε πραγματική βραχυπρόθεσμη πίεση... για να φανεί [εταιρική] κερδοφορία. Οι άνθρωποι ήταν χαρούμενοι που αγόραζαν ανάπτυξη, αυτή ήταν η ανταμοιβή».

Στην Ευρώπη, αντίθετα, «μερικές φορές υπάρχει μια αίσθηση ότι εταιρείες βγάζουν χρήματα και κόσμος συμμετέχει στην ανάπτυξη που δεν βλέπουν οι ΗΠΑ».

Πανδαιμόνιο και μετά απόσυρση

Μετά το ξέσπασμα του Covid-19, οι κεντρικές τράπεζες μείωσαν τα επιτόκια και έβαλαν πλάτη στις αγορές ομολόγων για να στηρίξουν τις κλυδωνιζόμενες οικονομίες. Ως αποτέλεσμα, το 2021 έσπασε όλα τα ρεκόρ εισαγωγών στο χρηματιστήριο, καθώς οι αξίες των περιουσιακών στοιχείων ανέβηκαν και οι εταιρείες εκτινάχθηκαν στις δημόσιες αγορές. Ο ενθουσιασμός ήταν τόσο έντονος, που οι ΗΠΑ ανακάλυψαν ξανά την τρέλα για τις εταιρείες εξαγοράς ειδικού σκοπού ή Spacs — εταιρείες λευκής επιταγής που ουσιαστικά εμφανίζονται στα χρηματιστήρια σαν ένα τσουβάλι μετρητά και στη συνέχεια κυνηγούν να καταβροχθίσουν άλλες εταιρείες, παρέχοντάς τους εύκολη πρόσβαση σε μια δημόσια εγγραφή.

Αλλά μέχρι το 2022 το περιβάλλον είχε αλλάξει δραματικά. Οι παγκόσμιες μετοχές υποχώρησαν περίπου 20% πέρυσι, καθώς οι κεντρικές τράπεζες ξεχείλωσαν τα επιτόκια για να αντιμετωπίσουν τον πληθωρισμό, και δεκάδες Spacs διαλύθηκαν. Οι επενδυτές δεν είχαν πλέον διάθεση για κερδοσκοπικά στοιχήματα σε εταιρείες που ακόμη δεν απέφεραν κέρδη. Η πρωτόγνωρη βιασύνη για αρχικές δημόσιες προσφορές βρήκε τοίχο.

Η Ευρώπη και η Βρετανία επίσης δεν τα πήγαν καλά. Η αξία των ευρωπαϊκών εισαγωγών το 2022 έπεσε στο χαμηλότερο σημείο της τελευταίας δεκαετίας, σύμφωνα με στοιχεία της Dealogic. Μόνο μία συμφωνία - η εισαγωγή της αυτοκινητοβιομηχανίας Porsche στη Φρανκφούρτη, ύψους 75 δισ. ευρώ - αντιπροσώπευε το 60% του συνολικού ποσού που συγκεντρώθηκε. Στη Βρετανία, οι νέες εισηγμένες του 2022, μόλις 45 εταιρείες, μάζεψαν 90% λιγότερα κεφάλαια σε σχέση με τα ύψη του 2021, σύμφωνα με στοιχεία του LSE. Μόνο έξι απ' αυτές συγκέντρωσαν πάνω από 100 εκατ. λίρες.

Η τεράστια υπεραπόδοση των ΗΠΑ τα τελευταία χρόνια —τόσο ως προς τον αριθμό εισαγωγών, όσο και ως προς τις αποτιμήσεις των εταιρειών— ήταν προϊόν δύο παραγόντων: της τεχνολογικής σκηνής στη Silicon Valley και της εξαιρετικά χαλαρής νομισματικής πολιτικής, που οδήγησε μετρητά προς περιουσιακά στοιχεία με μεγαλύτερο κίνδυνο, όπως μετοχές.

«Πάντα υπήρχε πολύ ανεπτυγμένη βάση επενδυτών τεχνολογίας στις ΗΠΑ», λέει ο Valery Barrier, συνεπικεφαλής για τις ευρωπαϊκές αγορές στη Citi στο Παρίσι. Ιδιαίτερα για μια δεκαετία περίπου μετά την οικονομική κρίση, ήταν ο τομέας με τη μεγαλύτερη ζήτηση.

Στις αρχές της δεκαετίας του 2000, η ταχεία ανάπτυξη και η άνθηση «εταιρειών-μαμούθ» στις ΗΠΑ, όπως η Apple και η Google, συνεπαγόταν ότι οι επενδυτές και οι εταιρείες τεχνολογίας στην Ευρώπη έμεναν ακόμη πιο πίσω, λέει ο Barrier, σε σχέση με πέρα από τον Ατλαντικό. «Όλο αυτό το οικοσύστημα πηγαίνει χέρι-χέρι: περισσότεροι επενδυτές τεχνολογίας σημαίνει περισσότερες εταιρείες τεχνολογίας. Δημιουργείται έτσι ένας ενάρετος κύκλος».

Το αποτέλεσμα, σύμφωνα με τραπεζίτες και άλλα στελέχη του trading, ήταν να ξεμένουν οι ευρωπαϊκές εταιρείες από τα απαραίτητα κεφάλαια για να τροφοδοτήσουν την ανάπτυξή τους. «Το ότι δεν έχουμε αρκετά χρήματα συνταξιοδοτικών ταμείων που επενδύονται στην Ευρώπη δεν επηρεάζει τις μεγάλες κεφαλαιοποιήσεις, αλλά επηρεάζει πραγματικά τις μεσαίες και μικρές κεφαλαιοποιήσεις», λέει ο Anthony Attia, παγκόσμιος επικεφαλής του Euronext για τις πρωτογενείς αγορές και το post trade.

Ειδικότερα, η Βρετανία υπέφερε από έλλειψη εγχώριων επενδύσεων στις μετοχές, καθώς τα μερίδια των συνταξιοδοτικών ταμείων σε εισηγμένες βούτηξαν μέσα σε δύο δεκαετίες από το 50% της κατανομής των περιουσιακών τους στοιχείων σε μόλις 4%, ύστερα από αλλαγές στους λογιστικούς κανόνες που τους έδωσαν κίνητρο αντ' αυτού να αγοράσουν κρατικά ομόλογα. Αυτό συγκρίνεται με την Αυστραλία και τον Καναδά, που και οι δύο διαθέτουν χρηματιστήρια όπου κυριαρχούν εταιρείες «παλαιάς οικονομίας», αλλά έχουν σε μετοχές το 22% και το 9% αντίστοιχα των συνταξιοδοτικών τους περιουσιακών στοιχείων.

Ο Antoine de Guillenchmidt, συνεπικεφαλής της Goldman Sachs για τις ευρωπαϊκές κεφαλαιαγορές, λέει ότι τα στελέχη των ευρωπαϊκών χρηματιστηρίων τον ρωτούν τακτικά τι μπορούν να κάνουν για να προσελκύσουν εταιρείες υψηλής ποιότητας.

«Το μόνο πράγμα που θα πρέπει να προωθήσετε, και δεν είναι υπό τον άμεσο έλεγχό σας, είναι να έχετε ένα οικοσύστημα εταιρειών διαχείρισης περιουσιακών στοιχείων που, είτε είναι ευρωπαϊκές, είτε εθνικές, θέλουν να επενδύσουν με το ίδιο βάρος και την ίδια δυναμική προσέγγιση, όπως οι αντίστοιχες στις ΗΠΑ», τους λέει. Οι δημόσιες εγγραφές που διαχειρίζεται η τράπεζά του τείνουν να έχουν «πολύ μεγάλο ποσοστό αμερικανικών κεφαλαίων ή το ευρωπαϊκό σκέλος των αμερικανικών κεφαλαίων που συμμετέχουν».

Σ' αυτό το κενό έχουν εισχωρήσει τα ιδιωτικά επενδυτικά κεφάλαια. Η δεκαετία του εύκολου χρήματος και των ιστορικά χαμηλών επιτοκίων τροφοδότησε την επέκταση των ομίλων private equity και στις δύο πλευρές του Ατλαντικού, επιτρέποντάς τους να αποκτούν εταιρείες σε χαμηλές αποτιμήσεις χρησιμοποιώντας φθηνή και άμεσα διαθέσιμη χρηματοδότηση.

Κατά ειρωνικό τρόπο, οι έξοδοι για τις εταιρείες private equity πραγματοποιούνται αργά. Όσο περισσότερο επιδεινώνονται οι αγορές μετοχών, τόσο οι εταιρείες ιδιωτικών επενδυτικών κεφαλαίων δυσκολεύονται να αποκομίσουν χρήματα από τις επενδύσεις τους σε εταιρείες μέσω εισαγωγής σε χρηματιστήριο, αφήνοντάς τες είτε να κατέχουν επιχειρήσεις για μεγαλύτερες περιόδους είτε να τις πωλούν σε άλλους ιδιώτες αγοραστές. Οι όμιλοι private equity σε ΗΠΑ και Ευρώπη κατά μέσο όρο κατείχαν εταιρείες για 6,5 χρόνια έως το 2022, σε σύγκριση με μόλις λίγο παραπάνω από 4 χρόνια το 2000, σύμφωνα με στοιχεία του PitchBook. «Πρέπει να βρούμε την κατάλληλη στιγμή για να στηρίξουμε τους ιδιώτες επενδυτές στις εξόδους τους», λέει ο Attia.

Ο συνολικός αριθμός των εισηγμένων εταιρειών έχει συρρικνωθεί σε όλο τον κόσμο τα τελευταία χρόνια, εν μέρει επειδή το εύκολο χρήμα σήμαινε ότι οι ιδιοκτήτες μπορούσαν να χρηματοδοτήσουν εύκολα την ανάπτυξή τους χωρίς να εισέλθουν στο χρηματιστήριο.

Αλλά και πάλι τα πήγε χειρότερα η Ευρώπη, καθώς πολλές από τις πολλά υποσχόμενες τεχνολογικές εταιρείες επιλέγουν την πλατφόρμα των ΗΠΑ: για παράδειγμα, η βρετανική εταιρεία λιανικής πώλησης ρούχων πολυτελείας Farfetch και η σουηδική εταιρεία αναπαραγωγής μουσικής Spotify το 2018, καθώς και η ελβετική εταιρεία αθλητικών ειδών On Running το 2021. Η Arm, σχεδιάστρια τσιπ, για χρόνια μια από τις ελάχιστες σημαντικές εταιρείες τεχνολογίας του LSE προτού εξαγοραστεί από τη SoftBank το 2016, επίσης ετοιμάζεται να επανεγγραφεί στη Νέα Υόρκη.

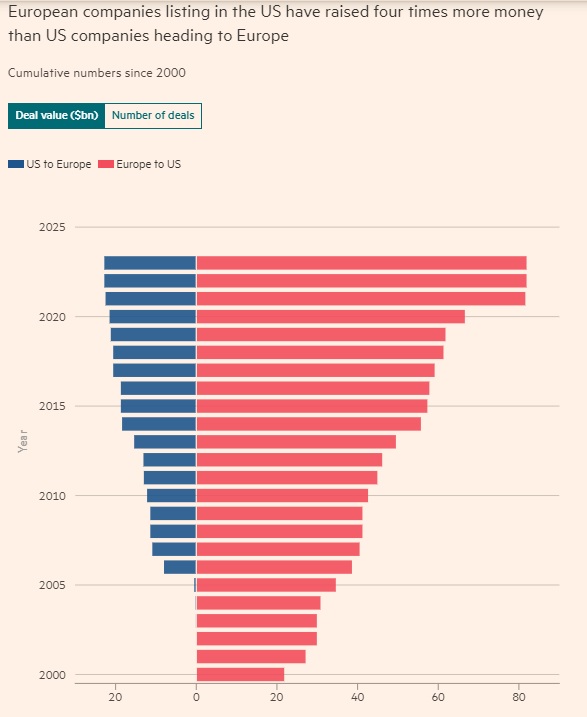

Οι Spacs «ρούφηξαν» επίσης τις νεοσύστατες ευρωπαϊκές εταιρείες που έβλεπαν με δυσπιστία οι εγχώριοι επενδυτές, όπως την εταιρεία λιανικής πώλησης αυτοκινήτων Cazoo και την εταιρεία παροχής υπηρεσιών υγείας Babylon. Η Ευρώπη άρχισε να χάνει ακόμη και υπάρχουσες εταιρείες. Από το 2000 κατευθύνθηκαν σε χρηματιστήρια των ΗΠΑ για εισαγωγή 221 ονόματα, αριθμός υπερδιπλάσιος από τον αντίστοιχο της αντίστροφης πορείας, σύμφωνα με την Dealogic. Όσοι επέλεξαν τις ΗΠΑ έχουν συγκεντρώσει συνολικά σχεδόν τετραπλάσια χρήματα από τις αμερικανικές εταιρείες που επέλεξαν την Ευρώπη.

Στις πιο αξιοσημείωτες περιπτώσεις συγκαταλέγεται ο γερμανικός βιομηχανικός κολοσσός Linde, αξίας 145 δισ. ευρώ, που αποχώρησε από τη Φρανκφούρτη τον περασμένο μήνα μένοντας μόνο στη Νέα Υόρκη και στερώντας από το γερμανικό χρηματιστήριο την πολυτιμότερη εταιρεία του.

«Δεν νομίζω ότι μπορείτε να ελπίζετε στην Ευρώπη πως θα αντιγράψετε τις ΗΠΑ ή το αντίστροφο», λέει ο Barrier της Citi. «Έχουμε παγκόσμιους πρωταθλητές στην Ευρώπη, αλλά μεγαλώνουν σε μικρότερη εγχώρια βάση πριν αποκτήσουν διεθνείς φιλοδοξίες».

Τα αμερικανικά χρηματιστήρια έχουν εντοπίσει την αδυναμία και φλερτάρουν τις ευρωπαϊκές εταιρείες, προσελκύοντάς τες για εισαγωγή στο χρηματιστήριο και επισημαίνοντας την πολύ μεγαλύτερη δεξαμενή κεφαλαίων και το εύρος των διαθέσιμων επενδυτών πέρα από τον Ατλαντικό.

Η Cassandra Seier, επικεφαλής διεθνών κεφαλαιαγορών στο Χρηματιστήριο της Νέας Υόρκης, λέει ότι το NYSE δραστηριοποιείται ευρύτερα. «Έχουμε μέλη που εδρεύουν σε διάφορες περιοχές», λέει. «Θέλουμε να εγγραφούν εταιρείες που προσπαθούν να προσελκύσουν αμερικανικά κεφάλαια, ανεξαρτήτως χώρας προέλευσης και μεγέθους».

Η θέση της Ευρώπης

Ο Attia του Euronext λέει ότι ο μεγαλύτερος διαχειριστής συναλλαγών στην Ευρώπη έχει μετατοπίσει το πεδίο ανταγωνιστικότητάς του. «Πριν από το Brexit παλεύαμε ενάντια στο LSE. Τώρα καθόλου δεν παλεύουμε εναντίον του LSE — παλεύουμε εναντίον του Nasdaq», λέει, προσθέτοντας ότι τα τελευταία δύο χρόνια το ευρωπαϊκό χρηματιστήριο δεν έχει χάσει τη μάχη ενάντια στον τεχνοβαρή ανταγωνιστή του στις ΗΠΑ.

Το Euronext έχει αναπτυχθεί τα τελευταία χρόνια μέσω σειράς εξαγορών. Τώρα παρέχει μια ενιαία πλατφόρμα για τις ανταλλαγές του Άμστερνταμ, του Παρισιού, του Μιλάνου και άλλων, καθώς και έναν οίκο εκκαθάρισης.

Αλλά ακόμα και μετά από δεκαετίες συζητήσεων για μια πανευρωπαϊκή κεφαλαιαγορά, η περιοχή παραμένει κατακερματισμένη, με πολυάριθμα χρηματιστήρια, οίκους εκκαθάρισης και διακανονισμού, καθώς και ένα συνονθύλευμα εθνικών νόμων για τους τίτλους. Όλα αυτά έρχονται σε πλήρη αντίθεση με το απλούστερο περιβάλλον στις ΗΠΑ, όπου υπάρχει μια κύρια ρυθμιστική αρχή για τις κινητές αξίες και ένας οίκος εκκαθάρισης, η Depository Trust & Clearing Corporation, που χειρίζεται όλες τις εκκαθαρίσεις και τους διακανονισμούς.

Ο Andreas Bernstorff, επικεφαλής equity capital markets στην BNP Paribas, λέει ότι η ασύνδετη φύση των χρηματιστηριακών χώρων εισαγωγής ανά την Ευρώπη παραμένει μεγάλο εμπόδιο. «Το πρόβλημα της Ευρώπης είναι ότι έχει [τόσες πολλές] συναλλαγές. Η συγκέντρωση της ρευστότητας αποτελεί πρόβλημα για τις ευρωπαϊκές κεφαλαιαγορές... Το Λονδίνο έχει υποβαθμιστεί ως ουδέτερο μέρος, το Άμστερνταμ είναι μια εναλλακτική».

Η ΕΕ έχει προτείνει σειρά αλλαγών για να καταστήσει λιγότερο δαπανηρή και δυσκίνητη την εισαγωγή εταιρειών μικρού και μεσαίου μεγέθους στο ευρωπαϊκό χρηματιστήριο, συμπεριλαμβανομένης της συντόμευσης της περιόδου αρχικής δημόσιας προσφοράς από έξι σε τρεις μέρες και της τυποποίησης των ενημερωτικών δελτίων δημόσιας προσφοράς σε ολόκληρη την Ενωση.

Βρετανοί αξιωματούχοι επίσης επιδιώκουν αλλαγές, όπως η διαβούλευση για τον ρόλο των βρετανικών συνταξιοδοτικών ταμείων στην εγχώρια αγορά μετοχών. «Η πραγματική αλλαγή απαιτεί οικονομική αλλά και διαρκή δέσμευση απ' όλα τα μέρη του οικοσυστήματος», λέει ο Nikhil Rathi, διευθύνων σύμβουλος της Αρχής Οικονομικής Συμπεριφοράς του Ηνωμένου Βασιλείου.

Ορισμένοι επενδυτές λένε ότι το κατακερματισμένο περιβάλλον στην Ευρώπη ταιριάζει στις ανάγκες τους. Οι ΗΠΑ μπορεί να έχουν πιο γρήγορους ρυθμούς, με περισσότερες συναλλαγές και βαθύτερη δεξαμενή επενδυτών, αλλά ό,τι κερδίζουν σε ποσότητα μπορεί να το χάνουν σε ποιότητα. Υπάρχει η απόλαυση των πλουσιοπάροχων αμοιβών στελεχών, που θα ήταν κοινωνικά πιο προβληματική στην Ευρώπη, μαζί με δομές ιδιοκτησίας δύο επιπέδων που συχνά παρέχουν περισσότερα δικαιώματα στους ιδρυτές εις βάρος άλλων μετόχων.

Οι ΗΠΑ είναι επίσης επιρρεπείς σε μανίες. Ο Luc Mouzon, επικεφαλής equity capital markets στην Amundi, τον μεγαλύτερο επενδυτικό οίκο της Ευρώπης, περιγράφει την έκρηξη των Spacs ως «μια τρελή αγορά, μια παράσταση κλόουν», ενώ ο Bernstorff λέει ότι σήμανε το «αποκορύφωμα της βλακείας» στην εποχή των χαμηλών επιτοκίων.

Ο Mouzon προσθέτει ότι το 2022 «η άποψή μας για τις αποτιμήσεις [στην Ευρώπη] εισακούστηκε. Ήταν πιο ορθολογική. Υπήρξαν πράγματι λιγότερες αρχικές δημόσιες προσφορές, αλλά από τη δική μας οπτική ήταν πολύ καλύτερα». Προσθέτει ότι μια εισαγωγή είναι επιτυχημένη «όταν μετά από πέντε έως οκτώ χρόνια είμαστε ακόμα εκεί... Δεν χρειάζεται να είναι ένα πέρασμα ούτε να κεφαλαιοποιήσετε σε λίγους μήνες».

Δύο πράγματα θα μπορούσαν να βοηθήσουν την Ευρώπη να πάρει φόρα. Το ένα είναι το μακροοικονομικό περιβάλλον. Η επανεμφάνιση του πληθωρισμού και οι συνακόλουθες απότομες αυξήσεις επιτοκίων σημαίνουν ότι οι επενδυτές δεν είναι πλέον τόσο πρόθυμοι να ποντάρουν σε εταιρείες που υπόσχονται κέρδη κάποια στιγμή στο μέλλον. Αντίθετα, προσηλώνονται στις πιο σταθερές και πειθαρχημένες εταιρείες, που πληρώνουν μερίσματα σε αφθονία στην Ευρώπη.

«[Ο πληθωρισμός] έχει βαθιές συνέπειες στον τρόπο διάρθρωσης ενός χαρτοφυλακίου», λέει ο Munro της Newton. Χτυπά τις τιμές των ομολόγων και κεντρίζει τα πονταρίσματα σε μετοχές, εξηγεί. «Τώρα, ακόμη και οι μεγαλύτεροι σε ηλικία άνθρωποι σκέφτονται να επενδύσουν σε μετοχές με εισόδημα».

Ο άλλος παράγοντας, ίσως κατά ειρωνικό τρόπο, είναι το Brexit. Η Βρετανία, που μετά την αποχώρησή της από την ΕΕ αναζητά ευκαιρίες έξω από κανόνες, είναι γεμάτη με μια φρέσκια αποφασιστικότητα να ανανεώσει τον ακόμη αξεπέραστο κλάδο χρηματοοικονομικών υπηρεσιών της. Εάν το πετύχει, και με την ευκαιρία καταφέρει να αναζωογονήσει το χρηματιστήριο του Λονδίνου, θα ενταθεί η πίεση στην ΕΕ να ανταποκριθεί με τον ίδιο τρόπο.

«Σε καμιά περίπτωση δεν είναι χαμένη υπόθεση», λέει η Nathalia Barazal, συνεπικεφαλής της Lombard Odier Investment Managers. «Όταν νιώθεις την ψυχρολουσία της ήττας, είναι ο καταλύτης, μια κλοτσιά στον πισινό. Ή κάνεις κάτι ή χάνεις».

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα