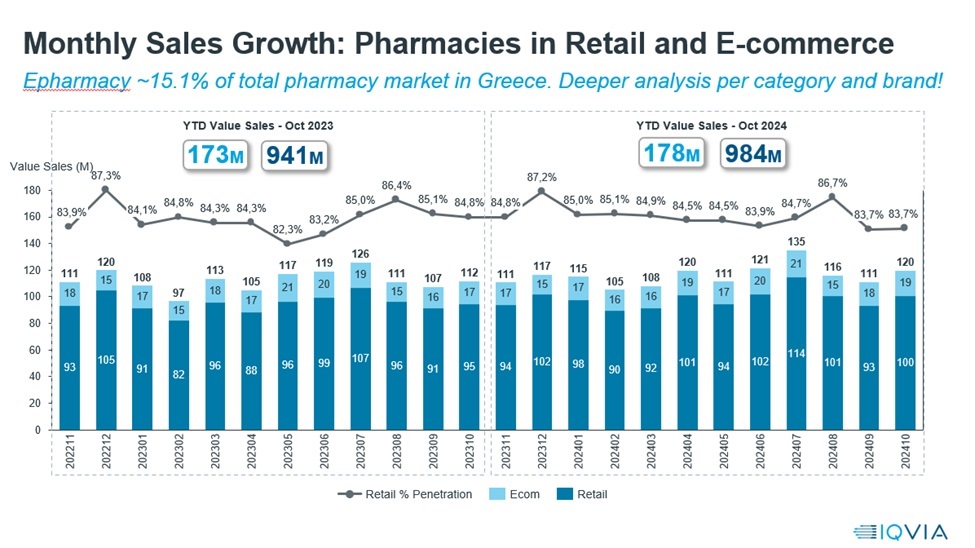

Τάσεις σταθεροποίησης στην περιοχή του 15% -ένα από τα μεγαλύτερα ποσοστά στην Ευρώπη- παρουσιάζει το μερίδιο των ηλεκτρονικών φαρμακείων στο σύνολο της αγοράς στην Ελλάδα, με το φυσικό φαρμακείο να διατηρεί το 85%.

Η αγορά δείχνει σημάδια ωρίμανσης, με μικρές διακυμάνσεις σε επίπεδο όγκου πωλήσεων και αξίας, σε αντίθεση με άλλες ευρωπαϊκές χώρες όπου η εικόνα μεταβάλλεται ραγδαία.

Στις επιμέρους κατηγορίες όσων προϊόντων πωλούνται τόσο από το φυσικό όσο και από το ηλεκτρονικό φαρμακείο, ο Έλληνας καταναλωτής εξακολουθεί να εμπιστεύεται το φυσικό κατάστημα για σκευάσματα στα οποία χρειάζεται τη γνώμη του φαρμακοποιού, ενώ στρέφεται περισσότερο σε on line αγορές αναζητώντας μεγαλύτερες εκπτώσεις για καλλυντικά και άλλα προϊόντα.

Τα συμπεράσματα αυτά προκύπτουν από την πρώτη συστηματική συγκριτική ανάλυση της αγοράς φαρμακείου στην Ελλάδα που πραγματοποίησε η IQVIA Ελλάδας και παρουσίασε πρόσφατα σε εκδήλωση στη Θεσσαλονίκη.

Οι τάσεις σε Ελλάδα και Ευρώπη

Σύμφωνα με στοιχεία που παρέθεσε ο γενικός διευθυντής της εταιρίας, Νίκος Κωστάρας, σχεδόν σε όλες τις χώρες της Ευρώπης το ηλεκτρονικό φαρμακείο αναπτύσσεται με μεγαλύτερους ρυθμούς σε σχέση με το φυσικό, με μοναδική εξαίρεση τη Γερμανία, όπου το ηλεκτρονικό φαρμακείο ανέβηκε τον τελευταίο χρόνο μόνο κατά 1,5%, έναντι 3% του φυσικού.

Αυτό συμβαίνει, όπως εξήγησε, γιατί η Γερμανία είναι μια ώριμη και σταθεροποιημένη αγορά, με το ηλεκτρονικό φαρμακείο να κατέχει ήδη ένα μεγάλο μερίδιο της τάξης του 25%. Σε ορισμένες χώρες η αύξηση της αξίας των on line πωλήσεων σε ένα χρόνο είναι πολλαπλάσια αυτής των φυσικών, με χαρακτηριστικά παραδείγματα την Σλοβακία (34% έναντι 6%), την Τσεχία (25% έναντι 4%), την Ιταλία (21% έναντι 2%), την Ισπανία (15% έναντι 4%) και την Πολωνία (12% έναντι 6%).

Μέσα σε αυτό το σκηνικό η Ελλάδα παρουσίασε μια εικόνα σταθεροποίησης κοντά στο 15%. Συγκεκριμένα, από τον Ιούνιο του 2023 ως τον Ιούνιο του 2024, το μερίδιο του ηλεκτρονικού φαρμακείου στο σύνολο της αγοράς υποχώρησε ελαφρά από το 14,3% σε 13,9% σε τεμάχια και από 15,1% σε 14,9% σε αξία. Στο ίδιο διάστημα το ποσοστό του φυσικού φαρμακείου ανέβηκε από 85,7% σε 86,1% σε τεμάχια και από 84,9% σε 85,1% σε αξία.

Οι μικρές διακυμάνσεις στην Ελλάδα οφείλονται στο γεγονός ότι το ηλεκτρονικό φαρμακείο έχει ήδη κατοχυρώσει ένα σημαντικό μερίδιο, σε αντίθεση με άλλες χώρες όπου οι τάσεις βρίσκονται σε στάδιο διαμόρφωσης. Χαρακτηριστικά, στην Ισπανία κατέχει μόλις 3% σε αξία, στο Βέλγιο και στην Πολωνία 5%, στην Ιταλία 7% και στη Σλοβακία 9%.

Μεγάλες διαφοροποιήσεις ανά κατηγορία προϊόντων

Αν η συνολική εικόνα της αγοράς δείχνει σημάδια ωριμότητας και σταθεροποίησης, η ανάλυση ανά κατηγορία προϊόντων αποκαλύπτει μεγάλες διαφοροποιήσεις:

- Η κατηγορία OTC (Over-The-Counter), η οποία περιλαμβάνει προϊόντα αυτοθεραπείας που πωλούνται χωρίς συνταγή, παρουσίασε σταθερή αύξηση σε ετήσια βάση, αλλά παραμένει χαμηλά σε σχέση με το φυσικό φαρμακείο που διατηρεί τα ηνία (σ.σ. η σύγκριση αφορά όσα OTC προϊόντα πωλούνται και από ηλεκτρονικά φαρμακεία)

- Η κατηγορία PEC (Personal Care – καλλυντικά) ανέβηκε και στις δύο αγορές, με το ηλεκτρονικό να υπερέχει έναντι του φυσικού

- Στην κατηγορία PAC (Patient Care – γάζες, απολυμαντικά, αναλώσιμα κ.ά.) καταγράφηκε πτώση των πωλήσεων, τόσο στο ηλεκτρονικό όσο και στο φυσικό φαρμακείο. Το γεγονός αποδίδεται στην επιστροφή της αγοράς σε κανονικά επίπεδα έπειτα από τη μεγάλη αύξηση που παρουσίασε αυτή η κατηγορία στην περίοδο έξαρσης της πανδημίας κορωνοϊού. Το φυσικό φαρμακείο εξακολουθεί να προηγείται και σε αυτήν την κατηγορία, κυρίως επειδή συμπεριλαμβάνει προϊόντα ανάγκης, που συνήθως κάποιος χρειάζεται να προμηθευτεί άμεσα.

- Στην κατηγορία NUT (Nutrition – παιδικά γάλατα, βιταμίνες, συμπληρώματα διατροφής κ.ά.) το ηλεκτρονικό φαρμακείο συνεχίζει να αναπτύσσεται, με προοπτικές περαιτέρω μεγέθυνσης, τόσο σε επίπεδο τεμαχίων όσο και αξίας.

Ανάλυση προτιμήσεων καταναλωτών

Οι παραπάνω τάσεις συνθέτουν την εικόνα μιας αγοράς στην οποία εξακολουθούν να μεγαλώνουν οι δύο μεγάλες κατηγορίες προϊόντων –OTC και Personal Care- με το φυσικό φαρμακείο να διατηρεί την κυριαρχία στα πρώτα και το ηλεκτρονικό στα δεύτερα. Παρόμοιες διακυμάνσεις παρουσιάζουν οι πωλήσεις και στις άλλες δύο κατηγορίες, με το Nutrition να έχει δυναμική αύξησης περισσότερο στα ηλεκτρονικά και το Patient Care στα φυσικά φαρμακεία.

«Γενικότερα βλέπουμε ότι το φυσικό φαρμακείο στην Ελλάδα παραμένει πάρα πολύ δυνατό, ότι ο κόσμος εμπιστεύεται προφανώς τη σχέση του με τον φαρμακοποιό και η σχέση αυτή τον βοηθάει να αγοράσει από συγκεκριμένες κατηγορίες, που συνδέονται με το κομμάτι της υγείας. Θέλει τη γνώμη του ειδικού και αυτός είναι ο φαρμακοποιός», επεσήμανε ο κ. Κωστάρας, για να συμπληρώσει: «Στο κομμάτι του personal care, που είναι τα καλλυντικά, βλέπουμε ότι το ηλεκτρονικό φαρμακείο είναι πολύ δυνατό, γιατί αφενός εκεί υπάρχουν τα θέματα των εκπτώσεων και αφετέρου εκεί μπορεί να έχει πάρει γνώμη από άλλους ειδικούς, π.χ. δερματολόγους που του συστήνουν ένα προϊόν»

Ο ίδιος παρατηρεί πως η αγορά παραμένει υπό διαμόρφωση, καθώς δεν υπάρχει κάποια πολύ μεγάλη συγκέντρωση ακόμη, επομένως υπάρχει πολύ μεγάλος ανταγωνισμός για τις τιμές, κάτι που είναι προς όφελος του καταναλωτή. Οι τάσεις δείχνουν περαιτέρω ανάπτυξη του ηλεκτρονικού φαρμακείου, λόγω πρακτικότητας, χρόνου και πολλές φορές καλύτερων τιμών.

Η υπηρεσία ePharmacy audit

Η ανάλυση έγινε μέσα από την πρωτοποριακή υπηρεσία ePharmacy audit που παρουσίασε η IQVIA Ελλάδος ανταποκρινόμενη στην διαχρονική ανάγκη της αγοράς για αξιόπιστη αποτύπωση της συνολικής αγοράς του φαρμακείου, με διαχωρισμό των δύο καναλιών, ηλεκτρονικού και φυσικού.

Σύμφωνα με ανακοίνωση της εταιρίας, η μεθοδολογία και τα βασικά χαρακτηριστικά της καινοτόμας υπηρεσίας συνοψίζονται ως εξής:

- Ακρίβεια και αξιοπιστία: Καθημερινή συλλογή δεδομένων πραγματικών πωλήσεων σε επίπεδο κωδικού προϊόντος (barcode), απευθείας από τις βάσεις δεδομένων και τα ERP συστήματα των συνεργαζόμενων ηλεκτρονικών φαρμακείων.

- Αναγωγή του συνόλου της αγοράς του ηλεκτρονικού φαρμακείου: Με βάση ακριβή δεδομένα από ένα αντιπροσωπευτικό δείγμα της εγχώριας αγοράς των ηλεκτρονικών φαρμακείων και εφαρμόζοντας προηγμένες στατιστικές μεθοδολογίες αναγωγής, η IQVIA παρέχει αξιόπιστη, στατιστική αποτύπωση του συνόλου της αγοράς.

- Αποτύπωση της πραγματικής εγχώριας καταναλωτικής ζήτησης: Διαχωρισμός των καταναλωτικών πωλήσεων (B2C) από τις χονδρεμπορικές (B2B) σύμφωνα με τον τύπο του παραστατικού αγοράς και μέσω πρόσθετων στατιστικών ελέγχων ποιότητας.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία