Περίπου πέντε εβδομάδες θετικής πορείας ήταν αρκετές ώστε ο αμερικανικός δείκτης S&P 500 να πάρει πίσω το 60% από τις φετινές του απώλειες. Για τις ευρωπαϊκές αγορές μετοχών, όμως, η πορεία των τελευταίων εβδομάδων, αν και θετική, σε καμία περίπτωση δεν προσεγγίζει την πορεία του αμερικανικού δείκτη.

Η φαινομενικά πιο θετική ματιά των χρηματοπιστωτικών αγορών καμουφλάρει τις ανησυχίες για το ενδεχόμενο περισσότερων αρνητικών ειδήσεων στα πολλά ανοιχτά μέτωπα σε οικονομία, γεωπολιτική και υγειονομική κατάσταση μπροστά μας. Ενώ η βασική πρόβλεψή του consensus δεν βλέπει την παγκόσμια οικονομία να κυλά σε ύφεση, οι κίνδυνοι είναι έντονα στραμμένοι προς τα... κάτω. Περιλαμβάνουν μια εντονότερη από την προβλεπόμενη ύφεση στη ζώνη του ευρώ λόγω ενέργειας, την αποτυχία των κινεζικών αρχών να παράσχουν επαρκή κίνητρα παραγωγής και μια πιο γρήγορη εξασθένηση των καταναλωτικών δαπανών και των συνθηκών στην αγορά εργασίας των ΗΠΑ.

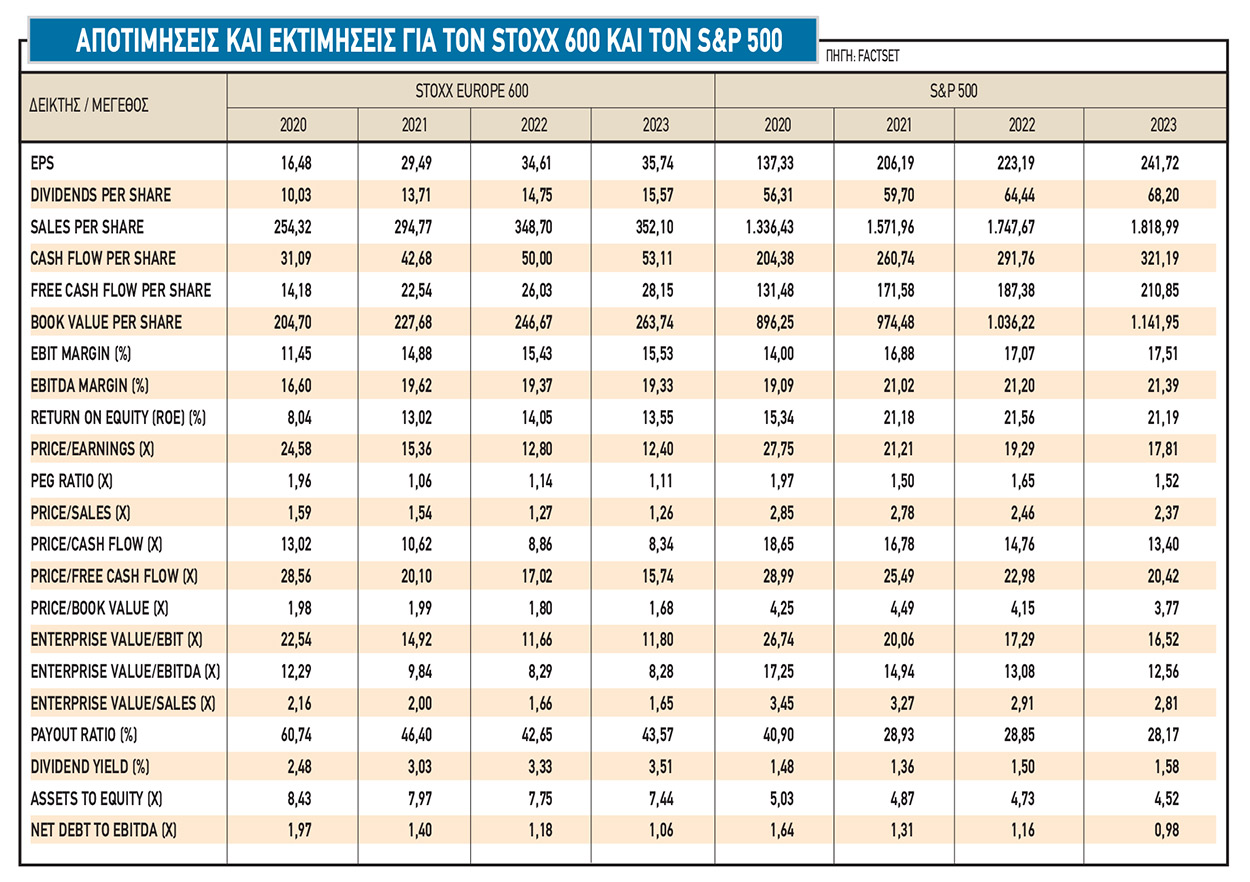

Ο δείκτης αποτίμησης τιμής προς κέρδη (P/E) των μετοχών της Ευρώπης φαίνεται να έχει προεξοφλήσει αρκετά, ενώ οι μετοχές των ΗΠΑ και η κατηγορία μετοχών ανάπτυξης είναι σε πιο υψηλά επίπεδα και θεωρητικά εξακολουθούν να πιέζονται από τη σύσφιξη της ρευστότητας, κάτι το οποίο όμως δεν αποτυπώνεται.

Για τις ευρωπαϊκές μετοχές, τα υψηλά κέρδη δείχνουν φθηνές τις μετοχές σε όρους αποτίμησης P/E, ιδίως για τους κυκλικούς τομείς, και το consensus των αναλυτών φαίνεται μάλλον αισιόδοξο. Από την άλλη, μέχρι να αποσαφηνιστεί τι μέλλει γενέσθαι με τις παραδόσεις ρωσικού φυσικού αερίου στην Ευρώπη και μέχρι οι προσδοκίες να επαναπροσδιοριστούν ή οι φόβοι για την ύφεση μειωθούν, το «sell the rally» μπορεί να συνεχιστεί. Έτσι, παρότι η ομαλοποίηση των αποτιμήσεων βρίσκεται σε εξέλιξη, η μεταβλητότητα παραμένει υψηλή.

Η αγορά μετοχών της Ευρώπης έχει αναμφισβήτητα υποτιμηθεί περισσότερο απ’ όσο δικαιολογείται λόγω της σύγκρουσης στην Ουκρανία και οι αποτιμήσεις της φαίνονται λογικές. Τον Δεκέμβριο του 2018, όταν η Fed βρισκόταν στον μέγιστο βαθμό «hawkishness», οι πραγματικές αποδόσεις των ΗΠΑ ήταν +120 μ.β. και ο δείκτης αποτίμησης Ρ/Ε των επόμενων 12 μηνών (12m Fwd P/E) MSCI World ήταν στις 13,3 φορές, έναντι 20 μ.β. και 15,5 φορές αντίστοιχα τώρα.

«Φθηνοί» δείκτες

Οι αναβαθμίσεις των κερδών ανά μετοχή (EPS) από τις αρχές του έτους (ytd) και ειδικά μετά τις ανακοινώσεις του β΄ τριμήνου σε ΗΠΑ και Ευρώπη έχουν αμβλύνει τον αντίκτυπο από την αύξηση των επιτοκίων στις μετοχές και συνέβαλαν στην ανοδική κίνηση των τελευταίων εβδομάδων. Τα κέρδη ανά μετοχή των εταιρειών, ωστόσο, μπορεί να μην αποτελέσουν τόσο θετικό καταλύτη για τις μετοχές, δεδομένου του πολύ υψηλού επιπέδου τους, αλλά και των αυξανόμενων μακροοικονομικών κινδύνων.

Τα αποτελέσματα του β΄ τριμήνου ήταν ισχυρά και ενώ οι προβλέψεις διατηρήθηκαν σε μεγάλο βαθμό, οι προοπτικές έκτοτε έχουν γίνει σίγουρα πιο αβέβαιες για το 2023. Μέχρι οι προσδοκίες να επαναπροσδιοριστούν χαμηλότερα, αν οι ανησυχίες για την ύφεση δεν αμβλυνθούν, στην καλύτερη περίπτωση οι επενδυτές θα συνεχίσουν να πωλούν τα ράλι.

Η πρόβλεψη στη βάση δεδομένων της Factset για την αύξηση των κερδών ανά μετοχή (EPS) για το 2022 είναι στο 17,4% για την Ευρώπη, χαμηλότερα είναι οι εκτιμήσεις της IBES για 12%, αλλά για το 2023, η εκτίμηση είναι στο 3%. Στο παρελθόν, σε περιόδους ύφεσης, τα κέρδη υποχωρούσαν κατά μέσο όρο περίπου 35% και οι μετοχές 30% περίπου.

Οι δείκτες αποτίμησης των κυκλικών τομέων σε όρους P/E φαίνονται πιεσμένοι αλλά τα κέρδη φαίνονται υψηλά, ακόμα κι αν λάβουν χώρα σημαντικές περικοπές από την επιβράδυνση της δραστηριότητας. Μέχρι αυτό να συμβεί, οι επενδυτές μπορεί να μη δώσουν στις φθηνές αποτιμήσεις το πλεονέκτημα της αμφιβολίας.

Τι επιλέγουν οι αναλυτές

Οι τομείς των πρώτων υλών, ενέργειας, μεταφορών, διαρκών αγαθών, λιανικού εμπορίου και αυτοκινήτων έχουν δει απότομη αύξηση των EPS τους μετά την πανδημία, δεδομένου του προσανατολισμού τους προς την ανάπτυξη, οπότε μπορεί να κινδυνεύουν από κάμψη αν η δραστηριότητα επιβραδυνθεί πραγματικά. Ωστόσο, οι τομείς της ενέργειας, τα αυτοκίνητα, οι μεταφορές, τα μεταλλεία και οι τράπεζες διαπραγματεύονται πολύ χαμηλότερα από τα επίπεδα P/E του προηγούμενου επεισοδίου sell-off, γεγονός που παρέχει κάποιο μαξιλάρι ασφαλείας.

Την ίδια ώρα, ο τομέας των ημιαγωγών φαίνεται να απειλείται περισσότερο από τις μειώσεις στα EPS. Οι εταιρείες από τα διαρκή αγαθά, το λιανικό εμπόριο, τα χημικά και τις πρώτες ύλες φαίνονται επίσης ευάλωτες, δεδομένων των πλούσιων πολλαπλασιαστών τους σε σχέση με τα προηγούμενα χαμηλά επίπεδα. Στο β΄ εξάμηνο οι επενδυτές αναμένεται να εστιάζουν όλο και περισσότερο στους κινδύνους για τα κέρδη ανά μετοχή.

Οι κύριες προβλέψεις για την αύξηση των EPS φαίνονται υπερβολικά ανοδικές, ενώ οι αναθεωρήσεις των κερδών δείχνουν καθαρές υποβαθμίσεις για μεγάλο διάστημα του τρέχοντος έτους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα