Έπειτα από μια χρονιά κατά την οποία οι αποδόσεις σε όλες τις βασικές κατηγορίες των περιουσιακών στοιχείων είναι εξαιρετικά θετικές, οι συνθήκες για τη νέα χρονιά είναι πιο σύνθετες, αφού και η πανδημία θα έχει αφήσει το αποτύπωμα της στις επιχειρήσεις, τους κρατικούς προϋπολογισμούς και την ψυχολογία των καταναλωτών.

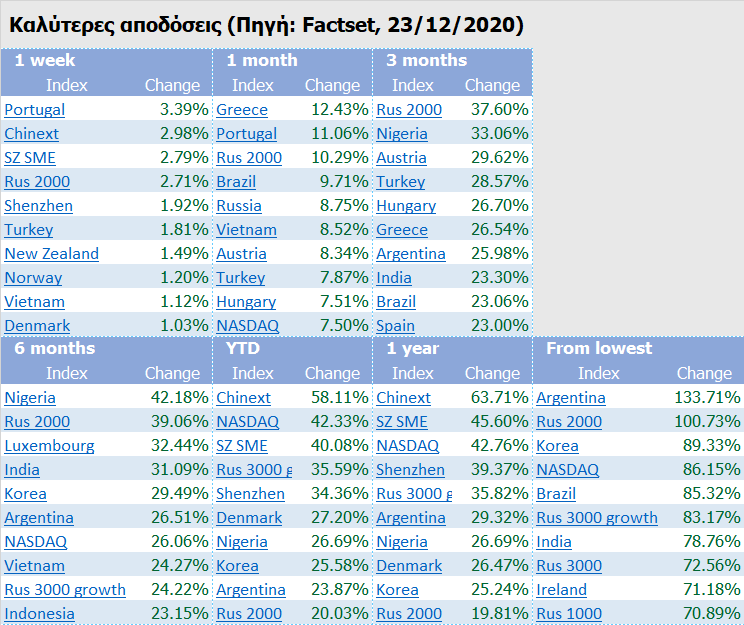

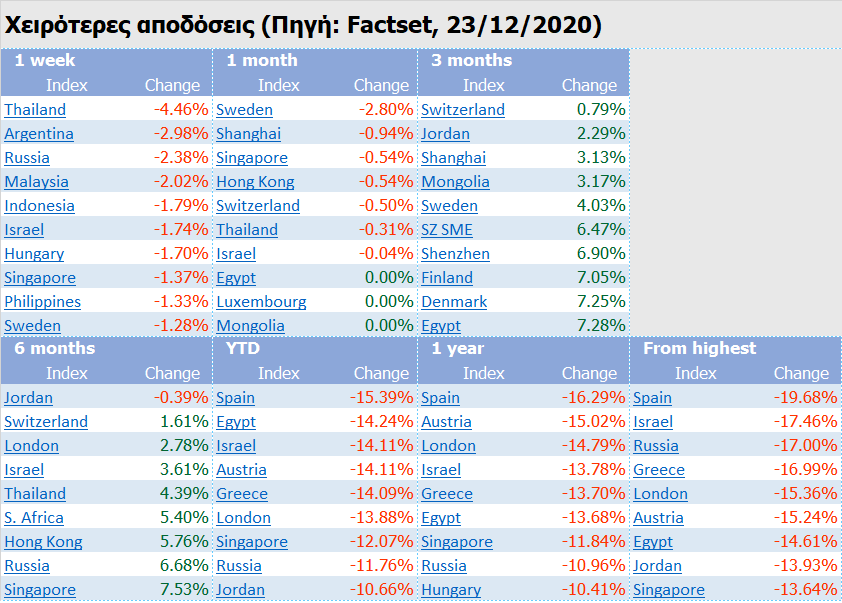

Παρά το ράλι των δύο τελευταίων μηνών, η εγχώρια αγορά μετοχών παρέμεινε στις κάτω θέσεις των αποδόσεων με αρνητική επίδοση για το Γενικό Δείκτη. Στον αντίποδα, τα ελληνικά ομόλογα κινήθηκαν στις πρώτες θέσεις των αποδόσεων, με αρωγό το πρόγραμμα αγορών για την πανδημία από την ΕΚΤ (πρόγραμμα PEPP).

Η υποαπόδοση των μετοχικών τίτλων του 2020 μπορεί να αποτελέσει «όπλο» για την εγχώρια αγορά μετοχών το 2021 και δεν είναι τυχαίο ότι αρκετοί επενδυτικοί οίκοι, μετά από μεγάλο χρονικό διάστημα απουσίας στα εγχώρια δρώμενα, αναφέρονται στις ελληνικές μετοχικές αξίες και τις προοπτικές τους.

Από την άλλη ωστόσο, οι τρέχουσες αποτιμήσεις των περιουσιακών στοιχείων, σε κάθε περίπτωση και σε οποιαδήποτε σημείο του οικονομικού κύκλου, έχουν ήδη συμπεριλάβει μέρος των αυξημένων προσδοκιών για το 2021. Οι αποδόσεις συνεπώς είναι πιο δύσκολο να έρθουν και το κυνήγι τους γίνεται ακόμα πιο ριψοκίνδυνο για τους επενδυτές και τους διαχειριστές. Επιπρόσθετα, οι καλύτερες αποδόσεις στα χαρτοφυλάκια είθισται να έρχονται είτε από κινήσεις ενάντια στην πεπατημένη (contrarian bets), δηλαδή τοποθετήσεις που κινούνται αντίθετα στο ρεύμα και το consensus των διαχειριστών, είτε από αντιστροφή των εκτιμήσεων μέσα στη διάρκεια της χρονιάς.

Το consensus των προτάσεων

Η διεθνής επενδυτική κοινότητα δεν έχει σχεδόν ποτέ ενιαία επενδυτική αντίληψη για το πώς πρέπει να είναι τοποθετημένοι οι επενδυτές για τις αρχές του νέου έτους. Στο τέλος όμως του 2020, και σε αντίθεση με τα προηγούμενα έτη, υπάρχει μια παγιωμένη άποψη μεταξύ των επενδυτικών οίκων, η οποία προτρέπει τους επενδυτές να μείνουν τοποθετημένοι (stay long) σε περιουσιακά στοιχεία με κίνδυνο. Παρότι υπάρχουν κίνδυνοι, οι παγκόσμιες αγορές αναμένεται να αφομοιώσουν δύο σημαντικά στοιχεία:

- τα macro δεδομένα που θα βελτιωθούν και

- οι κίνδυνοι που περικλείονται από την πανδημία και τις προεδρικές εκλογές των ΗΠΑ θα έχουν εκλείψει το 2021.

Οι στρατηγικοί αναλυτές τονίζουν ότι οι μετοχές, τα ομόλογα υψηλής απόδοσης, οι αγορές των εμπορευμάτων, αλλά και το bitcoin θα παραμείνουν στο προσκήνιο και το 2021 και φαίνεται να αποτελούν τις βασικές θέσεις και προτάσεις στο ξεκίνημα του 2021.

Παράλληλα, οι θέσεις πώλησης (stay short) στο δολάριο είναι ένα από πιο συνηθισμένα trades των θεσμικών επενδυτών, όπως φάνηκε και στις τελευταίες έρευνες της BofA Securities Global Fund Managers Survey.

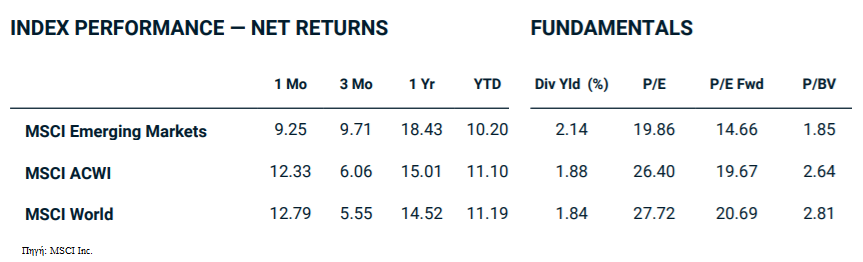

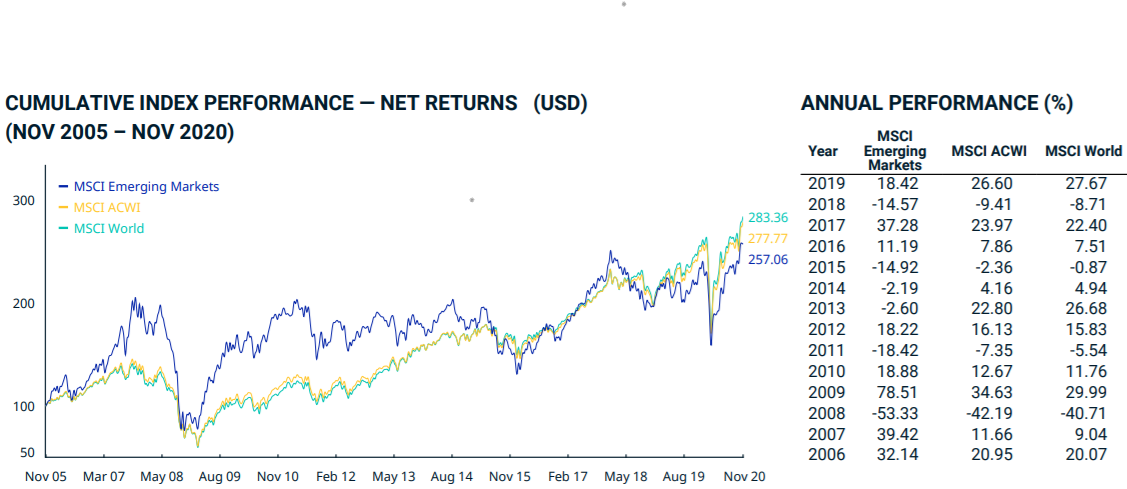

Πιο αναλυτικά, οι θέσεις «αγορά» για τις μετοχές των αναδυόμενων αγορών (long Emerging Markets - EM) για το 2021 είναι το φαβορί της χρονιάς και οι αναλυτές προσδοκούν ότι οι ειδήσεις και τα δεδομένα θα συνεχίσουν να υποστηρίζουν τα κυκλικά περιουσιακά στοιχεία.

Ειδικά για τις μετοχές των αναδυόμενων αγορών, ο θεμέλιος λίθος της θέσης τους είναι η προσδοκία καλύτερων κερδών, καθώς ο τρέχων πολλαπλασιαστής κερδών (MSCI EM P/E) στις 14,66 φορές είναι χαμηλότερα έναντι του ιστορικού μέσου όρου και αφήνει ανοδικά περιθώρια. Ταυτόχρονα, το discount με τις ανεπτυγμένες αγορές είναι στο 25%.

Παράλληλα, προτείνονται θέσεις αγοράς στις κυκλικές μετοχές έναντι των αμυντικών μετοχών των αναδυόμενων, αλλά και των ανεπτυγμένων αγορών. Οι μακροοικονομικές προβλέψεις υποδεικνύουν μια βελτιωμένη εικόνα για την ανάπτυξη της παγκόσμιας οικονομίας και ιδιαίτερα των αναδυόμενων αγορών στο 2021, συνδυασμένους με υψηλούς αρνητικούς κινδύνους που θα σχετίζονται με την πανδημία και τα «απόνερα» της, καταστάσεις που συνήθως εκδηλώνονται με μεγάλες πτώσεις σε επιμέρους δείκτες και μετοχές.

Οι αμερικανικοί επενδυτικοί οίκοι κυρίως προτείνουν θέσεις πώλησης στην ισοτιμία του ευρώ με τα περισσότερα περιφερειακά ευρωπαϊκά νομίσματα, όπως η σουηδική κορώνα. Η Σουηδία, η πιο ανοικτή οικονομία των χωρών μελών της G10, θα ωφεληθεί από τη βελτίωση της παγκόσμιας ανάπτυξης και του χαμηλότερου κινδύνου στην Ευρωζώνη. Ενώ ορισμένες παγκόσμιες κεντρικές τράπεζες (συμπεριλαμβανομένης της ΕΚΤ) φαίνεται να έχουν μεγάλη δυσκολία να εξέλθουν από τα προγράμματα ποσοτικής χαλάρωσης, οι οικονομολόγοι πιστεύουν ότι η Riksbank θα είναι μια από τις πρώτες να εξέλθει από αυτό το trend.

Οι πιο risky διαχειριστές φαίνεται να είναι με θέσεις αγοράς για ένα καλάθι ομολόγων υψηλής απόδοσης (Ηigh Υield - ΗΥ) των αναδυόμενων αγορών όπως Αίγυπτος, Ουκρανία, Ακτή Ελεφαντοστού και Αγκόλα με ισχυρότερες προοπτικές και μικρότερη διάρκεια. Συνολικός στόχος απόδοσης άνω του 7,5%, στο πλαίσιο της βελτίωσης των κυκλικών στοιχείων τους ερχόμενους μήνες. Συνολικά, τα περιθώρια για συνολική απόδοση των πιστωτικών χρεογράφων υψηλής απόδοσης των αναδυόμενων αγορών είναι υψηλά, δεδομένης της μεγαλύτερης ευαισθησίας τους στον παγκόσμιο αναπτυξιακό κίνδυνο και τις ελκυστικότερες αποτιμήσεις τους.

Ανεξάρτητα από τα πιθανά στοιχήματα στα διαφορετικά περιουσιακά στοιχεία του 2021, οι διαχειριστές συμφωνούν ότι οι αμερικανικές μετοχές, με τους δείκτες να διαμορφώνονται σε ιστορικά υψηλά πολλών ετών, θα ξεκινήσουν το νέο έτος υποβοηθούμενες από την αισιοδοξία που έχει προκαλέσει η πρώτη φάση των εμβολίων και η αλλαγή διακυβέρνησης στις ΗΠΑ.

Παράλληλα, οι επενδυτές, δικαίως, δεν έχουν φοβηθεί από την αλλαγή στο Λευκό Οίκο, αφού η πλειοψηφία στο σώμα της Γερουσίας ελέγχεται από το ρεπουμπλικανικό κόμμα. Το χρηματιστήριο, αν και προτιμά σχεδόν πάντοτε την επανεκλογή του υφιστάμενου προέδρου από την αβεβαιότητα ενός νέου προσώπου, δεν φαίνεται να προβληματίζεται στην περίπτωση του Τραμπ, αφού η αγορά έχει δώσει ήδη θετικά δείγματα γραφής μετά τη νίκη του Biden.

Ταυτόχρονα, πολλά θα εξαρτηθούν από το αν ο Biden μπορέσει να μειώσει την πολιτική αβεβαιότητα η οποία θα μπορούσε να εκτοξεύσει τους κινδύνους των μετοχών ειδικά για συγκεκριμένους κλάδους της οικονομίας, καθώς και αν θα είναι σε θέση να βοηθήσει στη δημοσιονομική ισορροπία της χώρας.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα