Το διαρκώς μεταβαλλόμενο διεθνές οικονομικό περιβάλλον χαρακτηρίζεται, μεταξύ άλλων προκλήσεων, από εμφανώς μειωμένα ποσοστά εθνικής αποταμίευσης σε πληθώρα χωρών, γήρανση του παγκόσμιου πληθυσμού, καθώς επίσης και από εκτεταμένη τάση συρρίκνωσης των τρεχουσών αλλά και μελλοντικών συνταξιοδοτικών παροχών προς τους εργαζόμενους.

Σε αυτό το πλαίσιο, η Επαγγελματική Ασφάλιση -ο αρχαιότερος πυλώνας ασφάλισης σε διεθνές επίπεδο- μπορεί να προσδώσει μοναδικά οφέλη στους σημερινούς εργαζόμενους, προστατεύοντας το βιοτικό τους επίπεδο κατά την περίοδο της αφυπηρέτησής τους, μέσω της εξασφάλισης πρόσθετων πόρων.

Ωστόσο, ενώ ο κλάδος της Επαγγελματικής Ασφάλισης είναι ιδιαίτερα ανεπτυγμένος και ακμάζων σε διεθνές επίπεδο, ιδιαίτερα δε στις χώρες της ηπειρωτικής Ευρώπης και της Βόρειας Αμερικής, η διείσδυσή του στην ελληνική αγορά εργασίας παραμένει ιδιαίτερα περιορισμένη.

Μάλιστα, η Ελλάδα καταλαμβάνει μέχρι και σήμερα θέση ουραγού μεταξύ των χωρών του ΟΟΣΑ ως προς τη διείσδυση του 2ου Πυλώνα Ασφάλισης και των Ταμείων Επαγγελματικής Ασφάλισης (ΤΕΑ) στο ασφαλιστικό σύστημα, με το μέγεθος των ΤΕΑ προαιρετικής ασφάλισης σε όρους αξίας περιουσιακών στοιχείων να προσεγγίζει μόλις το 0,1% του ΑΕΠ, καταγράφοντας παράλληλα ως ασφαλισμένα μέλη μόλις 55.000 Έλληνες εργαζόμενους (ήτοι το 1,3% του εργατικού δυναμικού της χώρας) εντός του 2022.

Αξίζει να σημειωθεί ότι στις χώρες του ΕΟΧ λειτουργούν περισσότερα από 150.000 ΤΕΑ με αξία περιουσιακών στοιχείων 3 τρισ. ευρώ και με σχεδόν 60 εκατομμύρια μέλη και δικαιούχους.

Ο θεσμός της Επαγγελματικής Ασφάλισης κατέγραψε κάποια ισχνή μεν, αλλά ανοδική πορεία την τελευταία πενταετία, καθώς σε αυτό το διάστημα ιδρύθηκαν 15 από τα 28 εν λειτουργία ΤΕΑ. Είναι δε ιδιαίτερα αισιόδοξο το αυξανόμενο ενδιαφέρον των διοικήσεων των εργοδοτριών εταιρειών να δημιουργήσουν ΤΕΑ, εντάσσοντας την ενέργεια αυτή στη συνολική στρατηγική διαχείρισης και ενίσχυσης -σε όρους παροχής κινήτρων και ανταμοιβών- του ανθρώπινου δυναμικού τους.

Ωστόσο σήμερα, ο κλάδος των επαγγελματικών ταμείων είναι αντιμέτωπος με μια σειρά θεσμικών περιορισμών που τον αποτρέπουν να αναπτυχθεί περαιτέρω προς όφελος των κοινωνικών εταίρων και της εθνικής οικονομίας. Ως προς το τελευταίο, στη μοναδική μελέτη του κλάδου που πρόσφατα εκπονήθηκε από τον ΙΟΒΕ με τίτλο «Επαγγελματική ασφάλιση στην Ελλάδα: Προκλήσεις και προοπτικές», αποτυπώθηκε η αξία της δυνητικής συνεισφοράς του θεσμού στην ελληνική οικονομία.

Πιο συγκεκριμένα, το βασικό συμπέρασμα της μελέτης είναι ότι η ουσιαστική ανάπτυξη του 2ου Πυλώνα με ευρεία ένταξη εργαζομένων σε αυτόν δύναται να διαδραματίσει ρόλο αναπτυξιακού μοχλού στην ελληνική οικονομία, με πρωτογενή και δευτερογενή μακροοικονομικά οφέλη τα οποία μακροπρόθεσμα μπορεί να της αποδώσουν νέα κεφαλαιακά αποθέματα άνω των 10 ποσοστιαίων μονάδων του ΑΕΠ.

Ταυτόχρονα, η ανάπτυξη του θεσμού της Επαγγελματικής Ασφάλισης αναμένεται να ενισχύσει την αποταμιευτική συνείδηση των νοικοκυριών, τα κίνητρα για εργασία και να συμβάλει στην καλύτερη διασπορά του συνολικού ασφαλιστικού κινδύνου.

Υπό αυτό το πρίσμα, αποτελεί κρίσιμο διακύβευμα το περιεχόμενο της εξαγγελθείσας για το δ' τρίμηνο του 2023 νομοθετικής πρωτοβουλίας του αρμόδιου Υπουργείου Εργασίας για την επαγγελματική ασφάλιση. Για το εάν θα αποτελέσει αφετηρία αναπτυξιακού άλματος του 2ου πυλώνα την επόμενη δεκαετία, λαμβάνοντας υπόψη τις βέλτιστες ευρωπαϊκές πρακτικές αλλά και τις ελληνικές ιδιαιτερότητες λειτουργίας του θεσμού, ή εάν θα ανακοπεί η οποιαδήποτε δυναμική της τελευταίας πενταετίας με αμφίσημης αποτελεσματικότητας ρυθμίσεις που θα οδηγήσουν εκ των πραγμάτων σε συρρίκνωση του 2ου πυλώνα και σε «εξαγωγή» της επαγγελματικής ασφάλισης των Ελλήνων εργαζόμενων και εργοδοτών εκτός ελληνικών συνόρων, σε ωριμότερες και προσφορότερα ρυθμισμένες αγορές.

Η ΕΛ.Ε.Τ.Ε.Α. έχει πάγιες και σταθερές θέσεις για τους κεντρικούς άξονες που θα πρέπει να κινηθούν οι επικείμενες αλλαγές του νομοθετικού πλαισίου της επαγγελματικής ασφάλισης, οι οποίες και έχουν κοινοποιηθεί επανειλημμένα στις πολιτικές ηγεσίες του Υπουργείου Εργασίας από το 2018 και εντεύθεν:

1. Εισαγωγή δυνατότητας ίδρυσης ανοιχτών, πολυ-εργοδοτικών ΤΕΑ

Πρόκειται για τη δυνατότητα ίδρυσης ΤΕΑ από πολλαπλούς εργοδότες, εκτοπίζοντας τον υφιστάμενο νομοθετικό περιορισμό για ύπαρξη συναφούς επαγγελματικού δεσμού μεταξύ των εργοδοτών. Η ύπαρξη ανοιχτών πολυ-εργοδοτικών ΤΕΑ θα «εκδημοκρατίσει» τον θεσμό, καθώς θα πάψει να αποτελεί προνόμιο των μεγαλύτερων και πιο «ψαγμένων» κοινωνικών εταίρων αλλά θα τον ανοίξει πλέον και στους μικρότερους εργοδότες, μέχρι και στους ελεύθερους επαγγελματίες. Δυστυχώς, όμως, η δυνατότητα ίδρυσης ανοιχτών πολυ-εργοδοτικών ΤΕΑ δεν αρκεί από μόνη της για την ευρεία διάχυση του θεσμού.

Με βάση τη διεθνή εμπειρία, η ανάπτυξη πολύ-εργοδοτικών ΤΕΑ στέφεται με επιτυχία όταν συνοδεύεται από μηχανισμούς αυτόματης εγγραφής σε εθνικό επίπεδο. Η δε αναμενόμενη από την κυβέρνηση μείωση των ασφαλιστικών εισφορών της κοινωνικής ασφάλισης αποτελεί μοναδική και χρυσή ευκαιρία για τη θεσμοθέτηση τέτοιου τύπου μηχανισμών.

2. Θεσμοθέτηση ενιαίας εποπτείας

Αναγκαία κρίνεται πλέον η κατάργηση της σημερινής εποπτικής δομής των επαγγελματικών ταμείων που χαρακτηρίζεται από κατακερματισμό, υποστελέχωση και σημαντικές καθυστερήσεις στις εγκριτικές διαδικασίες των καταστατικών των ΤΕΑ και των τροποποιήσεων αυτών και η αντικατάστασή της από έναν νέο ενιαίο εποπτικό μηχανισμό (νέα ανεξάρτητη Αρχή ή ανάληψη της εποπτείας από την Τράπεζα της Ελλάδος σε ξεχωριστή, αυτόνομη Διεύθυνση στο πρότυπο της Δ.Ε.Ι.Α.).

3. Αύξηση των βαθμών ελευθερίας της επενδυτικής διαχείρισης

Ακολουθώντας τις βέλτιστες διεθνείς πρακτικές, είναι σημαντικό να επιτραπεί και να ρυθμιστεί η παροχή επενδυτικών επιλογών διαφορετικής επικινδυνότητας καθώς και προϊόντων κύκλου ζωής στα ασφαλισμένα μέλη των ΤΕΑ, με στόχο την καλύτερη αντιστοίχιση με το προφίλ κινδύνου και των συνταξιοδοτικών τους αναγκών.

4. Διατήρηση και ενίσχυση φορολογικών κινήτρων

Λαμβάνοντας υπόψη τα ευρήματα της μελέτης του ΙΟΒΕ και τον υφιστάμενο ρόλο της προαιρετικής συμπληρωματικότητας που έχει δοθεί στα ΤΕΑ εντός του ασφαλιστικού συστήματος της χώρας μας, δημοσιεύματα που μιλούν για σχεδιασμό της φορολόγησης των εφάπαξ παροχών των ΤΕΑ με ταυτόχρονη αποφορολόγηση των συντάξεων προς ενθάρρυνση των τελευταίων, στερούνται τεχνικής και εμπειρικής θεμελίωσης.

Για του λόγου το αληθές:

Δεδομένων α) της υψηλής μέσης ηλικίας των νέων ασφαλισμένων (45 ετών), β) των χαμηλών μέσων ετησίων εισφορών εργοδοτών και εργαζομένων σε ΤΕΑ ( 1.052 ευρώ ετήσιες εισφορές κατά μ.ό. για το 2020) και γ) της χαμηλής μέσης παραμονής σε ΤΕΑ που διακρίνεται από υψηλή ανά έτος μεταβλητότητα εξαιτίας της υψηλής κινητικότητας των εργαζομένων (π.χ. 7,2 έτη το 2016, 4,9 έτη το 2020), οι δυνατότητες κεφαλαιακής συσσώρευσης παραμένουν ιδιαιτέρως χαμηλές (μέσο εφάπαξ 2005-20: 7,4 χιλ. ευρώ).

Για τα ανωτέρω βεβαίως, κανείς δεν πέφτει από τα σύννεφα, καθώς δεν είναι παρά το αποτέλεσμα του γνωστού τοξικού συνδυασμού υψηλής συνολικής φορολογικής «σφήνας» -η οποία παραμένει υψηλότερη στην Ελλάδα (37,1%) έναντι του μ.ό. των χωρών του ΟΟΣΑ (34,6%) (1), απομυζώντας κάθε ικμάδα διαθέσιμου εισοδήματος και δυσχεραίνοντας τη συνταξιοδοτική αποταμίευση-, καθώς και εκτεταμένου χρηματοοικονομικού αναλφαβητισμού εργαζομένων & εργοδοτών, που οδηγεί σε έλλειψη αποταμιευτικής συνείδησης.

Ειδικά για το τελευταίο, αξίζει να αναφερθεί ότι παρά τη μείωση των ασφαλιστικών εισφορών κατά 4,4 ποσοστιαίες μονάδες την τελευταία 3ετία, δεν έχει παρατηρηθεί καμία ανάλογη αύξηση εισφορών και νέων ασφαλισμένων προς τα ΤΕΑ -εύλογα ενδεχομένως να απαντούσε κάποιος, σε μία χώρα που εν έτει 2022 ξόδεψε σε τυχερά παίγνια 29 δισ. ευρώ, όταν στο τέλος του ίδιου έτους, το σύνολο του ενεργητικού των ΤΕΑ αυτής της χώρας (προαιρετικής και υποχρεωτικής συμμετοχής) ανερχόταν σε μόλις 1,87 δισ. ευρώ…

Τρεις παράμετροι

Σαν να μην έφταναν όλα τα ανωτέρω, θα πρέπει να ληφθούν υπόψη τρεις ακόμα σημαντικές παράμετροι:

Η πρώτη αφορά τα υψηλά κόστη (εποπτικά και διαχειριστικά) μετατροπής ενός εφάπαξ σε σύνταξη. Εδώ δυστυχώς δεν έχει γίνει κατανοητό ότι το κόστος μετατροπής για τα ΤΕΑ υπολογίζεται σε τελείως διαφορετική τεχνική βάση απ’ ό,τι για παράδειγμα στο ΤΕΚΑ, με αποτέλεσμα να κυκλοφορούν θεσμικά δημοσιεύματα με έωλες μετατροπές εφάπαξ σε σύνταξη που δεν λαμβάνουν υπόψη την εποπτική πραγματικότητα των ΤΕΑ (αλλά και των ασφαλιστικών εταιριών που δύναται να αποτελέσουν προνομιούχους παρόχους προϊόντων αποσυσσώρευσης).

Αρκεί να αναφερθεί ότι με βάση ιδιαιτέρως συντηρητικούς υπολογισμούς της ΕΛΕΤΕΑ, το κόστος μετατροπής για ένα συσσωρευμένο κεφάλαιο 30 χιλ. ευρώ φτάνει το 35% του κεφαλαίου! Το κόστος αυτό δύναται να μειωθεί και να προσεγγίσει ένα εύλογο ποσοστό 5%, μόνο για εφάπαξ συσσωρεύσεις άνω των 400 χιλ. ευρώ, οι οποίες, ως είναι προφανές, αποτελούν προνόμιο ελάχιστων ασφαλισμένων στελεχών με υψηλές θέσεις ευθύνης που ας μην γελιόμαστε, δεν χρειάζονται καμία φορολογική «ενθάρρυνση» για την εξασφάλιση ενός επαρκούς συνταξιοδοτικού εισοδήματος.

Θα πρέπει, μάλιστα, να σημειωθεί ότι τα κόστη αυτά δεν είναι διαχρονικά σταθερά για όλους τους ασφαλισμένους αλλά διαρκώς μεταβαλλόμενα, καθώς εξαρτώνται από το εκάστοτε επιτοκιακό περιβάλλον των αγορών χρήματος -ως εκ τούτου προσθέτουν άλλη μία παράμετρο αβεβαιότητας, χωρίζοντας τους συνταξιούχους (που ήδη υποφέρουν από εκτεταμένο χρηματοοικονομικό αναλφαβητισμό) σε γενιές «τυχερών» και «άτυχων», αναλόγως της χρονικής συγκυρίας της μετατροπής.

Η δεύτερη αφορά την εξέλιξη της σύγχρονης πραγματικότητας, η οποία έχει απαξιώσει σε μεγάλο βαθμό το κλασικό μοντέλο της μηνιαίας καταβαλλόμενης ισόβιας σύνταξης που συνηθίσαμε τα τελευταία 100 χρόνια.

Η σύγχρονη εμπειρία έχει αποδείξει ότι τα έξοδα διαβίωσης του σημερινού συνταξιούχου, εξαιτίας της αύξησης του προσδόκιμου ζωής και των νέων δυνατοτήτων που διανοίγονται (που μπορεί να περιλαμβάνουν μέχρι και κόστη μετάβασης σε διαφορετικά επαγγελματικά πεδία), δεν επέρχονται πλέον με ομαλό και συνεχή τρόπο στη διάρκεια της ζωής του, αλλά προκύπτουν εκτάκτως, διακεκομμένα και απρογραμμάτιστα.

Ως εκ τούτου, η διάθεση καταβολών εφάπαξ παρέχει στον συνταξιούχο δυνατότητες ανταπόκρισης σε ανάγκες που δεν μπορεί να καλύψει η ισοπεδωτική καταβολή μιας μηνιαίας σύνταξης στο πλαίσιο των εξελίξεων και ευκαιριών της σύγχρονης ζωής.

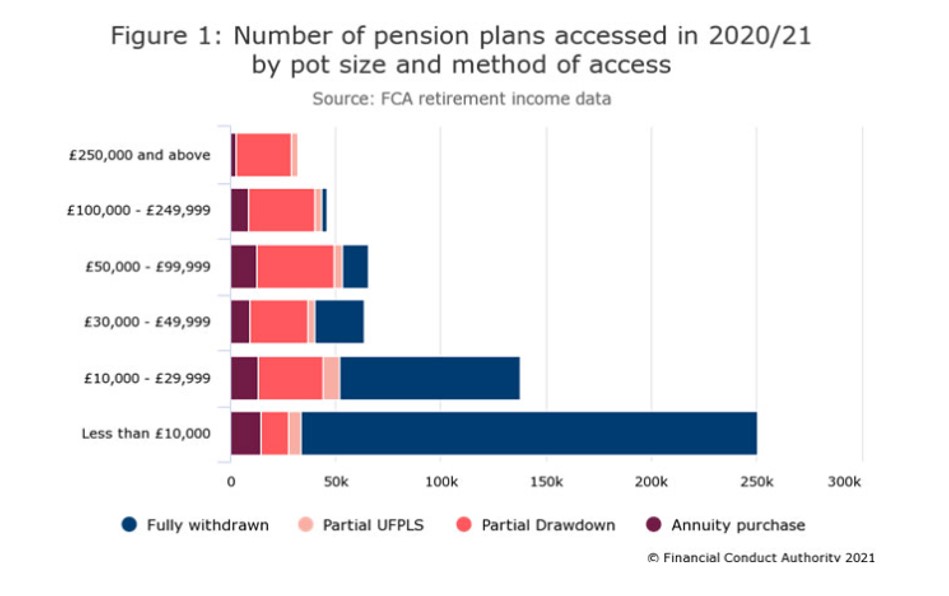

Παρακάτω παρατίθεται γράφημα για το ποσοστό των ασφαλισμένων του Ηνωμένου Βασιλείου (ΗΒ) που επιλέγουν διάφορες μορφές λήψης της παροχής (από εφάπαξ μέχρι και σύνταξη). Αξίζει να σημειωθεί ότι στο ΗΒ, η κυβέρνηση έχει θεσμοθετήσει ένα ευέλικτο πλαίσιο απονομής του συσσωρευμένου προϊόντος των ατομικών λογαριασμών των αντίστοιχων με τα ημεδαπά ΤΕΑ, για τα οποία μάλιστα ισχύει η υποχρέωση της «αυτόματης εγγραφής» των εργαζομένων και όχι της απλής προαιρετικότητας όπως στην Ελλάδα:

Από το ανωτέρω γράφημα προκύπτει ότι το ποσοστό των μελών που επιλέγουν την ισόβια μηνιαία σύνταξη (annuity) παραμένει εξαιρετικά χαμηλό, ενώ το αντίστοιχο αυτών που επιλέγουν εφάπαξ ή/και ευέλικτες καταβολές, ιδιαιτέρως υψηλό. Αντίστοιχη εικόνα προκύπτει πάντως και στην ημεδαπή, καθώς από την εμπειρία των στελεχών της Ένωσης Ασφαλιστικών Εταιρειών Ελλάδος, οι αποζημιώσεις σε μορφή σύνταξης αποτελούν περίπου το 5% επί των συνολικών αποζημιώσεων των συνταξιοδοτικών προγραμμάτων, παρότι στην περίπτωση των ομαδικών συνταξιοδοτικών προγραμμάτων υφίσταται ήδη φορολογική ενθάρρυνση της σύνταξης έναντι της εφάπαξ παροχής.

Αναρωτιέται επομένως κανείς, γιατί χρειάζεται μία αποτυχημένη πρακτική από τον χώρο της ιδιωτικής ασφάλισης, να μεταφερθεί και στον χώρο της επαγγελματικής.

Τα ΤΕΑ έχουν αντιληφθεί στο «πετσί τους» όλα τα ανωτέρω και για τους λόγους αυτούς άλλωστε, η συντριπτική πλειοψηφία τους στη χώρα μας ιδρύεται με σκοπό την εφάπαξ παροχή, καθώς δεν αναμένεται συσσώρευση κεφαλαίων επαρκών να υποστηρίξουν την πληρωμή ουσιώδους σύνταξης στα ασφαλισμένα τους μέλη.

Μόνο αν αναβαθμιστεί ο ρόλος των ΤΕΑ μέσω της υιοθέτησης πετυχημένων μοντέλων ανεπτυγμένων ευρωπαϊκών ή μη χωρών (όπως για παράδειγμα, μηχανισμών αυτόματης εγγραφής προσχώρησης σε εθνικό επίπεδο), έχει νόημα να ανοίξει η συζήτηση της φορολογικής ενθάρρυνσης της σύνταξης έναντι της εφάπαξ παροχής.

Μέχρι τότε και λαμβάνοντας υπόψη την υφιστάμενη ελληνική πραγματικότητα, προτείνονται οι εξής φορολογικές παρεμβάσεις στο πνεύμα των προτάσεων της μελέτης του ΙΟΒΕ:

- Διατήρηση των ισχυρών φορολογικών κινήτρων στις εισφορές αλλά και στις παροχές των Ταμείων Επαγγελματικής Ασφάλισης, λαμβάνοντας υπόψη το γνωμοδοτικό σημείωμα του Καθηγητή της Νομικής Σχολής του Πανεπιστημίου Αθηνών Θεόδωρου Φορτσάκη, σύμφωνα με το οποίο προκύπτουν θέματα συνταγματικότητας και ανταγωνισμού: (α) σε ενδεχόμενη δυσμενή φορολόγηση των ΤΕΑ συγκριτικά με ευγενή ταμεία εφάπαξ παροχών τα οποία είτε έχουν ενταχθεί στον 1ο πυλώνα της κοινωνικής ασφάλισης είτε λειτουργούν αυτόνομα σε ένα ιδιόμορφο νομικό καθεστώς και (β) σε ενδεχόμενη φορολογική εξίσωση των ΤΕΑ με τα ομαδικά συνταξιοδοτικά συμβόλαια των ιδιωτικών ασφαλιστικών επιχειρήσεων.

- Αμεση ρύθμιση του ισχύοντος καθεστώτος φορολόγησης των αποδόσεων επενδύσεων των ΤΕΑ, καθώς σήμερα, οι αποδόσεις των επενδύσεων των ΤΕΑ φορολογούνται σαν εισόδημα από παρεπόμενες εργασίες (ως μερίσματα κερδών), κάτι που όμως δεν συνάδει με τον μη κερδοσκοπικό χαρακτήρα τους. Αντίθετα, αξίζει να αναφερθεί ότι στις κερδοσκοπικού χαρακτήρα Ασφαλιστικές Εταιρίες, οι αποδόσεις επενδύσεων θεωρούνται έξοδο και εκπίπτουν της φορολόγησης.

- Θέσπιση επιπλέον κινήτρων για εργαζόμενους νεοεισερχόμενους στην επαγγελματική ασφάλιση από την ηλικία των 55 ετών και άνω, καθώς τέτοιοι εργαζόμενοι έχουν στερηθεί διαχρονικά την πρόσβαση στην επαγγελματική ασφάλιση, έχουν εκτεθεί στις δυσμενείς εξελίξεις της κοινωνικής ασφάλισης ενώ ταυτόχρονα δεν μπορούν να ενταχθούν στο ΤΕΚΑ.

Δεδομένου ότι το θέμα αλλαγής του πλαισίου λειτουργίας των ΤΕΑ γενικότερα αλλά και της φορολόγησής τους ειδικότερα είναι αρκετά σύνθετο και ευαίσθητο, η ΕΛ.Ε.Τ.Ε.Α. έχει προτείνει στον Υπουργό Εργασίας τη σύσταση τεχνικής επιτροπής από τα βασικά εμπλεκόμενα μέρη (Υπουργείο, Εποπτικές Αρχές, Αγορά), με στόχο τη διεξοδική, επιστημονική ανάλυση του θέματος, προκειμένου να μην τραυματιστεί ο θεσμός και να μην θιγούν συσσωρευμένα δικαιώματα υφιστάμενων ασφαλισμένων-μελών αλλά αντίθετα το νέο μεταρρυθμιστικό πλαίσιο να αποτελέσει αφετηρία ουσιαστικής ανάπτυξης της επαγγελματικής ασφάλισης και εισχώρησής της στην αγορά εργασίας και το εγχώριο ασφαλιστικό σύστημα.

(1) OECD, «Taxing Wages 2023».

* Ο Δρ. Χρήστος Νούνης (φωτ. αριστερά) είναι Πρόεδρος Δ.Σ. του T.E.A. του Υπουργείου Οικονομικών και Πρόεδρος της Ελληνικής Ένωσης Ταμείων Επαγγελματικής Ασφάλισης (ΕΛ.Ε.Τ.Ε.Α.)

** Ο Δρ. Χαράλαμπος Φύτρος (φωτ. δεξιά), FHAS, CFA, είναι Αναλογιστής -Χρηματοοικονομικός Αναλυτής, Β' Αντιπρόεδρος της ΕΛ.Ε.Τ.Ε.Α.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα