Στη θεωρία της σύγχρονης χρηματοοικονομικής, οι έννοιες της αποτελεσματικότητας των αγορών (market efficiency) και των ανωμαλιών (empirical regularities) που εμφανίζονται σε αυτές, είναι μεταξύ τους άρρηκτα συνυφασμένες.

Κατά τον Fama (1970), μια αγορά θεωρείται αποτελεσματική όταν όλες οι πληροφορίες διαχέονται άμεσα εντός αυτής και αντανακλώνται πλήρως στις τιμές των χρεογράφων, με αποτέλεσμα να μην είναι δυνατή η επίτευξη υπερκερδών ή μη-κανονικών κερδών (abnormal profits). Ως μη-κανονικά, αναφέρονται τα κέρδη τα οποία παράγονται από αποδόσεις που υπερβαίνουν κατά πολύ τις αποδόσεις που παρέχει η αγορά.

Σε παλαιότερα άρθρα μου, συζήτησα για την αποτελεσματικότητα των στρατηγικών θεμελιώδους και τεχνικής ανάλυσης, αναφορικά στην επίτευξη υπερκερδών.

Στο άρθρο αυτό, επεκτείνω τον σχολιασμό που αφορά στις ανωμαλίες των αγορών. Παράλληλα, πραγματοποιώ μια διεύρυνση της επισκόπησης των σημαντικότερων επιστημονικών εργασιών, στη βάση των οποίων τεκμαίρεται περαιτέρω ερευνητικά η ανάπτυξη της υποκείμενης συζήτησης.

Υπενθυμίζω στο συγκεκριμένο σημείο ότι, ως αγοραίες ανωμαλίες αναφέρονται οι συμπεριφορές αποδόσεων μετοχών, οι οποίες δεν είναι δυνατόν να προβλεφθούν από τα κλασσικά υποδείγματα αποτίμησης (asset pricing models).

Έτσι, μερικές επιπλέον στρατηγικές οι οποίες βασίζονται στις ανωμαλίες των αγορών είναι δυνατόν να ταξινομηθούν σε δυο βασικές κατηγορίες: α) τις στρατηγικές που σχετίζονται με ημερολογιακά σύνδρομα (calendar effects), και β) τις στρατηγικές που σχετίζονται με το σύνδρομο των παραμελημένων εταιρειών (neglected firm effect).

Οι τύποι των ημερολογιακών συνδρόμων που έχουν επαληθευτεί εμπειρικά είναι συνολικά τρεις: α) το σύνδρομο του Ιανουαρίου (January effect), β) το σύνδρομο ημέρας εβδομάδος (day of the week effect), και γ) το σύνδρομο των διακοπών (holiday effect).

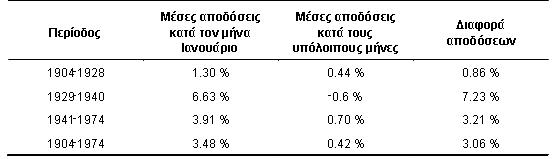

Ειδικότερα, οι Rozeff & Kinney (1976) έδειξαν ότι οι μέσες αποδόσεις των μετοχών του χρηματιστηρίου NYSE κατά τον μήνα Ιανουάριο, ήταν σταθερά υψηλότερες των αντίστοιχων αποδόσεων που σημειώθηκαν κατά τους υπόλοιπους μήνες του έτους (Πίνακας 1).

Πίνακας 1. Σύνδρομο Ιανουαρίου και εμπειρικά αποτελέσματα

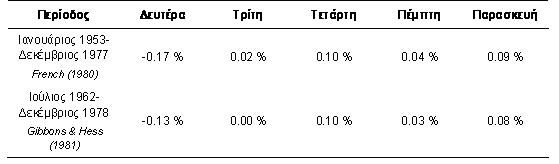

Εξάλλου, με βάση εμπειρικούς ελέγχους των French (1980) και Gibbons & Hess (1981) που πραγματοποιήθηκαν και πάλι για τις μετοχές του NYSE, προκύπτει ότι οι μέσες ημερήσιες αποδόσεις των μετοχών κατά την ημέρα Δευτέρα, όχι μόνο είναι αρκετά χαμηλότερες των αντίστοιχων αποδόσεων που σημειώθηκαν κατά τις υπόλοιπες ημέρες της εβδομάδας, αλλά επιπλέον χαρακτηρίζονται και από αρνητικό πρόσημο (Πίνακας 2).

Επιπλέον, στην εργασία του Harris (1986) προτείνεται να αποφεύγεται η αγορά μετοχών: α) νωρίς τη Δευτέρα, διότι ιστορικά οι συνεδριάσεις κατά την ημέρα αυτή κλείνουν ισχυρά καθοδικά, και β) αργά την Παρασκευή, διότι ιστορικά οι συνεδριάσεις κατά την ημέρα αυτή κλείνουν ισχυρά ανοδικά.

Πίνακας 2 Σύνδρομο ημέρας-εβδομάδος και εμπειρικά αποτελέσματα

Με βάση άλλους εμπειρικούς ελέγχους (Ariel, 1990; Brockman, 1995), προκύπτει ότι οι μέσες ημερήσιες αποδόσεις μετοχών σε περιόδους που προηγούνται ή ακολουθούν χρονικά διαστήματα όπου τα χρηματιστήρια είναι κλειστά, π.χ. διακοπές, ήταν κατά πολύ υψηλότερες από τις αντίστοιχες αποδόσεις κανονικών περιόδων.

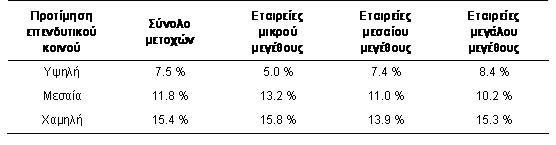

Τέλος, το σύνδρομο των παραμελημένων εταιρειών σχετίζεται με το κατά πόσο οι μετοχές διαφόρων εταιρειών προτιμώνται ή όχι από επενδυτές και διαχειριστές χαρτοφυλακίων. Πράγματι, στην εργασία των Arbel & Strebel (1983) αποδεικνύεται ότι, ανεξαρτήτως μεγέθους, οι αποδόσεις μετοχών που δεν προτιμώνται από το επενδυτικό κοινό είναι γενικά υψηλότερες από τις αποδόσεις μετοχών τις οποίες σταθερά ακολουθεί η πλειοψηφία του επενδυτικού κοινού (Πίνακας 3).

Πίνακας 3 Σύνδρομο παραμελημένων εταιρειών και εμπειρικά αποτελέσματα

Δεν χωρά η παραμικρή αμφιβολία ότι, η υιοθέτηση μιας στρατηγικής αξιοποίησης ανωμαλιών των αγορών, κατά τη διαχείριση ενός χαρτοφυλακίου, συνιστά μια καθαρά ενεργητική προσέγγιση. Στην περίπτωση όμως αυτή, όπως και σε όλες τις περιπτώσεις ενεργητικών στρατηγικών διαχείρισης, είναι αναγκαίο να εκτιμάται πάντα το κατά πόσον οι αποδόσεις που θα επιτευχθούν, υπολογισμένες σε μια κανονικοποιημένη βάση κινδύνου, υπερβαίνουν, μετά την αφαίρεση των εξόδων συναλλαγής και διαχείρισης, τις αποδόσεις που προσφέρει η αγορά.

Αναφορές

Arbel, A., Strebel, P., 1983. Pay attention to neglected firms. Journal of Portfolio Management, 9 (2), 37-42.

Ariel, R.A., 1990. High stock returns before holidays: Existence and evidence on possible causes. Journal of Finance, 45 (5), 1611-1626.

Brockman, P., 1995. A review of analysis of the holiday effect. Financial Markets, Institutions & Instruments, 4 (5), 37-58.

Fama, E.F., 1970. Efficient capital markets: A review of theory and empirical work. Journal of Finance, 20 (5), 383-417.

French, K.R., 1980. Stock returns and the weekend effect. Journal of Financial Economics, March, 8 (1).

Gibbons, M.R., Hess, P., 1981. Day of the week effects and asset returns. Journal of Business, 54 (4), 582-583.

Harris, L., 1986. How to profit from intraday stock returns. Journal of Portfolio Management, October, 12 (2).

Rozeff, M.S., Kinney, W.R., 1976. Capital market seasonality: The case of stock returns. Journal of Financial Economics, October, 3 (4).

*O Παναγιώτης Ξυδώνας είναι Διδάκτορας Ποσοτικής Χρηματοοικονομικής του Εθνικού Μετσοβίου Πολυτεχνείου.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία