Ο πληθωρισμός υποχωρεί εδώ και μήνες αλλά οι τιμές στα περισσότερα αγαθά και στις υπηρεσίες παραμένουν σε 10%-20% ή ακόμη υψηλότερα επίπεδα σε σύγκριση με τις τιμές πριν από την πανδημία.

Δεν είναι μοναδικό ελληνικό φαινόμενο. Το ίδιο συμβαίνει σε άλλες ευρωπαϊκές χώρες και στις ΗΠΑ, διαβρώνοντας την αγοραστική δύναμη των νοικοκυριών.

Να υπενθυμίσουμε ότι ο μέσος εναρμονισμένος Δείκτης Τιμών Καταναλωτή (ΔΤΚ) αυξήθηκε 3% το 2024 έναντι αύξησης 4,2% κατά το αντίστοιχο διάστημα το 2023. Ο μέσος εθνικός ΔΤΚ αυξήθηκε κατά τι λιγότερο, δηλ. 2,7% το 2024 από 3,5% το 2023.

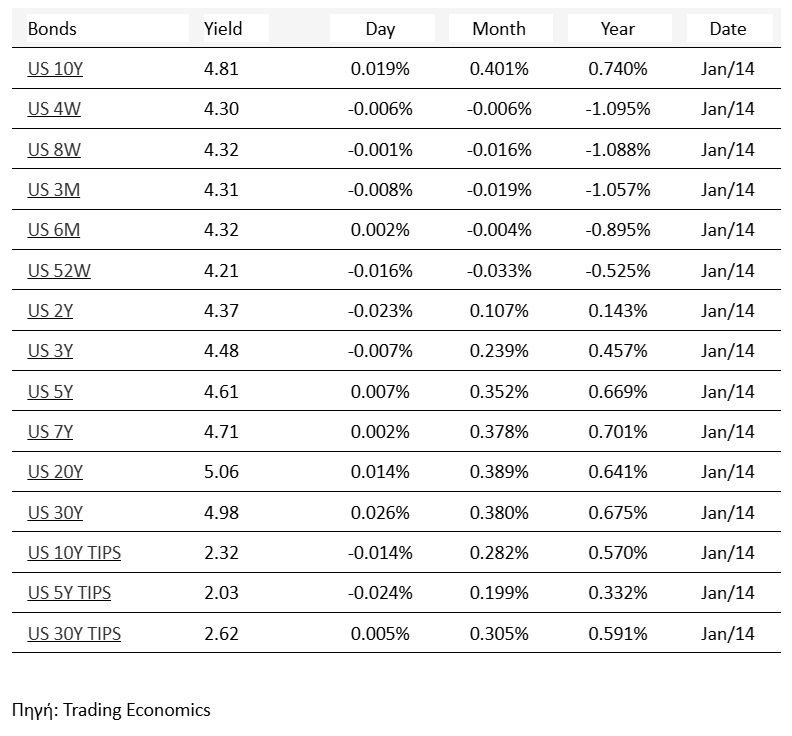

Σήμερα αναμένεται να δοθούν στη δημοσιότητα τα στοιχεία για τον ΔΤΚ στις ΗΠΑ, όπου η απόδοση του 10ετούς ομολόγου συνεχίζει να εκπλήσσει δυσάρεστα καθώς βρισκόταν στο 4,81% χθες το βράδυ στον δρόμο προς το 5% όπως αρκετοί περιμένουν.

Με δεδομένο ότι ο πληθωρισμός βρίσκεται ακόμη πάνω από το όριο του 2%, που οι μεγάλες κεντρικές τράπεζες έχουν ως στόχο -στις ΗΠΑ πάνω από το 3%-, είναι λογικό αρκετοί να αναρωτιούνται μήπως τελικά βιαστήκαμε να κηρύξουμε τη νίκη εναντίον του πληθωρισμού.

Δεν συμμερίζονται όλοι αυτή την άποψη.

Ένας από αυτούς είναι ο Lacy Hunt, ο οποίος ήταν νεαρός διαχειριστής ομολόγων στις αρχές της δεκαετίας του 1970, όταν ο πρόεδρος των ΗΠΑ Ρίτσαρντ Νίξον επέβαλε ελέγχους τιμών για να νικήσει τον πληθωρισμό. Ο Hunt προέβλεψε σωστά ότι ο πληθωρισμός θα επέμενε και τα ομόλογα θα έχαναν αξία τη δεκαετία του 1970, βγάζοντας λεφτά για τους πελάτες του.

Ο 83χρονος πλέον Hunt, o οποίος είναι εκτελεστικός αντιπρόεδρος της Hoisington Investment Management Company με υπό διαχείριση κεφάλαια άνω των 5 δισ. ευρώ, έχει άλλη άποψη.

Η παγκόσμια προσφορά χρήματος (ΗΠΑ, ΕΕ, Βρετανία, Ιαπωνία και Κίνα) έχει μειωθεί σημαντικά από το 2022 λόγω κυρίως της συσταλτικής πολιτικής των μεγάλων κεντρικών τραπεζών, υποστηρίζει ο Hunt. Με την παραγωγική δυναμικότητα να ξεπερνά τη συνολική ζήτηση, έχουμε το φαινόμενο «λίγα λεφτά να κυνηγάνε πολλά αγαθά».

Αν αυτή η τάση συνεχιστεί, το αποτέλεσμα θα είναι χαμηλότεροι ρυθμοί ανάπτυξης, αποπληθωρισμός και χαμηλότερα επιτόκια, ισχυρίζεται ο Hunt. Πόσος χρόνος θα χρειαστεί, πριν η τάση μετουσιωθεί σε αποπληθωρισμό, δεν είναι βέβαιο καθώς τα αποτελέσματα της νομισματικής πολιτικής εμφανίζονται με καθυστέρηση. Ο Hunt εκτιμά έως 4 χρόνια, όπως έχει αναφέρει σε φίλους του.

Θα μπορούσε να συμβεί; Ασφαλώς. Πριν όμως από αυτό, ίσως δούμε τον πληθωρισμό να επιμένει.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα