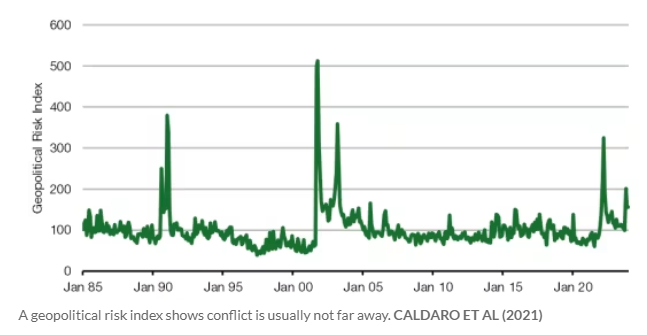

Ζούμε σ' έναν κόσμο όπου οι πόλεμοι, οι εμφύλιες διαμάχες και οι γεωπολιτικές εντάσεις έχουν αυξανόμενη επιρροή στις αγορές. Πολλοί σύμβουλοι περί τα γεωπολιτικά εμφανίζονται έτοιμοι να καθοδηγήσουν τους επενδυτές και ακόμη περισσότεροι στρατηγικοί αναλυτές παριστάνουν πως ξέρουν πώς να παίζουν στις αγορές σε εποχές γεωπολιτικών εντάσεων.

Ωστόσο, όπως σημειώνει σε άρθρο του το Maerketwatch, η συντριπτική πλειονότητα αυτών των σχολιαστών διαλαλούν τη μαύρη μαυρίλα για να αναπαράγουν πηχυαίους και φανταχτερούς τίτλους, συνήθως αστοχώντας στον κύριο στόχο, που είναι τα επενδυτικά χαρτοφυλάκια. Ως εκ τούτου, το Marketwatch παρουσιάζει έναν οδηγό επιβίωσης για τους επενδυτές σε περιόδους γεωπολιτικής κρίσης.

Πρόκειται για οδηγό που δεν αφορά κάποια συγκεκριμένη κρίση, αλλά βασίζεται σε ανάλυση της εμπειρίας και της βιβλιογραφίας από τον αντίκτυπο των πολέμων, των εμφύλιων συρράξεων, των τρομοκρατικών ενεργειών και παρεμφερών γεγονότων -εν προκειμένω για τα χρηματιστήρια. Οι επενδυτές που βασίζονται σε στοιχεία θα πρέπει να μάθουν να ξεχωρίζουν τα αληθινά σημάδια από τον θόρυβο που δημιουργούν και τη σκόνη που σηκώνουν, εν μέσω μια ταραχώδους και συχνά παράλογης στιγμής για την αγορά, επισημαίνεται χαρακτηριστικά.

«Μην πανικοβάλλεστε»

Ο πιο σημαντικός κανόνας που πρέπει να λάβουν υπόψη οι επενδυτές ως απάντηση σε μια γεωπολιτική κρίση είναι να μην πανικοβάλλονται. Τα στοιχεία είναι εξαιρετικά σαφή για ένα πράγμα: η συντριπτική πλειονότητα των γεωπολιτικών γεγονότων δεν έχει σημασία ως προς την απόδοση των μετοχών σε ορίζοντα ενός μήνα ή περισσότερο.

Μην πανικοβάλλεστε και αντισταθείτε στην παρόρμηση να πουλήσετε μετοχές βιαστικά, τονίζει το άρθρο. Κατά κανόνα, συνετή απάντηση σε μια γεωπολιτική κρίση είναι η αγορά ριψοκίνδυνων περιουσιακών στοιχείων, καθώς ξεπουλιούνται.

Αντανακλαστική αντίδραση των επενδυτών στις γεωπολιτικές κρίσεις είναι η προβολή των πρόσφατων γεγονότων στο μέλλον και η αναμονή κλιμάκωσης της σύγκρουσης. Αυτό συμβαίνει όταν οι γεωπολιτικοί εμπειρογνώμονες βγαίνουν στις τηλεοράσεις προβλέποντας Τρίτο Παγκόσμιο Πόλεμο, πετρελαϊκά σοκ, στασιμοπληθωρισμό τύπου '70s και πάει λέγοντας.

Αγνοήστε αυτές τις προειδοποιήσεις και την καταστροφολογία, που συνήθως βασίζεται στην υπόθεση της «ανεξέλεγκτης και ταχείας κλιμάκωσης». Κάτι τέτοιο συμβαίνει σπάνια. Τα τελευταία 150 χρόνια, μόνο δύο φορές οι πόλεμοι βγήκαν εκτός ελέγχου: Στον Α' και τον Β' Παγκόσμιο Πόλεμο.

Αλλά σε εκατοντάδες άλλες περιπτώσεις ξέσπασε πόλεμος που θα μπορούσε να προκαλέσει τον Τρίτο Παγκόσμιο, αλλά δεν το έκανε. Κορέα, Βιετνάμ, κουβανική κρίση, Μέση Ανατολή, Αραβική Άνοιξη, Βόρεια Κορέα είναι μερικά ιστορικά και γεωγραφικά παραδείγματα. Τα πράγματα σπάνια ξεφεύγουν από τον έλεγχο, επειδή στους ανθρώπους αρέσει να ζουν εν ειρήνη, κάνοντας ό,τι μπορούν για να αποφύγουν τον πόλεμο. Χρειάζεται τρομακτικά λάθος υπολογισμός και από τις δύο πλευρές για να κλιμακωθεί ένας πόλεμος. Ένας τρελός δικτάτορας δεν αρκεί.

Οδηγός βήμα βήμα

Και αφού καταφέραμε να διώξουμε τον πανικό, πάμε στην ανάλυση της κατάστασης και στον προσδιορισμό των κατάλληλων ενεργειών:

Ερώτηση 1. Είναι κατεστραμμένη η υποδομή της χώρας στην οποία επενδύετε; Για παράδειγμα, είναι εκτός λειτουργίας λιμάνια, σιδηρόδρομοι ή το δίκτυο επικοινωνιών;

Εάν όχι, προχωρήστε στην επόμενη ερώτηση.

Αν ναι, πιθανότατα εγκυμονείται σημαντική συρρίκνωση ΑΕΠ για την εγχώρια οικονομία και συνεπώς για τα κέρδη των εμπλεκόμενων επιχειρήσεων. Οι εταιρείες που διαχειρίζονται τις κατεστραμμένες υποδομές θα ξεπουλήσουν και θα χρειαστεί πολύς χρόνος για να ανακτηθούν οι ζημίες. Αλλά μην ξεχνάτε ότι οι ασφαλιστές πρέπει να πληρώσουν για τις ασφαλισμένες ζημιές (εκτός εάν δηλωθεί ανωτέρα βία). Από την άλλη, υπάρχουν ευκαιρίες για εταιρείες που επισκευάζουν και ανοικοδομούν τις κατεστραμμένες υποδομές, όπως κατασκευαστικές, εταιρείες τηλεπικοινωνιών, τεχνολογικού εξοπλισμού κ.ά. Σε γενικές γραμμές, αξίζει η μετακίνηση σε αμυντική γραμμή, όπως στην υγειονομική περίθαλψη και τα βασικά καταναλωτικά αγαθά, τομείς πιο ανθεκτικοί σε συνθήκες οικονομικής επιβράδυνσης.

Ερώτηση 2. Υπάρχει επίμονος (άνω του έτους) αντίκτυπος στον πληθωρισμό και τις προσδοκίες για τον πληθωρισμό; Για παράδειγμα, έχει διαταραχθεί σημαντικά ο παγκόσμιος εφοδιασμός πετρελαίου και φυσικού αερίου; Ή ξοδεύει μεγάλα ποσά μια χώρα για να χρηματοδοτήσει έναν μεγάλο πόλεμο;

Εάν όχι, προχωρήστε στην επόμενη ερώτηση.

Αν ναι, επενδύστε σε εταιρείες που επωφελούνται από τον υψηλότερο πληθωρισμό ή παράγουν αγαθά που έχουν μεγάλη ζήτηση. Ήτοι εταιρείες πετρελαίου και φυσικού αερίου σε περίπτωση πετρελαϊκού σοκ ή εργολάβους του αμυντικού κλάδου σε περίπτωση αυξημένων κρατικών δαπανών για πολεμικές προσπάθειες. Τα χρυσωρυχεία μπορούν επίσης να επωφεληθούν έμμεσα από τέτοιες εξελίξεις. Εν τω μεταξύ, αποφύγετε εταιρείες με χαμηλά περιθώρια κέρδους και υψηλή ευαισθησία στις πιέσεις του κόστους εισροών, όπως είναι τα καταναλωτικά αγαθά και οι περισσότερες βιομηχανίες. Προτιμήστε εταιρείες με χαμηλότερη χρηματοοικονομική μόχλευση και σταθερά κέρδη, που μπορούν να αντιμετωπίσουν καλύτερα πιθανές αυξήσεις επιτοκίων από τις κεντρικές τράπεζες ή περικοπές στις επενδύσεις και τις καταναλωτικές δαπάνες ως αντίδραση στον υψηλότερο πληθωρισμό. Παραδείγματα είναι η φαρμακοβιομηχανία, οι επιχειρήσεις κοινής ωφέλειας, τα καπνικά ή βασικές υπηρεσίες όπως η επικοινωνία.

Γενικότερα, οι ρυθμοί πληθωρισμού που χρησιμοποιούνται σ' ένα μοντέλο προεξοφλημένων ταμειακών ροών θα πρέπει να είναι υψηλότεροι ενώ οι προσδοκίες αύξησης των κερδών θα πρέπει να είναι χαμηλότερες, καθώς τα περιθώρια κέρδους συμπιέζονται λόγω του υψηλότερου κόστους εισροών.

Ερώτηση 3. Υπάρχει επίμονος (άνω του έτους) αντίκτυπος στα πραγματικά επιτόκια; Για παράδειγμα, λόγω αύξησης ή μείωσης επιτοκίων, οι κεντρικές τράπεζες εισάγουν μέσα οικονομικής καταστολής για να διατηρήσουν τεχνητά χαμηλά το κόστος τους;

Εάν όχι, προχωρήστε στην επόμενη ερώτηση.

Αν ναι, υπάρχει μόνιμη αύξηση του κόστους κεφαλαίου και επιβράδυνση της ζήτησης, καθώς το υψηλότερο κόστος δανεισμού επηρεάζει σημαντικά την επενδυτική δραστηριότητα και τη ζήτηση των καταναλωτών. Αρα, μεγάλα τμήματα της χρηματιστηριακής αγοράς δεν πάνε καθόλου καλά και ετοιμάζονται για bear market. Εάν οι κυβερνήσεις επιβάλουν οικονομική καταστολή, είναι ιδιαίτερα κακό για τις τράπεζες και πιθανώς τις ασφαλιστικές, αλλά εάν οι κεντρικές τράπεζες αυξήσουν τα επιτόκια θα είναι καλό για τις τράπεζες και τις ασφαλιστικές εταιρείες, καθώς τα περιθώρια κέρδους τους αυξάνονται βραχυπρόθεσμα.

Εδώ παίζουμε αμυντικά, αποφεύγοντας εταιρείες με υψηλή μόχλευση, που πρέπει να αναχρηματοδοτηθούν τα επόμενα ένα έως τρία χρόνια. Κατά ειρωνικό τρόπο, αυτό μπορεί να σημαίνει αποφυγή κλασικών αμυντικών εταιρειών, όπως φαρμακοπαραγωγής ή επιχειρήσεων κοινής ωφέλειας, καθώς συχνά έχουν πολλά χρέη.

Γενικότερα, τα πραγματικά επιτόκια που χρησιμοποιούνται σε ένα μοντέλο προεξοφλημένων ταμειακών ροών θα πρέπει να είναι υψηλότερα, ενώ οι προσδοκίες αύξησης των κερδών θα πρέπει να είναι χαμηλότερες καθώς τα περιθώρια κέρδους συμπιέζονται λόγω του υψηλότερου κόστους κεφαλαίου.

Ερώτηση 4. Έχετε απαντήσει «όχι» και στις τρεις προηγούμενες ερωτήσεις;

Εάν όχι, επιστρέψτε στις παραπάνω ερωτήσεις και ξεκινήστε από την αρχή!

Αν ναι, αγοράστε ριψοκίνδυνα περιουσιακά στοιχεία! Το γεωπολιτικό σοκ δεν έχει μόνιμη επίδραση στον πληθωρισμό, τα πραγματικά επιτόκια ή τα κέρδη, αλλά αντίθετα αυξάνει μόνο το ασφάλιστρο κινδύνου στις μετοχές. Τέτοιες αιχμές στην αποστροφή κινδύνου συνήθως διαρκούν από μερικές ημέρες έως μερικές εβδομάδες, επομένως οι επενδυτές θα πρέπει να αξιοποιήσουν τις αναποδιές για να επενδύσουν όσο μπορούν.

Σημειώστε ότι το αρχικό πισωγύρισμα μετά τις τρομοκρατικές επιθέσεις της 11ης Σεπτεμβρίου διήρκεσε τρεις εβδομάδες, ενώ μετά τις βομβιστικές επιθέσεις στο Λονδίνο μόλις μία μέρα. Το πρώτο πισωγύρισμα μετά τη ρωσική εισβολή στην Ουκρανία διήρκεσε δέκα μέρες. Εκτοτε όλες οι απώλειες ανακτήθηκαν. Μόνο με την προσδοκία μόνιμων αυξήσεων του πληθωρισμού άρχισαν να κατηφορίζουν πάλι οι αγορές.

Συμπέρασμα: Σε εποχές γεωπολιτικού κινδύνου, πρώτη αντίδραση στο χρηματιστήριο είναι η αγορά επικίνδυνων περιουσιακών στοιχείων που ξεπουλιούνται.

Μόνο εάν υπάρχει μόνιμος αντίκτυπος στον πληθωρισμό, τα κέρδη ή τα πραγματικά επιτόκια, μπορεί κανείς να δικαιολογήσει την πώληση ορισμένων μετοχών. Αλλά μια επίδραση πρέπει να είναι διαρκής. Οι τιμές των μετοχών μπορεί να ανταποκρίνονται στις προσδοκίες για το επόμενο τρίμηνο ή και κάτι παραπάνω, αλλά αυτό είναι ο θόρυβος. Οι προσδοκίες πρέπει να βλέπουν σε ορίζοντα άνω του ενός έτους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα