Με άνεση και επιδόσεις ανταπεξήλθαν οι εγχώριες συστημικές τράπεζες στο στρεσάρισμα του ισολογισμού τους υπό το δυσμενές σενάριο, με τις Εθνική (5η) και Eurobank (12η) να καταγράφουν επιδόσεις που τις κατατάσσουν στην πρώτη δωδεκάδα ευρωπραπεζών με τη μικρότερη μείωση του CET1 υπό το δυσμενές σενάριο, ενώ η Πειραιώς έρχεται... 13η στη σχετική κατάταξη.

Ειδικότερα, στο δυσμενές σενάριο για το 2025 η ΕΤΕ εμφανίζει CET1 14,5%, η Eurobank 12,2%, η Τράπεζα Πειραιώς 9,1% και η Alpha Bank 8,9%.

Αναλυτικότερα, η Αlpha Bank, με δείκτη CET1 στο 13,2% το 2022, στο βασικό σενάριο ανεβάζει τα κεφάλαιά της στο 14,1% το 2025 ενώ στο δυσμενές σενάριο, τα εποπτικά της κεφάλαια υποχωρούν στο 8,2% το 2023 και το 2024 και στο 8,9% το 2025.

Η Eurobank, με πραγματικό δείκτη CET1 στο 15,2% το 2022, στο βασικό σενάριο ανεβάζει τα κεφάλαιά της στο 18,1% το 2025 ενώ στο δυσμενές σενάριο, ο δείκτης CET1 υποχωρεί στο 11,7% το 2023 και το 2024 και στο 12,2% το 2025.

Η Εθνική Τράπεζα, με πραγματικό δείκτη CET1 στο 16,8% το 2022, στο βασικό σενάριο ανεβάζει τα κεφάλαιά της στο 21,6% το 2025 ενώ στο δυσμενές σενάριο, ο δείκτης CET1 υποχωρεί στο 13,7% το 2023, στο 13,8% το 2024 και στο 14,5% το 2025.

Η Τράπεζα Πειραιώς, με πραγματικό δείκτη CET1 στο 13% το 2022, στο βασικό σενάριο ανεβάζει τα κεφάλαιά της στο 14,2% το 2025 ενώ στο δυσμενές σενάριο, ο δείκτης CET1 υποχωρεί στο 8,4% το 2023, στο 8,7% το 2024 και στο 9,1% το 2025.

Για τις εγχώριες τράπεζες, το δυσμενές σενάριο προβλέπει τα εξής: μείωση του ΑΕΠ κατά 5,5% σωρευτικά ως το 2025 (1,9% φέτος, 4,5% το 2024 και +0,9% το 2025), με τις τιμές των κατοικιών να υποχωρούν επίσης σωρευτικά κατά 6% και τις τιμές των εμπορικών ακινήτων κατά 17%.

Εθνική: Με επίδοση champions League

Μόλις κατά 1,4% υποχωρεί υπό το δυσμενές σενάριο του stress test ο δείκτης κοινών ιδίων κεφαλαίων σε πλήρη εφαρμογή του εποπτικού πλαισίου της Βασιλείας ΙΙΙ (Common Equity Tier 1, «CET 1») της Εθνικής Τράπεζας.

Ειδικότερα στο τέλος του 2025 ο δείκτης διαμορφώνεται σε 14,5% από 15,8% στο τέλος του 2022. Πρόκειται για μια από τις καλύτερες πανευρωπαϊκά επιδόσεις.

Σε σχέση με τον πλήρη, τριετή ορίζοντα προβλέψεων της άσκησης:

- Υπό το Δυσμενές σενάριο, ο δείκτης Κύριων Βασικών Ιδίων Κεφαλαίων με πλήρη επίδραση του ΔΠΧΑ 9 (FL CET1) διαμορφώθηκε σε 14,5% στο τέλος του 2025, υποδεικνύοντας απομείωση 1,36% π.μ. σε σχέση με το επίπεδο έναρξης της άσκησης.

- Το Βασικό σενάριο υποδεικνύει ενίσχυση κατά 5,76% π.μ. του δείκτη Κύριων Βασικών Ιδίων Κεφαλαίων με πλήρη επίδραση του ΔΠΧΑ 9 (FL CET1) στον τριετή ορίζοντα, διαμορφώνοντάς τον σε 21,6% το 2025.

Οπως επισημαίνει η τράπεζα, «το αποτέλεσμα της Πανευρωπαϊκής Άσκησης Προσομοίωσης Ακραίων Συνθηκών του 2023 καταδεικνύει την ανθεκτικότητα του Ομίλου της ΕΤΕ σε δυσμενείς συνθήκες, καθώς και τη δυνατότητα διατήρησης επαρκών κεφαλαίων ακόμη και υπό ακραίες μακροοικονομικές παραδοχές. Συγκριτικά με τις επιδόσεις αντίστοιχων προηγούμενων ασκήσεων, η ΕΤΕ έχει επιτύχει αξιοσημείωτη πρόοδο στην ενδυνάμωση του Ισολογισμού της, παρά τη συγκυρία των διεθνών οικονομικών προκλήσεων. Συγκεκριμένα, το αποτέλεσμα της άσκησης προσομοίωσης ακραίων συνθηκών του 2023 αντανακλά την επιτυχή υλοποίηση της στρατηγικής διαχείρισης των μη εξυπηρετούμενων ανοιγμάτων (NPEs), την οικοδόμηση επαρκούς κεφαλαιακού αποθέματος, καθώς και την πλεονεκτική θέση ρευστότητας του Ομίλου.

Σημειώνεται τέλος ότι, ο δείκτης CET1 FL του Ομίλου την 31 Μαρτίου 2023 διαμορφώθηκε σε 16,5% (pro-forma, συνυπολογίζοντας τα κέρδη της περιόδου), υπερβαίνοντας κατά 0,7 π.μ. αντίστοιχα το επίπεδο εκκίνησης της Πανευρωπαϊκής Άσκησης Προσομοίωσης Ακραίων Συνθηκών.

Eurobank: Στη δωδεκάδα τραπεζών με τη μικρότερη μείωση CET 1

Με μια από τις καλύτερες επιδόσεις σε επίπεδο μείωσης του δείκτη κοινών ιδίων κεφαλαίων σε πλήρη εφαρμογή του εποπτικού πλαισίου της Βασιλείας ΙΙΙ (Common Equity Tier 1, «CET 1»), κατά την εφαρμογή του δυσμενούς σεναρίου, πέρασε την άσκηση προσομοίωσης ακραίων καταστάσεων η Eurobank.

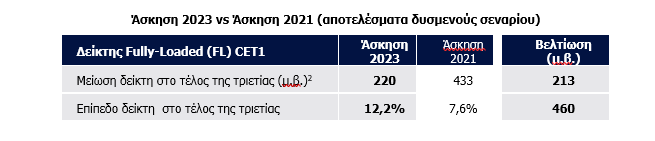

Υπό το δυσμενές σενάριο ο Fully Loaded CET1 μειώνεται κατά 220 μ.β. στο τέλος του 2025 και διαμορφώνεται σε 12,2%, επίδοση που κατατάσσει την τράπεζα δωδέκατη ανάμεσα σε 70, με κριτήριο τη χαμηλότερη μείωση.

Υπό το Βασικό σενάριο, ο Δείκτης κεφαλαιακής επάρκειας Fully Loaded CET1 αυξάνεται κατά 360 μ.β. κατά τη διάρκεια των τριών ετών, φτάνοντας στο επίπεδο του 18% στο τέλος του 2025. Η Eurobank όπως και οι υπόλοιπες τράπεζες εμφανίζει πολύ καλύτερη επίδοση σε σύγκριση με αυτή του προηγούμενου stress test υπό το δυσμενές σενάριο.

Πειραιώς: Η καλύτερη επίδοσή της σε stress test

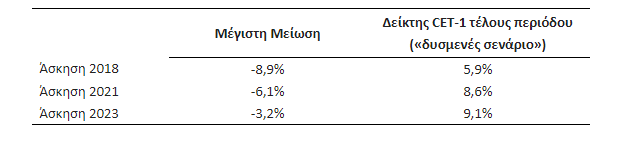

Μείωση του CET1 μόλις κατά 241 μονάδες βάσης εμφανίζει στο δυσμενές σενάριο της άσκησης προσομοίωσης ακραίων καταστάσεων η Τράπεζα Πειραιώς, επίδοση που είναι η καλύτερη που έχει σημειώσει ποτέ σε πανευρωπαική άσκηση.

Ειδικότερα υπό το δυσμενές σενάριο του stress test ο δείκτης κοινών ιδίων κεφαλαίων σε πλήρη εφαρμογή του εποπτικού πλαισίου της Βασιλείας ΙΙΙ (Common Equity Tier 1, «CET 1») υποχωρεί από 11,5% στο τέλος του 2022 σε 9,1% το 2025, ενώ στο βασικό σενάριο αυξάνεται στο 14,3% ( 271 μονάδες βάσης).

Το δυσμενές σενάριο οδηγεί σε μείωση περίπου 318 μονάδων βάσης κατά το έτος με τη μεγαλύτερη επίπτωση (2023). Τα αποτελέσματα της άσκησης προσομοίωσης ακραίων καταστάσεων 2023 της Πειραιώς υποδηλώνουν σημαντική βελτίωση σε σύγκριση με τις ασκήσεις προσομοίωσης ακραίων καταστάσεων του 2021 και του 2018, όπως παρουσιάζονται παρακάτω:

Επισημαίνεται ότι η μείωση για την τριετή περίοδο κατά το δυσμενές σενάριο για την Πειραιώς είναι η 13η χαμηλότερη μεταξύ των 70 ευρωπαϊκών τραπεζών του δείγματος της ΕΑΤ, σύμφωνα με τη σημερινή γνωστοποίηση.

Alpha: Πρόσθεσε 1 δισ. κεφάλαια από το τέλος του 2022

Με επιτυχία ολοκλήρωσε η Alpha Services and Holdings την πανευρωπαϊκή άσκηση προσομοίωσης ακραίων καταστάσεων 2023 (EU-wide Stress Test), ενώ από το τέλος του 2022 έχει ενισχύσει περαιτέρω τους κεφαλαιακούς της δείκτες κατά σχεδόν 1 δισ. ευρώ.

Τα αποτελέσματά της πανευρωπαϊκής άσκησης προσομοίωσης ακραίων καταστάσεων επιβεβαίωσαν, σύμφωνα με στελέχη της Alpha, το ισχυρό προφίλ κεφαλαιακής επάρκειας της τράπεζας. Η Αlpha Bank σημείωσε πολύ καλή επίδοση, με τη μείωση του κεφαλαίου (capital depletion) να ανέρχεται μόλις σε 3,1% στο τέλος της τριετίας, υπό το δυσμενές σενάριο της άσκησης. Πρόκειται για επίδοση χαμηλότερη του μέσου όρου των ευρωτραπεζών (4,6%) και αισθητά χαμηλότερη της επίδοσης που κατέγραψε η Alpha στο προηγούμενο stress test ( 6,3%).

Συγκεκριμένα, σε σχέση με τις επιδόσεις στο stress test του 2021, η Αlpha Bank έχει βελτιώσει σημαντικά την ποιότητα του ισολογισμού της, μειώνοντας αποφασιστικά το μέγεθος των Μη Εξυπηρετούμενων Ανοιγμάτων (NPEs). Παράλληλα, από το τέλος του 2022 η Alpha προχώρησε σε μία σειρά από σημαντικές ενέργειες ενίσχυσης της κεφαλαιακής της βάσης που ισοδυναμούν με τη δημιουργία εποπτικών κεφαλαίων ύψους 1 δισ. ευρώ, ξεπερνώντας παρόμοιες ενέργειες των άλλων συστημικών ελληνικών τραπεζών.

Οι ενέργειες αυτές, οι οποίες δεν λαμβάνονται υπόψη στη μεθοδολογία του stress test λόγω του στατικού μοντέλου περιλαμβάνουν, μεταξύ άλλων, την έκδοση ΑΤ1, την οργανική της κερδοφορία, την απομόχλευση NPEs, μέσω των συναλλαγών ‘Sky’ και ‘Hermes’ καθώς και τη συνθετική τιτλοποίηση ναυτιλιακών δανείων.

Κόπηκαν τρεις τράπεζες

Τρεις ευρωπαϊκές τράπεζες δεν κατάφεραν να καλύψουν τις κεφαλαιακές απαιτήσεις στις ασκήσεις αντοχής που διεξήγαγε η Ευρωπαϊκή Τραπεζική Αρχή.

Στις ασκήσεις αντοχής συμμετείχαν 98 τράπεζες της ευρωζώνης, 57 μεγάλες και 41 μεσαίες.

Στην ανακοίνωση που εξέδωσε η EBA δεν ανέφερε τα ονόματα των τραπεζών που «κόπηκαν» στις ασκήσεις.

Oι τράπεζες ξεκίνησαν τις ασκήσεις αντοχής με ένα μέσο «μαξιλάρι» στο 15% των σταθμισμένων στο ρίσκο στοιχείων ενεργητικού τους και μέτρησαν συνολικές απώλειες 496 δισ. ευρώ κατά τη διάρκεια των ασκήσεων, οι οποίες απομείωσαν τα κεφαλαιακά τους μαξιλάρια κατά 4,8 μονάδες βάσης στο 10,4%

*Δείτε ολόκληρη την έκθεση της ΕΒΑ για τα φετινά stress test των ευρωτραπεζών και τις ανακοινώσεις των ελληνικών τραπεζών στη δεξιά στήλη "Συνοδευτικό Υλικό".

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα