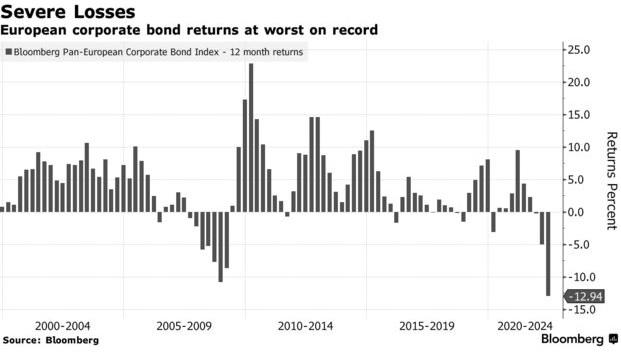

H Eυρώπη βιώνει το χειρότερο sell-off στα εταιρικά ομόλογα εδώ και δεκαετίες, ξεπερνώντας ακόμα και αυτό της χρηματοοικονομικής κρίσης του 2008.

Toύτο ισχύει, σύμφωνα με το Bloomberg, σχεδόν με όλα τα κριτήρια που μπορεί να λάβει κανείς υπόψη του. Είτε κοιτάξει κάποιος τα κέρδη των επενδυτών, την ταχύτητα με την οποία έχουν αυξηθεί οι αποδόσεις ή τη διάρκεια του sell-off, οι επενδυτές είναι αντιμέτωποι με μια ιστορική βουτιά. Ένας δείκτης του ευρωπαϊκού χρέους επενδυτικής βαθμίδας έχει υποχωρήσει για επτά μήνες στη σειρά, το χειρότερο σερί από τότε που δημιουργήθηκε το 1998. Οι απώλειες κατά 12,9% κατά τους 12 τελευταίους μήνες είναι επίσης οι μεγαλύτερες που έχουν καταγραφεί.

Η ελεύθερη πτώση των τιμών των εταιρικών ομολόγων είναι, σύμφωνα με το Bloomberg, απόρροια της σύσφιγξης της νομισματικής πολιτικής από κεντρικές τράπεζες σε όλο τον κόσμο, σε μια προσπάθεια να αντιμετωπιστεί ο υψηλός πληθωρισμός.

«Είμαστε στο κόκκινο τους περισσότερους μήνες του έτους», δήλωσε στο Bloomberg διαχειριστής χαρτοφυλακίου στη Fisch Asset Management. «Σπάνια συμβαίνει να έχεις αυτού του είδους τις επαναλαμβανόμενες αρνητικές αποδόσεις», πρόσθεσε. Το sell-off είναι χειρότερο από αυτό που προκλήθηκε στο ξεκίνημα της πανδημίας του κορωνοϊού και κατά τη χρηματοοικονομική κρίση του 2008.

H μέση απόδοση των εταιρικών ομολόγων της ευρωζώνης έχει ενισχυθεί 2,9 ποσοστιαίες μονάδες φέτος στο 3,4%, σύμφωνα με δείκτη του Bloomberg. Το 2008 είχαν καταγράψει άλμα 1,62 μονάδων.

Το υψηλότερο κόστος δανεισμού για τις εταιρείες μπορεί να οδηγήσει χαμηλότερα τα εταιρικά κέρδη. «Μπορεί να δούμε τα κέρδη να επηρεάζονται λόγω αυτής της αναπάντεχης ανόδου στο κόστος του χρέους», τόνισε αναλυτής της ING.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα