Ο παγκόσμιος κίνδυνος ύφεσης αυξάνεται με ταχείς ρυθμούς, σύμφωνα με τον Ρόμπιν Μπρουκς, επικεφαλής οικονομολόγο στο Institute of International Finance (ΙIF) και πρώην στρατηγικό αναλυτή στην Goldman Sachs για τη διεθνή αγορά συναλλάγματος.

"Τρεις παράγοντες πιέζουν ασφυκτικά για υφεσιακή διαδρομή διεθνώς", αναφέρει χαρακτηριστικά:

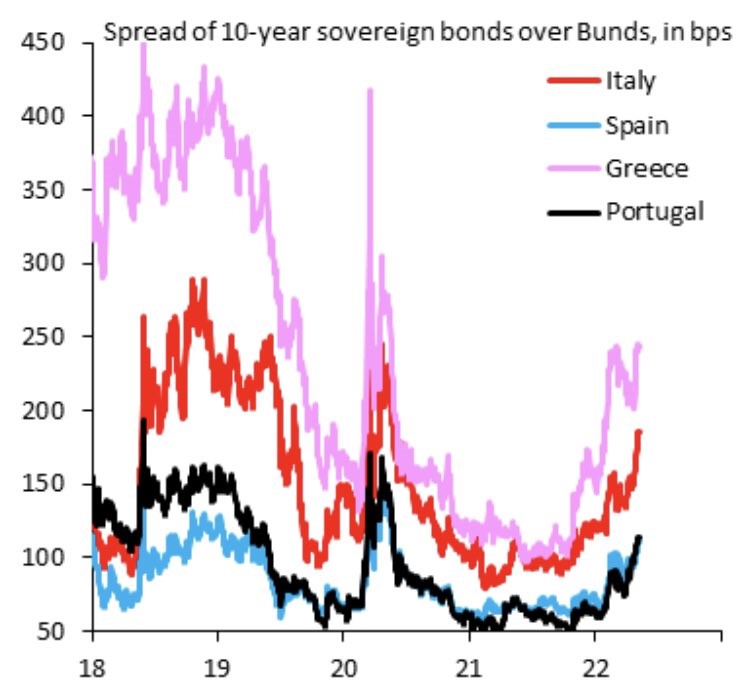

- Η ύφεση στην Ευρώπη και το αυξανόμενο άγχος στις αγορές κρατικών ομολόγων της περιφέρειας της ευρωζώνης, που ανεβάζουν το κόστος του δημόσιου δανεισμού για τους πιο αδύναμους κρίκους και διευρύνουν το spread αποδόσεων έναντι του γερμανικού bund.

- Τα σκληρά lockdown στην Κίνα με την εκτίναξη των μεταλλάξεων της Ομικρον του κορωνοϊού και η υποτίμηση του εθνικού της νομίσματος (RMB).

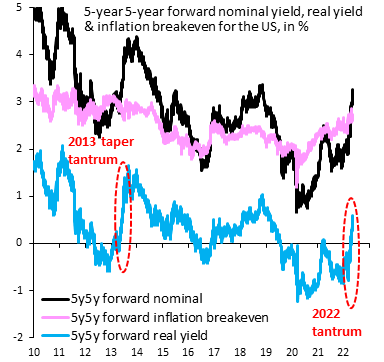

- Η άτακτη άνοδος των μακροπρόθεσμων πραγματικών αποδόσεων των αμερικανικών ομολόγων (μπλε γραμμή στο παρακάτω διάγραμμα) που παρασύρει και τις αναδυόμενες αγορές, εγείροντας νέες ανησυχίες για εύθραυστες περιοχές του πλανήτη.

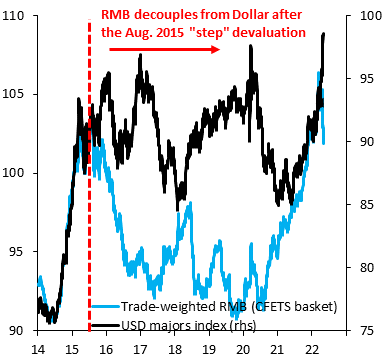

Μέχρι πρόσφατα, η υποτίμηση του RMB της Κίνας ήταν απλώς μια αντιστάθμιση της ισχύος του δολαρίου (μαύρη γραμμή στο παρακάτω διάγραμμα), που πυροδοτήθηκε από την εισβολή της Ρωσίας στην Ουκρανία. Αλλά αυτό αλλάζει, σημειώνει ο επικεφαλής οικονομολόγος του IIF.

Η σταθμισμένη πορεία της συναλλαγματικής ισοτιμίας του RMB (μπλε γραμμή) μειώνεται τώρα κατά 1,2% από την έναρξη του πολέμου. Αυτό δεν είναι πλέον αντιστάθμιση έναντι του δολαρίου. Αποτελεί ξεκάθαρα κίνηση υποτίμηση...

Δεδομένου του τεράστιου μεγέθους της Κίνας, τίποτα σχετικά με την υποτίμηση των RMB δεν είναι ποτέ ευνοϊκό. Το 2015, το αιφνιδιαστικό «βήμα-υποτίμησης» πυροδότησε μαζική φυγή κεφαλαίων και εκτόξευσε τους φόβους για παγκόσμια ύφεση.

Το ίδιο συμβαίνει και τώρα. Η υποτίμηση των RMB είναι ένα άλλο σημείο άγχους σε έναν αυξανόμενο κατάλογο ανησυχιών για την παγκόσμια οικονομία, αναφέρει ο Μπρουκς.

Βρισκόμαστε στη μέση μιας άτακτης αύξησης των μακροπρόθεσμων πραγματικών αποδόσεων στα κρατικά ομόλογα των ΗΠΑ, η οποία επιβαρύνει όλες τις αναδυόμενες αγορές, συμπεριλαμβανομένου του βραζιλιάνικου νομίσματος, ρεάλ. Όσο πιο άτακτα και απότομα γίνει αυτή η υποχώρηση, τόσο ίσως πιο σύντομα θα διαρκέσει, διότι η Fed θα αναγκαστεί να κάνει πίσω.

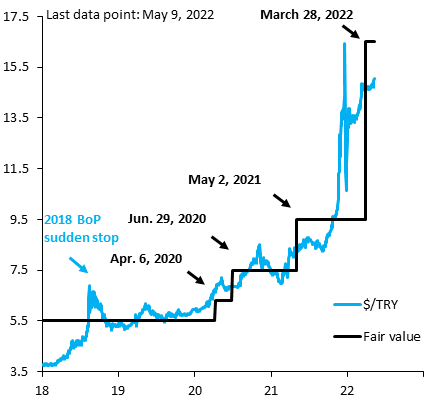

Όλες οι αναδυόμενες αγορές υφίστανται πίεση από την απότομη αύξηση των αποδόσεων των ομολόγων στις ΗΠΑ, αλλά η Τουρκία είναι κάτι διαφορετικό.

Η μεγάλη πιστωτική τόνωση δημιουργεί μεγάλη ρευστότητα σε τουρκικές λίρες (TRY), η οποία αναπόφευκτα προσπαθεί να εξέλθει σε δολάρια και ευρώ, όπως φαίνεται στο παρακάτω διάγραμμα. Γι' αυτό το IIF αναθεώρησε την αξία $/TRY στα 16,50 στα τέλη Μαρτίου.

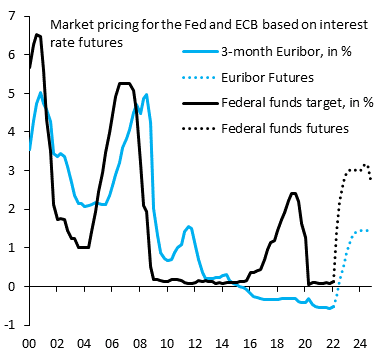

Η στιγμή της αλήθειας για την ΕΚΤ πλησιάζει πλέον με γοργούς ρυθμούς, σημειώνει ο ίδιος αναλυτής. Δεν θα μπορεί να αυξήσει τα επιτόκια -προχωρώντας σε μια πιο σφιχτή, αυστηρή, νομισματική πολιτική, την οποία υποστηρίζουν τα "γεράκια"- και ταυτόχρονα να συνεχίσει την "εκτύπωση χρήματος", τη λεγόμενη "πιστωτική χαλάρωση" (QE), επειδή ανησυχεί, εύλογα, για τα spreads στην πολύπαθη περιφέρεια.

Και καταλήγει. "Η ευρωζώνη μπαίνει ξεκάθαρα σε ύφεση. Ο πληθωρισμός είναι η ανησυχία του χθες. Μην ανεβάσετε τα επιτόκια".

Υποβαθμίσαμε, εξηγεί, την πρόβλεψή μας για την ανάπτυξη της ευρωζώνης για το 2022 σε 1% από 3% πριν από δύο μήνες, καθώς φαίνονται τα μηνύματα της ύφεσης.

Προβλέπαμε, προσθέτει επίσης, ότι το ευρώ θα έπεφτε στην "απόλυτη ισοτιμία", έναντι του δολαρίου. Σήμερα η ισοτιμία είναι... κάπου εκεί, στο 1,03, πίσω στα χαμηλά του 2016 αμέσως μετά τις προεδρικές εκλογές στις ΗΠΑ.

Το ευρώ οδεύει στην ισοτιμία 1 προς 1 με το δολάριο.

Κρατικά ομόλογα και αδύναμοι κρίκοι

Τα spreads σε Ιταλία και Ελλάδα έχουν διευρυνθεί σημαντικά και αυτό θα επιδεινωθεί μόλις η ΕΚΤ τερματίσει το QE και αρχίσει να αυξάνει τα επιτόκια, εξηγεί. Οι αποδόσεις των ιταλικών μακροπρόθεσμων κρατικών ομολόγων είναι πλέον δυο ποσοστιαίες μονάδες υψηλότερα από των γερμανικών, το spread σκαρφαλώνει ξανά.

Αυτή η εύθραυστη κατάσταση θα βάλει πάλι σε δοκιμασία τους υπεύθυνους χάραξης πολιτικής της ευρωζώνης, με τον διχασμό, μέσω των νέων διλημμάτων, να βάζει φωτιά ξανά στους κόλπους της ΕΚΤ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία