Ο συνδυασμός της υψηλής κερδοφορίας που σημειώνουν φέτος οι περισσότεροι εισηγμένοι όμιλοι, καθώς και της κίνησης του Γενικού Δείκτη σε ένα περιορισμένο εύρος τιμών κατά τους τελευταίους μήνες, έχει ως αποτέλεσμα τουλάχιστον 16 μετοχές του ΧΑ να διαπραγματεύονται με μονοψήφιο δείκτη P/E ήδη με βάση τα αποτελέσματά τους κατά το πρώτο εννεάμηνο, χωρίς, δηλαδή, τον συνυπολογισμό των επιδόσεων του τελευταίου τριμήνου του 2024.

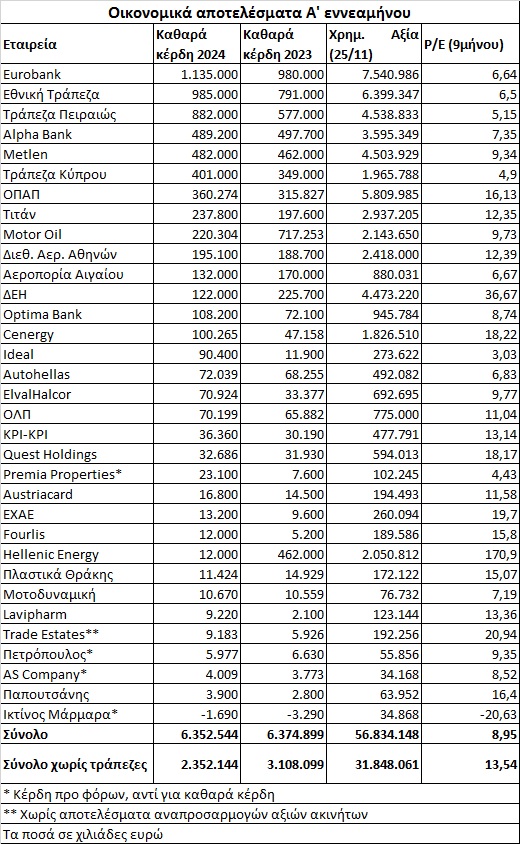

Ειδικότερα, όπως προκύπτει από τα στοιχεία του παρατιθέμενου πίνακα:

- Οι 33 εισηγμένες που δημοσίευσαν αποτελέσματα εννεαμήνου διαπραγματεύονται με μέσο δείκτη P/E χαμηλότερο του δέκα (8,95).

- Ειδικότερα, από τις 33 εταιρείες, οι 16 διαπραγματεύονται με μονοψήφιο P/E, εκ των οποίων οι έξι είναι τραπεζικές (Alpha Bank, Eurobank, Εθνική, Πειραιώς, Κύπρου και Optima) και οι άλλες δέκα (AS Company, Autohellas, ElvalHalcor, Ideal, Metlen, Motor Oil, Premia Properties, Αεροπορία Αιγαίου, Μοτοδυναμική και Π. Πετρόπουλος) δραστηριοποιούνται σε άλλους κλάδους.

- Οι μη τραπεζικές εισηγμένες διαπραγματεύονται με μέσο P/E 13,54 (πάντα με βάση μόνο την κερδοφορία του πρώτου εννεαμήνου), επίδοση που θα ήταν σαφώς πιο ελκυστική, αν δεν συνυπολογίζονταν οι Hellenic Energy και ΔΕΗ. Είναι προφανές ότι με τη δημοσίευση των ετήσιων λογιστικών καταστάσεων του 2024 (έως τον Απρίλιο της επόμενης χρονιάς) θα δούμε και άλλες εισηγμένες του παρατιθέμενου πίνακα να διαπραγματεύονται με μονοψήφιο P/E.

Η ύπαρξη μονοψήφιων δεικτών P/E και μάλιστα χωρίς τον συνυπολογισμό των κερδών του τελευταίου τριμήνου της χρονιάς αποτελεί ένδειξη (κάθε δείκτης έχει τα μειονεκτήματά του και γι’ αυτό θα πρέπει να συνεξετάζονται και άλλοι δείκτες) έντονης υποτίμησης, ωστόσο μεταξύ άλλων θα πρέπει να συνεκτιμηθεί ότι:

- Στην περίπτωση των τραπεζών, πολλοί αναλυτές προβλέπουν μια ήπια διόρθωση στα τελικά τους αποτελέσματα μέσα στο 2025 σε σχέση με φέτος (η κυβέρνηση δεν φαίνεται να δείχνει διατεθειμένη να επιβάλει έκτακτη εισφορά στις τράπεζες).

- Τα φετινά αποτελέσματα της Ideal επηρεάστηκαν έντονα ανοδικά εξαιτίας των έκτακτων κερδών (74,6 εκατ. ευρώ) που προέκυψαν από την πώληση της θυγατρικής της Αστήρ Βυτόγιαννης. Η εισηγμένη έκλεισε το εννεάμηνο με θετικό καθαρό ταμείο 22,4 εκατ. ευρώ.

- Οι προ φόρων επιδόσεις της AS Company που έχουν ανακοινωθεί, έχουν επηρεαστεί θετικά και από την απόδοση του χαρτοφυλακίου ομολόγων της. Η εισηγμένη έκλεισε το εννεάμηνο με διαθέσιμα και ταμειακά ισοδύναμα 16 εκατ. ευρώ και με επενδυτικά ακίνητα αξίας 4,24 εκατ. ευρώ.

- Σε εταιρείες όπως π.χ. η Autohellas, η Μοτοδυναμική, η Αεροπορία Αιγαίου, ο Διεθνής Αερολιμένας Αθηνών και τα Πλαστικά Θράκης, το τελευταίο τρίμηνο κάθε χρονιάς δεν είναι εποχικά το ισχυρότερο, ενώ το αντίθετο συμβαίνει για άλλες εισηγμένες όπως π.χ. η Quest Holdings, η Fourlis, κ.λπ.

- Στην περίπτωση της Cenergy, η τρέχουσα αποτίμησή της έχει επηρεαστεί ανοδικά από την πρόσφατη ΑΜΚ των 200 εκατ. ευρώ, χωρίς τα χρήματα αυτά να έχουν χρησιμοποιηθεί από την εισηγμένη στο εννεάμηνο (στρεβλωμένος προς τα πάνω δείκτης P/E).

- Στα κέρδη της Premia Properties συμπεριλαμβάνονται και λογιστικές υπεραξίες που προκύπτουν από τη μεταβολή στις εύλογες αξίες των ακινήτων της. Συνήθως οι μετοχές του κλάδου αξιολογούνται με βάση τον δείκτη P/NAV, ο οποίος προσεγγίζει το 0,62. Αντίθετα, στα αποτελέσματα της Trade Estates δεν περιλαμβάνονται οι υπεραξίες εύλογων αξιών, με το discount έναντι του NAV να διαμορφώνεται στο 36% (1,61 ευρώ τρέχουσα τιμή, 2,52 ευρώ καθαρή αξία ενεργητικού). Η εισηγμένη έχει ήδη ανακοινώσει τη διανομή προμερίσματος.

- Η επίδοση της Lavipharm έχει επηρεαστεί από έκτακτα κονδύλια.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία