Μετά την επανεκλογή του Τραμπ στις ΗΠΑ, οι συνθήκες για την ελληνική οικονομία και τις ελληνικές μετοχές και ειδικά τις τραπεζικές, φαίνεται να παραμένουν ευνοϊκές, παρότι υπάρχει ακόμα αρκετός χρόνος μέχρις ότου ξεκινήσει η νέα προεδρία και δούμε απτά δείγματα της πολιτικής του νέου Αμερικανού προέδρου.

Παρότι η ορατότητα δεν έχει αυξηθεί, η αγορά μέχρι τώρα δείχνει ικανότητα να απορροφά τους κραδασμούς, ενώ οι εταιρείες στο Χ.Α. δείχνουν αντοχές. Οι ελπίδες για ισχυρότερη ανάπτυξη στο τελευταίο τρίμηνο διατηρούνται, με τις τελευταίες εκτιμήσεις να είναι ανοδικές.

Από τις αρχές του έτους, ο βασικός χρηματιστηριακός δείκτης σημειώνει άνοδο 10%, ενώ από το πρόσφατο υψηλό του στις 1.505 μονάδες, η απόσταση είναι της τάξεως του 6% ή λιγότερο από 100 μονάδες. Οι επιδόσεις των τραπεζών έχουν ξεπεράσει την αγορά με διπλάσιο ρυθμό ανάπτυξης, της τάξεως του 16%. Σε σχέση με τον Μάρτιο του 2020, οπότε ξεκίνησε η περιπέτεια της πανδημίας, ο δείκτης της αγοράς κινείται 200% υψηλότερα και ο δείκτης των τραπεζών 440%.

Η ελληνική οικονομία και οι ελληνικές μετοχές διατηρούν μια δική τους ισχυρή επενδυτική ιστορία, ενώ η ανακοίνωση των αποτελεσμάτων του τρίτου τριμήνου από τις τράπεζες και οι νέοι στόχοι για τις πληρωμές των μετόχων ανοίγουν τον δρόμο για υψηλότερα guidance την περίοδο 2025-2027 και αναβαθμίσεις από τους αναλυτές.

Η δημοσιονομική υπεραπόδοση θα συνεχιστεί, δεδομένης της καλύτερης είσπραξης φόρων. Αυτά οδηγούν σε περιθώρια για περαιτέρω μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων. Οι αποδόσεις των δεκαετών ελληνικών ομολόγων είναι τώρα 40 μ.β. χαμηλότερες αυτών της Ιταλίας και πλέον τα πενταετή ελληνικά ομόλογα είναι διαπραγματεύσιμα χαμηλότερα από αυτά της Γαλλίας.

Η επιστροφή των ομολόγων και της χώρας στην κατηγορία της επενδυτικής βαθμίδας, οι ελάχιστες λήξεις και η χρηστή δημοσιονομική διαχείριση έχουν επιτρέψει στα δεκαετή ελληνικά spreads διαπραγματεύονται χαμηλότερα από τις 100 μονάδες βάσης. στις 85 μ.β, επιστρέφοντας στα επίπεδα πριν από την παγκόσμια χρηματοπιστωτική κρίση και έχουν σημειώσει σημαντική ανάκαμψη, ενισχυμένα από τις ισχυρές οικονομικές επιδόσεις της χώρας.

Η θετική δυναμική στα ομόλογα θα συνεχιστεί, όπως και η πρόσθετη χαλάρωση της πολιτικής της ΕΚΤ και οι αυξανόμενες προσδοκίες για επιτάχυνση των μειώσεων των επιτοκίων.

Οι τραπεζικές μετοχές

Η θετική στάση από τα ελληνικά ομόλογα και οι θετικές προοπτικές για την ελληνική οικονομία ευνοούν τις ελληνικές τραπεζικές μετοχές. Οι ελληνικές τράπεζες θα συνεχίσουν να είναι οι μεγάλοι ωφελημένοι από την άνοδο των εταιρικών δανείων, καθώς οι εταιρικές πιστώσεις θα αυξηθούν κατά 8% με 10% ετησίως το 2023-2026.

Οι δυνατότητες για διανομές μερισμάτων και επαναγορές μετοχών για τις ελληνικές τράπεζες είναι πιθανότατα υψηλότερες από τα συντηρητικά σχέδια που έχουν επικοινωνήσει στους επενδυτές και σύμφωνα με τις εκτιμήσεις, το διαθέσιμο κεφάλαιο για διανομή τα επόμενα τρία χρόνια θα μπορούσε να ανέλθει στο 60% της τρέχουσας κεφαλαιοποίησης του κλάδου.

Οι αποδόσεις

Σύμφωνα με τις εκτιμήσεις των εγχώριων τμημάτων ανάλυσης αλλά και των ξένων επενδυτών, προβλέπεται ότι η αύξηση των κερδών του 2024 θα είναι για τις τέσσερις τράπεζες από 1% φέτος έως 24%, μετά την άνοδο κατά 47% του 2023.

Το consensus για το 2025 έχει επίσης αλλάξει πρόσημο: από τη σημαντική πτώση των κερδών ανά μετοχή που προέβλεπε για τις ελληνικές μετοχές πριν από τα αποτελέσματα του τρίτου τριμήνου, συνεχώς γίνεται πιο αισιόδοξο.

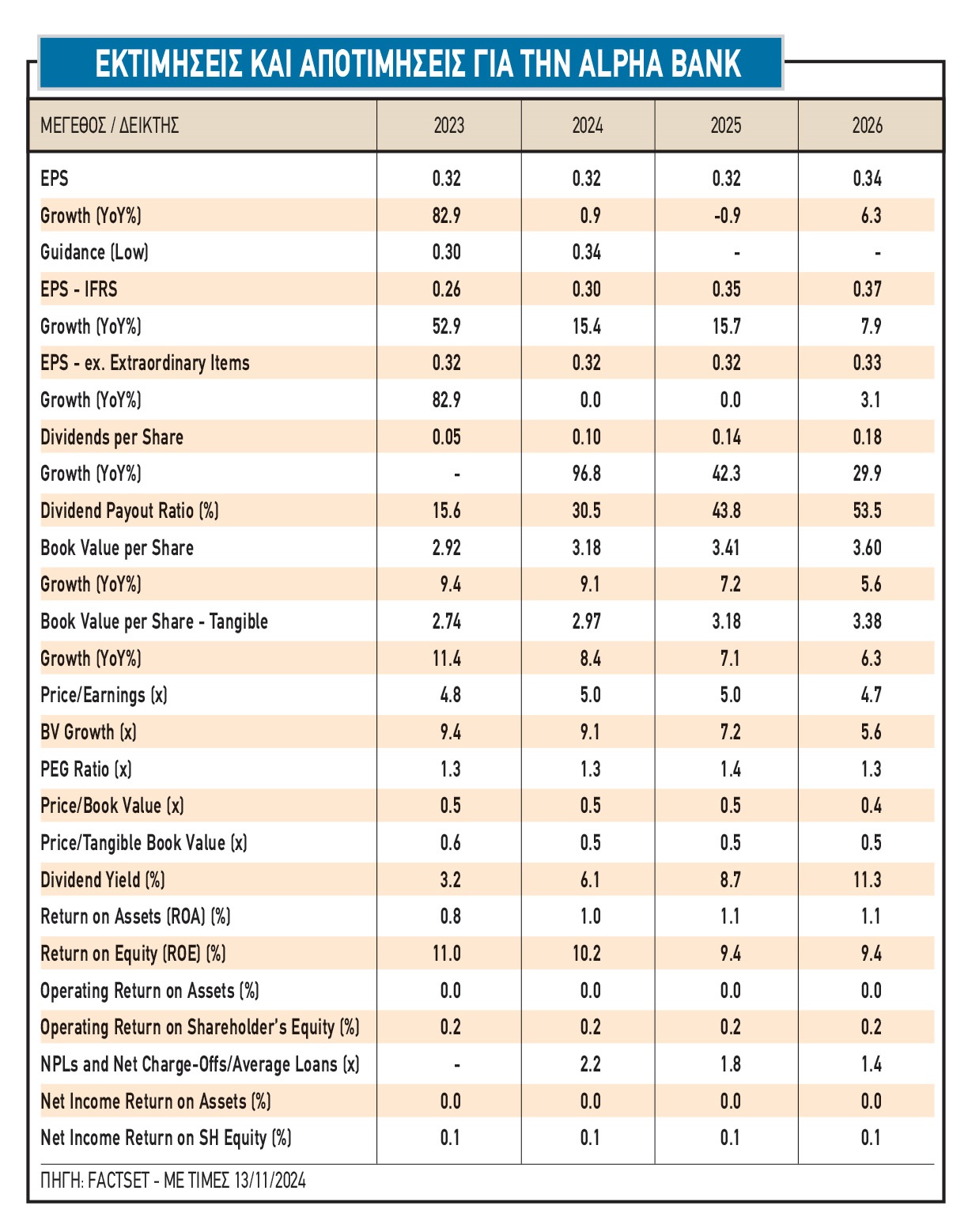

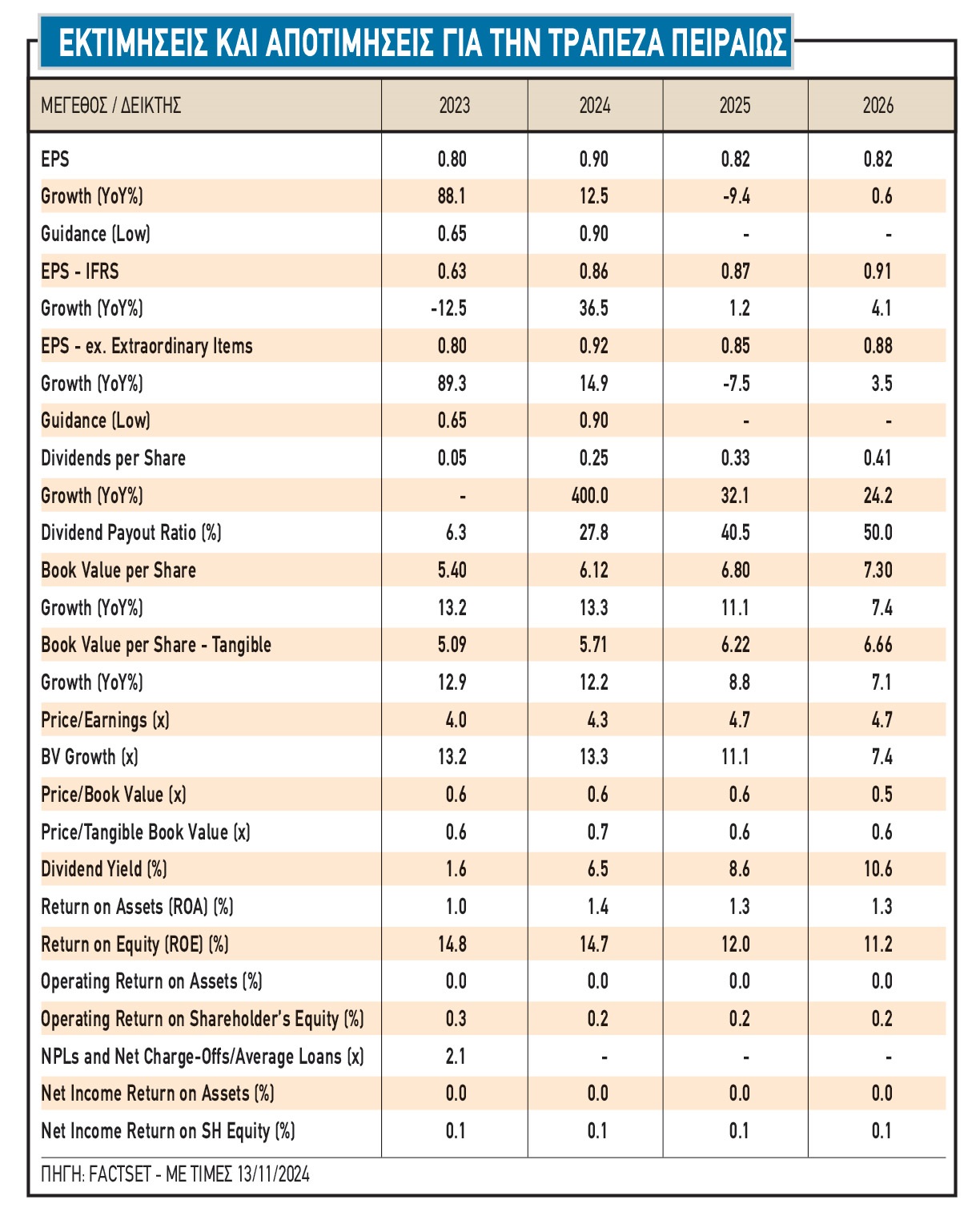

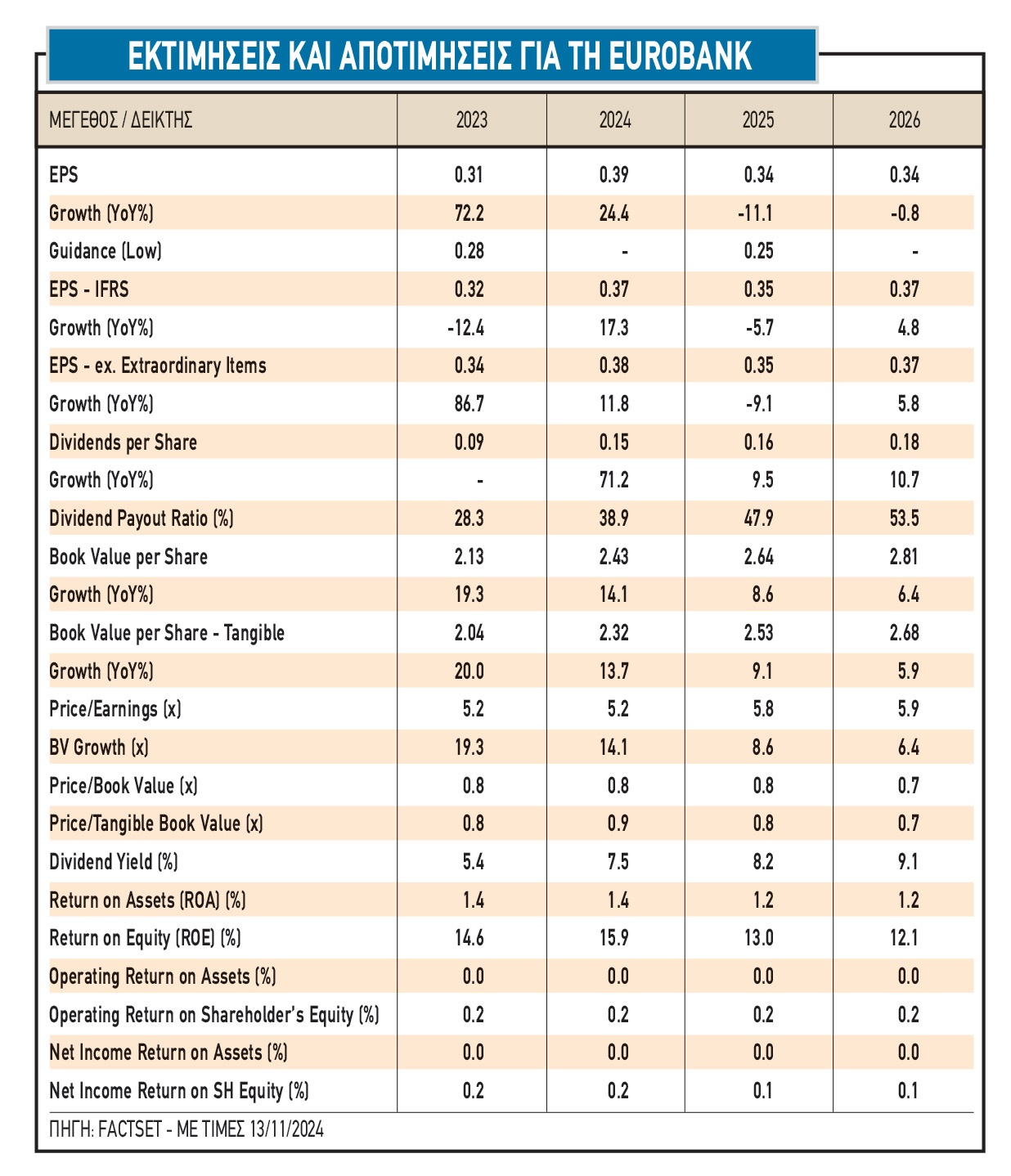

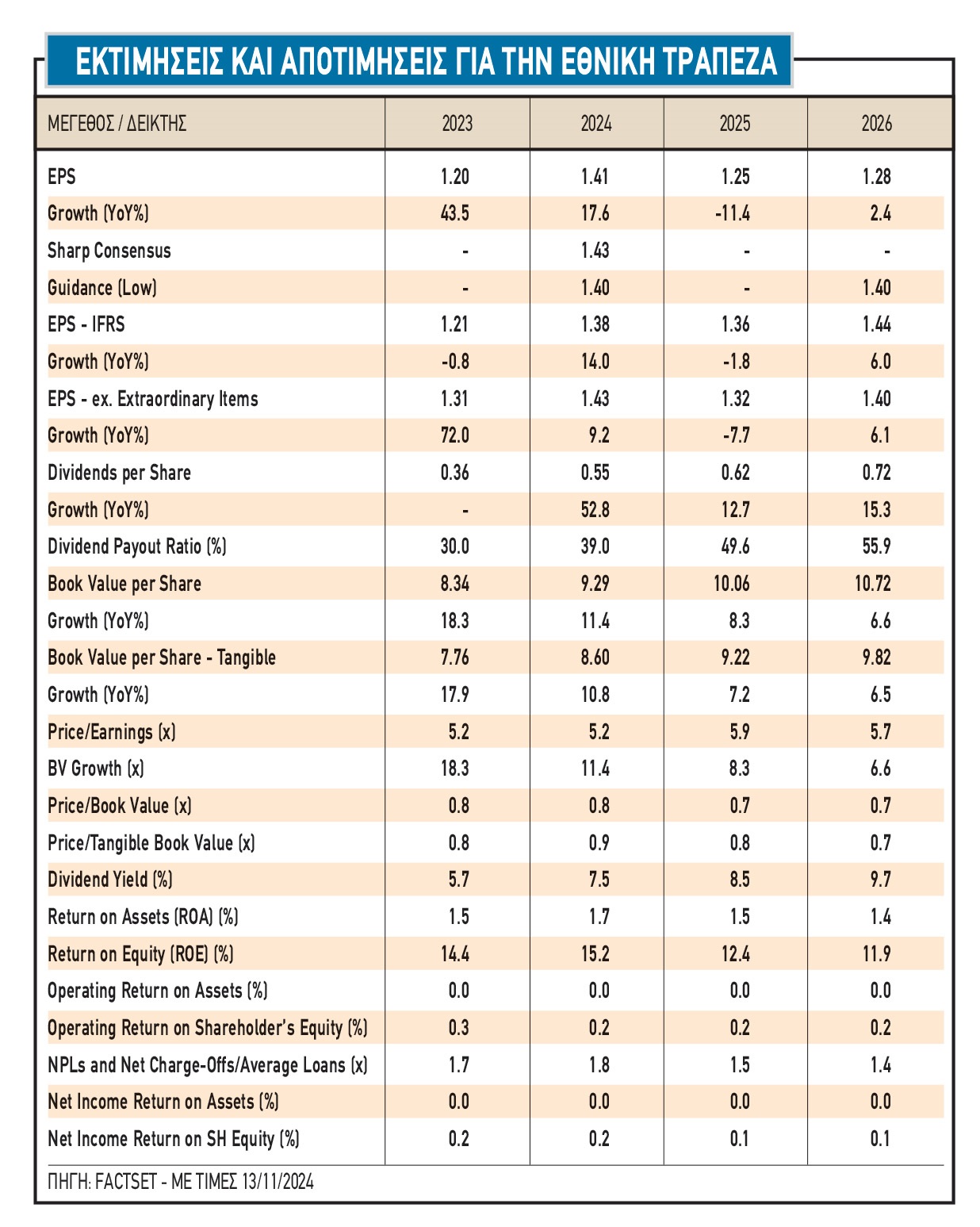

Η διαφορά με παλαιότερα χρόνια είναι ότι το consensus ανεβάζει στροφές σιγά-σιγά και γίνεται λιγότερο επιφυλακτικό. Πολλοί διαχειριστές που γνωρίζουν τις ελληνικές τράπεζες, αλλά και τον τρόπο προσέγγισης των funds, εκτιμούν ότι αν ισορροπήσουν οι εξωτερικές συνθήκες, οι αποτιμήσεις θα επιστρέψουν εκεί που ήταν και θα αλλάξει επίσης και η διάθεση για ρίσκο. Πλέον προβλέπει για -1% μόλις για την Alpha Bank, -9,4% για την Τράπεζα Πειραιώς, 11,4% για την Εθνική Τράπεζα και -11,1% για τη Eurobank.

Οι επενδυτές, για την ώρα, δεν έχουν ακόμα καταλάβει ότι οι ελληνικές τράπεζες πρωτίστως θα συνεχίσουν να αυξάνουν τα μεγέθη τους, ακόμα κι όταν η Ευρωπαϊκή Κεντρική Τράπεζα μειώσει τα επιτόκια. Είναι ιδιαίτερα επιφυλακτικοί, γιατί τα τελευταία χρόνια το consensus πολλές φορές έχει επιδείξει αισιοδοξία, αλλά καταλήγει πάντοτε αισθητά χαμηλότερα, οπότε η διαμόρφωση των εκτιμήσεων του 2025 και 2026 σε παρόμοια επίπεδα από το 2024, δεν έχει ληφθεί υπόψη.

Για τους τραπεζικούς τίτλους, οι αποδόσεις το 2024 είναι +24% για τη Eurobank, +4% για την Alpha Βank, +17% για την Εθνική Τράπεζα και +20% για την Τράπεζα Πειραιώς.

Σε βάθος 12μηνου οι αποδόσεις είναι +36% για την Τράπεζα Πειραιώς, +15% για την Alpha Βank,+34% για την Εθνική Τράπεζα και +33% για τη Eurobank, έχοντας ήδη παγιωθεί μια άτυπη σειρά μεταξύ τους σε όρους κεφαλαιοποίησης: η Eurobank στα 7,35 δισ. ευρώ, η Εθνική Τράπεζα στα περίπου 6,7 δισ. ευρώ, η Τράπεζα Πειραιώς στα 4,8 δισ. ευρώ και η Αlpha Bank στα 3,8 δισ. ευρώ.

Οι αποτιμήσεις

Οι αποτιμήσεις στις μετοχές των τραπεζών εμφανίζονται φθηνές, ενώ το premium της Eurobank αναμένεται να διατηρηθεί και αποτελεί το «πάνω όριο» των αποτιμήσεων. To παράδειγμα της Eurobank είναι ικανό να δείξει στους διαχειριστές πιο καθαρά ποιος είναι δρόμος για τις άλλες τρεις συστημικές.

Οι αναλυτές εκτιμούν ότι τα επιχειρηματικά σχέδια των ελληνικών τραπεζών είναι συντηρητικά και τα αποτελέσματα του γ' τριμήνου έδειξαν μια συνέχιση των αναβαθμίσεων των προβλέψεων, με άνοδο των προβλέψεων του consensus ειδικά προς το 2026.

Οι ελληνικές τραπεζικές μετοχές είναι από τις φθηνότερες στην Ευρώπη σε σχέση με τον δείκτη ενσώματης λογιστικής ή εσωτερικής αξίας (P/TΒV) έναντι του δείκτη αποδοτικότητας των ενσώματων ιδίων κεφαλαίων (RοTE).

Οι τέσσερις ελληνικές τράπεζες είναι διαπραγματεύσιμες με μέσο όρο δείκτη τιμής προς λογιστική αξία (P/ΤBV) για το 2025 στις 0,65 φορές, που αντιστοιχεί σε μέση μερισματική απόδοση 10%, καθιστώντας τον κλάδο πιο ελκυστικό έναντι των τραπεζών της ΕΕ.

Οι τράπεζες στην Ε.Ε. και στον δείκτη SX7P τελούν υπό διαπραγμάτευση σε μέσο όρο P/B στις 0,75 φορές για μερισματική απόδοση 7,5%

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία