Η διεθνής επενδυτική κοινότητα, προσπαθώντας να εκτιμήσει πώς θα επηρεαστούν οι μετοχές, τα ομόλογα και οι συναλλαγματικές ισοτιμίες μετά την επικράτηση του Ντόναλντ Τραμπ στις αμερικανικές εκλογές, βρίσκεται μπροστά σε δύσκολη θέση: αναρωτιέται για το κατά πόσο πρέπει να δώσει βάση στις δεδηλωμένες προθέσεις ενός προέδρου που σε αρκετές περιπτώσεις κατά το παρελθόν έχει αλλάξει γνώμη και συμπεριφορά.

Σε ό,τι αφορά τα του οίκου μας, όσο κα αν η αλλαγή ηγεσίας στον Λευκό Οίκο δεν άρεσε καθόλου στην Ευρώπη, οι πρώτες αντιδράσεις των χρηματιστηρίων της Γηραιάς ηπείρου δεν ήταν ιδιαίτερα αρνητικές. Ίσως αυτό να συμβαίνει επειδή οι αγορές προσδοκούν «αποτελεσματικότερες» δράσεις στα πολεμικά μέτωπα της Ουκρανίας και της Μέσης Ανατολής, με αποτέλεσμα τον περιορισμό της γεωπολιτικής αβεβαιότητας και των οικονομικών της επιπτώσεων.

Σε κάθε περίπτωση, πάντως, η Ελλάδα φαίνεται πως συγκαταλέγεται σε εκείνες τις χώρες που θα πληγούν λιγότερο από το «Trump effect» -και κυρίως έμμεσα- από τις άλλες ευρωπαϊκές από το ενδεχόμενο άσκησης μιας νέας αμερικανικής πολιτικής, την ώρα που το Χρηματιστήριο της Αθήνας διαπραγματεύεται με αρκετά ελκυστικότερους δείκτες.

Η Ελλάδα αναμένεται να είναι ίσως η λιγότερο χαμένη ευρωπαϊκή χώρα από την εκλογή του Ντόναλντ Τραμπ στην προεδρία των ΗΠΑ, καθώς αφενός -σε περίπτωση επιβολής δασμών- οι εξαγωγές της προς τις ΗΠΑ είναι πολύ περιορισμένες, αφετέρου και οι αμυντικές της δαπάνες βρίσκονται εδώ και δεκαετίες σε πολύ υψηλά επίπεδα, οπότε δεν κινδυνεύει να υποχρεωθεί να τις αυξήσει παραπάνω από τον ήδη προϋπάρχοντα προγραμματισμό της.

Άρα, οι όποιες επιπτώσεις για την ελληνική οικονομία θα είναι σαφώς περιορισμένες και κυρίως έμμεσες (σε εξαγωγές και τουρισμό) ως αποτέλεσμα των επιδράσεων που θα προκύψουν στις χώρες του ευρωπαϊκού Βορρά και κυρίως της Γερμανίας.

Το μεγάλο ζητούμενο όμως είναι το κατά πόσο η εκλογή Τραμπ θα αναγκάσει την Ευρώπη να συζητήσει άμεσα τα σοβαρά διαρθρωτικά προβλήματα που αντιμετωπίζει και που χρόνια τώρα αποφεύγει να δώσει λύσεις προκειμένου οι κυβερνήσεις να μην αντιμετωπίσουν το λεγόμενο πολιτικό κόστος.

Θα μπορέσει άραγε η ετοιμόρροπη γερμανική κυβέρνηση συνεργασίας να φέρει σύντομα προς ουσιαστική συζήτηση το σχέδιο Ντράγκι ή έστω ένα άλλο προς την ίδια κατεύθυνση, γνωρίζοντας πως οι χώρες του ευρωπαϊκού Βορρά θα κληθούν να βάλουν βαθιά το χέρι στην τσέπη;

Θα τολμήσουν -και, αν ναι, θα το καταφέρουν;- οι κυβερνήσεις του Βορρά να επιβαρύνουν κι άλλο τους πολίτες τους, μετά από τριετή περίοδο οικονομικής στασιμότητας και πληθωριστικών πιέσεων; Εάν ναι, τότε θα πρόκειται -μεταξύ άλλων- για μια μεγάλη υπόθεση στήριξης της ελληνικής οικονομίας, καθώς ουσιαστικά το όποιο «σχέδιο Ντράγκι» μεταφράζεται σε ένα δεύτερο «Ταμείο Ανάκαμψης» που θα ακολουθήσει ουσιαστικά μετά της λήξη του πρώτου που ήδη βρίσκεται σε εξέλιξη!

Ωστόσο, ακόμη κι αν οι ευρωπαϊκές κυβερνήσεις δεν συμφωνήσουν σε τόσο δραστικές αλλαγές, πολύ πιθανόν κάτι καλό να δρομολογηθεί για την Ελλάδα. Αξιοπρόσεκτη άλλωστε είναι η -άσχετη με την εκλογική επικράτηση του νέου προέδρου στις ΗΠΑ- εκτίμηση του διευθύνοντος συμβούλου της Eurobank Φωκίωνα Καραβία, ότι «Το Ταμείο Ανάκαμψης, με κάποια μορφή, θα έχει συνέχεια. Έτσι, οι χώρες που θα αξιοποιήσουν τους υφιστάμενους πόρους, θα έχουν προτεραιότητα στους επόμενους», με όποια ευνοϊκή επίδραση θα μπορούσε να έχει κάτι τέτοιο στην ελληνική οικονομία και τις μετοχές του Χ.Α.

Οι άμυνες του ΧΑ

Σύμφωνα με διευθύνοντα σύμβουλο εισηγμένης εταιρείας «οι όποιες τριβές προκληθούν από την εκλογή Τραμπ δεν μπορούν να αναστρέψουν μια συμπαθητική αύξηση του ελληνικού ΑΕΠ κατά την επόμενη τριετία λόγω των κονδυλίων του Ταμείου Ανάκαμψης. Πέραν αυτού, η Ευρώπη πιέζεται στο να δώσει παραγωγικά κίνητρα που μπορεί μεν να επιβαρύνουν την πιστοληπτική ικανότητα του πλούσιου Βορρά, αλλά που θα λειτουργήσουν τονωτικά σε παραγωγικές επενδύσεις τόσο στον Βορρά όσο και στον Νότο. Υπό αυτό το πρίσμα, η εκλογή Τραμπ ενδέχεται και να μας συμφέρει».

Από την πλευρά του, γνωστός χρηματιστηριακός αναλυτής αποδίδει την ανθεκτικότητα των ευρωπαϊκών χρηματιστηρίων μετά την εκλογή Τραμπ στο ότι επρόκειτο για έναν κίνδυνο που είχε ήδη σε μεγάλο βαθμό προεξοφληθεί από την αγορά, καθώς η πρώτη θέση των Ρεπουμπλικάνων φάνταζε πολύ πιθανή στις δημοσκοπήσεις των τελευταίων μηνών.

Και πως, πέραν αυτού, σύμφωνα με τον ίδιο αναλυτή, η εκλογή Τραμπ ενδεχομένως να πιέσει την Ευρωπαϊκή Κεντρική Τράπεζα να ρίξει και άλλο τα επιτόκια μέσα στο επόμενο 14μηνο, προκειμένου να τονωθεί η ευρωπαϊκή (άρα και η ελληνική) οικονομία, με ό,τι αυτό μπορεί να σημαίνει για τις τιμές των μετοχών και των ομολόγων. Ήδη η Goldman Sachs μιλά πλέον για επιτόκιο ΕΚΤ στο 1,75% μέσα στο 2025, από 2% που προέβλεπε κατά το παρελθόν.

Με τον τρόπο αυτό, διαμορφώνονται συνθήκες για την υπεραπόδοση της εγχώριας χρηματιστηριακής έναντι των άλλων ευρωπαϊκών, όχι μόνο επειδή οι εισηγμένες του Χ.Α. διαπραγματεύονται με σαφώς ελκυστικότερους δείκτες, αλλά και εξ αιτίας του ότι η ελληνική οικονομία θα επηρεαστεί πολύ λιγότερο και μάλιστα θα συνεχίσει να κινείται με ένα συμπαθητικό ρυθμό ανάπτυξης για τα επόμενα χρόνια.

Ενδείξεις υποτίμησης

- Τράπεζες: H δημοσιοποίηση των αποτελεσμάτων εννεαμήνου επιβεβαίωσε την έντονα ανοδική πορεία των φετινών τους αποτελεσμάτων και, πέραν αυτού, έχει προκαλέσει δεύτερες σκέψεις στους αναλυτές που πίστευαν ότι οι συστημικοί χρηματοπιστωτικοί όμιλοι θα έβλεπαν το 2025 έντονη υποχώρηση στα έσοδα από τόκους λόγω της πολιτικής της ΕΚΤ να μειώσει τα επιτόκια. Μάλιστα, με τον δείκτη τιμής προς ενσώματη λογιστική αξία να υπολείπεται κατά πολύ του 100% και το P/E να είναι έντονα μονοψήφιο με βάση τα φετινά κέρδη, όλο και περισσότεροι θεωρούν πως η επόμενη χρονιά θα συνοδευτεί από μεγαλύτερες διανομές μερισμάτων και από νέες βελτιώσεις στις «κάτω γραμμές» των αποτελεσμάτων.

- Χρηματικές διανομές: Αν κάποιος δεν συνυπολογίσει την Attica Bank, η συνολική τρέχουσα αξία των εισηγμένων στο Χ.Α. υπολείπεται των 100 δισ. ευρώ, όταν οι φετινές χρηματικές διανομές έχουν υπερβεί τα 4 δισ. ευρώ. Μιλάμε για μια μέση μερισματική απόδοση άνω του 4%, την ώρα που η απόδοση των δεκαετών ελληνικών κρατικών ομολόγων κυμαίνεται στο 3,3%.

- Quest Holdings: Η πρόσφατη πώληση του 20% της θυγατρικής ACS (με δυνατότητα απόκτησης και του υπόλοιπου 80% από τον αγοραστή) έγινε σε τίμημα πολύ υψηλότερο από τη λογιστική αποτίμησή του στα βιβλία της εισηγμένης (όπως είχε γίνει προ ετών και με την πώληση της Cardlink) και αποτέλεσε μια σαφή ένδειξη υποτίμησής του τίτλου στο ταμπλό του Χ.Α. Έπρεπε να δημοσιοποιηθεί το τίμημα της συναλλαγής, προκειμένου η μετοχή να κερδίσει κάποιους… πόντους στο Χ.Α.

- Εταιρείες ΑΕΕΑΠ: Μέχρι πού θα φτάσουν τελικά τα discount στον κλάδο των ΑΕΕΑΠ; Με βάση τα αποτελέσματα εννεαμήνου της Premia Properties, η Καθαρή Αξία του Ενεργητικού της (NAV) ανά μετοχή διαμορφώθηκε στις 30/9/2024 στο 1,93 ευρώ, όταν ο τίτλος στο κλείσιμο της 6ης Νοεμβρίου είχε κλείσει μόλις στο 1,166 ευρώ (discount 39,5%). Κι αυτό όταν οι εκτιμήσεις για τις τιμές των ακινήτων στην Ελλάδα παραμένουν ανοδικές και ενώ η πορεία των ευρωπαϊκών επιτοκίων προβλέπεται πτωτική.

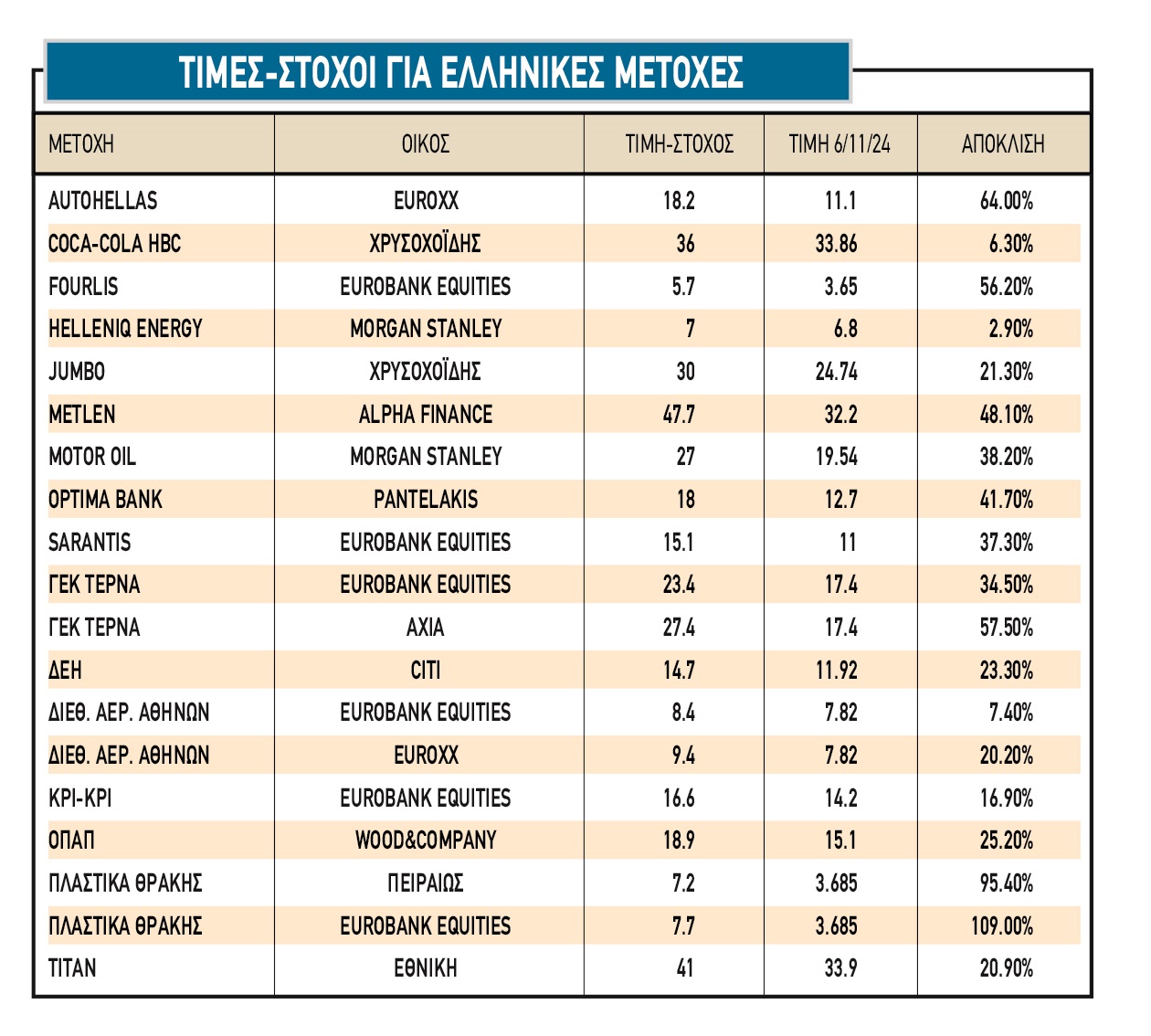

- Εκθέσεις αναλυτών: Στον παρατιθέμενο πίνακα παρουσιάζεται μια σειρά εκθέσεων για μετοχές μη συστημικών τραπεζών, στις οποίες οι τιμές-στόχοι είναι αρκετά ή και πολύ υψηλότερες από τις τρέχουσες τιμές των ίδιων τίτλων στο Χρηματιστήριο της Αθήνας.

Οι εκτιμήσεις των αναλυτών

Η αμερικανική τράπεζα Citi εκτιμά ότι η πρώτη βασική πρόταση του Τραμπ για δασμούς 10% θα αποτελούσε ένα σοκ που θα μείωνε την ανάπτυξη της ζήτησης για την Ευρώπη και τον υπόλοιπο κόσμο. Η Γερμανία και η Ιταλία θα ήταν περισσότερο εκτεθειμένες, ενώ η Γαλλία και η Ισπανία λιγότερο.

Στο βασικό σενάριο της UBS, ο αμερικανικός δείκτης S&P 500 θα κινηθεί υψηλότερα στις 6.600 μονάδες μέχρι το τέλος του 2025, λόγω των προσδοκιών για πιο ευνοϊκή ανάπτυξη στις ΗΠΑ, περισσότερο χαμηλά επιτόκια και την ανοδική πορεία από τον κλάδο της τεχνητής νοημοσύνης. Επίσης, για τις ευρωπαϊκές μετοχές, το ενδεχόμενο επιβολής δασμών προκαλεί ανησυχία.

Η αμερικανική τράπεζα επενδυτική τράπεζα Goldman Sachs, άμεσα μετά την επανεκλογή του Τραμπ στις αμερικανικές εκλογές, μειώνει τις εκτιμήσεις για την ανάπτυξη Ευρωζώνης. Πλέον εκτιμά ανάπτυξη στην Ευρωζώνη 0,8% το 2025 από 1,1%. Ψαλιδίζει επίσης την πρόβλεψη της για την ανάπτυξη του Ηνωμένου Βασιλείου από 1,6% σε 1,4%. Η ατζέντα του Tραμπ θα ενισχύσει την υπόθεση για χαμηλότερα επιτόκια πολιτικής σε ολόκληρη την Ευρώπη. Το τελικό επιτόκιο παρέμβασης της ΕΚΤ θα μειωθεί σε 1,75% από 2% που εκτιμούσε νωρίτερα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία