Η Morgan Stanley συνάντησε τις διοικήσεις των τραπεζών στην Αθήνα και παρότι διατήρησε τις συστάσεις υπεραπόδοσης και τη θετική της προσέγγιση, προχώρησε σε μικρή μείωση των τιμών-στόχων για τις τραπεζικές μετοχές. Για την Αlpha Bank από τα €2,50 στα €2,28, την Εθνική Τράπεζα από τα €10,43 σε €10,25, για την Τράπεζα Πειραιώς από €5,51 στα €5,39 και για τη Eurobank από τα €2,66 στα €2,63.

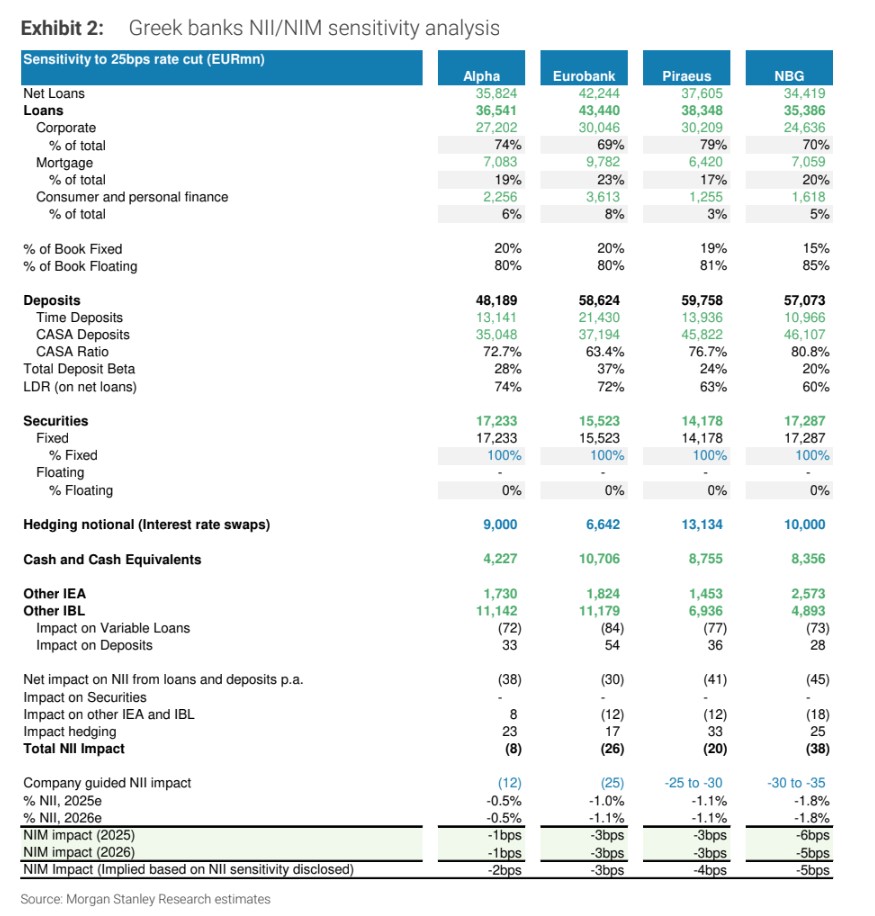

Οι συναντήσεις με τις ελληνικές τράπεζες, κυβερνητικούς αξιωματούχους και παράγοντες του κλάδου οδήγησαν σε εποικοδομητικά συμπεράσματα. Ενώ οι μειώσεις των επιτοκίων οδηγούν σε αντίξοες συνθήκες για τα καθαρά έσοδα από τόκους (NII), οι τράπεζες βλέπουν αντισταθμίσεις στην αύξηση των δανείων, στις προμήθειες και στα χαμηλότερα από τα αναμενόμενα beta καταθέσεων, έναντι των προβλέψεων.

Είναι σημαντικό ότι η δέσμευση για την ανταμοιβή των μετόχων παραμένει υψηλή, ενώ υπάρχουν προσδοκίες για πιστωτική επέκταση. Το α’ φετινό εξάμηνο, η αύξηση των δανειακών επιδόσεων για τις ελληνικές τράπεζες ήταν +6,6% σε ετήσια βάση.

Οι διοικητικές ομάδες των ελληνικών τραπεζών παραμένουν βέβαιες για την επίτευξη του στόχου αύξησης των δανείων σε 5% με 7% για το 2023-2026, σύμφωνα με τις κατευθυντήριες γραμμές. Η σειρά έργων παραμένει ισχυρή και αναμένουν επιτάχυνση της αύξησης των επιχειρηματικών δανείων από το β’ εξάμηνο και μετά, καθώς συνεχίζονται τα έργα που συνδέονται με το RRF και οι επενδυτικές δαπάνες στην Ελλάδα. Τα εταιρικά αναμένεται να παραμείνουν ο βασικός μοχλός ανάπτυξης.

Οι ελληνικές τράπεζες στοχεύουν στην υιοθέτηση μιας πιο ψηφιακής, βασισμένης στα δεδομένα, προσέγγισης για την προώθηση των καταναλωτικών δανείων. Η φθορά των ενυπόθηκων δανείων αναμένεται να συνεχιστεί (από τις αρχές του έτους, τα ενυπόθηκα δάνεια του τομέα μειώθηκαν κατά -4,1%), αν και αναμένουν ότι ο ρυθμός μείωσης θα επιβραδυνθεί. Συνολικά, οι συναντήσεις υπέδειξαν περισσότερες δυνατότητες για ανοδική έκπληξη στην αύξηση των δανείων το 2024-2026, παρά για καθοδικό κίνδυνο.

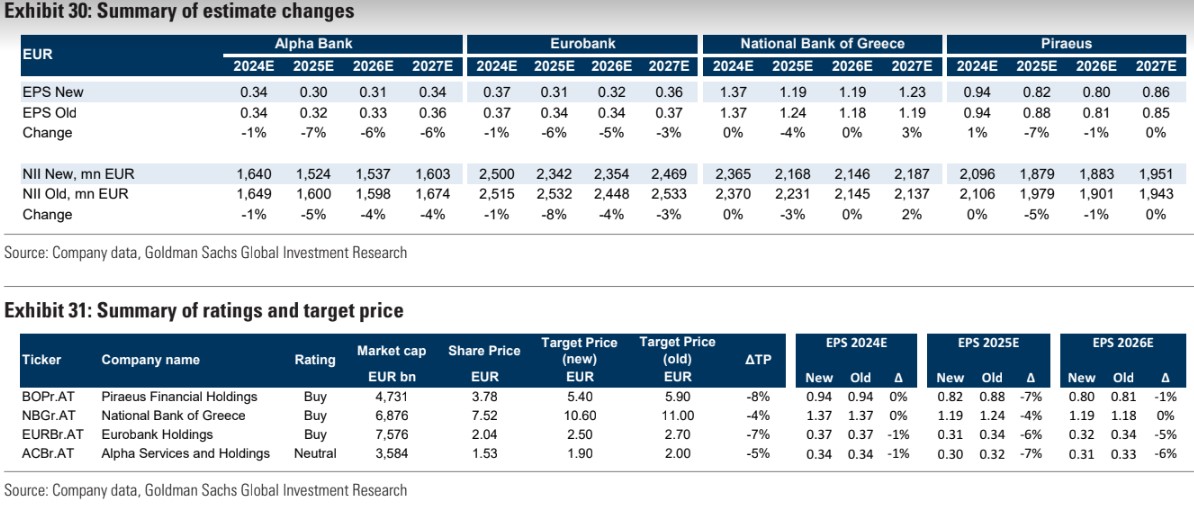

Η Goldman Sachs προχώρησε και αυτή σε μείωση των τιμών-στόχων για τις ελληνικές τραπεζικές μετοχές, απόρροια των αλλαγών των εκτιμήσεων για τα επιτόκια της ΕΚΤ. Παρότι διατηρεί τις συστάσεις αγοράς για την Τράπεζα Πειραιώς, την Εθνική Τράπεζα και τη Eurobank, αλλά και την ουδέτερη σύσταση για την Alpha Bank, προχωρούν σε μικρή μείωση των τιμών-στόχων για τις ελληνικές τράπεζες από 4% έως 8%.

Η τιμή-στόχος για την Τράπεζα Πειραιώς μειώνεται στα 5,40 ευρώ από 5,90 ευρώ, για την Εθνική Τράπεζα στα 10,60 ευρώ από 11 ευρώ προηγουμένως, για τη Eurobank στα 2,50 ευρώ από 2,70 ευρώ (χωρίς να λαμβάνει υπόψη την επίδραση της πρόσφατης ενοποίησης της Ελληνικής) και για την Αlpha Bank στο 1,90 ευρώ από 2 ευρώ.

Η επενδυτική τράπεζα αποτιμά τις ελληνικές μετοχές με δείκτες τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,82 φορές για την Εθνική Τράπεζα, στις 0,84 φορές για τη μετοχή της Eurobank, στις 0,66 φορές για την Τράπεζα Πειραιώς και, τέλος, στις 0,5 φορές για την Αlpha Bank.

Ο οίκος διατηρεί τις εκτιμήσεις του για τις τάσεις σε επίπεδο ποιότητας ενεργητικού, με τον δείκτη μη εξυπηρετούμενης έκθεσης (NPE) στο 3,6% για το τρίτο τρίμηνο του έτους. Στο πρώτο εξάμηνο, οι ελληνικές τράπεζες κινήθηκαν καλύτερα από την καθοδήγηση στο κόστος κινδύνου και το οποίο το αναθεώρησαν χαμηλότερα. Η αρνητική επέκταση του δανεισμού τον Αύγουστο κατά 0,9% δεν προβληματίζει, καθώς εκτιμούν άνοδο τον Σεπτέμβριο κατά 0,7% στο τρίτο τρίμηνο. Οι αναλυτές ενσωματώνουν πλέον στις εκτιμήσεις τους τις αναθεωρημένες εκτιμήσεις των οικονομολόγων του οίκου για τα επιτόκια σε επίπεδο Ευρωζώνης.

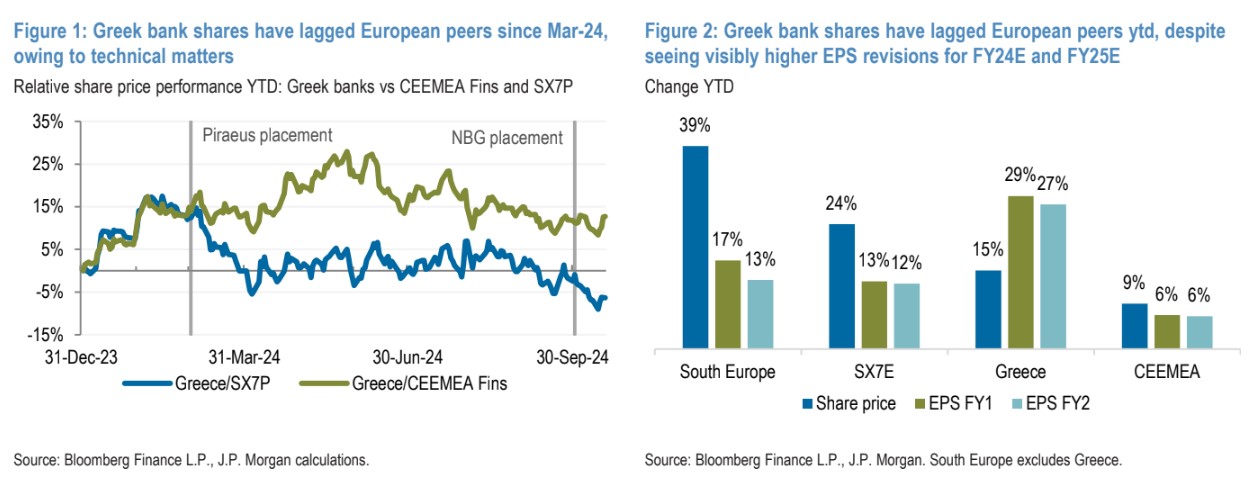

Η JP Morgan, τέλος, συνεχίζει να συστήνει τις ελληνικές τράπεζες καθώς οδεύουμε προς τις ανακοινώσεις για τα κέρδη του γ' τριμήνου και εκτιμά ότι η πρόσφατη πτώση του κλάδου προσφέρει ένα ελκυστικό σημείο εισόδου για τις ελληνικές μετοχές, λαμβάνοντας υπόψη την ισχυρή δυναμική των κερδών και τις συνεχείς ανοδικές αναθεωρήσεις των κερδών ανά μετοχή από τις αρχές του έτους, ιδιαίτερα σε σύγκριση με τις τράπεζες της αναπτυγμένης Ευρώπης.

Η JPM επισημαίνει τη μετοχή της Eurobank (σύσταση υπεραπόδοσης - overweight) με την επικείμενη ενοποίηση της Ελληνικής Τράπεζας στην Κύπρο για πρώτη φορά, η οποία θα δώσει μια σαφέστερη εικόνα της συνεισφοράς της επιχείρησης γραμμή προς γραμμή και θα μετατοπίσει την προσοχή της αγοράς στις μελλοντικές δυνατότητες συνεργειών. Οι συστάσεις υπεραπόδοσης (overweight) διατηρούνται και για τις τέσσερις ελληνικές τράπεζες, αλλά από άποψη τακτικής, προτιμάει τη Eurobank και την Tράπεζα Πειραιώς έναντι της Εθνικής Τράπεζας και της Alpha Bank, βραχυπρόθεσμα.

«Για τη Eurobank, εκτός από την ισχυρή δυναμική του πυρήνα, θεωρούμε ότι η επερχόμενη ενοποίηση της Ελληνικής Τράπεζας το γ’ φετινό τρίμηνο αποτελεί βασικό καταλύτη για τη μετοχή, καθώς θα δώσει μια σαφέστερη εικόνα της συνεισφοράς της επιχείρησης γραμμή προς γραμμή (ιδιαίτερα επειδή οι τρέχουσες παραδοχές της Eurobank για την επιχείρηση είναι συντηρητικές και βασίζονται σε στατικό ισολογισμό) και θα μετατοπίσει την προσοχή της αγοράς στις μελλοντικές δυνατότητες συνεργειών».

«Την ίδια στιγμή, η σχετική υποαπόδοση στις ελληνικές τράπεζες είναι υπερβολική. Για την Tράπεζα Πειραιώς, ο pro-forma δείκτης CET1 βελτιώθηκε κατά 50 μ.β. στο 14,2%, συμπεριλαμβανομένης της μερισματικής πρόβλεψης 30%, καλύπτοντας ήδη τον στόχο της εταιρείας για φέτος στο 14%. Θεωρούμε ότι αυτό αποτελεί ένα σημαντικό επίπεδο άνεσης τόσο για τη διοίκηση όσο και για τους επενδυτές, και ένα σημαντικό έναυσμα για τη μείωση της διαφοράς αποτίμησής της σε σχέση με τις ομότιμες τράπεζες με καλύτερη αξιολόγηση (ΕΤΕ και Eurobank)», καταλήγει η JPM.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς