Η HelleniQ Energy Holdings και η Motor Oil υποαποδίδουν αισθητά σε σχέση με τον Γενικό Δείκτη του Χρηματιστηρίου Αθηνών από τις αρχές του έτους, αντιστρέφοντας την παράδοση των τελευταίων ετών που ήθελε τις μετοχές τους να είναι θετικές πρωταγωνίστριες.

Η Motor Οil σημειώνει απώλειες 15% περίπου από τις αρχές του έτους και στη χθεσινή συνεδρίαση έκανε νέο χαμηλό 52 εβδομάδων. Η HelleniQ Energy Holdings, από την πλευρά της, σημειώνει απώλειες 5% περίπου για το ίδιο διάστημα.

Οι δύο εταιρείες εμφανίζονται σε όρους κεφαλαιοποίησης χέρι χέρι στο ταμπλό του ΧΑ, με τη μεν Motοr Oil να εμφανίζεται με συνολική αξία 2,25 δισ. ευρώ και τη HelleniQ Energy 140 εκατ. λιγότερα.

Οι αναλυτές εστιάζουν στο γεγονός ότι τα περιθώρια διύλισης και κέρδους ομαλοποιούνται προς τα επίπεδα του μέσου κύκλου, μετά τα πολύ αυξημένα επίπεδά τους την περίοδο 2022-2023.

Οι επερχόμενοι καταλύτες που θα είναι στο επίκεντρο του ενδιαφέροντος θα είναι για τη HelleniQ Energy Holdings ένα πιθανό δεύτερο placement από τους βασικούς μετόχους, η έξοδος ή η πλήρης εξαγορά της Elpedison και η πιθανή πώληση της ΔΕΠΑ Εμπορική.

Οι αναλυτές επισημαίνουν ότι, μακροπρόθεσμα, τα περιθώρια διύλισης αναμένεται να μειωθούν λόγω της πτώσης της ζήτησης πετρελαίου και βενζίνης στη Δυτική Ευρώπη, λόγω της υιοθέτησης των ηλεκτρικών αυτοκινήτων και την αύξηση των τελών εκπομπών.

Η Pantelakis Securities υπολόγισε ότι πριν από την πανδημία (μέσος όρος 2015 έως 2019), τα περιθώρια κέρδους των HelleniQ Energy Holdings και η Motοr Oil ανέρχονταν σε 10,4 δολάρια ανά βαρέλι και 8,4 δολάρια ανά βαρέλι, αντίστοιχα. Η πανδημία προκάλεσε απότομη κατάρρευση, αλλά στη συνέχεια τα περιθώρια εκτοξεύτηκαν σε πρωτοφανή επίπεδα το 2022-2023 (περίπου 20 δολάρια ανά βαρέλι), μετά την εισβολή της Ρωσίας στην Ουκρανία.

Οι αποτιμήσεις και η τεχνική εικόνα

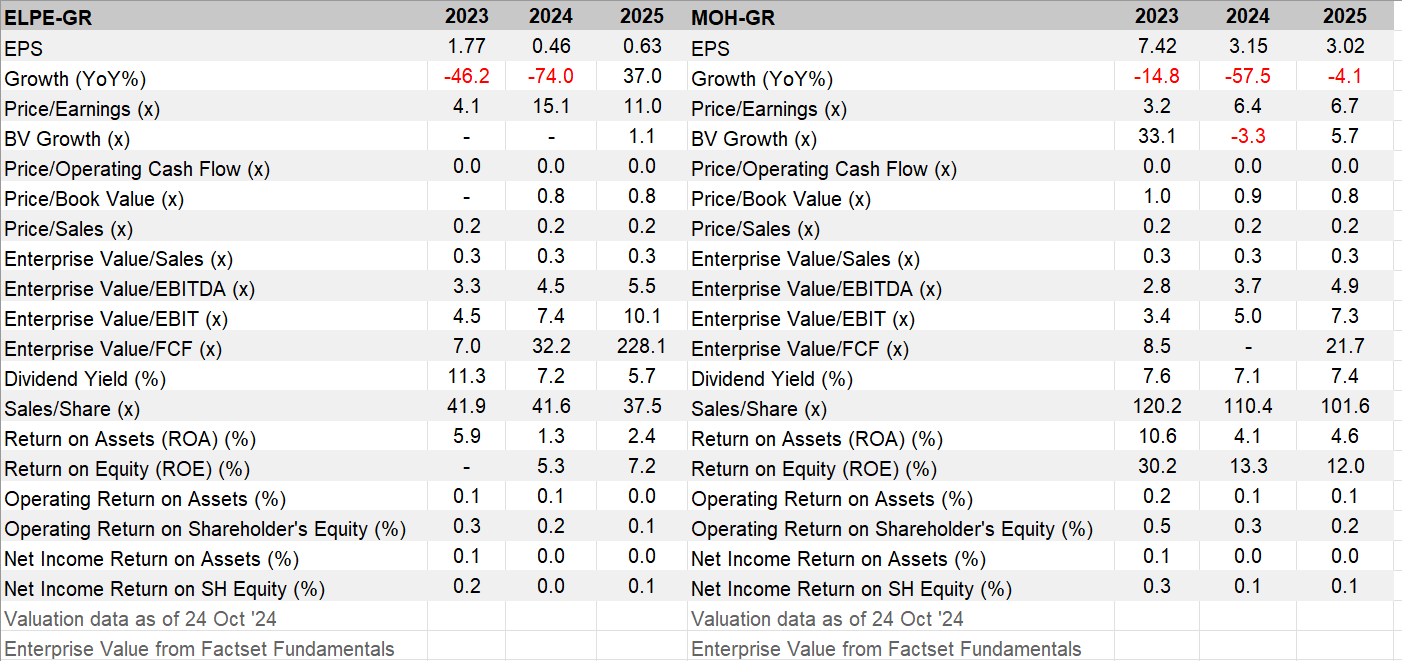

Η HelleniQ Energy διαπραγματεύεται σε περίπου 5,5 φορές σε όρους δείκτη EV/EBITDA για το 2025, πάνω από τα επίπεδα του μέσου όρου των ανταγωνιστών στην περιοχή, ενώ προσφέρει απόδοση FCF κάτω του μέσου όρου για το χρονικό διάστημα 2024-2025.

Η Motor Οil διαπραγματεύεται σε περίπου 4,9 φορές σε όρους δείκτη EV/EBITDA το 2025. Από πλευράς αποτίμησης σε όρους κερδοφορίας, δείκτη Ρ/Ε, η μετοχή της Motοr Oil είναι διαπραγματεύσιμη στις 6,4 φορές φέτος και στις 6,7 φορές το 2025. Η μετοχή της HelleniQ Energy είναι διαπραγματεύσιμη στις 15,1 φορές φέτος και στις 11 φορές για το 2025.

Τεχνική ανάλυση - Τα trends

Σύμφωνα με το εβδομαδιαίο τεχνικό διάγραμμα, η Motοr Oil βρίσκεται σε ένα ξεκάθαρο πτωτικό trend, έχοντας πραγματοποιήσει νέο ετήσιο χαμηλό και έχοντας ήδη υποχωρήσει σχεδόν 30% από το φετινό υψηλό της.

Σε όλη τη μεσοπρόθεσμη ανοδική κίνηση, από τα τέλη Φεβρουαρίου του 2021, ο απλός κινητός μέσος όρος των 55 εβδομάδων ήταν η στήριξη για τον μετοχικό τίτλο. Αυτή η στήριξη χάθηκε στα τέλη Μαΐου, αρχές Ιουνίου και έκτοτε η πορεία του τίτλου είναι καθοδική.

Η τιμή, ωστόσο, προσεγγίζει, μια σημαντική περιοχή στήριξης στα πέριξ των 20 ευρώ ανά μετοχή. Στο ημερήσιο διάγραμμα, από όταν στη διάρκεια του 2022 διασπάστηκε ο απλός κινητός μέσος όρος των 200 ημερών, όσες φορές κινήθηκε χαμηλότερα από αυτό το επίπεδο, αποτέλεσε αγοραστική ευκαιρία.

Για την περίπτωση της HelleniQ Energy, σύμφωνα με το εβδομαδιαίο τεχνικό διάγραμμα, η μετοχή επίσης βρίσκεται σε πτωτικό momentum από τον Ιούλιο, που ο νέος έκτακτος φόρος εισήλθε στις εκτιμήσεις για το 2024 και το 2025.

Η μετοχή είχε ήδη, ωστόσο, «βρει τοίχο» στα πέριξ των 8,25/8,50 ευρώ στην ανοδική της προσπάθεια. Η επόμενη μεσοπρόθεσμη καθοδική στήριξη είναι στα 6,75 ευρώ, επίπεδο που αποτελεί το 50% Fibonacci επίπεδο από το ιστορικό υψηλό της μετοχής στα 13,76 ευρώ, μέχρι το ιστορικό χαμηλό των 2,74 ευρώ τον Φεβρουάριο του 2016. Στο ημερήσιο διάγραμμα, ο εκθετικός κινητός μέσος όρος των 200 ημερών στα 7,20 ευρώ λειτουργεί ως stop στην προσπάθεια ανοδικής πορείας.

Για πιο «γρήγορους», η απώλεια των 6,75 ευρώ θα μπορούσε να αποτελέσει το trigger point.

* Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία