Η αγορά υποαποδίδει φέτος, κάτι που ασφαλώς δυσαρεστεί τους επενδυτές για έναν επιπλέον λόγο: οι ελληνικές εισηγμένες εταιρείες και οι τράπεζες, η ελληνική οικονομία, ο τουρισμός και συνολικά το «πακέτο» που είχε δώσει ώθηση στην αγορά δεν φαίνεται να υστερεί κάπου, αλλά αυτό δεν μπορεί πλέον να κεφαλαιοποιηθεί στο ελληνικό χρηματιστήριο.

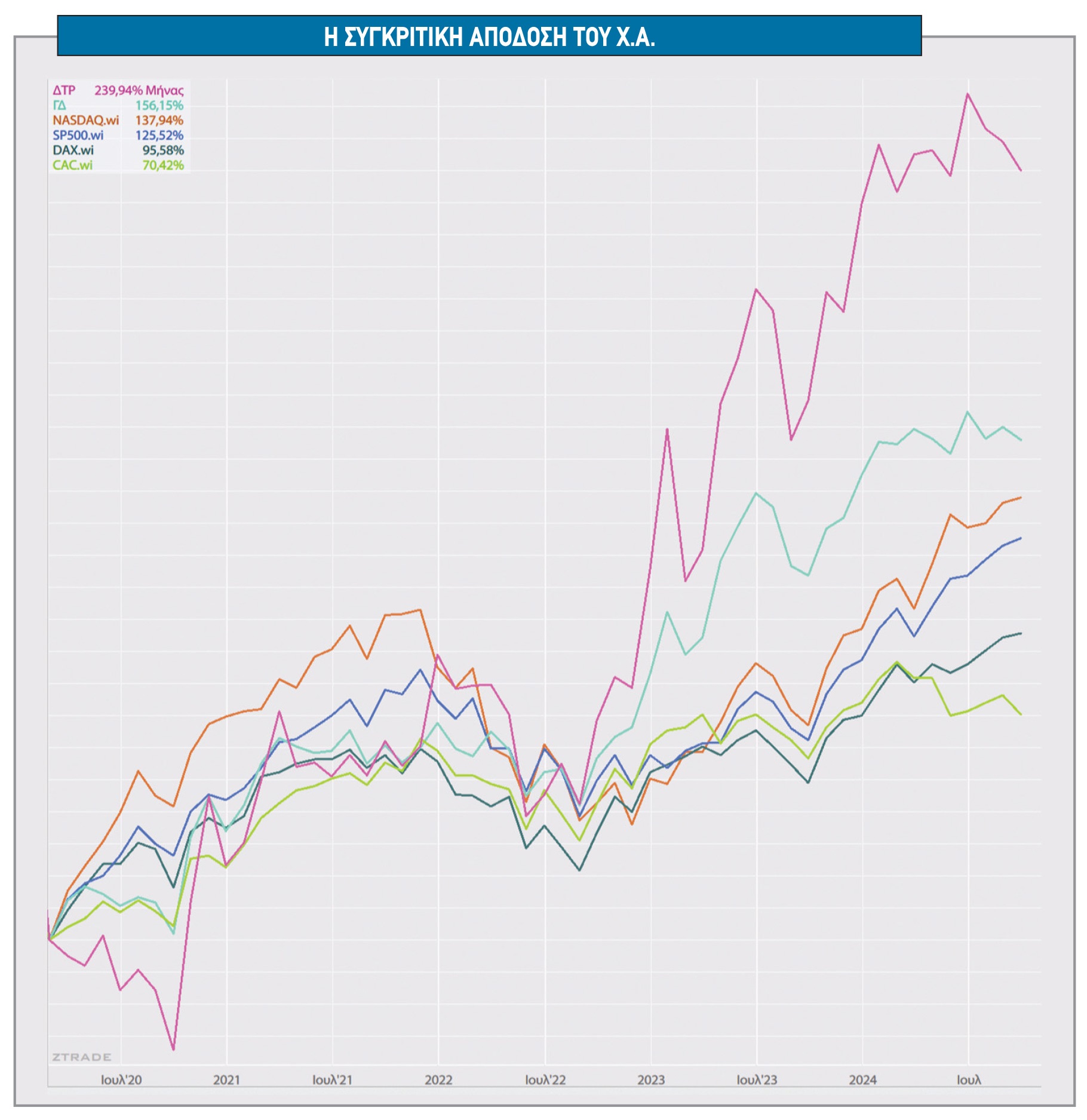

Το ελληνικό χρηματιστήριο, από τον Μάρτιο του 2020, οπότε ξεκίνησε ένας νέος επενδυτικός κύκλος με την πανδημία και τις μοναδικές συνθήκες που δημιούργησε στην κοινωνία και την οικονομία, όπως μετράται από τον Γενικό Δείκτη του Χ.Α. μέχρι και σήμερα έχει αποδώσει 155% ξεπερνώντας αρκετά τον αμερικανικό δείκτη βαρόμετρο S&P 500 για την ίδια περίοδο, ο οποίος εμφανίζει επίδοση 125%.

Η επίδοση της ελληνικής αγοράς είναι παραπάνω από εξαιρετική, αν συγκριθεί με ένα μεγάλο αριθμό αγορών και δεικτών του εξωτερικού, όπως ο αμερικανικός δείκτης Nasdaq, ο δείκτης CAC στη Γαλλία, ο δείκτης DAX στη Γερμανία, αλλά και οι ευρύτεροι δείκτες των αναδυόμενων αγορών MSCI Emerging Marlets αλλά και ο δείκτης MSCI ACWI που παρακολουθεί μετοχές από 23 αναπτυγμένες και 24 αναδυόμενες χώρες.

Την ίδια στιγμή, ο δείκτης των ελληνικών τραπεζών σημειώνει επίδοση 240%, η οποία είναι η υψηλότερη στον κόσμο μεταξύ όλων των δεικτών.

To στοιχείο, όμως, που έχει στοιχίσει εσχάτως στην αγορά και συζητιέται έντονα ανάμεσα στους ξένους διαχειριστές κεφαλαίων είναι η πιθανή αναβάθμιση του ελληνικού χρηματιστηρίου, η οποία στις τρέχουσες συνθήκες θα πάρει μια άκρως επιτυχημένη αγορά από τις αναδυόμενες αγορές και θα τη ρίξει στο δύσκολο πεδίο των αναπτυγμένων αγορών.

Η JP Morgan το είχε περιγράψει γλαφυρά με ένα τίτλο στο report της: «Μην αφήνετε μια κακή ιδέα να καταστρέψει ένα καλό χρηματιστήριο». Ξένοι επενδυτές που γνωρίζουν το ελληνικό χρηματιστήριο, ιδιαίτερα από την προηγούμενη αναβάθμισή του τον Μάιο του 2001, εκτιμούν ότι μια αναβάθμιση μπορεί να προκαλέσει προβλήματα στο επιτυχημένο story που είναι σε ισχύ.

Το πρώτο πρόβλημα που θα προκύψει με το ελληνικό χρηματιστήριο, είναι ότι οι ξένοι επενδυτές που επενδύουν σε αναδυόμενες αγορές, που δεν είναι μόνο τα παθητικά επενδυτικά κεφάλαια και οι index trackers, πιθανώς θα αποχωρήσουν από την αγορά προκαλώντας ένα μικρό «χάος», όπως έγινε και την προηγούμενη φορά.

Στις 31 Ιουλίου του 2000, η κορυφαία εταιρεία δεικτών ανά τον κόσμο MSCI ανακοίνωσε ότι ο δείκτης MSCI Greece Index θα επαναταξινοµηθεί ως δείκτης αναπτυγμένης αγοράς και ταυτόχρονα θα διαγραφεί από τη σειρά MSCI Emerging Markets Index, με ισχύ από το κλείσιμο της 31ης Μαΐου 2001. Ηταν λίγο μετά που έσκασε η φούσκα του 1999.

Από τον Ιούλιο του 2000 έως και τον Μάιο του 2001 η υποχώρηση των ελληνικών μετοχών, μέσα σε ένα γενικότερο κλίμα πτώσης, επιταχύνθηκε εξαιτίας των διαχειριστών που εγκαταλείπουν τις μετοχές λόγω της αλλαγής κατηγοριοποίησης. Το ενδιαφέρον για την αγορά μειώθηκε κατακόρυφα και οι «περιβόητες» εισροές των μεγάλων επενδυτών δεν ήρθαν ποτέ.

Σε καθαρά ιστορική αποτύπωση των πεπραγμένων της ελληνικής αγοράς στις αναπτυγμένες αγορές, το Χρηματιστήριο της Αθήνας, μετά την πτώση που διήρκησε έως και τον Μάρτιο του 2003 και που έφερε τις τραπεζικές μετοχές στο -75% περίπου και τον Γενικό Δείκτη στο -60%, μπόρεσε να πορευθεί στις αναπτυγμένες αγορές μέχρι και τον Ιούνιο του 2013, όπου οι απώλειες για τον τραπεζικό δείκτη και για τις ελληνικές μετοχές συνολικότερα ήταν συντριπτικές, με πτώση της τάξεως του 80%.

Τι μπορεί να συμβεί τώρα

Όμως, αυτή τη φορά η αναβάθμιση μπορεί να είναι διαφορετική από την προηγούμενη και να αναδείξει καλύτερα τις αρετές του Χ.Α. Παρότι σίγουρα θα υπάρξει όφελος από την αναβάθμιση του Χ.Α. σε καθεστώς αναπτυγμένης αγοράς, αυτό το όφελος θα είναι περισσότερο σε όρους πολιτικής και λιγότερο σε πραγματικούς, υποστηρίζουν κάποιοι.

Η JP Morgan, ο μεγαλύτερος παίκτης στην επενδυτική τραπεζική στον κόσμο, επεσήμανε ήδη από τον Μάρτιο: «Θυμόμαστε όταν η Ελλάδα αναβαθμίστηκε σε αναπτυγμένη αγορά το 2001. Το ενδιαφέρον για την αγορά έπεσε κατακόρυφα και δεν βλέπουμε γιατί αυτή τη φορά θα είναι διαφορετικά. Θα μπορούσε η Ελλάδα να συγκεντρώσει σημαντικά μεγαλύτερο ενδιαφέρον από την Πορτογαλία ή την Αυστρία; Η Αυστρία ή η Πορτογαλία, όσον αφορά τον μέσο αριθμό συστάσεων αναλυτών στο Bloomberg ανά μετοχή, έχουν μικρότερη κάλυψη από αναλυτές απ’ ό,τι η Ελλάδα. Μιλήσαμε με την ευρωπαϊκή ομάδα στρατηγικής μας, η οποία μας είπε ότι έχει λάβει λιγότερες από πέντε ερωτήσεις τον τελευταίο χρόνο για τη Νορβηγία, την Ιρλανδία, την Αυστρία και την Πορτογαλία, λιγότερες από πέντε ερωτήσεις συνολικά. Υπάρχουν ορισμένοι επενδυτές του φάσματος των αναδυόμενων αγορών που είναι με θέσεις overweight στην Ελλάδα και τις ελληνικές μετοχές και θέλουν η αγορά να παραμείνει σε αυτή την κατηγορία. Δεν έχουμε ακούσει ακόμη ούτε έναν Ευρωπαίο επενδυτή των αναπτυγμένων αγορών που να θέλει να προσθέσει την Ελλάδα στους δείκτες αναφοράς του».

Ακόμα ένα μεγάλο πρόβλημα για την αγορά είναι ότι οι εκροές κεφαλαίων (outflows) θα ήταν πολύ μεγαλύτερες από τις αντίστοιχες εισροές κεφαλαίων (inflows).

To πολύ μικρό μέγεθος της ελληνικής αγοράς ως ποσοστό στάθμισης στις αναπτυγμένες αγορές, θα μπορεί κάλλιστα να χαρακτηριστεί tracking error ακόμα και από τα passive funds ή τους index trackers και οι εισροές ειδικά για τα πρώτα έτη μπορεί να είναι αμελητέες.

Βάσει των υπολογισμών της Jefferies, με τα τρέχοντα δεδομένα της αγοράς η στάθμιση του Χ.Α. στους «αναπτυγμένους» δείκτες της FTSE Russell θα ήταν περίπου 5,6 μονάδες βάσης ή 0,056%, αντί για 54 μονάδες βάσης ή 0,54%.

Η Ελλάδα, από 33 συμμετοχές στον δείκτη FTSE Emerging Markets All Cap, θα μεταπηδήσει σε 18 μετοχές στον δείκτη FTSE Developed Maekets All Cap και 15 εταιρείες θα διαγραφούν, με τεράστιες εκροές σε σημαντικό κομμάτι της μεσαίας κεφαλαιοποίησης.

Ακόμα χειρότερη, όμως, θα είναι η εικόνα σε όρους αναβάθμισης από την MSCI. Όσον αφορά το μέγεθος, η Ελλάδα στον βασικό δείκτη (Standard) των αναδυόμενων αγορών έχει 9 μετοχές (ΕΤΕ, Eurobank, Πειραιώς, Μetlen, Alpha Bank, Jumbo, ΟΠΑΠ, ΟΤΕ και ΔΕΗ) αλλά και άλλες 20 εταιρείες στους δείκτες μικρής κεφαλαιοποίησης (Small Cap). Aν η χώρα προαχθεί σε αναπτυγμένη αγορά, τότε πιθανότατα θα χάσει 5 ή 6 μετοχές από τον Standard δείκτη, αφήνοντάς τον με 3 ή 4 μετοχές, αλλά σε κάθε περίπτωση κάτω από το ελάχιστο όριο των 5 για να προκριθεί σε αναπτυγμένη αγορά. Από τις υπόλοιπες 20 εταιρείες που είναι στον μικρότερο δείκτη, μόλις 4 ή 5 θα πληρούσαν τα κριτήρια ρευστότητας και κεφαλαιοποίησης σταθμισμένης με το free float.

H JP Morgan εκτιμά τις καθαρές εκροές (outflows – inflows δηλαδή), μόνο από την αναβάθμιση του MSCI, σε 1,8 δισ. ευρώ. Η Ελλάδα θα ήταν η μικρότερη αγορά του MSCI, πίσω από την Πορτογαλία και την Αυστρία και άρα πολύ μικρό μέγεθος για να ασχοληθούν οι ξένοι διαχειριστές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς