Πορεία δύο ταχυτήτων κατέγραψαν τα εξαμηνιαία κέρδη των εισηγμένων, με τις εταιρείες της υψηλής και της μεσαίας κεφαλαιοποίησης να εντυπωσιάζουν, σε αντίθεση με τις περισσότερες «μικρές» που είδαν τα αποτελέσματά τους να κινούνται σε χαμηλότερα επίπεδα σε σύγκριση με το πρώτο μισό του 2023.

Ειδικότερα, άνοδο της τάξεως του 20% σημείωσε αθροιστικά η κερδοφορία των εισηγμένων εταιρειών στο Χρηματιστήριο της Αθήνας, επίδοση που ικανοποίησε σε μεγάλο βαθμό τους επενδυτές. Ωστόσο, η βελτίωση των οικονομικών επιδόσεων δεν αφορούσε το σύνολο των εταιρειών, καθώς από 139 εισηγμένες, οι 65 (περισσότερες από τέσσερεις στις δέκα) είδαν την «κάτω γραμμή» των αποτελεσμάτων τους να επιδεινώνεται, δηλαδή είτε τα κέρδη τους να περιορίζονται, είτε τις ζημίες τους να διευρύνονται.

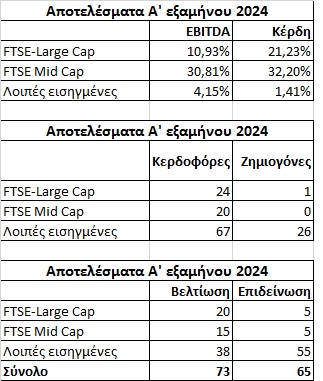

Επίσης, μέσα από μια προσεκτική εξέταση των εξαμηνιαίων λογιστικών καταστάσεων προκύπτει ότι από το «πάρτι» των κερδών απουσίασαν τα «μικρά χαρτιά», ή ακριβέστερα οι εταιρείες που δεν εντάσσονται στους δείκτες υψηλής και μέσης κεφαλαιοποίησης. Ειδικότερα, όπως προκύπτει και από τα στοιχεία των παρατιθέμενων πινάκων:

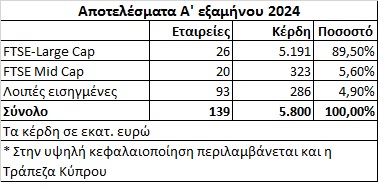

- Οι 25 εταιρείες του δείκτη υψηλής κεφαλαιοποίησης μαζί με την Τράπεζα Κύπρου (δηλαδή 26 εν συνόλω) που επανήλθε πρόσφατα στο ταμπλό του ΧΑ, σημείωσαν το πρώτο φετινό εξάμηνο σε αθροιστική βάση, αύξηση του EBITDA κατά 10,93% και των καθαρών τους κερδών κατά 21,23%. Ακόμη και αν από αυτές αφαιρέσουμε τις τράπεζες, η άνοδος των κερδών διαμορφώνεται στο πολύ ικανοποιητικό 17,7%. Από τις 26 αυτές εταιρείες, μόνο η Lamda Development εμφάνισε ζημιογόνο αποτέλεσμα και αυτό οφείλεται στις λογιστικές ιδιαιτερότητες του κλάδου των ακινήτων. Επίσης, οι 21 είδαν τα αποτελέσματά τους να βελτιώνονται και οι 5 να επιδεινώνονται. Αξιοσημείωτο είναι επίσης πως οι 26 αυτές εταιρείες ενώ αποτελούν μόλις το 18,7% του συνόλου, εμφάνισαν κέρδη 5,19 δισ. ευρώ, που αντιστοιχούν στο 89,5% του συνόλου.

- Οι 20 εταιρείες του δείκτη μεσαίας κεφαλαιοποίησης ανέβασαν σε αθροιστική βάση το EBITDA κατά 30,8% και την καθαρή τους κερδοφορία κατά 32,2% (+28% χωρίς τον συνυπολογισμό της Optima Bank). Και οι είκοσι αυτές εταιρείες σημείωσαν κέρδη, ενώ οι 15 εξ’ αυτών τα αύξησαν και μόνο οι πέντε τα είδαν να μειώνονται.

Οι 93 της μικρής κεφαλαιοποίησης

Η εικόνα των εξαμηνιαίων εταιρικών αποτελεσμάτων δεν είναι ανάλογα καλή και για τις 93 εισηγμένες που δεν περιλαμβάνονται στους δύο προαναφερθέντες δείκτες. Με άλλα λόγια, τα ονομαζόμενα «μικρά χαρτιά» (χαμηλή κεφαλαιοποίηση) δεν… συμμετείχε στο πάρτι. Έτσι, οι εταιρείες αυτές εμφάνισαν σε αθροιστική βάση αύξηση EBITDA 4,15% και κερδών μόλις 1,41%.

Από τις 93 αυτές εταιρείες (αποτελούν το 67% του συνόλου και σημείωσαν μόλις το 5% των συνολικών κερδών), οι 38 βελτίωσαν στο πρώτο μισό του 2024 την «κάτω γραμμή» των αποτελεσμάτων τους και οι 55 την είδαν να επιδεινώνεται (πτώση κερδών, ή διεύρυνση ζημιών).

Η πορεία αυτή των κερδών φαίνεται πως έχει οδηγήσει το πρώτο εξάμηνο και σε μια μετριότατη πορεία πολλές μετοχές της λεγόμενης χαμηλής κεφαλαιοποίησης. Έτσι, σειρά από «μικρά χαρτιά» έχουν υποχρεωθεί από την αρχή της φετινής χρονιάς σε μονοψήφιο ή και διψήφιο ποσοστό υποχώρησης στο ταμπλό, του ΧΑ, όταν κατά το ίδιο χρονικό διάστημα, ο Γενικός Δείκτης και ο δείκτης υψηλής κεφαλαιοποίησης κερδίζουν γύρω στο 9%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς