«Επαναλαμβάνουμε τη θετική μας στάση για τα ελληνικά ομόλογα, την ελληνική οικονομία και τις ελληνικές τραπεζικές μετοχές, μετά τα αποτελέσματα του δεύτερου τριμήνου. Παραμένουμε αισιόδοξοι για τις προοπτικές στην οικονομία και στις τράπεζες. Η ανάπτυξη θα παραμένει σε καλό δρόμο, για να φτάσει την πρόβλεψή μας για 2,5% φέτος και 3% το 2025.

Η δημοσιονομική υπεραπόδοση θα συνεχιστεί, δεδομένης της καλύτερης είσπραξης φόρων και αυτά οδηγούν σε περιθώρια για περαιτέρω μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων», επισημαίνει η ελβετική τράπεζα.

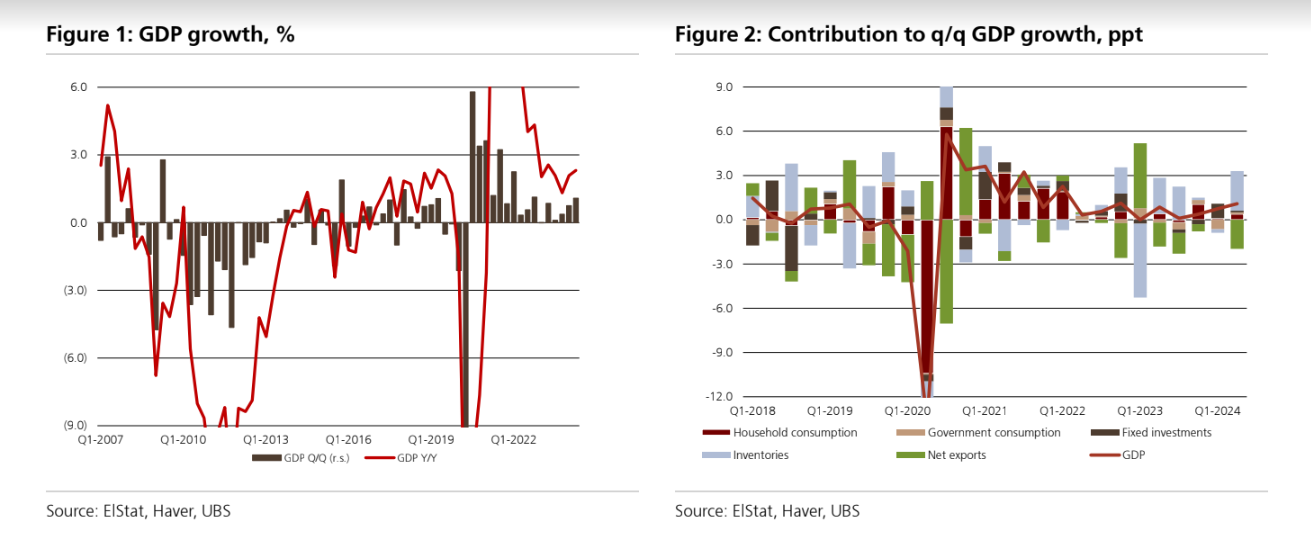

Το πρώτο στοιχείο που αναλύει η τράπεζα είναι οι ρυθμοί ανάπτυξης τόσο για φέτος όσο και το 2025. Παρότι η ανάπτυξη το 2023 απογοήτευσε ελαφρώς και δεν έφτασε τις επίσημες προβλέψεις και αυτές της UBS, λόγω των καθυστερήσεων στην απορρόφηση των κονδυλίων της ΕΕ και τις πλημμύρες στη Θεσσαλία, φέτος τα μηνύματα δείχνουν ότι η πρόβλεψη για άνοδο του ΑΕΠ στο 2,5%, 0,6% πάνω από το consensus και 0,3% πάνω από την τελευταία επίσημη εκτίμηση της κυβέρνησης για το 2,2%, είναι καθ' οδόν.

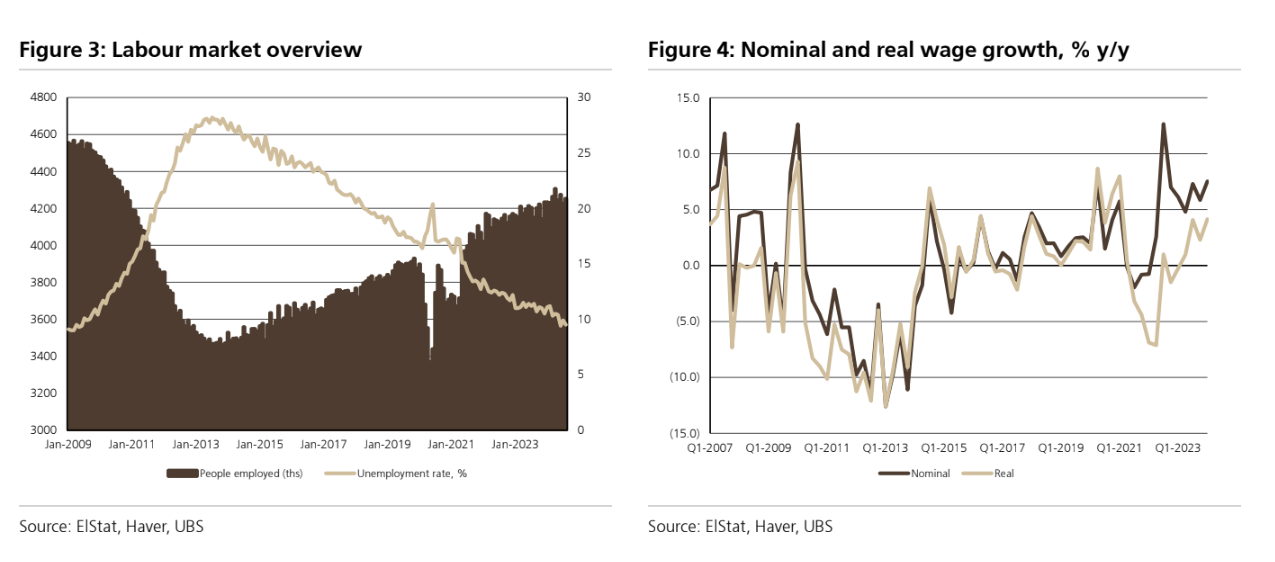

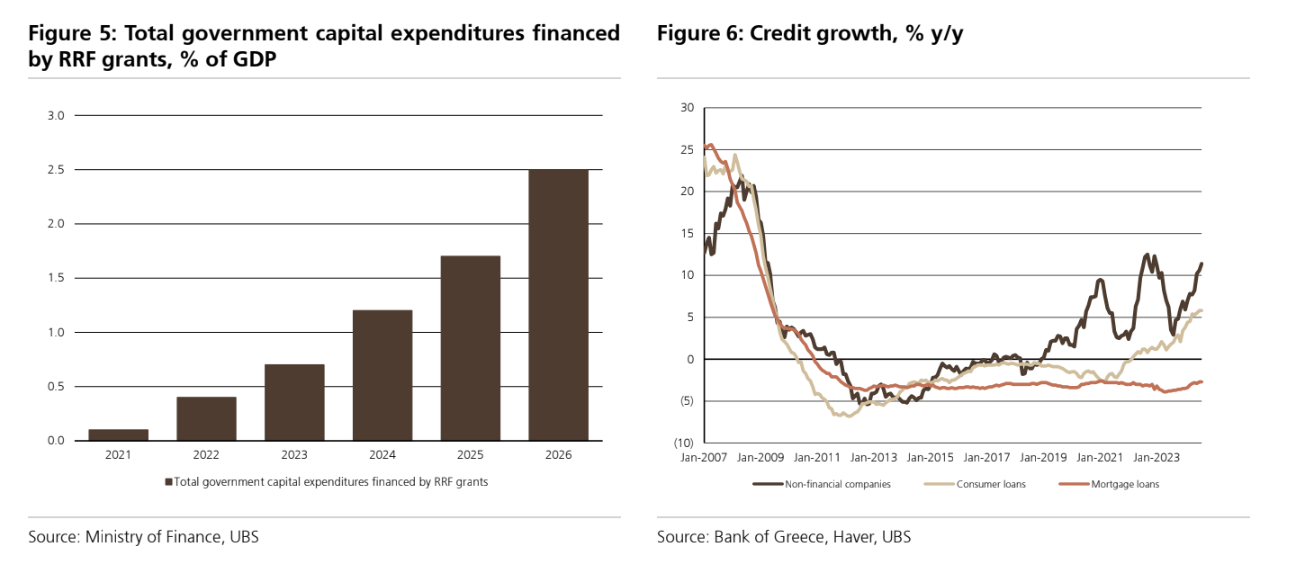

Επίσης, η αύξηση του ΑΕΠ το 2025 θα είναι στο 3%, εκτίμηση η οποία είναι 1% πάνω από το consensus. Οι επενδύσεις αποτελούν ισχυρό καταλύτη ανάπτυξης, ενώ η τρίτη εκταμίευση κεφαλαίων του Ταμείου Σταθερότητας και Ανάπτυξης προς την Ελλάδα (2,3 δισ. ευρώ) θα φέρει τη συνολική απορρόφηση στα 17,2 δισ. ευρώ από το κονδύλι των 36 δισ. ευρώ. Επίσης, η αύξηση των επιχειρηματικών δανείων έχει επιταχυνθεί ενώ τα έσοδα από τον τουρισμό αναμένεται να φτάσουν τα 22 δισ. ευρώ φέτος, ή κατά 7% περίπου πάνω από τις περσινές εισροές.

Το δεύτερο στοιχείο είναι τα πρωτογενή πλεονάσματα 2,4% και 2,5% του ΑΕΠ για το 2024 και το 2025, αντίστοιχα. Το οκτάμηνο φέτος, το πρωτογενές πλεόνασμα του προϋπολογισμού ανήλθε σε 7,5 δισ. ευρώ, ξεπερνώντας τόσο τον στόχο των 3,3 δισ. ευρώ όσο και το περσινό πρωτογενές πλεόνασμα των 5,6 δισ. ευρώ για την αντίστοιχη περίοδο. Η καλύτερη είσπραξη φόρων εισοδήματος νομικών προσώπων και επιχειρήσεων, λόγω της σταθερής οικονομικής ανάκαμψης και των μέτρων κατά της φοροδιαφυγής, έχουν μεγάλη σημασία και το χρέος ως προς το ΑΕΠ μειώνεται με ταχύτητα. Η UBS προβλέπει δείκτη δημόσιου χρέους προς το ΑΕΠ στο 152% του ΑΕΠ φέτος και στο 144% του ΑΕΠ στο τέλος του 2025, ενώ θα μειωθεί στο 133% του ΑΕΠ μέχρι το 2028.

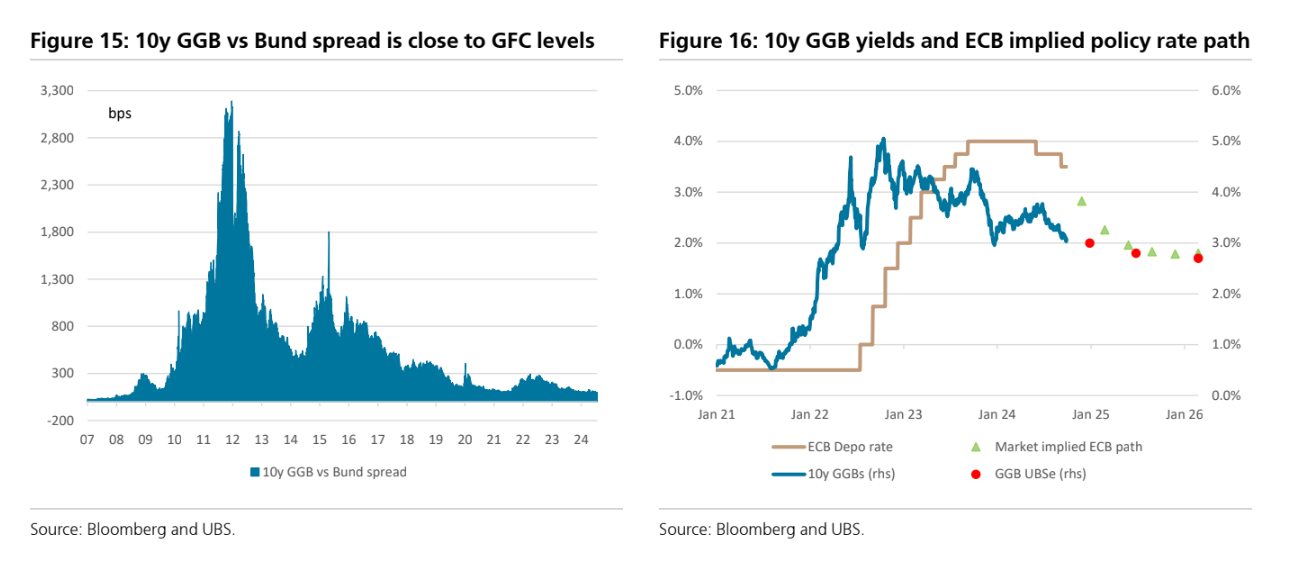

Το τρίτο στοιχείο είναι η επιστροφή των ομολόγων και της χώρας στην κατηγορία της επενδυτικής βαθμίδας. Τα 10ετή ελληνικά spreads διαπραγματεύονται περίπου στις 100 μ.β., επιστρέφοντας σχεδόν στα επίπεδα πριν από την παγκόσμια χρηματοπιστωτική κρίση και έχουν σημειώσει σημαντική ανάκαμψη, ενισχυμένα από τις ισχυρές οικονομικές επιδόσεις της χώρας.

Η θετική δυναμική στα ομόλογα θα συνεχιστεί, όπως και η πρόσθετη χαλάρωση της πολιτικής της ΕΚΤ και οι αυξανόμενες προσδοκίες για επιτάχυνση των μειώσεων των επιτοκίων. Ο στόχος της UBS για το εγχώριο δεκαετές είναι στο 3% έως το τέλος του τρέχοντος έτους και 2,7% έως το τέλος του 2025, παρά την αβεβαιότητα που έχει προκαλέσει η δημοσιονομική κατάσταση της Γαλλίας.

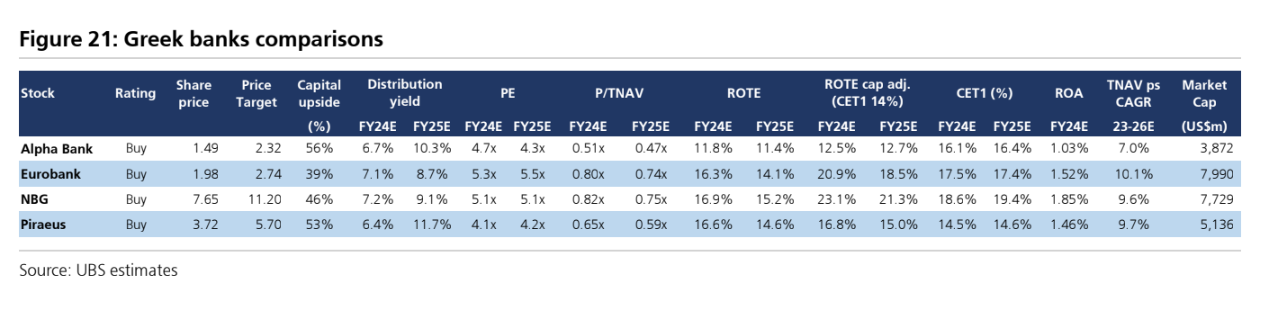

Το τελευταίο στοιχείο είναι ο τραπεζικός τομέας στην Ελλάδα, όπου οι συστάσεις για τις μετοχές των τεσσάρων συστημικών τραπεζών είναι buy.

«Οι ελληνικές τράπεζες θα συνεχίσουν να είναι οι μεγάλοι ωφελημένοι από την ισχυρή άνοδο των εταιρικών δανείων, καθώς οι εταιρικές πιστώσεις θα αυξηθούν κατά 8,7% ετησίως το 2023-2026, αφού έχουν βγει δυναμικά από την κρίση και έχουν καταβάλει πρόσφατα το πρώτο μέρισμα εδώ και περισσότερο από μια δεκαετία. Οι δυνατότητες για διανομές μερισμάτων και επαναγορές μετοχών για τις ελληνικές τράπεζες είναι πιθανότατα υψηλότερες από τα συντηρητικά σχέδια που έχουν επικοινωνήσει στους επενδυτές. Το διαθέσιμο κεφάλαιο για διανομή τα επόμενα τρία χρόνια θα μπορούσε να ανέλθει στο 60% της κεφαλαιοποίησης του κλάδου.

Την ίδια στιγμή, οι ελληνικές τραπεζικές μετοχές είναι από τις φθηνότερες στην Ευρώπη σε σχέση με τον δείκτη ενσώματης εσωτερικής αξίας (P/TNAV) έναντι του δείκτη αποδοτικότητας RοTE. Προτιμάμε τις μετοχές της Εθνικής Tράπεζας και της Τράπεζας Πειραιώς. Τη μεν ΕΤΕ για το ποιοτικό franchise της με την υψηλή κερδοφορία και τα πλεονάζοντα κεφάλαια και τη δε Πειραιώς για την προοπτική του re-rating που διαθέτει και το μέγεθός της στην ελληνική αγορά, καθώς βγήκε ισχυρότερη από την κρίση», καταλήγει ο οίκος.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς