Η BofA παραμένει συγκρατημένη για τις ελληνικές τράπεζες, ωστόσο παραδέχεται ότι οι απαισιόδοξες προβλέψεις της στο αρχικό report επανέναρξης κάλυψης προ μηνών των ελληνικών τραπεζών διαψεύστηκαν.

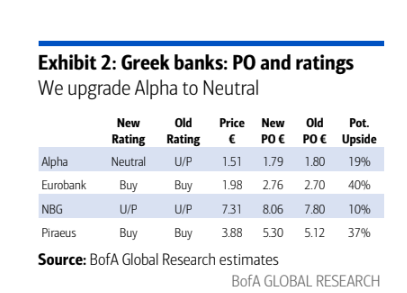

Ο οίκος εξακολουθεί να προτιμά την Τράπεζα Πειραιώς και τη Eurobank, στις οποίες διατηρεί συστάσεις αγοράς (buy), ενώ αναβαθμίζει τη σύσταση της Alpha Bank σε ουδέτερη (neutral) από σύσταση υποαπόδοσης (underperformance). Την ίδια στιγμή, παραμένει «αρκούδα» για την Εθνική Τράπεζα, στην οποία διατηρεί τη σύσταση υποαπόδοσης (underperformance).

Οι τιμές-στόχοι είναι για την Τράπεζα Πειραιώς τα 5,30 ευρώ (από 5,12 ευρώ πριν) με περιθώρια ανόδου 37%. Για τη Eurobank, η τιμή-στόχος είναι τα 2,76 ευρώ (από 2,70 ευρώ πριν) με περιθώριο ανόδου το 40%. Για την Αlpha Bank, η τιμή-στόχος μειώνεται στο 1,79 ευρώ (από 1,80 ευρώ πριν) και το περιθώριο ανόδου είναι στο 19%. Για την Εθνική Τράπεζα, η τιμή-στόχος αυξάνεται στα 8,06 ευρώ (από 7,06 ευρώ πριν), με περιθώριο ανόδου 10%.

Οι συστάσεις για τις τράπεζες

Αlpha Bank: €1,79 στόχος, που συνεπάγεται 19% περιθώριο ανόδου. Η τιμή της μετοχής της έχει υστερήσει κατά 15% φέτος σε σχέση με τις αντίστοιχες μετοχές και ο δείκτης P/E στις 5,3 φορές για το 2025 αντικατοπτρίζει πλέον με το παραπάνω την πορεία που ακολουθεί.

Παρ' όλα αυτά, τρία βασικά ζητήματα πρέπει να επιλυθούν, κατά την άποψή της: 1) η αρνητική καθαρή ταμειακή θέση, 2) το χαμηλότερο ποσοστό κάλυψης NPE έναντι των ομοειδών και 3) το RoTE κάτω του 10% (εκτίμηση BofA). Από τη θετική πλευρά, θεωρεί ότι η πορεία του NII φαίνεται πιο βιώσιμη σε σχέση με τους ομότιμους και η μερισματική απόδοση 8,6%/9,0% 2025/2026 είναι υψηλή σε σχέση με τις υπόλοιπες τράπεζες.

Eurobank: Επαναλαμβάνει τη σύσταση αγοράς με αναθεωρημένο στόχο τα €2,76, που συνεπάγεται 40% περιθώριο ανόδου. Βλέπει αξία στον δείκτη P/E στις 5,7 φορές, έναντι 14,4%/13,0% RoTE το 2025/2026, τον υψηλότερο μεταξύ των ελληνικών τραπεζών και πιο κοντά στα επίπεδα της Ανεπτυγμένης Ευρώπης.

Η BofA βλέπει για την πορεία της τράπεζας προς το μέλλον: 1) την ενοποίηση της Ελληνικής Τράπεζας στην Κύπρο που αυξάνει τα EPS, 2) την καλύτερη ικανότητά της να επωφεληθεί από την ανατιμολόγηση των καταθέσεων με την πτώση των επιτοκίων και 3) τη διαφοροποίηση και τα σχέδιά της για περαιτέρω ανάπτυξη σε αγορές ΝΑ Ευρώπης που παράγουν υψηλά NIM.

ΕΤΕ: Επαναλαμβάνει τη θέση για underperform με αναθεωρημένο στόχο τα €8,06, που συνεπάγεται 10% περιθώριο ανόδου. Τα θετικά στοιχεία βρίσκονται στην τιμή και η ανοδική πορεία φαίνεται περιορισμένη, δεδομένης της μεγαλύτερης πτώσης του RoTE του κλάδου από το 18,3% που αναφέρθηκε το 2023 σε 12,4% το 2025, αντανακλώντας κυρίως την υψηλή ευαισθησία στο NII.

Η ΕΤΕ είναι διαπραγματεύσιμη με δείκτη P/E για το 2025 στις 6,5 φορές, σύμφωνα με τις ευρωπαϊκές τράπεζες, ενώ το προβλεπόμενο RoTE είναι χαμηλότερα. Η μερισματική απόδοση 2025/26E 6,7%/7,7% δεν αποτελεί σημαντικό στοιχείο διαφοροποίησης έναντι των ανταγωνιστών. Δεν βλέπει η BofA «τίποτα θεμελιωδώς κακό με τη μετοχή», αλλά πιστεύει ότι υπάρχει καλύτερη αξία αλλού στον κλάδο.

Τράπεζα Πειραιώς: Επαναλαμβάνει τη σύσταση αγοράς για την Τράπεζα Πειραιώς με αναθεωρημένο στόχο στα €5,30, που συνεπάγεται 37% περιθώριο ανόδου. Ο χαμηλότερος δείκτης P/E στις 5 φορές το 2025 έναντι των ομολόγων της δεν αντικατοπτρίζει το μειωμένο προφίλ κινδύνου και το βιώσιμο διψήφιο RoTE 13,1%/11,9% το 2025/2626.

Η «ομαλοποίηση» έχει ακόμα περιθώρια για την Πειραιώς, καθώς η ποιότητα των κεφαλαίων της και το CoR συνεχίζουν να βελτιώνονται. Ενώ αυτοί οι παράγοντες συνεχίζουν να δικαιολογούν μια έκπτωση, το discount της θα πρέπει να μειωθεί με την πάροδο του χρόνου, κατά την άποψη της BofA.

Oι νεότερες εκτιμήσεις για τις ελληνικές τράπεζες

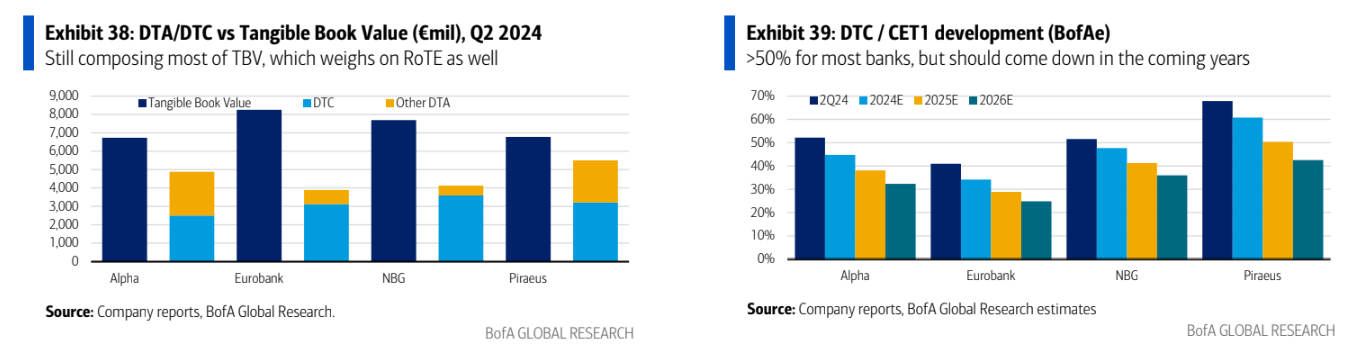

Από την άλλη πλευρά, η BofA αναγνωρίζει ότι η πορεία διανομής των μερισμάτων φαίνεται πιο ξεκάθαρη τώρα που οι ελληνικές τράπεζες έχουν λάβει την έγκριση των ρυθμιστικών αρχών για την καταβολή των πρώτων μερισμάτων τους μετά από χρόνια για την περσινή χρήση.

Οι μέσες μερισματικές αποδόσεις που ανέρχονται σε επίπεδα 7,8% - 8,5% για τα έτη 2025 και 2026 είναι ελκυστικές, σε αρκετά υψηλότερα επίπεδα σε σχέση με τις τράπεζες στην Ευρώπη αλλά και πολύ υψηλότερες σε σχέση με τις παγκόσμιες αναδυόμενες αγορές.

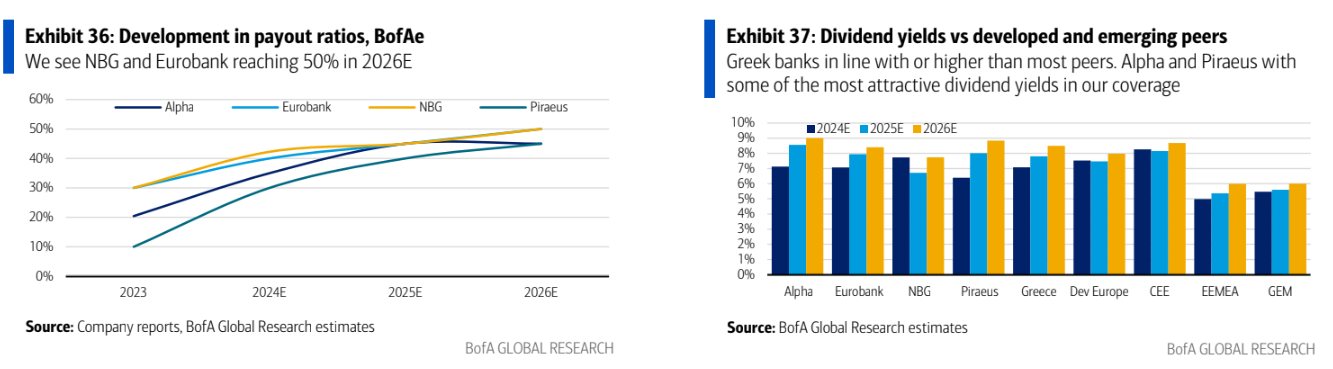

Η BofA παραμένει συντηρητική στις εκτιμήσεις της και υποθέτει χαμηλότερους δείκτες διανομών μερισμάτων σε σχέση με τα guidances των ελληνικών τραπεζών. Ωστόσο, θεωρεί ότι είναι δυνατή η πρόσθετη άνοδος των αποδόσεων, αν επιτευχθούν οι στόχοι αποπληρωμής. Χαρακτηρίζει «πρόωρο» το σενάριο των buybacks, καθώς η εξυγίανση των κεφαλαίων δεν έχει ακόμα ολοκληρωθεί.

Ο οίκος προβλέπει πτώση στα καθαρά έσοδα από τόκους κατά 7% και διάβρωση του καθαρού επιτοκιακού περιθωρίου κατά 0,21% για τις ελληνικές τράπεζες το 2023-2025 λόγω:

- των δανείων που είναι πρωτίστως κυμαινόμενου επιτοκίου με ρήτρες αναπροσαρμογής εντός τριών με έξι μηνών,

- των προσδοκιών για πτώση των επιτοκίων,

- του περιορισμένου περιθωρίου αναπροσαρμογής των καταθέσεων, με μόλις το 25% μερίδιο στις προθεσμιακές καταθέσεις στην Ελλάδα,

- των συνεχιζόμενων εκδόσεων MREL.

Το κόστος του κινδύνου έχει εξελιχθεί εξαιρετικά καλά στις ελληνικές τράπεζες φέτος στις 63 μ.β. κατά μέσο όρο το 2024 έναντι 79 μ.β. το 2023, αλλά ο οίκος προβλέπει ότι ο δείκτης θα αυξηθεί το 2025 σε 68 μ.β., καθώς η αύξηση στα επιτόκια θα επηρεάσει αρνητικά, προτού μειωθεί το 2026. Ακόμη και στους στόχους των τραπεζών, ο δείκτης κόστους κινδύνου είναι υψηλότερος δύο φορές έναντι των τραπεζών στην Ευρώπη, λόγω των αμοιβών εξυπηρέτησης και τιτλοποίησης των NPEs που θα καταβληθούν μακροπρόθεσμα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς