Το Χρηματιστήριο της Αθήνας, μετά τις 1.500 μονάδες στα τέλη Μαΐου, βρίσκεται σε χαμηλότερο εύρος διακύμανσης, αδυνατώντας να κινηθεί προς τα προηγούμενα υψηλά του, όταν στο ίδιο διάστημα στο εξωτερικό οι αγορές έχουν ήδη προσεγγίσει ή ξεπεράσει τα προηγούμενα υψηλά τους.

Μετά το sell-off των μετοχών στις 5 Αυγούστου, οι ξένες αγορές μετοχών βρήκαν τη σπίθα που χρειάζεται για να κινηθούν υψηλότερα, με τους δείκτες στις ΗΠΑ να καταγράφουν νέα ιστορικά υψηλά ή να είναι πολύ κοντά σε αυτά πριν την πρόσφατη πίεση.

Στον αντίποδα, η εγχώρια αγορά παραμένει εγκλωβισμένη στο στενό εύρος των 1.320-1.430 μονάδων. Το… χαστούκι από την πτώση σε κάποιες μετοχές παραμένει ηχηρό, ενώ οι όγκοι συναλλαγών είναι ανησυχητικά χαμηλοί, ακόμα και για Αύγουστο - Σεπτέμβριο, που είναι παραδοσιακά «νεκροί» μήνες.

Η αύξηση του κινδύνου και η στάση επιφυλακής στις ελληνικές μετοχές είναι εμφανής στις συνεδριάσεις του τελευταίου μήνα και οι ξένοι επενδυτές παραμένουν κουμπωμένοι. Οι ελληνικές μετοχές, σε ένα ιδιαίτερα θετικό εξωτερικό περιβάλλον, κινούνται με εμφανή διστακτικότητα ακόμη και στις ανοδικές συνεδριάσεις τους, ενώ η επενδυτική ψυχολογία βρίσκεται γενικά σε χαμηλά επίπεδα.

Το πρώτο πρόβλημα στην ελληνική αγορά είναι η επιστροφή της μεταβλητότητας. Τα προηγούμενα χρόνια, η ιδιαίτερα αυξημένη μεταβλητότητα των ελληνικών μετοχών σε σχέση με τις άλλες ανταγωνιστικές αγορές ήταν η αχίλλειος πτέρνα για τις ελληνικές μετοχές, στοιχείο όμως που μπορεί να θεωρηθεί παροδικό στην τρέχουσα συγκυρία. Το δεύτερο και πιο σοβαρό πρόβλημα είναι η μικρή αξία και ο όγκος συναλλαγών, που έχουν βαλτώσει σε πολύ χαμηλά επίπεδα το τελευταίο διάστημα.

Μπορεί ίσως να φαίνεται επιεικώς... παράλογο να αναζητά κάποιος αγοραστικές ευκαιρίες σε τέτοιο κλίμα, ωστόσο η εγχώρια ιστορία δείχνει ότι αυτές οι συνθήκες είναι οι βέλτιστες για stock picking. Από τη μία πλευρά, η διστακτικότητα για τοποθετήσεις σε μετοχές είναι απολύτως λογική αφού και το διεθνές κλίμα παραμένει ασταθές, η γεωπολιτική κατάσταση είναι τεταμένη, ενώ έπονται κρίσιμες εκλογικές αναμετρήσεις (π.χ. προεδρικές στις ΗΠΑ), που μπορούν να ανατρέψουν άρδην το σκηνικό.

Από την άλλη πλευρά, όμως, η εικόνα είναι πιο καθαρή και αυξάνονται παράλληλα και κάποια θετικά σημεία. Οι αισιόδοξοι σημειώνουν λ.χ. ότι έστω και αργά η κυβέρνηση προχωρά την υλοποίηση των έργων του Ταμείου Ανάκαμψης, οι ρυθμοί ανάπτυξης της οικονομίας συνεχίζουν να ξεπερνούν αυτούς της Ευρωζώνης και οι δείκτες της ελληνικής οικονομίας βελτιώνονται, αλλά και η αγορά των μετοχών συνολικά είναι σε μακροχρόνιο ανοδικό κύκλο και οι υγιείς επιχειρήσεις θα συνεχίσουν να αυξάνουν τα μεγέθη τους.

Ειδικά για το ελληνικό χρηματιστήριο, είναι αρκετές οι εισηγμένες που διαπραγματεύονται με ικανοποιητικούς δείκτες, ενώ κρίνεται σημαντικό το γεγονός ότι ακόμη και στις μέρες της αναταραχής, οι περισσότερες δεικτοβαρείς μετοχές κινήθηκαν εντός των τεχνικών τους ορίων. Υπό αυτή την έννοια, λοιπόν, και στην περίπτωση που οι αισιόδοξοι δικαιωθούν, αυτή η περίοδος μπορεί κάποτε να θεωρείται «αγοραστική ευκαιρία» της κρίσης, για εταιρείες με συγκεκριμένα ποιοτικά χαρακτηριστικά.

Ποιοι τίτλοι ξεχωρίζουν

Χαρακτηριστικό της αγοράς είναι ότι σημαντικοί εισηγμένοι τίτλοι διαπραγματεύονται με ελκυστικές αποτιμήσεις, είτε σε όρους κερδοφορίας (P/E), είτε σε όρους λογιστικής αξίας (P/BV), είτε σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ). Οι τίτλοι που εξακολουθούν να ξεχωρίζουν είναι αυτοί που παρουσιάζουν εξαγωγικό χαρακτήρα, διαθέτουν «μονοπωλιακή» δύναμη στον τομέα τους και στην περίοδο της κρίσης είτε ξεχώρισαν έναντι του ανταγωνισμού είτε επέδειξαν εντυπωσιακή ανθεκτικότητα.

Το stock picking για την επόμενη μέρα από την υψηλή κεφαλαιοποίηση αφορά στους τίτλους των Coca Cola HBC, ΟΤΕ, ΟΠΑΠ, Metlen, Jumbo, Aegean, Titan και τις τραπεζικές μετοχές των Alpha Bank και Τράπεζα Πειραιώς.

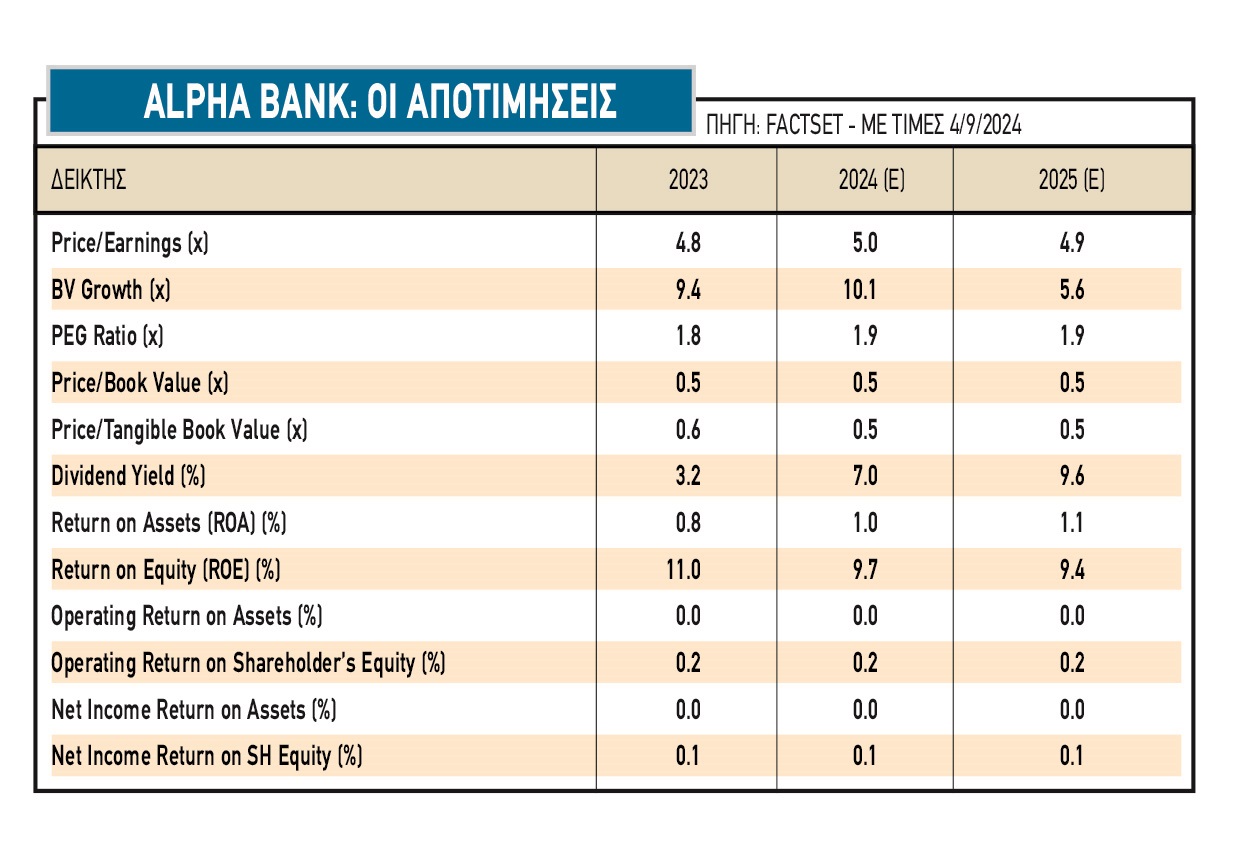

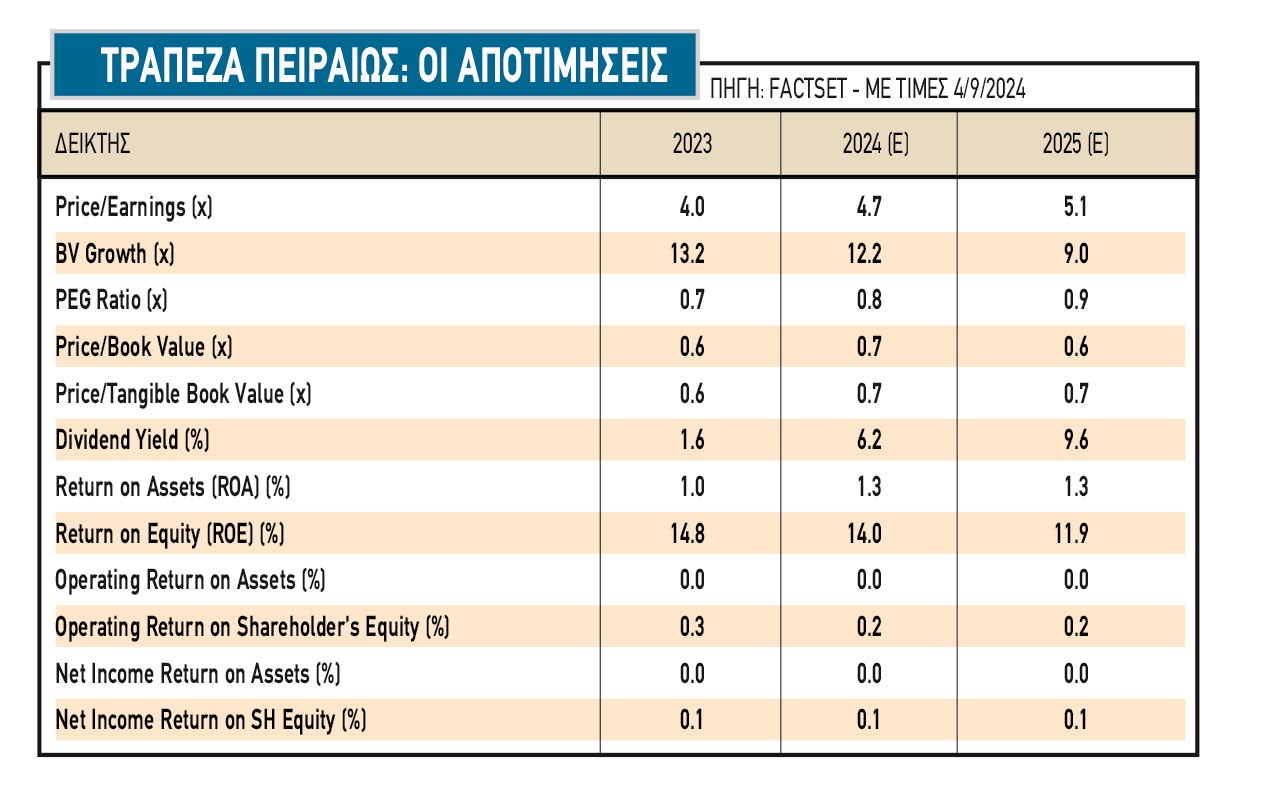

1. Από τις τραπεζικές μετοχές, η μετοχή της Alpha Βank και της Τράπεζας Πειραιώς ξεχωρίζουν τόσο για τις χαμηλότερες αποτιμήσεις τους σε σχέση με τις άλλες δύο συστημικές όσο και για τις πιθανές εκπλήξεις που μπορεί να σημειώσουν τα επόμενα έτη, αφού τα περιθώρια βελτίωσής τους είναι μάλλον υψηλότερα.

Για την Alpha, η μέση εκτίμηση για τα κέρδη ανά μετοχή του 2024 έχει διαμορφωθεί στο 0,32 ευρώ, ενώ η μέση τιμή-στόχος προβλέπεται στα 2,32 ευρώ, με περιθώριο ανόδου περίπου 50%. Η αποτίμηση της μετοχής σε όρους ενσώματης λογιστικής αξίας (P/BV) είναι στο 0,54 μόλις, έναντι 0,90 φορές για τις ΕΤΕ και Eurobank. Για την Τράπεζα Πειραιώς, η μέση τιμή-στόχος είναι τα 5,50 ευρώ και η αποτίμησή της σε όρους ενσώματης λογιστικής αξίας είναι στις 0,70 φορές.

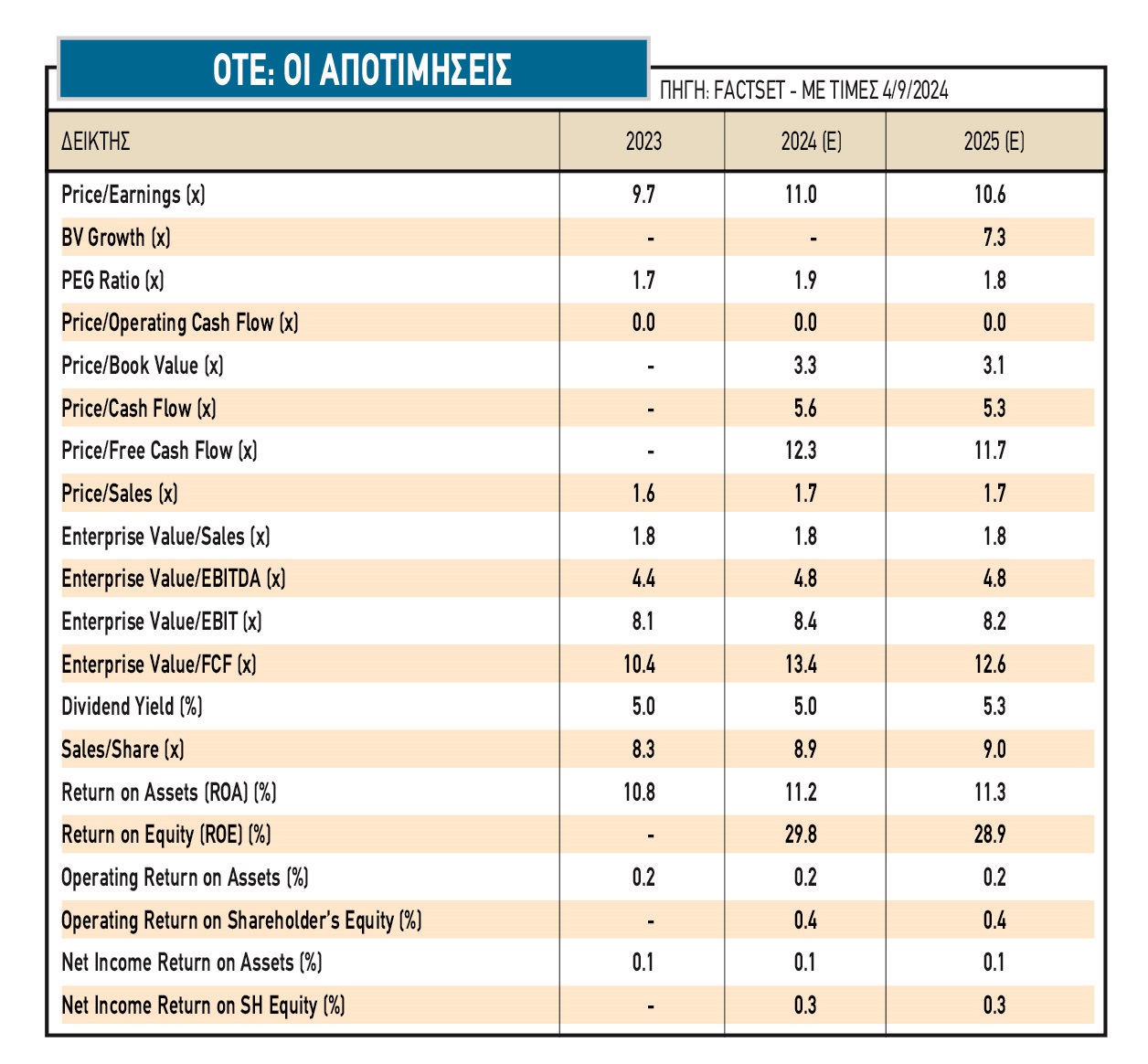

2. Η μετοχή του ΟΤΕ ξεχωρίζει καθώς διαπραγματεύεται με discount άνω του 30% έναντι του ευρωπαϊκού κλάδου και σε επίπεδα κατώτερα των 6,5 δισ. ευρώ. Τα προβλεπόμενα μεγέθη των κερδών είναι της τάξεως των 570 με 580 εκατ. ευρώ τα επόμενα δύο έτη, με μέση τιμή-στόχο τα 18,50 ευρώ. Αξίζει να επισημανθεί ότι η οικονομική συγκυρία των τελευταίων ετών έχει βγάλει ενισχυμένο τον Οργανισμό, αφού κάποιοι από τον ανταγωνισμό φαίνεται να μην αντέχουν στη μάχη.

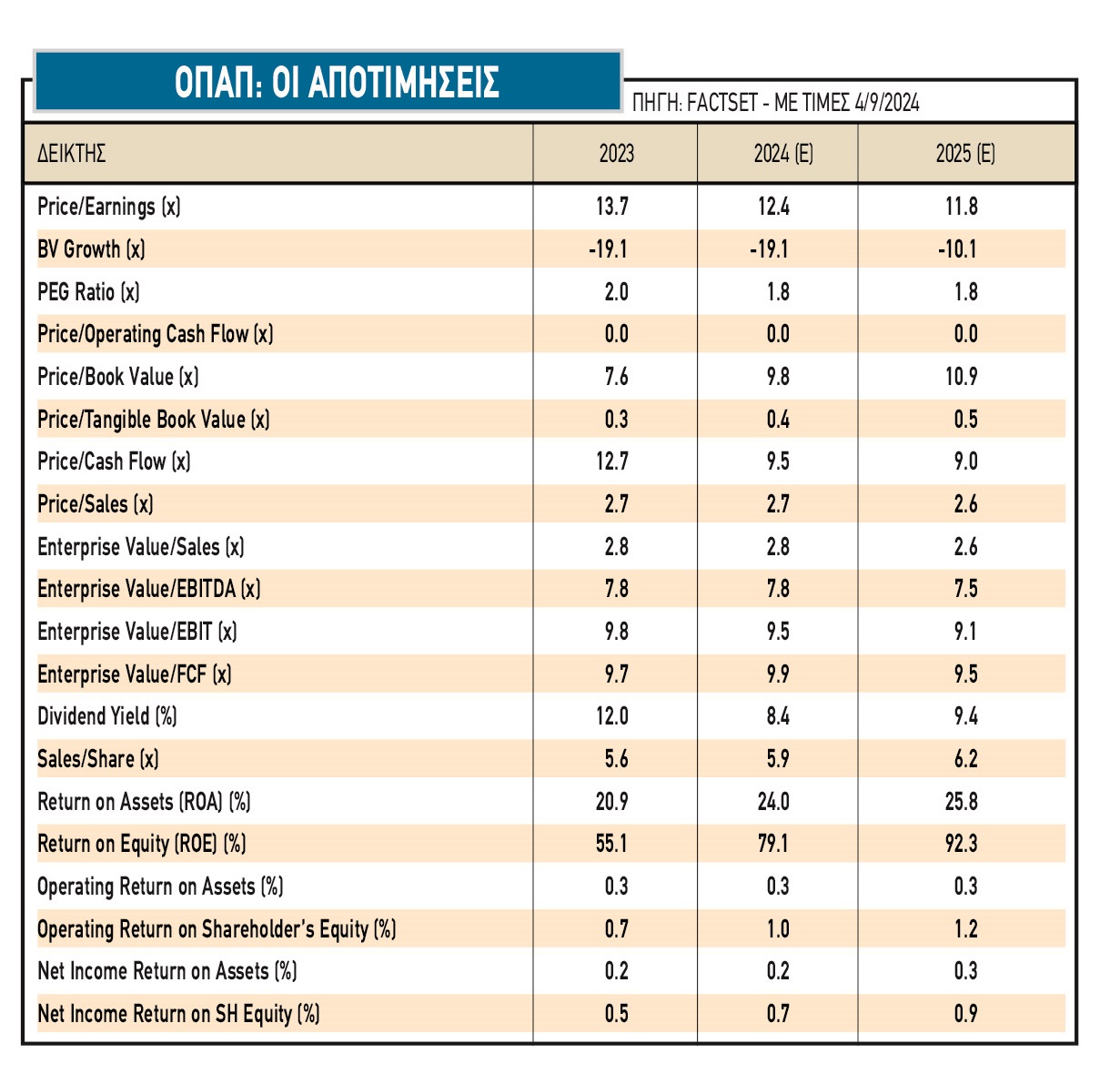

3. Η μετοχή του ΟΠΑΠ ξεχωρίζει από τον κλάδο τυχερών παιχνιδιών. Ιδιαίτερη έμφαση αξίζει να δοθεί στις μερισματικές αποδόσεις του αλλά και στην υφιστάμενη ρευστότητά του, η οποία μπορεί να αποτελέσει όπλο για τη διοίκηση αλλά και τους μετόχους για τα επόμενα έτη. Η μερισματική απόδοση της μετοχής προβλέπεται άνω του 7,5% για όλα τα έτη μέχρι το 2026.

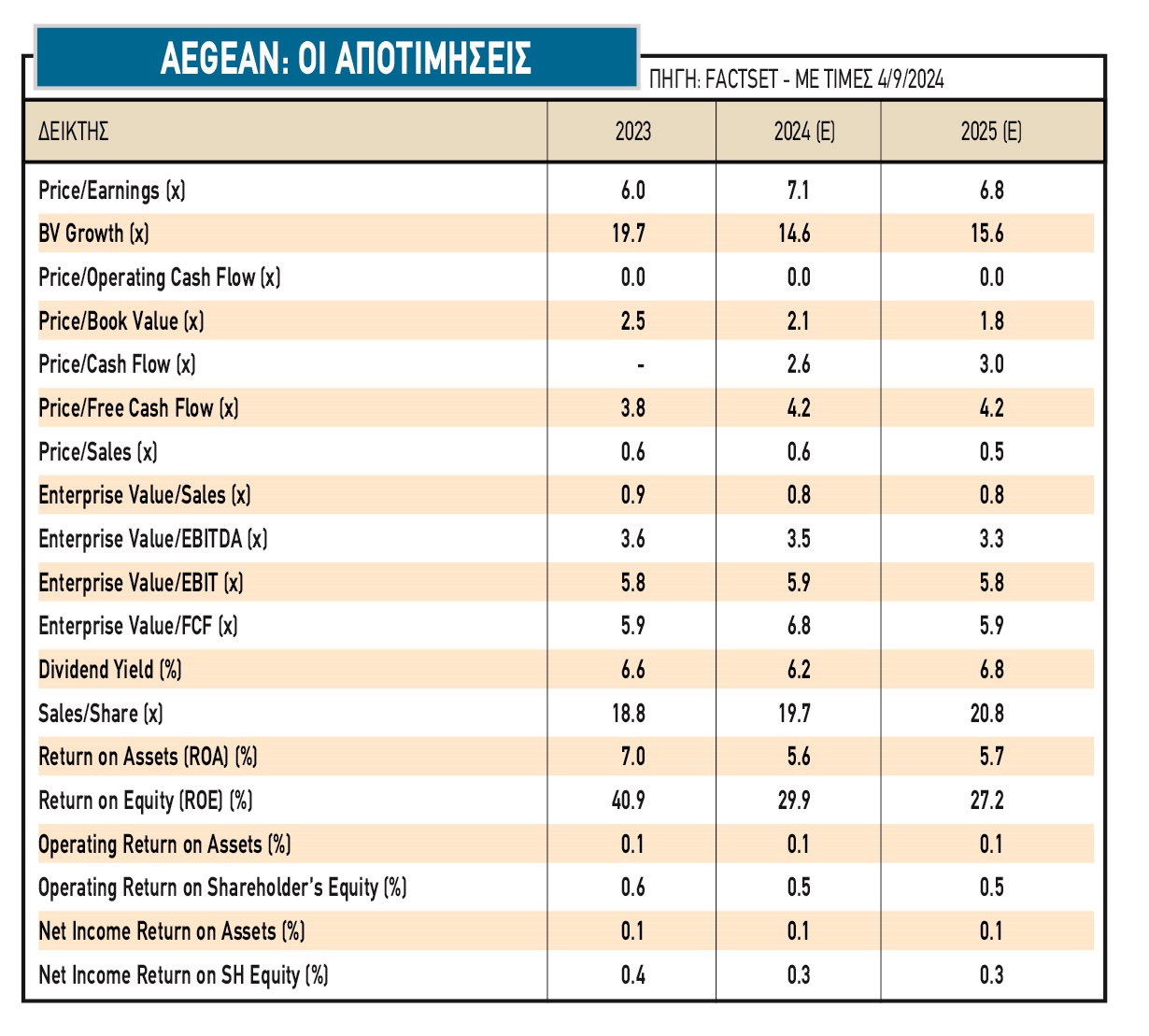

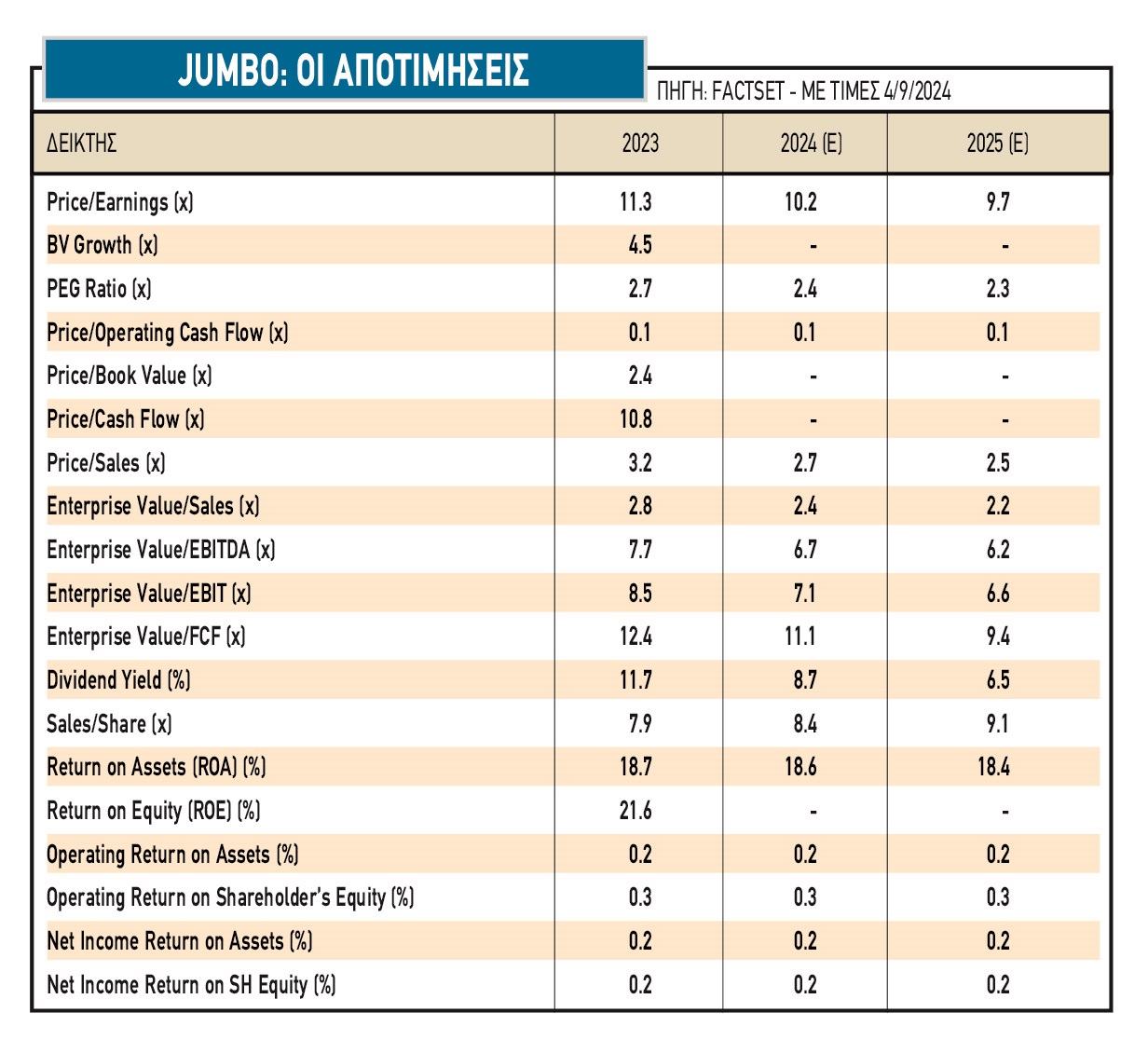

4. Η Aegean Airlines και η Jumbo είναι δύο κορυφαίες επιλογές με διαφορετικά στυλ δραστηριοποίησης αλλά και management, ενώ οι αποτιμήσεις τους είναι ελκυστικές. Η Aegean Airlines είναι διαπραγματεύσιμη 7 φορές τα κέρδη της για τα επόμενα δύο έτη και 4 φορές τα EBITDAR. Οι αποδόσεις των μετοχών στο ταμπλό του Χ.Α. από 1η/1 είναι οριακή αλλά και -10% στο ένα έτος. Για την Jumbo, οι απώλειες στο Χ.Α. είναι -15% τους τελευταίους 12 μήνες, την ώρα που η αγορά κερδίζει +13%. Ο δείκτης P/E είναι στις 10 φορές περίπου το 2024 και το 2025, με μέση τιμή-στόχο τα 34,50 ευρώ ανά μετοχή.

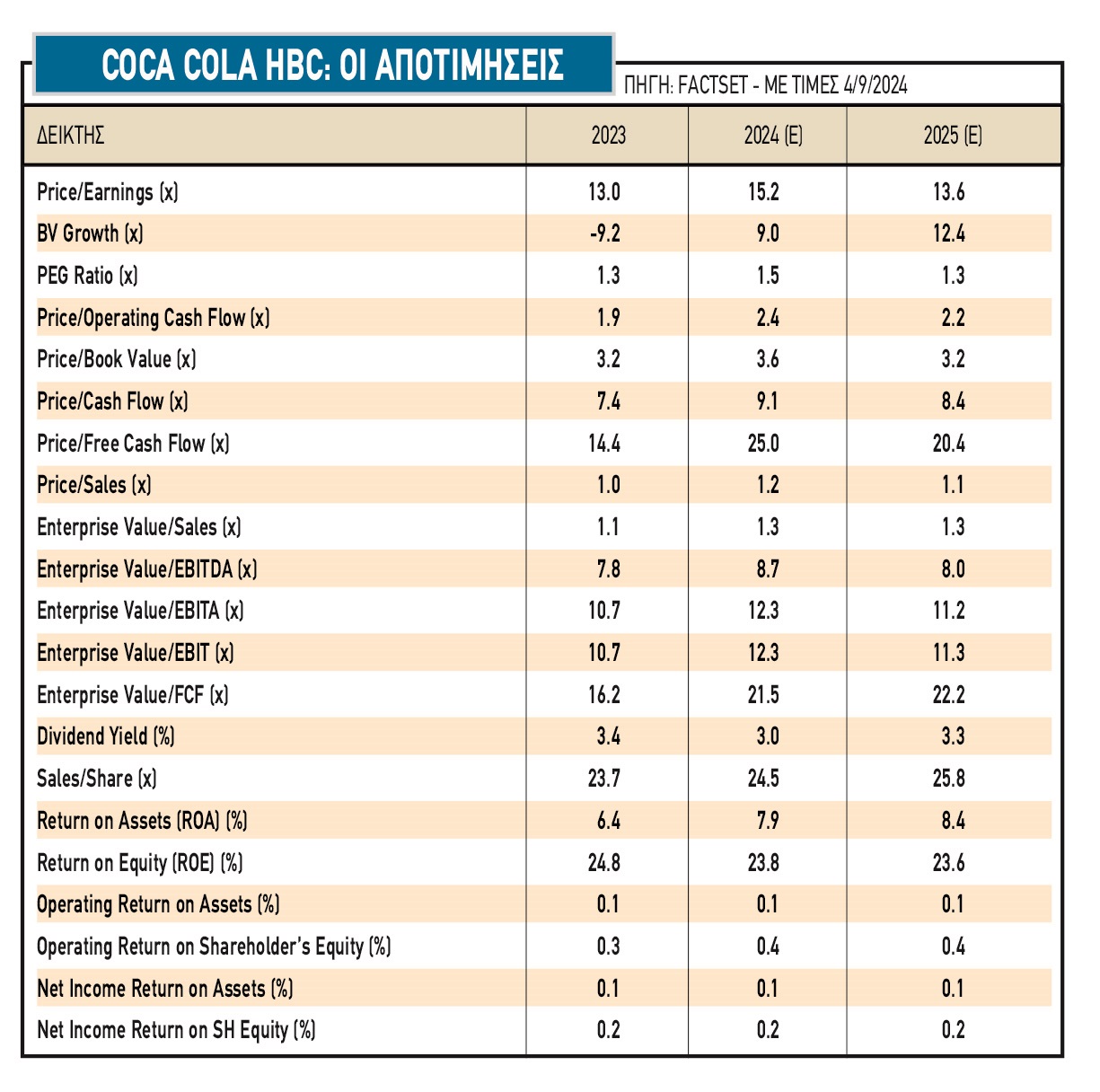

5. Η μετοχή της Coca Cola HBC είναι από τις καλύτερες επιλογές από την εγχώρια αγορά μετοχών τα τελευταία έτη, με την κεφαλαιοποίηση πλέον να προσεγγίζει τα 12,5 δισ. ευρώ -η εταιρεία έχει τη μεγαλύτερη κεφαλαιοποίηση στο Χ.Α. και αυτό έχει τη σημασία του. Οι αναλυτές δεν είναι «καυτοί» για την τιμή-στόχο της, στα περίπου 34 ευρώ, και ελάχιστο περιθώριο ανόδου. Για την εταιρεία, οι ρυθμοί αύξησης των EPS του 2024 και του 2025 έχουν διαμορφωθεί σε 6% και 11%. Η αποτίμησή της είναι στις 15,2 φορές φέτος και 13,6 φορές το 2025 και ακόμα κι αν αφαιρεθεί πλήρως η Ρωσία, οι δείκτες είναι χαμηλότεροι από τους ιστορικούς μέσους όρους.

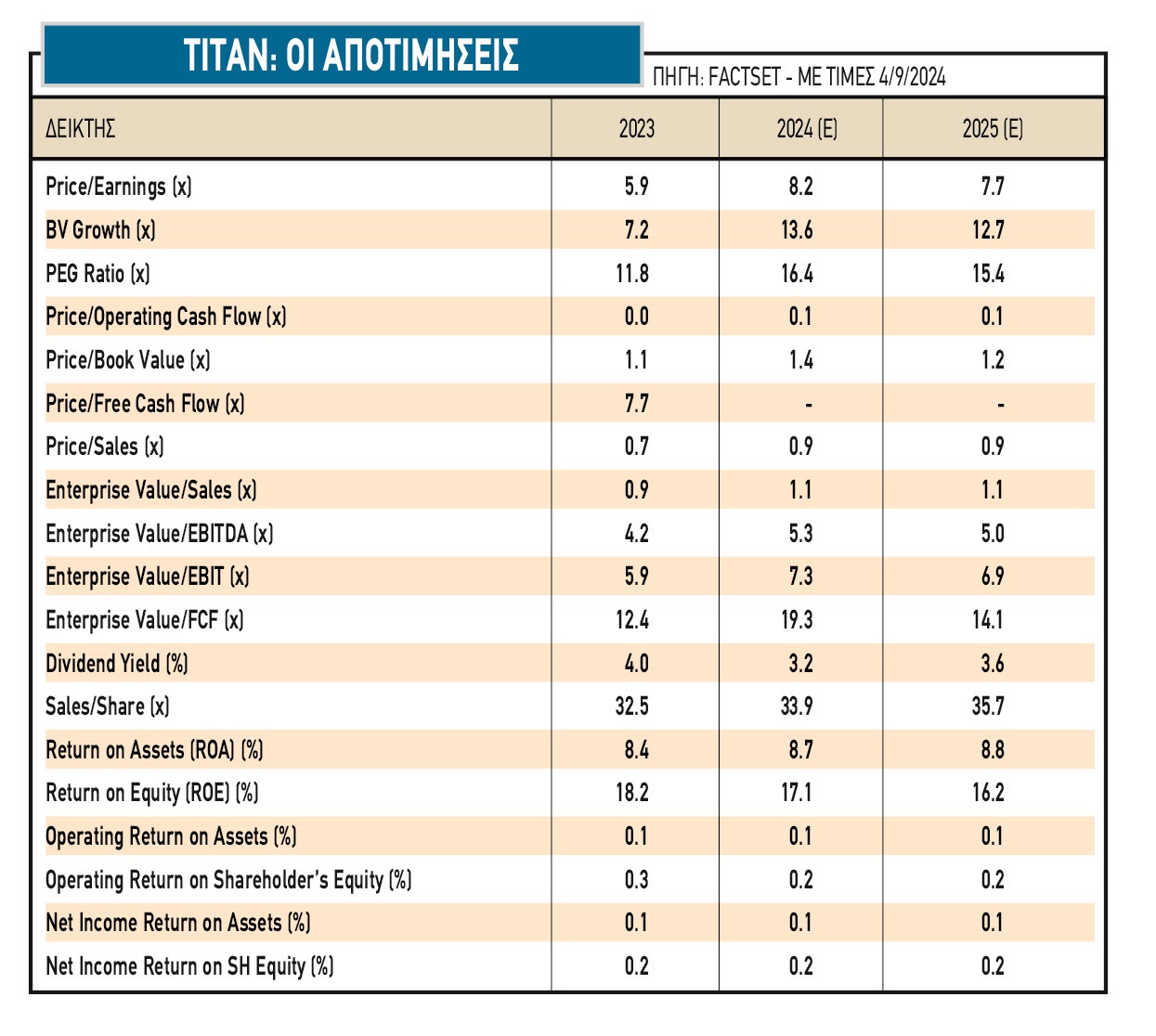

6. Για τον τίτλο της Titan, η εισαγωγή της θυγατρικής σε χρηματιστήριο στις ΗΠΑ προβλέπεται για το 2025 και είναι καταλύτης για τη μετοχή, με την κεφαλαιοποίηση να ξεπερνά τα 2,5 δισ. ευρώ. Τα κέρδη ανά μετοχή θα αυξηθούν στα 3,80 - 4 ευρώ τα επόμενα έτη, με τον δείκτη P/E να διαμορφώνεται στις 8 φορές και τον δείκτη EV/EBITDA στις 5 φορές.

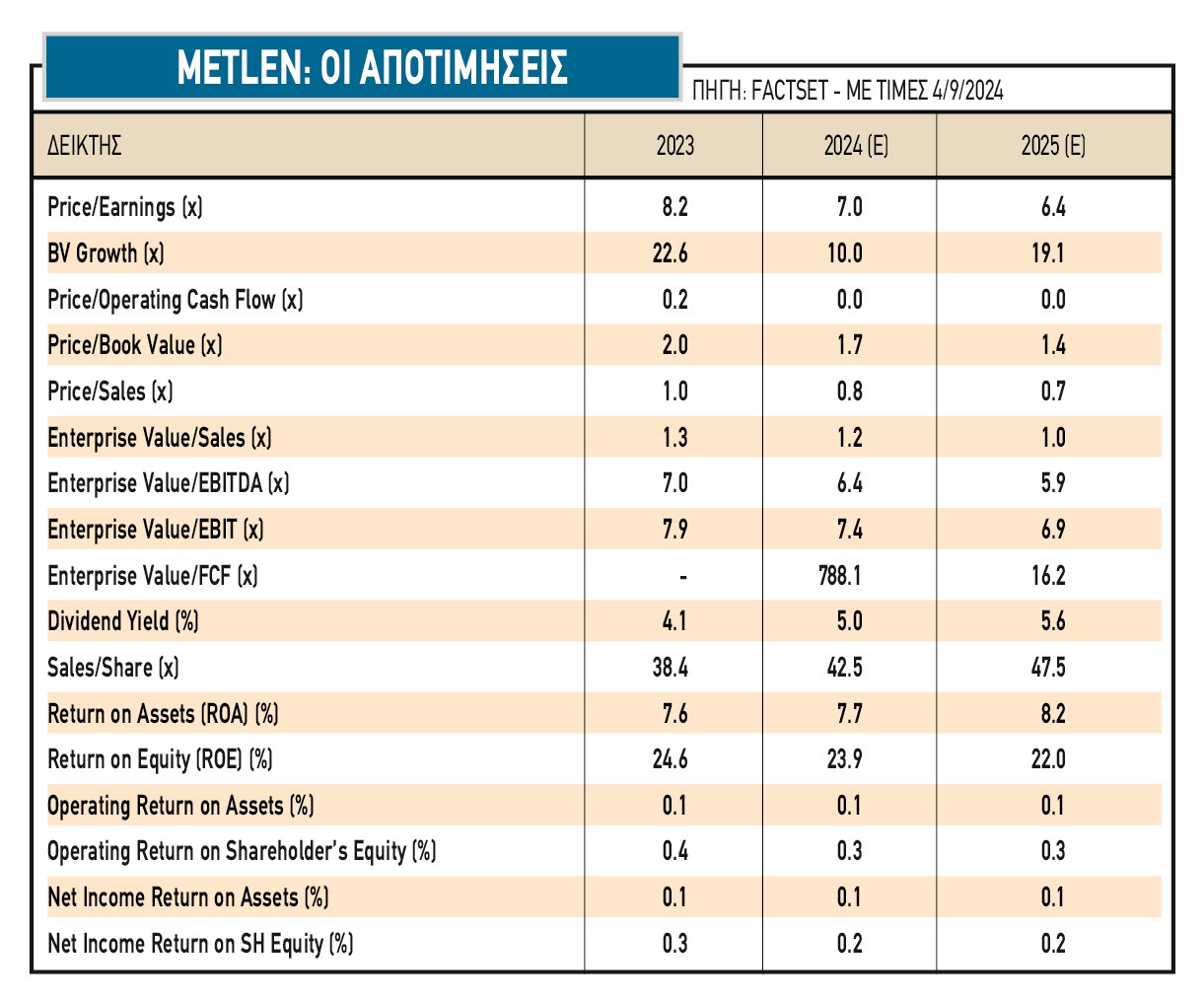

7. Από τον κλάδο των βασικών πόρων και ενέργειας, οι μετοχές της Μetlen ξεχωρίζουν σε όρους αποτίμησης. Η μετοχή αποτιμάται χαμηλότερα από 6 φορές σε όρους EBITDA και χαμηλότερα από 7 φορές σε όρους Ρ/Ε, επίπεδο που δείχνει πολύ χαμηλό όταν ο μέσος όρος στην Ευρώπη είναι 12 φορές τα κέρδη και 10 φορές τα EBITDA. H εισαγωγή στο London Stock Exchange θα ξεκλειδώσει υπεραξίες για τον όμιλο, που στο Χ.Α. δεν είναι δυνατόν να επιτευχθούν.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα