Η αμερικανική επενδυτική τράπεζα Jefferies στην προεπισκόπηση της για την Τράπεζα Πειραιώς αναφορικά με τα αποτελέσματα του β’ τριμήνου αυξάνει την τιμή-στόχο της στα 5,40 ευρώ (από 5,25 ευρώ) και επαναλαμβάνει την αξιολόγηση αγορά (Buy) με περιθώριο ανόδου που ξεπερνά το 40%.

«Η απόδοση αναμένεται να είναι παρόμοια με το α’ τρίμηνο. Αναμένουμε ότι το β’ τρίμηνο θα είναι άλλο ένα σταθερό τρίμηνο και παρόμοιο σε απόδοση του α’ τριμήνου για την Tράπεζα Πειραιώς, με τις τάσεις να παραμένουν υποστηρικτικές.

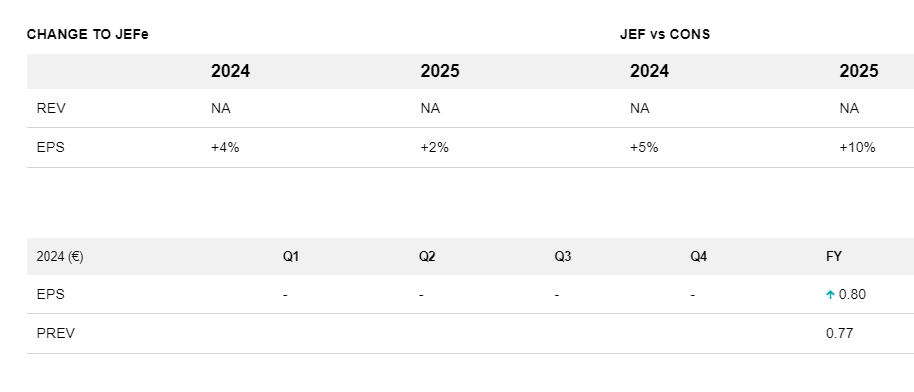

Ενσωματώνουμε τη νέα αναβάθμιση των κατευθυντήριων γραμμών στις εκτιμήσεις μας, οι οποίες προβλέπουν τα κέρδη ανά μετοχή (EPS) του 2024 αναβαθμισμένα κατά 4% με μικρότερες αλλαγές στα υπόλοιπα έτη (+1-2%). Αυξάνουμε την τιμή-στόχο μας στα 5,40 ευρώ και επαναλαμβάνουμε την αξιολόγηση Buy, εξηγεί ο Αλέξανδρος Δημητρίου.

Τα βασικά σημεία που σημειώνει ο αναλυτής της Jefferies για τις τάσεις της αγοράς είναι:

- Το καθαρό έσοδο από τόκους (NII) πιθανότατα θα είναι ελαφρώς μειωμένο. Αναμένει μια μικρή πτώση στα διαδοχικά NII (-1%) αυτό το τρίμηνο.

- Τα έσοδα από τόκους θα πρέπει να επωφεληθούν από τα υψηλότερα μέσα υπόλοιπα δανεισμού, καθώς και από την ισχυρότερη συμβολή από το χαρτοφυλάκιο τίτλων (σημειώνοντας ότι το α’ τρίμηνο η Πειραιώς μόνο το αύξησε προς το τέλος του τριμήνου και είδε ελάχιστα οφέλη).

- Όσον αφορά τα έξοδα τόκων, το κόστος καταθέσεων θα πρέπει να είναι ελαφρώς υψηλότερο (επιπτώσεις ανατιμολόγησης από παλαιότερες εκδόσεις), με υψηλότερο κόστος χρηματοδότησης από την έκδοση του προνομιούχου ομολόγου ύψους 500 εκατ. ευρώ τον Απρίλιο (κουπόνι 5%). Ως μερική αντιστάθμιση σε αυτό βλέπει ελαφρώς χαμηλότερο κόστος από την αντιστάθμιση καταθέσεων λόγω της οριακής μείωσης των EURIBOR κατά τη διάρκεια του τριμήνου (μείωση κατά περίπου 10 μ.β. κατά μέσο όρο).

- Τα τέλη θα είναι υψηλότερα. Το β’ τρίμηνο προβλέπει εποχικά υψηλότερα τέλη (ιδίως τέλη πληρωμών) και αναμένει συνεχή βελτίωση των αμοιβών διαχείρισης περιουσιακών στοιχείων. Για την απόδοση ως προς το ενεργητικό αναμένει παρόμοια απόδοση με το α’ τρίμηνο σε 0,8% και ότι η τάση αυτή θα συνεχιστεί για το υπόλοιπο διάστημα του έτους.

- Αναφορικά με το κόστος, το υποκείμενο κόστος θα είναι υψηλότερο και αναμένει ότι τα υποκείμενα έξοδα θα αυξηθούν διαδοχικά στα 199 εκατ. ευρώ. Εκτιμά επίσης ότι θα προκύψει πρόσθετη επιβάρυνση από την εθελούσια έξοδο (VES) κατά το β’ τρίμηνο, ύψους 5 εκατ. ευρώ (ήταν 10 εκατ. κατά το α’ τρίμηνο), με την Tράπεζα Πειραιώς να έχει προηγουμένως καθορίσει μια επιβάρυνση ύψους 60 εκατ. για φέτος.

- Εκτιμά ένα οργανικό κόστος κινδύνου (CoR) της τάξης των 80 μ.β. κατά τη διάρκεια του τριμήνου με την Πειραιώς να μειώσει τις προβλέψεις της για το 2024 σε 0,7% έναντι 0,8% προηγουμένως. Δεν συμπεριλαμβάνει τυχόν καθαρισμούς NPEs στο κόστος εξυγίανσης αυτό το τρίμηνο (12 εκατ. ευρώ για το α’ τρίμηνο).

- Για τα κεφάλαια, αναμένει έναν δείκτη CET1 13,9% (αυξημένο κατά 30 μ.β. σε σχέση με την προηγούμενη περίοδο) με οργανική παραγωγή κεφαλαίου που αντισταθμίζεται εν μέρει από τα υψηλότερα στοιχεία ενεργητικού (RWAs) (το β’ τρίμηνο βλέπει εποχικά ισχυρότερη αύξηση των δανείων).

- Αλλαγές στις εκτιμήσεις για τα κέρδη: Έχει αυξήσει τα κέρδη ανά μετοχή για το 2024 κατά 4% λόγω των ισχυρότερων NII και τις αμοιβές. Έχει προβεί σε μικρότερες αναβαθμίσεις των EPS στο 25/26 λόγω βελτιωμένης δυναμικής των εσόδων. Ως αποτέλεσμα των αναβαθμίσεων των κερδών, αυξάνει και τον στόχο στα 5,40 ευρώ (από 5,25 ευρώ) και διατηρεί την αξιολόγηση αγοράς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία