Η αμερικανική επενδυτική τράπεζα Jefferies και ο Alex Demetriou επισημαίνουν ότι οι ελληνικές τράπεζες έως το 2026 θα έχουν να επιστρέψουν από το 20% έως το 40% της τρέχουσας χρηματιστηριακής τους αξίας σε επαναγορές και μερίσματα, με τα τελευταία να προσεγγίζουν τα μέσα ευρωπαϊκά επίπεδα του 10% περίπου το 2026.

Την ίδια στιγμή, επιβεβαιώνουν τις συστάσεις αγοράς για τις μετοχές των ελληνικών τραπεζών με τιμή-στόχο για την Alpha Bank τα 2,60 ευρώ, 10,35 ευρώ για την Εθνική Τράπεζα, τα 5,25 ευρώ για την Τράπεζα Πειραιώς και τα 2,70 ευρώ για τη μετοχή της Eurobank.

«Οι ελληνικές τράπεζες έλαβαν τις εποπτικές και ρυθμιστικές εγκρίσεις για τις διανομές προς τους μετόχους τους (μείγμα μερισμάτων και επαναγορών) μετά από 16 χρόνια και εκτιμάμε ότι οι μερισματικές αποδόσεις των ελληνικών τραπεζών τα επόμενα έτη θα αυξηθούν σημαντικά.

Σύμφωνα με τις εκτιμήσεις μας, οι ελληνικές τράπεζες έχουν πλεονάζοντα κεφάλαια από το 20% έως το 40% της τρέχουσας χρηματιστηριακής τους αξίας για να τα επιστρέψουν στους μετόχους τους. Αν και οι αρχικοί δείκτες διανομής είναι χαμηλοί (10% έως 30%), αναμένουμε ότι αυτοί θα αυξηθούν με την πάροδο του χρόνου και θα ευθυγραμμιστούν με τον μέσο όρο της ΕΕ στο 50% περίπου μέχρι το 2026.

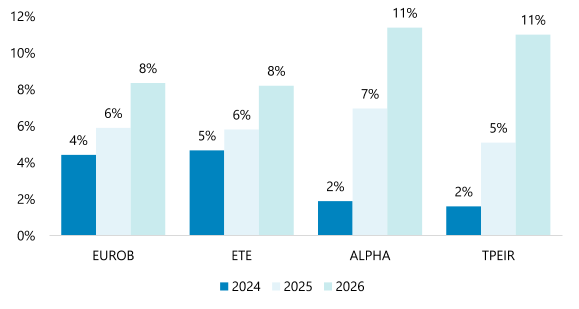

Όσον αφορά τη μερισματική απόδοση, αναμένουμε ότι η τρέχουσα απόδοση 4% θα αυξηθεί σε περίπου 10% το 2026, σύμφωνα με τις αντίστοιχες εταιρείες της ΕΕ. Όσον αφορά τα επόμενα βήματα, οι προτάσεις τους πρέπει να εγκριθούν από τις Γενικές Συνελεύσεις και θα πρέπει να καταβληθούν στους μετόχους τον Ιούλιο. Σημειώνουμε ότι η Αlpha Bank, η Τράπεζα Πειραιώς και η Eurobank έχουν λάβει εγκρίσεις και αναμένονται για την Εθνική Τράπεζα σύντομα», εξηγεί ο Demetriou.

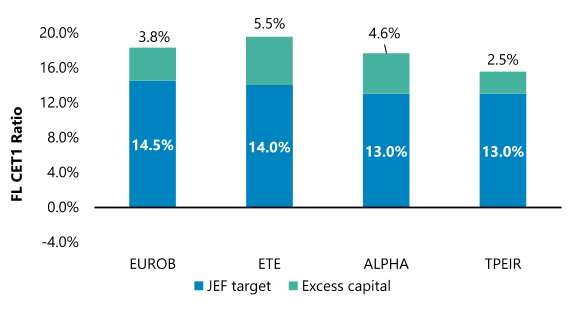

«Τα υπερβάλλοντα κεφάλαια το 2026 θα είναι της τάξης του 30% της κεφαλαιοποίησης των τραπεζών. Μετά τη διανομή μερισμάτων εξακολουθούμε να αναμένουμε ότι αυτές οι τράπεζες θα έχουν 30% περίπου της κεφαλαιοποίησής τους με τη μορφή πλεονάζοντος κεφαλαίου πάνω από τους στόχους CET1. Η Alpha έχει το υψηλότερο με 40% περίπου, ενώ η Πειραιώς έχει το μικρότερο με 20%», εξηγεί ο Demetriou.

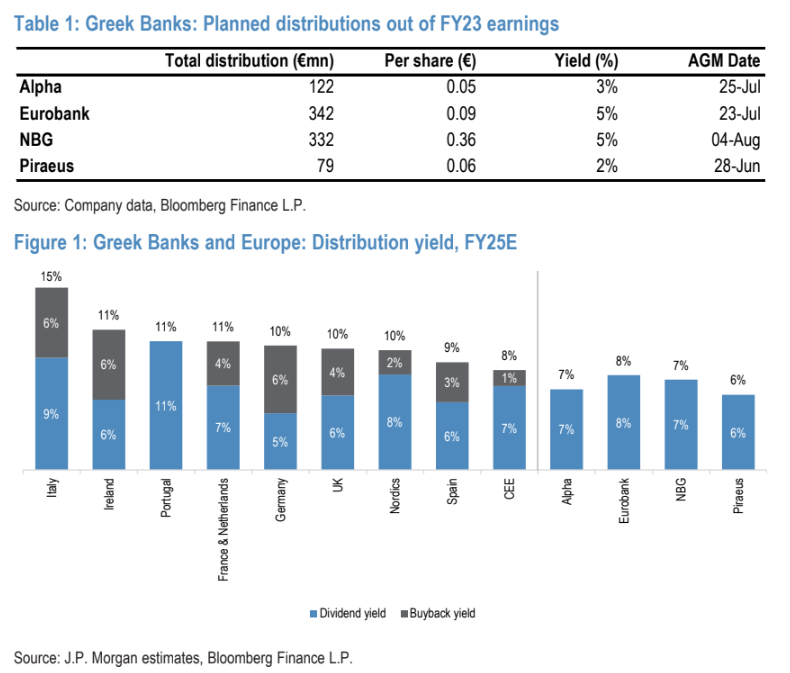

«Για την Αlpha Bank, το μείγμα μερισμάτων και επαναγορών είναι σε ισχύ. Η Alpha θα διανείμει 122 εκατ. ευρώ (πληρωμή 20% των κερδών του 2023). Τα μισά από αυτά ή 61 εκατ. ευρώ θα είναι επαναγορά, ενώ τα υπόλοιπα (0,03 ευρώ ανά μετοχή) θα είναι με τη μορφή μερίσματος. Η Alpha έχει δεσμευτεί να διανείμει στους μετόχους το 30% της κεφαλαιοποίησης κατά τη διάρκεια του 2024-2026. Εκτιμούμε ότι θα έχει πλεονάζον κεφάλαιο ύψους 40% περίπου της κεφαλαιοποίησής της το 2026, το οποίο θα μπορούσε επίσης να χρησιμοποιηθεί για διανομές στους μετόχους», συνεχίζει ο αναλυτής του οίκου.

Για την Τράπεζα Πειραιώς, εκτιμά ότι θα διανείμει 79 εκατ. ευρώ (δείκτης διανομής 10%) ή μέρισμα ανά μετοχή 0,06 ευρώ. Η Πειραιώς αναμένει να αυξήσει τον δείκτη διανομής από 10% σε 50% το 2026 (υποτιθέμενο μέρισμα 0,40 ευρώ περίπου το 2026).

Η Eurobank θα διανείμει 342 εκατ. ευρώ (ποσοστό διανομής 30%) ή μέρισμα ανά μετοχή 0,09 ευρώ. Η γενική συνέλευση θα πραγματοποιηθεί στις 27 Ιουλίου 2024 και υπόκειται στην έγκριση των μετόχων. Η Eurobank αναμένει να αυξήσει τον δείκτη διανομής από το τρέχον 30% σε περίπου 50% το 2026.

«Για την Εθνική Τράπεζα, αναμένουμε τις εγκρίσεις από την ΕΚΤ και προβλέπουμε ότι θα ληφθούν σύντομα. Η Εθνική Τράπεζα έχει ζητήσει 30% διανομή των κερδών του 2023 και αναμένουμε ότι αυτό θα αυξηθεί στο 50% με την πάροδο του χρόνου. Το 2026, εκτιμούμε ότι θα έχουν ένα μαξιλάρι 5,5% πάνω από τον εσωτερικό στόχο τους για τον δείκτη CET1 ή 35% περίπου της κεφαλαιοποίησης στην αγορά», καταλήγει ο οίκος.

Θετική και η JP Morgan

Η άποψη της JP Morgan είναι θετική, καθώς η ΕΚΤ ενέκρινε τα αιτήματα των ελληνικών τραπεζών για την καταβολή μερίσματος από τα κέρδη του 2023. Αυτό είναι ένα σημαντικό ορόσημο για τον κλάδο και ανοίγει τον δρόμο για τις πρώτες διανομές προς τους μετόχους από το 2008.

«Ενώ οι εγκρίσεις είναι σύμφωνες με την προηγούμενη επικοινωνία της διοίκησης και τις προσδοκίες της αγοράς, απομακρύνει την αβεβαιότητα και βελτιώνει την εμπιστοσύνη για τους δείκτες διανομής ότι θα ευθυγραμμιστούν με τους ευρωπαϊκούς μέσους όρους έως το 2025-2026.

Οι προγραμματισμένοι δείκτες πληρωμών για το 2023 είναι στην περιοχή του 10%-30% και μεταφράζονται σε απόδοση 2%-5%, ενώ οι τράπεζες βλέπουν αύξηση στο 50% περίπου τα επόμενα δύο χρόνια, που συνεπάγεται απόδοση 7%-8%. Οι τελικές πληρωμές εξαρτώνται από την έγκριση της Ετήσιας Γενικής Συνέλευσης και αναμένεται να ακολουθήσουν αργότερα μέσα στο καλοκαίρι.

Εμείς σημειώνουμε επίσης ότι η Τράπεζα Πειραιώς αναβάθμισε χθες το απόγευμα τις λειτουργικές της προβλέψεις για το 2024, με τη διοίκηση να αναμένει πλέον ένα δείκτη ROTE της τάξης του 15% φέτος (από 14% περίπου προηγουμένως), λόγω της βελτίωσης των καθαρών εσόδων από τόκους (NII), των προμηθειών και της δυναμικής της ποιότητας του ενεργητικού, όπως υποδείχθηκε στο πρώτο τρίμηνο. Ο κλάδος διαπραγματεύεται με 0,73 φορές τον δείκτη P/TBV και 5,9 φορές τον δείκτη P/E το 2025 και είμαστε με συστάσεις Overweight και για τις τέσσερις τράπεζες, με βραχυπρόθεσμη προτίμηση στη Eurobank και την Τράπεζα Πειραιώς», υπογραμμίζει η JPM.

Οι τιμές-στόχοι που δίνει η JP Morgan για τις ελληνικές τράπεζες είναι για την Alpha Βank τα 2,40 ευρώ, για τη Eurobank επίσης τα 2,40 ευρώ, για την Εθνική Τράπεζα τα 8,30 ευρώ και για την Τράπεζα Πειραιώς τα 5,35 ευρώ ανά μετοχή.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία