Ο δείκτης της αποδοτικότητας ιδίων κεφαλαίων (Return On Equity) δείχνει το ύψος των ετήσιων καθαρών κερδών που σημειώνει μια εταιρεία για κάθε εκατό ευρώ ιδίων κεφαλαίων της.

Είναι προφανές ότι όσο υψηλότερη είναι η τιμή του δείκτη τόσο περισσότερο αποδοτικά δουλεύει μια διοίκηση προς όφελος των μετόχων της. Ωστόσο οι επενδυτές θα πρέπει να συνεξετάζουν και άλλα στοιχεία, προκειμένου να λάβουν τις αποφάσεις τους, όπως για παράδειγμα:

- Αν η τρέχουσα κερδοφορία κάθε εταιρείας έχει επηρεαστεί -θετικά ή αρνητικά- από έκτακτους και μη επαναλαμβανόμενους παράγοντες.

- Ποιες είναι οι μελλοντικές προοπτικές κάθε επιχείρησης.

- Πόσο υψηλότερα ή χαμηλότερα σε σχέση με τα ίδια κεφάλαιά της διαπραγματεύεται μια εταιρεία στο Χρηματιστήριο της Αθήνας.

Σύμφωνα με τη θεωρία, μια τιμή του δείκτη ROE πρέπει να υπερβαίνει τη χωρίς ρίσκο απόδοση των κρατικών ομολόγων (risk free rate), προκειμένου να ανταμείβει τον μέτοχο για τον κίνδυνο της επιχειρηματικής επένδυσης και της ρευστότητας που αναλαμβάνει.

Πάντως, σε γενικές γραμμές, μια αποδοτικότητα επί των ιδίων κεφαλαίων που υπερβαίνει σε διατηρήσιμη βάση το 7% θεωρείται για τα τρέχοντα δεδομένα (π.χ. κίνδυνος χώρας, νόμισμα) ικανοποιητική και πολύ ικανοποιητική αν ξεπερνά το όριο του 10%.

Ειδικότερα τώρα για τις εισηγμένες εταιρείες του ΧΑ, μετά και την ολοκλήρωση της δημοσίευσης των περυσινών αποτελεσμάτων, στις μη τραπεζικές εισηγμένες, είχαμε:

- Πέντε εταιρείες με αρνητικά ίδια κεφάλαια (Βιοτέρ, Μπήτρος, Yalco, Sato, AVE, με την τελευταία να έχει στο ενδιάμεσο χρονικό διάστημα ολοκληρώσει αύξηση μετοχικού κεφαλαίου).

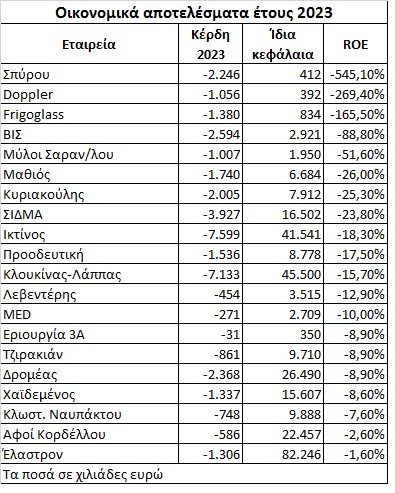

- Είκοσι εταιρείες με θετικά ίδια κεφάλαια αλλά ζημιογόνο καθαρό αποτέλεσμα (βλέπε πρώτο παρατιθέμενο πίνακα).

- Από τις υπόλοιπες 108 μη τραπεζικές εισηγμένες (θετικά ίδια κεφάλαια, κερδοφόρα αποτελέσματα, βλέπε στοιχεία από το δεύτερο παρατιθέμενο πίνακα), οι έξι εμφάνισαν δείκτη ROE υψηλότερο του 40%, οι 16 μεταξύ του 20% και του 40%, οι 17 μεταξύ του 15% και του 20%, οι 25 μεταξύ του 10% και του 15%, οι 27 μεταξύ του 5% και του 10% και οι 17 μεταξύ του 0% και του 5%. Διψήφιο ποσοστό αποδοτικότητας ιδίων κεφαλαίων σημείωσαν επίσης οι συστημικές τράπεζες (Alpha, Εθνική, Euronank, Πειραιώς) και η Optima Bank.

Σε γενικές γραμμές, η αποδοτικότητα των εισηγμένων εταιρειών επί των ιδίων κεφαλαίων τους είναι σαφώς ικανοποιητική, ωστόσο θα πρέπει να επισημανθούν παράγοντες που για διάφορους λόγους έχουν στρεβλώσει τον συγκεκριμένο δείκτη σε συγκεκριμένες περιπτώσεις εταιρειών, είτε επί τα βελτίω είτε επί τα χείρω.

Για παράδειγμα, η έντονη υποχώρηση στις διεθνείς τιμές του χάλυβα και του αλουμινίου έπληξε συγκυριακά αρνητικά τους δείκτες εταιρειών όπως η Viohalco, η ElvalHalcor, η Έλαστρον, η ΣΙΔΜΑ, η Τζιρακιάν, η Αφοί Κορδέλλου, η Αλουμύλ, κ.λπ.

Από την άλλη πλευρά, λόγω έκτακτων κερδών (π.χ. Ακρίτας, MIG) ο σχετικός δείκτης επηρεάστηκε συγκυριακά θετικά. Μια άλλη περίπτωση που θα πρέπει να συνεξετάζεται είναι οι πολύ ελκυστικοί δείκτες να προκύπτουν από το γεγονός ότι το ύψος των ιδίων κεφαλαίων είναι ιδιαίτερα μικρό.

Σε κάθε περίπτωση, εισηγμένοι όμιλοι όπως π.χ. ο ΟΠΑΠ, ο Διεθνής Αερολιμένας Αθηνών, η Motor Oil, η Αεροπορία Αιγαίου, ο Μυτιληναίος, η Jumbo, ο ΟΤΕ, η Coca-Cola HBC, η ΓΕΚ ΤΕΡΝΑ, η Τιτάν, η Cenergy, η Ideal, η ΚΡΙ-ΚΡΙ, εταιρείες πληροφορικής (π.χ. Epsilon Net, Performance Technology, Austriacard, Real Consulting) αλλά και μικρότερες εισηγμένες (π.χ. Μοτοδυναμική, Π. Πετρόπουλος, Alpha Trust Συμμετοχών, Mermeren Kombinat, Euroxx, Moda Bagno, Λάμψα, ΕΚΤΕΡ, Ευρωσύμβουλοι) συγκαταλέγονται σε αυτές που διαθέτουν σαφώς ικανοποιητικούς δείκτες αποδοτικότητας ιδίων κεφαλαίων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία