Οι αμερικανικοί οίκοι JP Morgan, Morgan Stanley και Citigroup επιλέγουν ευρωπαϊκές μετοχές για το υπόλοιπο του έτους και συστήνουν στους επενδυτές να εστιάσουν στις νέες οικονομικές εξελίξεις στην Ευρωζώνη, στα θεμελιώδη μεγέθη των ευρωπαϊκών εταιρειών, αλλά και στις αποτιμήσεις τους που είναι σε ιδιαίτερα χαμηλά επίπεδα σε σχέση με τους αμερικανικούς, αλλά και τους παγκόσμιους δείκτες και τους μέσους όρους τους.

Citi: Αύξηση των ευρωπαϊκών κερδών

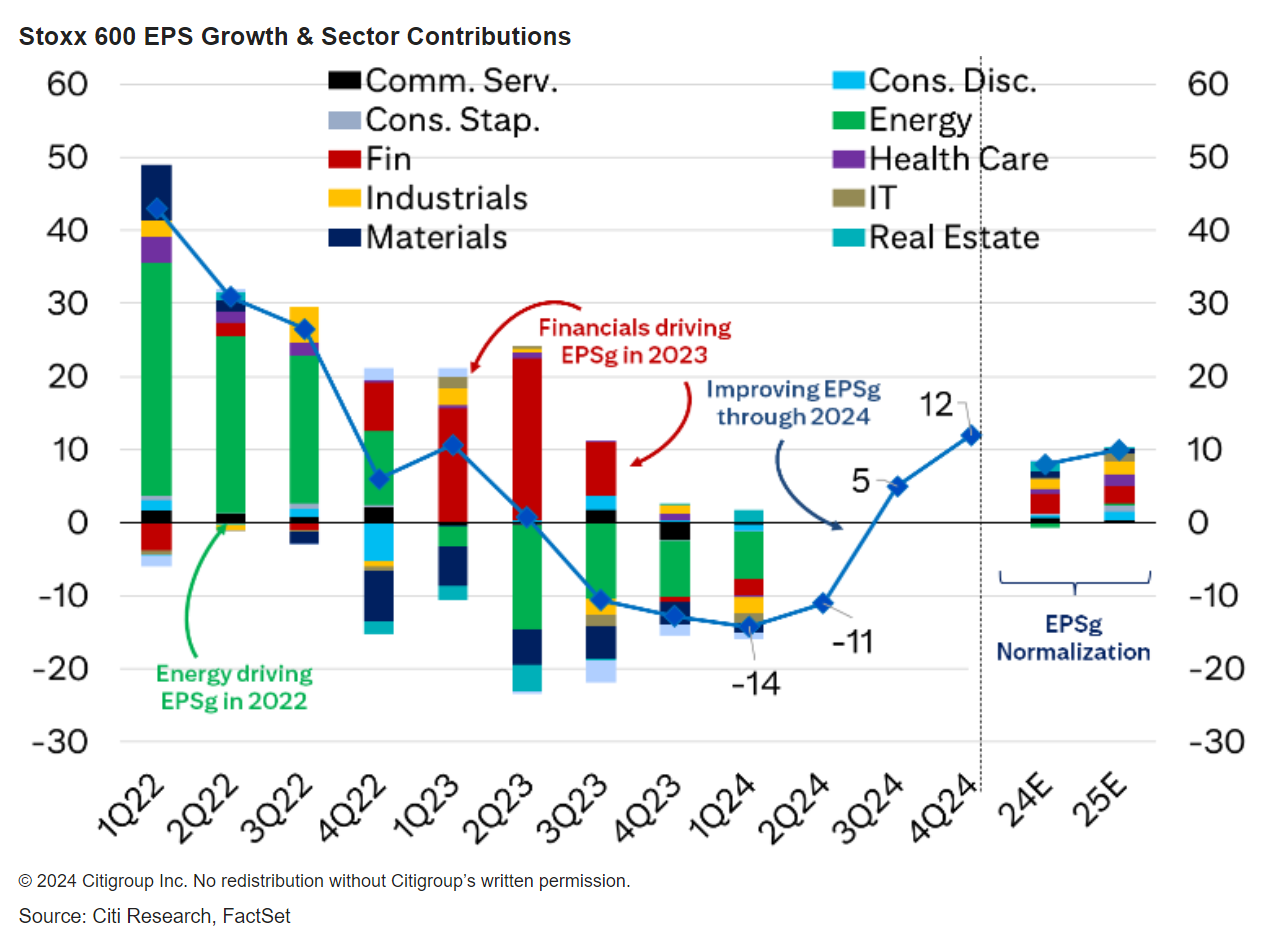

Η Citi εξηγεί ότι οι ευρωπαϊκές μετοχές είναι διαπραγματεύσιμες χαμηλότερα, καθώς διάφοροι βασικοί κίνδυνοι όπως η γεωπολιτική, βάρυναν στις επιλογές των επενδυτών. Ο επόμενος βασικός καταλύτης θα πρέπει να είναι η περίοδος τριμηνιαίων εκθέσεων, η οποία θα κορυφωθεί τις επόμενες εβδομάδες. Τα αποτελέσματα του πρώτου τριμήνου αναμένεται να είναι σχετικά αδύναμα, σηματοδοτώντας πιθανότατα το κατώτατο σημείο στην πορεία αύξησης των κερδών ανά μετοχή (EPS) της Ευρωζώνης.

Η δυναμική των κερδών ανά μετοχή δεν ήταν αρκετά ισχυρή φέτος, αν και υπάρχουν κάποια πρώτα σημάδια ανάκαμψης. Το επίπεδο των κερδών ανά μετοχή που πρέπει να ξεπεράσουν οι ευρωπαϊκές εταιρείες κατά τη διάρκεια της περιόδου υποβολής εκθέσεων είναι υψηλότερο από ότι το προηγούμενο τρίμηνο, αλλά τα μοντέλα μας υποδεικνύουν ότι τα αποτελέσματα θα είναι αρκετά για να ικανοποιήσουν την αγορά. Αυτό διαφέρει από τις ΗΠΑ, όπου η αγορά συνεχίζει να τιμολογεί αναβαθμίσεις EPS, υποστηρίζει.

Οι προσδοκίες για την πορεία των ευρωπαϊκών κερδών ανά μετοχή έχουν βελτιωθεί από το προηγούμενο τρίμηνο. Η αγορά τιμολογεί τώρα αύξηση των ευρωπαϊκών κερδών ανά μετοχή κατά περίπου 10% για το επόμενο δωδεκάμηνο, σύμφωνα με το consensus των αναλυτών. Στο τέλος του 2023, η συρρίκνωση των EPS ήταν πολύ χειρότερη από τις εκτιμήσεις των αναλυτών, επισημαίνουν οι αναλυτές της Citi.

Morgan Stanley: Οι ελκυστικοί κλάδοι

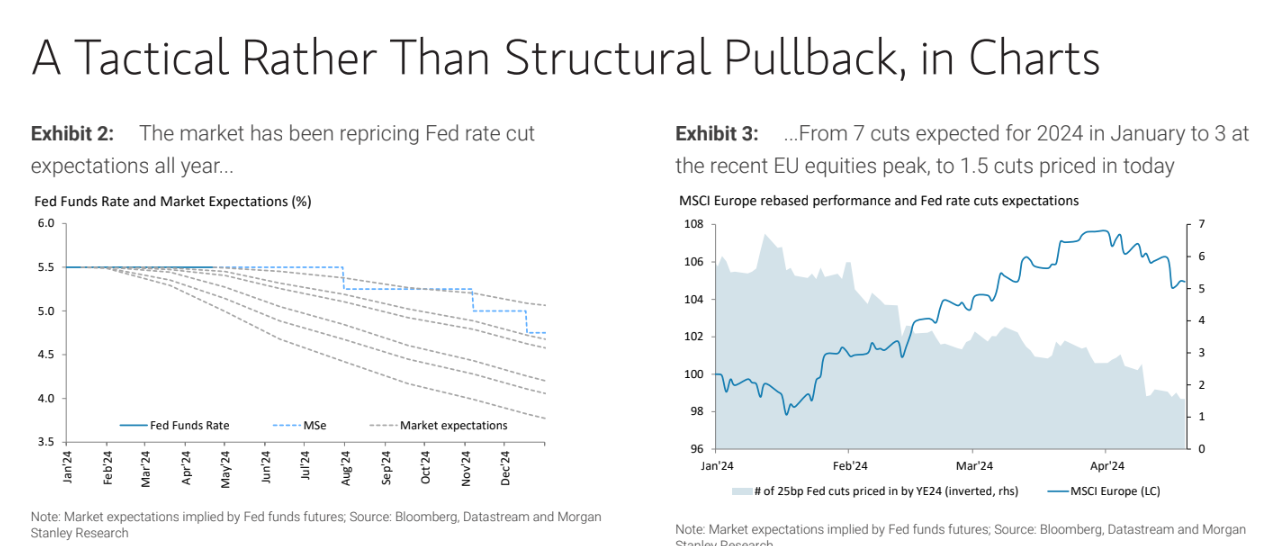

Η αμερικανική επενδυτική τράπεζα Morgan Stanley στην στρατηγική της για τις μετοχές της Ευρωζώνης εκτιμά ότι οι επενδυτές πρέπει να καταλάβουν ότι οι συνθήκες στην αγορά είναι παρόμοιες με τα μέσα της δεκαετίας του ’90. «Οι ομοιότητες της τρέχουσας περιόδου που διανύουμε με τα μέσα της δεκαετίας του ‘90 στις μετοχικές αγορές αυξάνονται από τον Ιανουάριο. Η πρόσφατη υποχώρηση συμπίπτει σχεδόν ακριβώς με μία που σημειώθηκε το 1995, όταν οι προσδοκίες για μείωση των επιτοκίων της Fed μετατέθηκαν χρονικά.

Ο μεγαλύτερος λόγος για την πρόσφατη υποχώρηση των ευρωπαϊκών μετοχών και των εταιρικών spreads των ομολόγων είναι τεχνικής φύσεως, καθώς κάποιοι από τους δείκτες εισήλθαν σε υπεραγορασμένα επίπεδα, μετά από 10 συνεχόμενες εβδομάδες ανόδου στις μετοχές της Ευρωζώνης. Προτιμούμε τομείς όπως εταιρείες λογισμικού, αεροδιαστημικής και άμυνας, εταιρείες ημιαγωγών, διαφοροποιημένες χρηματοοικονομικές υπηρεσίες και τράπεζες, τηλεπικοινωνίες, ταξίδια και αναψυχή, φαρμακευτικές εταιρείες και βιοτεχνολογία», εξηγεί η επενδυτική τράπεζα Morgan Stanley.

JP Morgan: Ρεκόρ discount

H JP Morgan από την πλευρά της προχώρησε επίσης σε αλλαγές στη στρατηγική της, αναβαθμίζοντας μετά από αρκετό καιρό τις μετοχές της Ευρωζώνης. Κατά την άποψή της, οι μεσοπρόθεσμες προοπτικές της Ευρώπης έχουν βελτιωθεί διαρθρωτικά. Η πανδημία και η ενεργειακή κρίση κινητοποίησαν τους ‘ηγέτες’ της περιοχής και έβαλαν τέλος σε μια παρατεταμένη περίοδο τιμωρητικής λιτότητας και αρνητικών επιτοκίων.

«Αναμένουμε ότι αυτό θα στηρίξει τα μακροπρόθεσμα ονομαστικά κέρδη στην Ευρώπη με τρόπο που οι τρέχουσες αποτιμήσεις δεν εκτιμούν. Για τον λόγο αυτό, ενώ πιστεύουμε ότι οι επενδυτές μπορεί να είχαν δίκιο να αποφεύγουν τις μετοχές της ηπείρου για μεγάλο μέρος της τελευταίας δεκαετίας, θα πρέπει τώρα να επανεξετάσουν τη θέση των ευρωπαϊκών μετοχών στα χαρτοφυλάκιά τους.

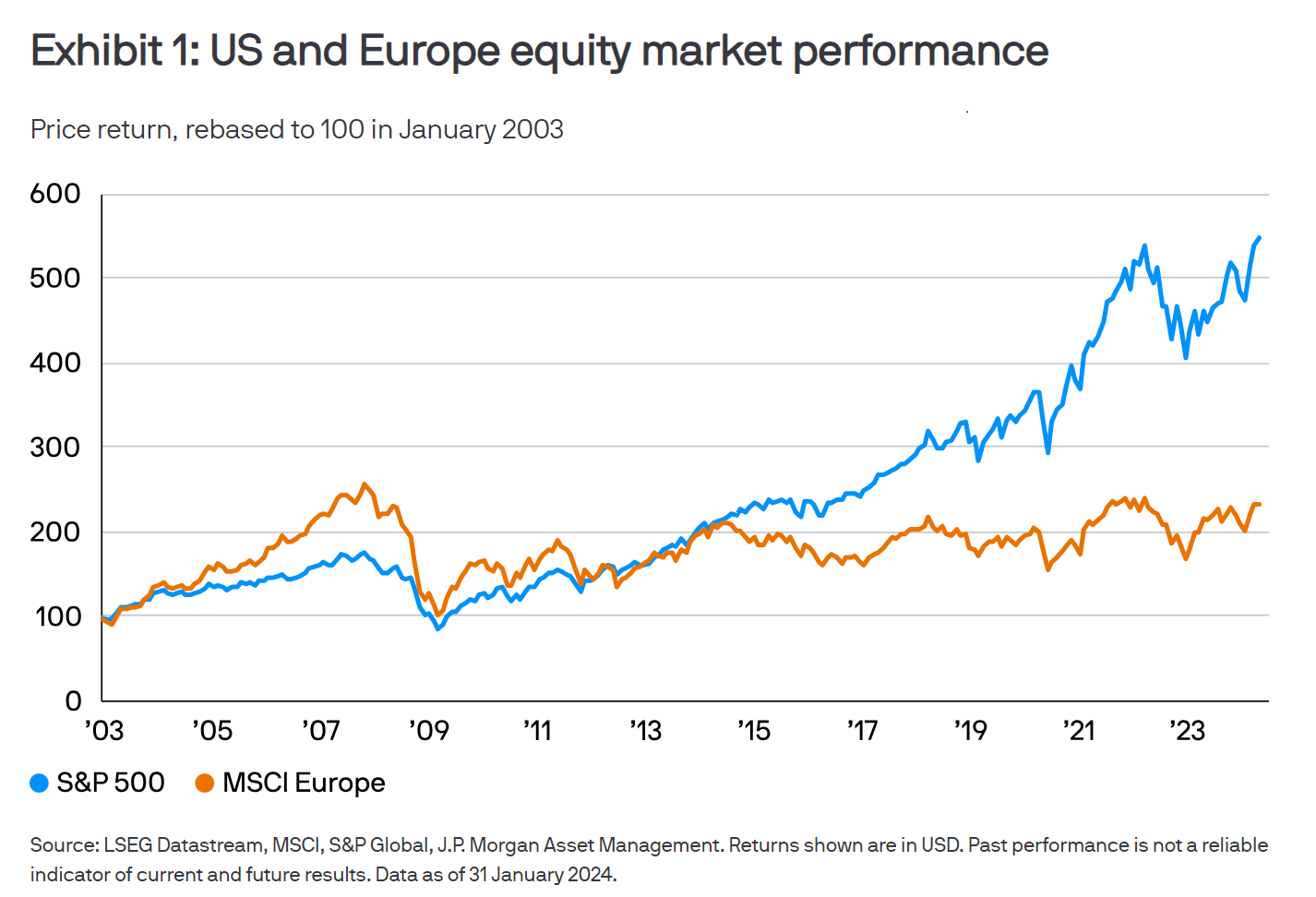

Οι ευρωπαϊκές μετοχές υπεραπέδωσαν σε γενικές γραμμές έναντι των αμερικανικών μετοχών για τους 18 μήνες από τα τέλη του 2021. Αρχικά επωφελούμενες από την παγκόσμια στροφή από τις μετοχές ανάπτυξης προς τις μετοχές αξίας. Η μετέπειτα δυναμική τους καθοδηγήθηκε από τις αναβαθμίσεις των κερδών, καθώς η Ευρώπη αντιμετώπισε πολύ καλύτερα την έλλειψη ρωσικού φυσικού αερίου. Ωστόσο, από τα μέσα του 2023, οι ΗΠΑ έχουν τραβήξει μπροστά και οι ευρωπαϊκές μετοχές διαπραγματεύονται τώρα με σχεδόν ρεκόρ εκπτώσεων σε σχέση με τις αντίστοιχες αμερικανικές. Αυτό έχει οδηγήσει ορισμένους επενδυτές να αναρωτηθούν αν η στροφή της Ευρώπης στο προσκήνιο ήταν εφάπαξ. Η άποψή μας είναι ότι σε μεσοπρόθεσμο ορίζοντα, οι προοπτικές της περιοχής έχουν βελτιωθεί δομικά. Πιστεύουμε ότι οι επενδυτές θα ήθελαν επομένως να επανεξετάσουν αυτό το μη αγαπημένο τμήμα της παγκόσμιας χρηματιστηριακής αγοράς», εξηγεί η JP Morgan.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς