Η βρετανική τράπεζα HSBC συνεχίζει να υποστηρίζει το ελληνικό Χρηματιστήριο και να προτείνει σύσταση υπεραπόδοσης (overweight) για τις ελληνικές μετοχές έναντι των λοιπών αναδυόμενων αγορών. στην πρόσφατη στρατηγική της για τις παγκόσμιες αναδυόμενες αγορές.

Όπως εξηγεί η βρετανική τράπεζα, τα θεμελιώδη μακροοικονομικά μεγέθη της Ελλάδας έχουν αλλάξει κατά πολύ και η ελληνική οικονομία δεν είναι πλέον δημοσιονομικά καθοδηγούμενη, αλλά αντίθετα οι κύριοι μοχλοί ανάπτυξης σχετίζονται περισσότερο με τις εξαγωγές και τις επενδύσεις. Μια πτυχή του γεγονότος αυτού είναι ότι η Ελλάδα είναι ο μεγαλύτερος δικαιούχος της χρηματοδότησης από το Ταμείο NGEU της ΕΕ, η οποία θα μπορούσε να ανέλθει σε 17% του ΑΕΠ για την περίοδο 2021-2026.

Για να εξασφαλίσει την πρόσβαση σε αυτό, η κυβέρνηση της Νέας Δημοκρατίας είναι πιθανό να εισαγάγει περαιτέρω μεταρρυθμίσεις που θα στηρίξουν το τρέχον αναπτυξιακό μοντέλο. Η Ελλάδα είναι πλέον μια οικονομία όπου υπάρχει ισχυρή ευθυγράμμιση μεταξύ κυβέρνησης και μετοχικών συμφερόντων, με τις μετοχές να φαίνονται ότι είναι φθηνές σε σύγκριση με τις αντίστοιχες ευρωπαϊκές.

Ελκυστικές αποτιμήσεις

H HSBC εξηγεί ότι οι εγχώριες μετοχές είναι αποτιμημένες ελκυστικά με 7,2 φορές σε όρους δείκτη τιμής προς κέρδη (Ρ/Ε) για φέτος και 7,3 φορές για το επόμενο έτος, με τον ρυθμό ανάπτυξης των κερδών ανά μετοχή να είναι οριακά αρνητικός και για τα δύο έτη αναφοράς της τάξεως του -1,4% και -1,2%. Ο δείκτης FTSE All World EM EMEA αποτιμάται με 10,9 φορές και 9,6 φορές σε όρους Ρ/Ε τα δύο έτη και η προσδοκώμενη αύξηση των κερδών μετοχή φέτος προβλέπεται σε 11,5% και 13,2% το 2025. Η μερισματική απόδοση του εγχώριου δείκτη είναι 5,6% έναντι 4,3% για τις αναδυόμενες αγορές της περιοχής μας.

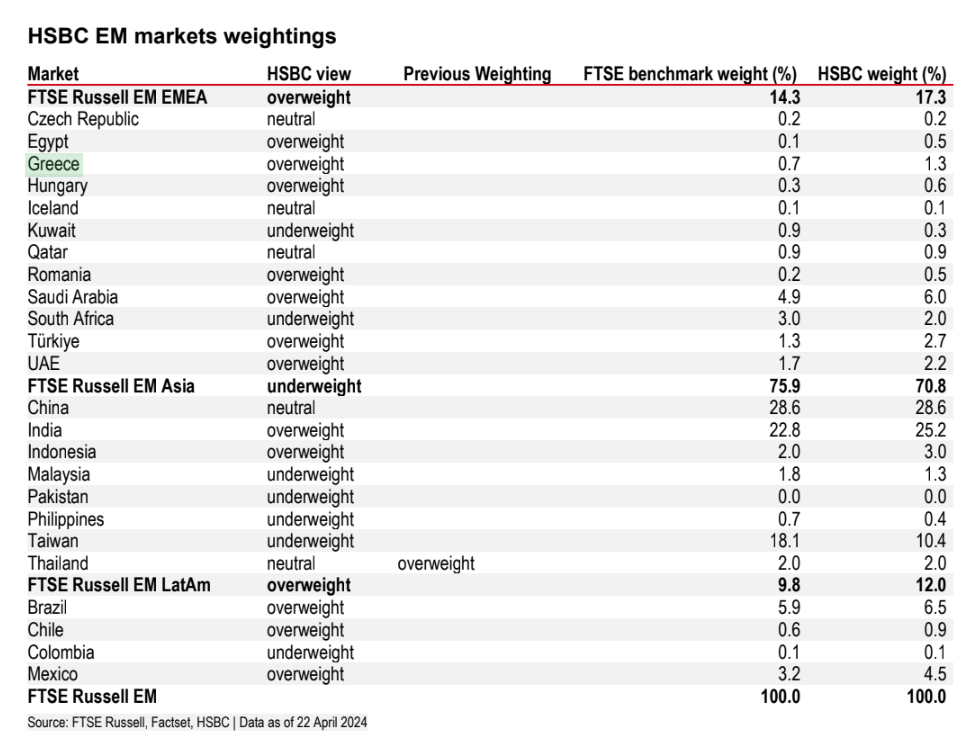

Παρά την αρνητική οριακά προβλεπόμενη μεταβολή των κερδών ανά μετοχή, οι αναθεωρήσεις των κερδών σε όλα τα διαστήματα των τελευταίων δώδεκα μηνών είναι θετικά με +33%. Τον τελευταίο μήνα, τα κέρδη ανά μετοχή των ελληνικών μετοχών έχουν αναθεωρηθεί ανοδικά κατά 2,3%, ενώ σε όλες τις περιοχής υπάρχουν περικοπές των εκτιμήσεων. H προτεινόμενη στάθμιση της Ελλάδας στα χαρτοφυλάκια της HSBC είναι της τάξεως του 1,3% στις αναδυόμενες αγορές, ενώ στον δείκτη FTSE Russell EM EMEA η συμμετοχή της χώρας μας είναι στο 0,7%.

Τι προτείνει στις αναδυόμενες αγορές

«Αναφορικά με τη στρατηγική μας στις αναδυόμενες αγορές μετοχών, η Κορέα μεταφέρεται από αρνητική σε ουδέτερη άποψη, η Ταϊλάνδη μετακινείται από υπερεπενδεδυμένη σε ουδέτερη, συνεχίζουμε να προτιμούμε ιστορίες μακροοικονομικής σταθεροποίησης στη Λατινική Αμερική (Μεξικό, Βραζιλία και Χιλή) και στην αναδυόμενη Ευρώπη με επιλογές όπως Ελλάδα, Τουρκία και Αίγυπτο, καθώς και διαρθρωτικές ιστορίες στην Ασία όπως Ινδία και Ινδονησία. Από τις χώρες της Μέσης Ανατολής προτιμάμε τη Σαουδική Αραβία και τα ΗΑΕ», εξηγεί η ομάδα στρατηγικής.

Οι συνολικές σκέψεις της βρετανικής τράπεζας για τις μετοχές των αναδυόμενων αγορών είναι ότι:

- Το παγκόσμιο μακροοικονομικό περιβάλλον εξακολουθεί να αποτελεί πρόκληση για τις μετοχές των ΕΜ (σ.σ. Αναδυόμενων Αγορών)

- Η Ταϊλάνδη μετακινήθηκε από overweight σε ουδέτερη, εκτός δείκτη αναφοράς η Κορέα από αρνητική σε ουδέτερη,

- Κατά την άποψή τους, ο βαθμός συμμετρίας μεταξύ των κυβερνητικών στόχων και των μετοχικών συμφερόντων είναι μια βασική επιρροή της αγοράς μετοχών.

ΗΠΑ και Κίνα

Οι προοπτικές τόσο για τις ΗΠΑ όσο και για την κινεζική οικονομία παραμένουν εμπόδια στην πορεία των αναδυόμενων αγορών. Στις ΗΠΑ, ο υψηλότερος πληθωρισμός και τα καλύτερα στοιχεία για την ανάπτυξη έχουν οδηγήσει σε μετριασμό των προσδοκιών για μείωση των επιτοκίων και αυτά με τη σειρά τους ενισχύοντας το δολάριο έναντι των νομισμάτων των ΕΜ, κάτι που η ομάδα συναλλαγματικών ισοτιμιών της HSBC αναμένει ότι θα συνεχίσει. Αυτό καθιστά δυσκολότερη τη μείωση των επιτοκίων από τις κεντρικές τράπεζες των ΕΜ, η οποία έχει θεωρηθεί σημαντικό συστατικό της αγοράς μετοχών για πολλές χώρες. Επιπρόσθετα, ένα ισχυρό δολάριο, γενικά, δεν είναι ποτέ πολύ χρήσιμο για τις μετοχές των ΕΜ.

Όσον αφορά την Κίνα, υπάρχει μια δυνητικά θετική αφήγηση γύρω από τις κινεζικές μετοχές που εξαρτώνται από τη φθηνή αποτίμηση, τα κίνητρα πολιτικής και την ανάπτυξη. Ωστόσο, οι διαρθρωτικοί περιορισμοί παραμένουν σημαντικοί. Ο τομέας των ακινήτων συνεχίζει να είναι προβληματικός. Μια διαρκής ανάκαμψη της κινεζικής αγοράς μετοχών είναι πιθανό να απαιτήσει τη δημιουργία ενός βιώσιμου οικονομικού μοντέλου ανάπτυξης με βάση την κατανάλωση και όχι τις εξαγωγές, την ιδιοκτησία ή και την ανάπτυξη των υποδομών και μέχρι στιγμής οι αλλαγές αυτές δεν είναι πολύ εμφανείς, καταλήγει ο οίκος.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα